- Haziran ayının Wall Street'te hareketli geçmesi bekleniyor çünkü hareketliliği sağlayacak üç önemli olay var.

- Yatırımcıların odağında ABD istihdam raporu, TÜFE enflasyon verileri ve Fed'in FOMC toplantısı olacak.

- Bu yazıda, yatırımcıların Haziran ayında piyasalardan neler bekleyebileceğine bir göz atacağız.

Wall Street'teki hisse senetleri, güçlü bir ayı geride bırakmaya hazırlanırken başlıca göstergelerin her biri, yedi ay içinde altıncı ayı da pozitif olarak kaydetmeye hazırlanıyor.

Teknoloji hisseleri, yapay zeka ile ilgili büyüme beklentileri konusunda artan iyimserlik ve heyecanla yükselişini sürdürdü.

Nasdaq Composite, yatırımcıların Nvidia (NVDA) gibi yapay zeka ile ilişkili isimlere yönelmesiyle ayın son işlem seansına girerken yaklaşık %7'lik bir kazançla Mayıs ayında zirveye çıkma yolunda ilerliyor.

Gösterge S&P 500 endeksi bu ay yaklaşık %4 daha yüksek.

Bu arada birinci sınıf hisse senetlerinden oluşan Dow Jones Industrials Average, dünkü kapanış itibarıyla bu ay sadece %0,8 artarak en çok geride kalan endeks olacak.

Kaynak: Investing.com

Mayıs ayı sona ererken yatırımcılar, kendilerini borsa için yılın en zorlu aylarından biri olarak ünlenen Haziran ayında yeni bir dalgalanmaya hazırlamalı. S&P 500 1990'dan bu yana Haziran ayında ortalama %0,4 değer kaybetmiştir ve bu yıl da farklı olmayabilir.

Haziran ayında daha iyi performans göstermek ister misiniz? Borsalardaki son gelişmeleri takip etmek, şirketlerin bilgilerine, grafiklere ve ipuçlarına erişmek için doğru adres: InvestingPro. Şimdi %20’ye varan indirimden yararlanmak için FIRSAT kodunu kullanın.

Kodu nasıl kullanacağınızdan emin değil misiniz? Adım adım gösterdiğimiz videoyu izleyebilirsiniz.

Sorularınız için destek birimimize buradan ulaşın.

Yatırımcıların faiz oranları, enflasyon ve ekonominin görünümünü ölçmeye devam etmesiyle birlikte, önümüzdeki ay gündemde çok şey olacak.

Bu nedenle takvim Haziran'a dönerken izlenmesi gereken üç önemli tarih ve gelişme:

1. ABD İstihdam Raporu: 7 Haziran Cuma

ABD Çalışma Bakanlığı, Mayıs ayı istihdam raporunu 7 Haziran Cuma günü açıklayacak ve bu rapor, Fed'in faiz oranlarını düşürmeye başlayıp başlamayacağını ve başlayacaksa ne zaman başlayacağını belirlemede kilit rol oynayabilir.

Tahminler, artış önceki aylara göre daha az olsa da işe alımların güçlü bir şekilde devam edeceği yönünde. Konsensüs tahmini, verinin ABD ekonomisinin Nisan ayındaki 175.000'lik istihdam artışından yavaşlayarak 151.000 pozisyon eklediğini göstereceğini söylüyor.

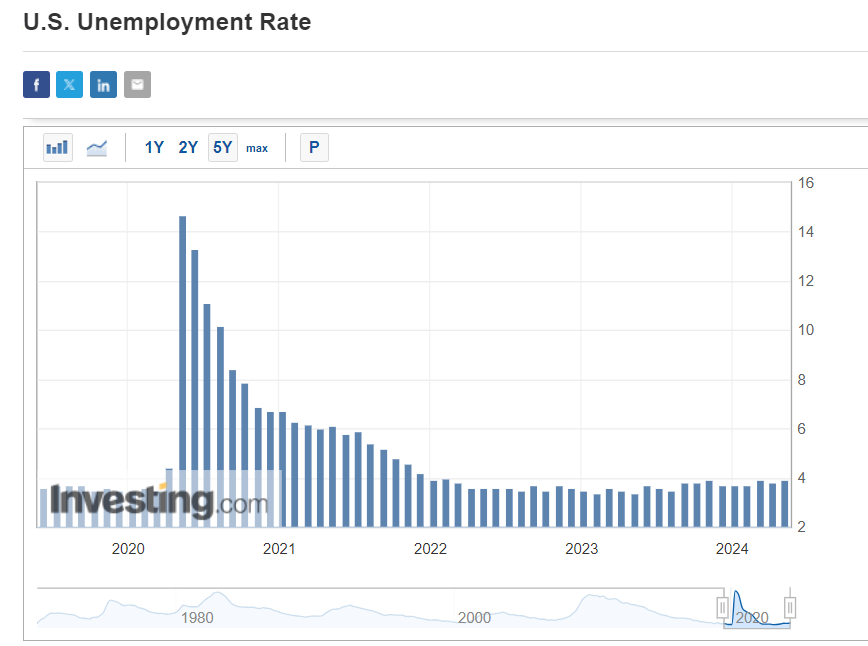

İşsizlik oranının %3,9'da sabit kalması bekleniyor. İşsizlik oranının tam bir yıl önce %3,7 olarak gerçekleşmesi, iş gücü piyasasının kayda değer dayanıklılığının altını çiziyor.

Kaynak: Investing.com

Bu arada ortalama saatlik kazançların aylık bazda %0,2 artması beklenirken yıllık bazda %3,9'luk bir artış öngörülüyor ki bu oran Fed için hâlâ çok yüksek.

Tahminim: Mayıs ayı tarım dışı istihdam raporunun, Fed politika yapıcılarının faiz indirimi için acele etmediği görüşünü destekleyeceğine inanıyorum.

Fed yetkilileri, enflasyonu yavaşlatmak için işsizlik oranının en az %4 olması gerektiğinin sinyalini verirken bazı ekonomistler, işsizlik oranının daha da yüksek olması gerektiğini söylüyor.

Her iki durumda da düşük işsizlik oranı (sağlıklı istihdam artışları ve güçlü ücret büyümesi ile birlikte), önümüzdeki aylarda bir faiz indirimine işaret etmiyor.

2. ABD TÜFE Raporu: 12 Haziran Çarşamba

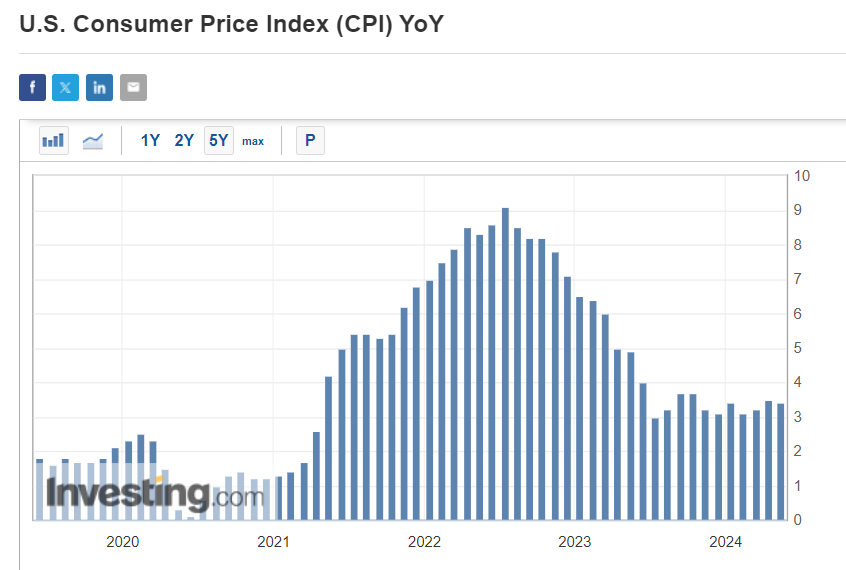

ABD hükümeti, Mayıs ayı TÜFE raporunu 12 Haziran Çarşamba günü açıklayacak ve veriler, muhtemelen enflasyonun, Fed'in %2'lik hedef aralığına göre çok daha hızlı bir şekilde artmaya devam ettiğini gösterecek.

Henüz resmi bir tahmin belirlenmemiş olmakla birlikte yıllık manşet TÜFE beklentileri, Nisan ayındaki %3,4'lük artışa kıyasla %3,1 ila %3,5 arasında değişiyor.

Kaynak: Investing.com

Yakından takip edilen tüketici fiyat endeksi, %9,1 ile son 40 yılın en yüksek seviyesine ulaştığı 2022 yazından bu yana önemli ölçüde geriledi ancak 11 faiz artırımına rağmen enflasyon hâlâ Merkez Bankasının hedefinin neredeyse iki katı hızla artıyor.

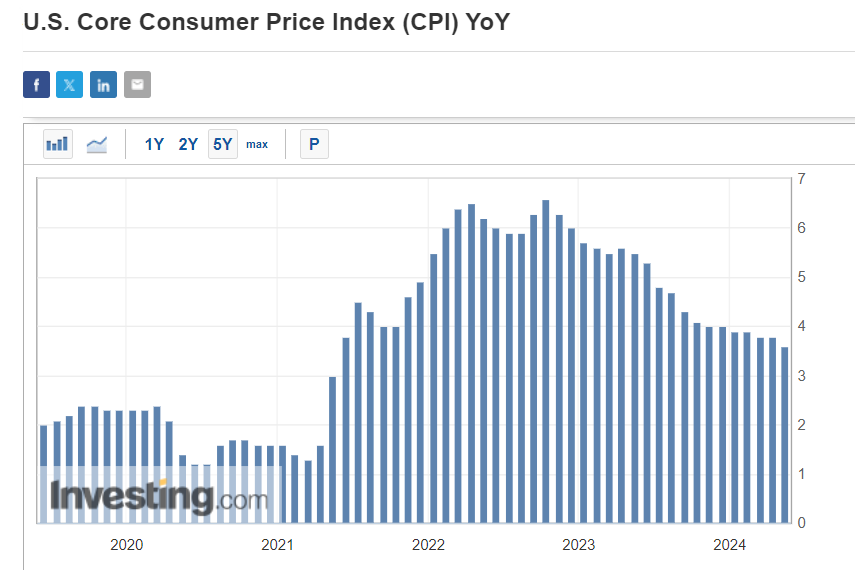

Bu arada gıda ve enerji fiyatlarını içermeyen yıllık çekirdek TÜFE rakamına ilişkin tahminler, Nisan ayındaki %3,6'lık değerle karşılaştırıldığında %3,3-%3,7'lik bir artış etrafında yoğunlaşıyor.

Kaynak: Investing.com

Temel çekirdek rakam, enflasyonun gelecekteki yönüne ilişkin daha doğru bir değerlendirme sağladığına inanan Fed yetkilileri tarafından yakından izlenir.

Tahminim: Son TÜFE rakamlarının, borçlanma maliyetleri 23 yılın en yüksek seviyelerindeyken bile, enflasyonun Fed'in %2'lik hedefine geri dönmesi konusunda daha fazla ilerleme kaydedilmediğinin altını çizeceğine inanıyorum.

Yıllık manşet TÜFE'nin, art arda 11. ayda da %3'ün üzerinde kalacağı tahmin ediliyor ve bu da ABD Merkez Bankasının, enflasyonla mücadelenin “son aşamasında” karşılaştığı zorluğu vurguluyor.

Genellikle kontrol altına alınması en zor olan “son adım”, Fed'in %2'lik hedefine ulaşmak için üstesinden gelmesi gereken son %1 veya %2'lik enflasyon fazlalığını ifade ediyor.

3. Fed Toplantısı, Powell, Nokta Grafik Güncellemesi: 12 Haziran Çarşamba

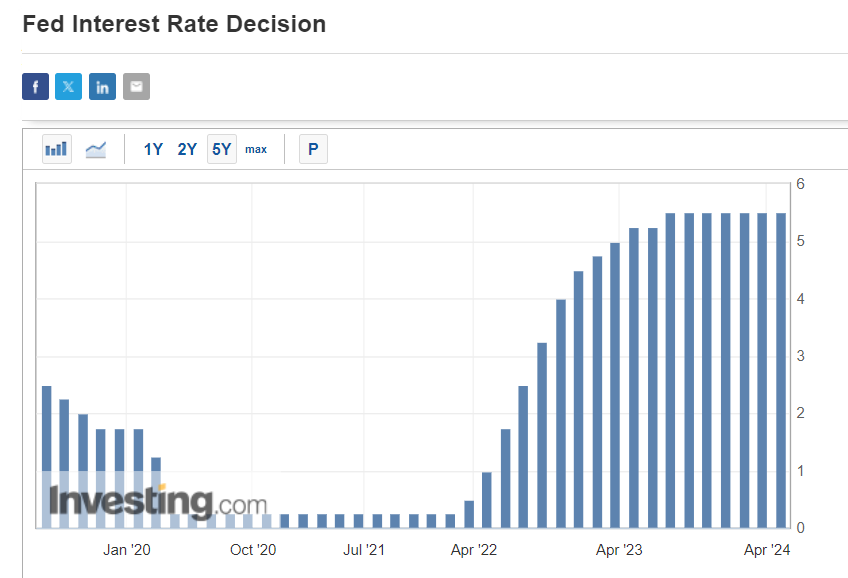

Mayıs ayı TÜFE raporunun açıklandığı gün, Fed de son politika kararını açıklayacak ve FOMC toplantısının ardından faiz oranlarını değiştirmeyeceğine neredeyse kesin gözüyle bakılıyor.

Politika yapıcılar dirençli bir ekonomi ve yüksek enflasyon işaretlerini değerlendirmeye devam ederken bu durum, gösterge Fed fonları hedef aralığını Temmuz 2023'ten bu yana olduğu gibi %5,25 ile %5,50 arasında bırakacaktır.

Kaynak: Investing.com

FOMC politika yapıcıları ayrıca "nokta grafiği" olarak bilinen ve Fed'in 2024 ve 2025'e kadar faiz oranlarına ilişkin yörüngesine dair daha büyük işaretler ortaya koyacak olan, faiz oranları ve ekonomik büyümeye ilişkin yeni tahminlerini de açıklayacak.

Mart ayında "nokta grafiği" Fed yetkililerinin yıl sonuna kadar üç çeyrek puanlık faiz indirimi öngördüğünü göstermişti.

Fed Başkanı Jerome Powell'ın, FOMC toplantısının bitiminden kısa bir süre sonra düzenleyeceği basın toplantısı da yakından takip edilecek ve yatırımcılar, Powell'ın ekonomiyi ve enflasyonu nasıl gördüğüne dair yeni ipuçları arayacak.

Powell en son Mayıs ortasında yaptığı konuşmada, enflasyonun beklenenden daha yavaş düştüğü ve para politikasının daha uzun süre kısıtlayıcı olması gerektiği konusunda uyarıda bulunmuştu. Bununla birlikte Fed Başkanı, daha fazla faiz artırımına ihtiyaç duyulmayacağını da belirtti.

Tahminim: Fed'in beklemede kalacağı neredeyse kesin olsa da beraberindeki politika açıklaması, faiz indirimlerinin şu an için hâlâ uzak olduğunu ve kısıtlayıcı politikanın etkisini göstermesine izin vermek için daha fazla sabır gerektiğini herkese bildirecektir.

2024 yılına girerken yatırımcılar birden fazla faiz indirimi bekliyordu. Ancak inatla yüksek seyreden enflasyon ve dirençli bir ekonominin işaretleri, bu olasılığı sürekli olarak düşürdü.

Bu nedenle FOMC yetkililerinin güncellenmiş nokta grafiği projeksiyonlarında, yıl sonuna kadar üç faiz indirimi beklentilerini bir kenara bıraktıklarını görmek beni şaşırtmayacaktır.

Hal böyleyken ekonomiyi yavaşlatmak ve enflasyonu düşürmek için yapmaları gereken daha çok iş olduğundan Fed'in bu yıl faiz indirimlerini tamamen erteleme riski giderek artıyor.

Bu durum göz önünde bulundurulduğunda, enflasyonun beklenenden daha yüksek çıkması, ekonominin beklenenden daha iyi durumda olması ve iş gücü piyasasının güçlü kalmaya devam etmesi nedeniyle Fed'in 2024’ün geri kalanında faizleri değiştirmeden bırakmak zorunda kalacağına inanıyorum.

Şimdi Ne Yapmalı?

Şu anda S&P 500'de ve SPDR S&P 500 ETF (SPY) ve Invesco QQQ Trust ETF (QQQ) aracılığıyla Nasdaq 100 endeksinde uzun pozisyonda olsam da tarihsel olarak yılın en zayıf aylarından birine girdiğimiz için yeni alımlar yapma konusunda temkinli davrandım.

Genel olarak sabırlı olmak ve fırsatlara karşı tetikte olmak önemli. Uzun vadeli hisse senedi satın almamak ve belirli bir şirket ya da sektörde çok fazla yoğunlaşmamak önemli olmaya devam ediyor.

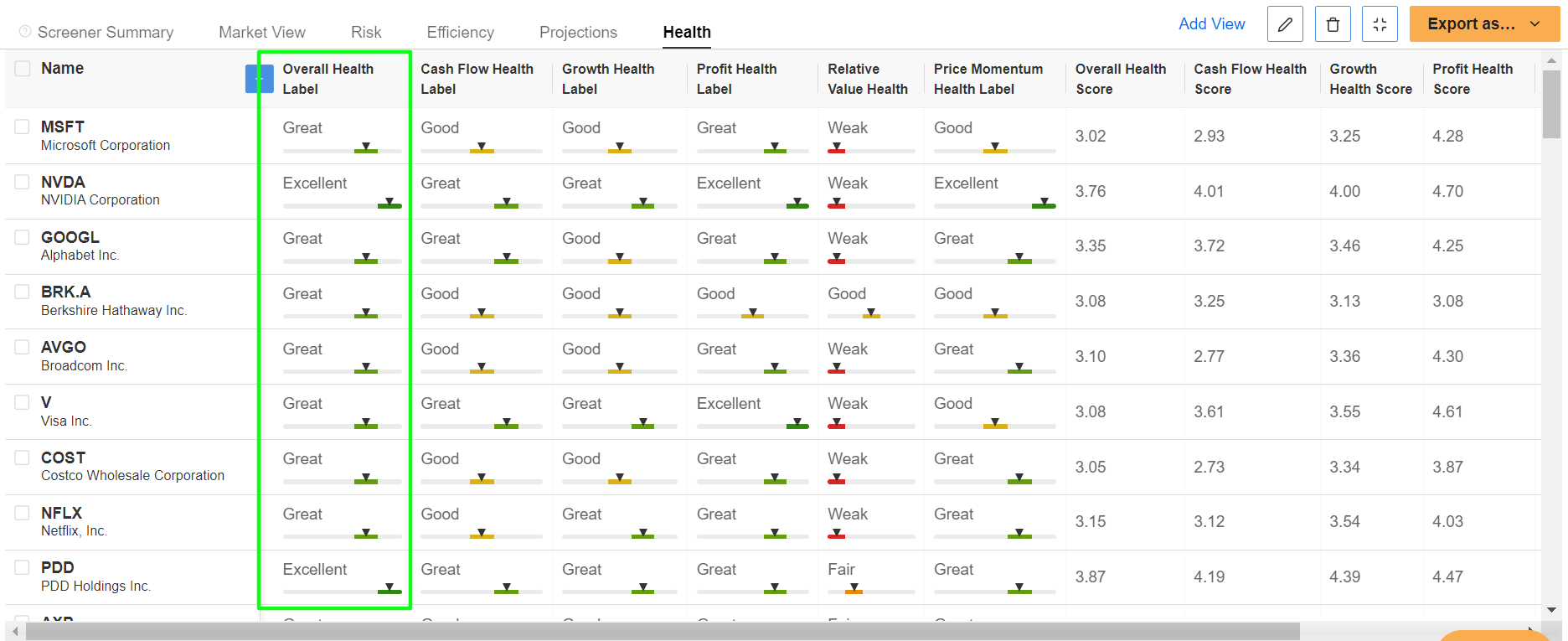

Mevcut piyasa dalgalanmasını yönetmek için InvestingPro’nun hisse senedi tarayıcısını kullanarak güçlü göreceli güç gösteren ve sağlıklı büyüme beklentileri olan yüksek kaliteli hisse senetlerinden oluşan bir izleme listesi oluşturdum.

İşi basit tuttum ve InvestingPro Finansal Sağlık puanı 3’ün üzerinde olan ve aynı zamanda InvestingPro Sağlık Etiketi, InvestingPro Kâr Etiketi ve InvestingPro Büyüme Etiketi “Mükemmel”, “Çok İyi” veya “İyi” olan şirketleri taradım.

Listede yer alan bazı isimler şöyle:

- Microsoft (MSFT)

- Nvidia,

- Alphabet (GOOGL)

- Berkshire Hathaway (BRKa)

- Broadcom (AVGO)

- Visa (V)

- Costco (COST)

- Netflix (NFLX)

- PDD Holdings

- American Express (AXP)

- Caterpillar (CAT)

- Chipotle Mexican Grill (CMG)

- TJX Companies (TJX)

Kaynak: InvestingPro

InvestingPro'nun hisse senedi tarayıcısı, yatırımcılara güçlü bir yükseliş potansiyeline sahip ucuz hisse senetlerini belirlemelerinde yardımcı olabilecek güçlü bir araçtır. Yatırımcılar bu aracı kullanarak belirli kriterlere ve parametrelere dayalı olarak geniş bir hisse evrenini filtreleyebilir.

Açıklama: Bireysel hisse senetleri ve ETF'lerden oluşan portföyümü hem makroekonomik ortamın hem de şirketlerin mali durumlarının risk değerlendirmesine dayanarak düzenli olarak yeniden dengeliyorum.

Bu makalede tartışılan görüşler yalnızca yazarın görüşüdür ve yatırım tavsiyesi olarak alınmamalıdır.