Fed Başkanı Jay Powell Çarşamba ve Perşembe günleri hem Temsilciler Meclisi, hem de Senato önünde ifade vereceği için borsada bu hafta hareketli geçecek. Powell'ın geçtiğimiz Çarşamba günü yaptığı açıklamalardan sapması pek olası değil. Yine de, Powell faizlerin yükselmeye hazır olduğunu belirttiğinde hisse piyasasının şüpheci kalması dikkat çekici. Bu durum Powell'ı bu yıl içinde daha fazla faiz artırımı beklentisini vurgulamaya itebilir.

Bu durum, özellikle Haziran OPEX'i (opsiyon vade dolumu) geride bıraktığımız şu günlerde, hisse fiyatları için önemli bir risk oluşturuyor. Sonuç olarak, hisseleri destekleyen riskten korunma akımlarının azalması bekleniyor. Bu durum, hisselerin endeks düzeyinde aşırı alım seviyelerini gördüğü bir döneme denk geliyor ki bu da akışlar değişmeye başladıkça ve piyasalar gergin göründükçe boğaların kararlılığını zorlayacak.

Geçtiğimiz birkaç hafta boyunca, bu yaz piyasa üzerinde beliren çeşitli zorlukları öngören yaklaşan anlatıyı tartışıyordum. Bu engeller arasında Fed'in faiz artırımına devam etme olasılığı, azalan riskten korunma akışları ve Hazine Genel Hesabının (TGA) yenilenmesi yer alıyor ve bunların hepsi hisseler aşırı alım ve aşırı değerlenme durumlarına ulaşırken gerçekleşiyor. S&P 500 ilk tahminlerimden daha fazla yükseldi, ancak anlatı ve ilgili risk tutarlı kalmaya devam ediyor. Buna ek olarak, yılın ikinci yarısında enflasyonda yeniden canlanma riskinin arttığı da söylenebilir.

S&P 500, üst Bollinger Bandının üzerinde işlem görüyor ve RSI 70'in üzerinde. Bu durum hisselerin mutlaka düşmesi gerektiği anlamına gelmiyor, ancak bir konsolidasyon aşamasının gerekli olabileceğini gösteriyor. Bu durum, aşırı alım seviyeleri azalana kadar hisselerin düşmesi ya da yatay işlem görmesi şeklinde tezahür edebilir.

Aynı durum Nasdaq 100 için de geçerli.

Meselenin özü, piyasayı neyin yönlendirdiğidir. Birkaç faktörün devrede olduğunu tahmin ediyorum, bunlardan en önemlisi VIX'in 15'in altına düştüğünde gözlemlediğimiz oynaklık düşüşü. Bir diğer faktör de, ekonominin bir resesyondan kurtulmayı başardığı ve kazanç artışının nispeten zarar görmediği yumuşak iniş senaryosuna duyulan yeni inanç olabilir.

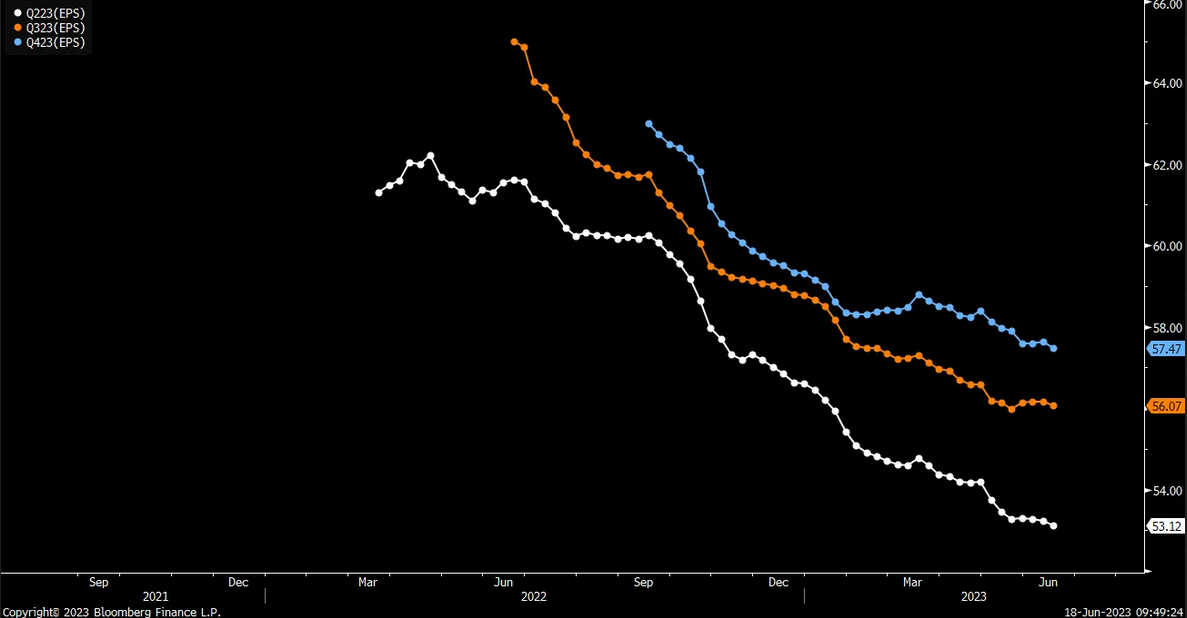

Böyle bir senaryo akla yatkın, ancak şu ana kadar önümüzdeki üç çeyrek için kazanç tahminlerinde önemli veya somut bir artış gözlemlemedik. Kazanç trendleri son birkaç haftadır aşağı yönlü bir seyir izliyor. Bununla birlikte, şirketler birkaç hafta içinde sonuçlarını açıklamaya başladığında kazançların kötümser tahminlerden daha iyi performans göstermesi mümkündür.

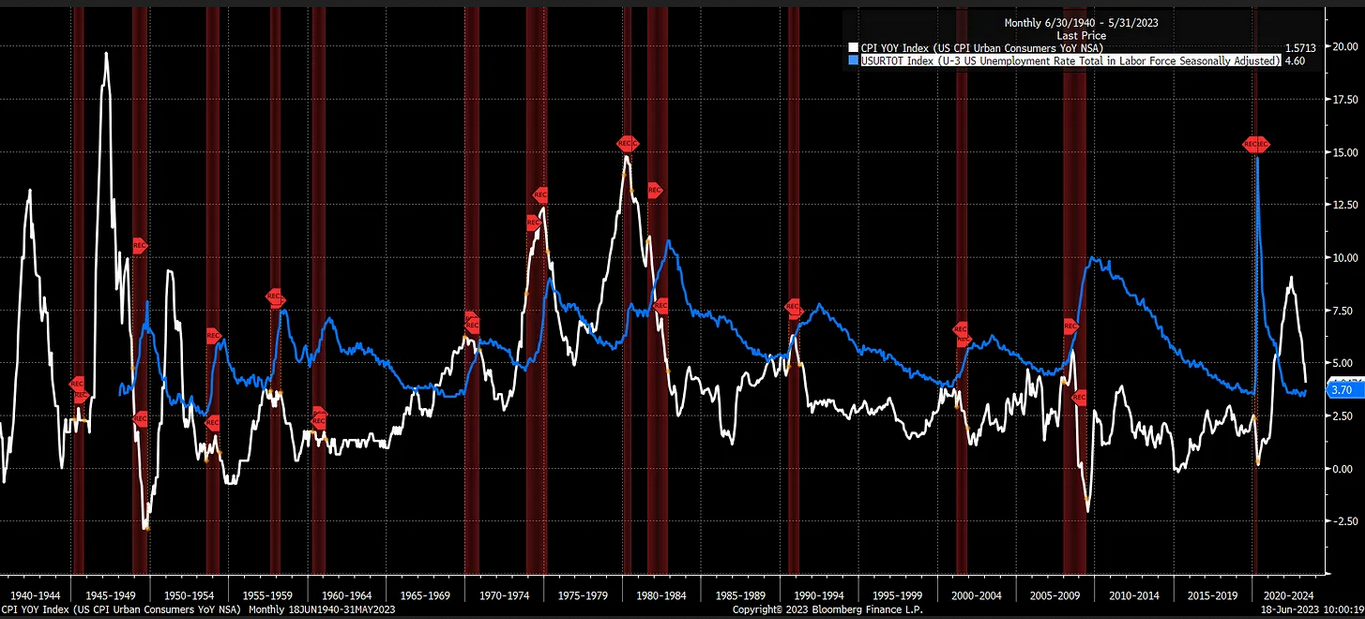

Ben her zaman enflasyonuın inatla yüksek kalmaya devam edeceğine ve ABD'nin yavaş ve ezici bir büyüme ortamında var olacağına tanık olacağımıza inanmışımdır. Tarih bize yüksek enflasyon dönemlerinin genellikle artan işsizlik oranlarıyla aynı zamana denk geldiğini ve bunun da genellikle resesyonu tetiklediğini öğretmiştir.

Bu kez de bu modelin dışına çıkılması pek mümkün görünmüyor. Gerçekten de, geçmişte sadece işsizlik oranı yükseldiğinde enflasyon gerçekten bastırılmıştır. Bu nedenle, manşet enflasyon düşmüş olsa da, işsizlik oranını yükseltmeden Fed'in arzu ettiği %2'lik alana geri getirmenin zor olacağını düşünüyorum. Bunu başarmak için muhtemelen bir resesyon gerekecektir.

Dolayısıyla, borsanın son dönemde yakalamayı başardığı yükselişin, tüm rallinin şu anda olası görünmeyen bir resesyonu önleme umuduna dayandığı düşünüldüğünde, sağlam kalması muhtemel değil. Buna ek olarak, enflasyon oranı son aylarda enerji fiyatlarında yaşanan önemli düşüş nedeniyle düşük seyretmekte.

Ancak, petrol grafiğinde dayanıklılık gösteriyor ve 75 doları aşabilirse, potansiyel olarak 83 dolara geri dönebilir. Dahası, yılın ikinci yarısına geçerken, petrol çok daha düşük fiyatlarla karşılaştırılacak. Bu da petrolün enflasyon üzerindeki düşürücü etkisinin giderek azalacağı anlamına geliyor.

Aynı senaryo, 2,32 dolar civarında bir taban oluşturan benzin için de geçerli. Görünüşe göre yukarı doğru hareket ediyor ve potansiyel olarak 2,85 dolara geri dönüyor. Dahası, yaza doğru ilerledikçe benzinin baz etkisi azalmaya başlayacaktır.

Buğday bile düşüş trendinden çıkma işaretleri gösterdi.

Dolayısıyla, yılın ikinci yarısına girerken, enflasyonu baskılamaya yardımcı olan aynı faktörlerin yeniden enflasyona katkıda bulunmaya başlaması muhtemeldir. Bu, Fed için en önemli riski temsil ediyor ve daha yüksek oranlar görmeye devam etmemizin bir nedeni olabilir. Çünkü faiz oranları yaklaşan olumsuz enflasyon eğilimlerinin farkında ve Fed'in fiyatları kontrol altına almak için daha fazla önlem almak zorunda kalacağını biliyorlar.

ABD 2 yıllık faizinin Cuma günü Mart ortasından bu yana en yüksek kapanışını yapmasının nedeni de muhtemelen budur.

Daha da önemlisi, Çin'in yeniden büyümeyi teşvik edici önlemler almaya başlamasıyla birlikte, emtia fiyatlarının yükselişe geçmesi için makul bir şans var. Bloomberg Emtia Endeksi düşüş trendini kırıyor ve keskin bir yükseliş için zemin hazırlıyor gibi görünüyor.

Bu bizim için önemli çünkü bu endeksin değerindeki yıldan yıla değişim ISM Ödenen Fiyatlar Endeksi ile korelasyon gösteriyor. Bu endeksin yükseldiğini gözlemlersek, üretici fiyatlarına katkıda bulunacaktır ve mallardaki son deflasyonist eğilim tersine dönmeye başlayabilir.

Benim genel algım, hisse piyasası yumuşak bir iniş olasılığını düşünürken, tahvil piyasasının ısrarla daha yüksek oranlar senaryosunu düşündüğü yönünde. Bunun nedeni çekirdek enflasyon oranlarının dirençli kalması ve emtia enflasyonunda yeniden bir artış için potansiyel kurulum.

Bu durum genel olarak Fed'in çekirdek enflasyonu düşürecek kadar talebi baskılamak gibi önemli bir görevi olacağını gösteriyor. Aynı zamanda, Çin ekonomisini canlandırmaya karar verirse ve emtia enflasyonunun yeniden başladığını görmeye başlarsak daha da büyük bir sorunla karşı karşıya kalacaklar. Bu durum manşet enflasyonu daha da yukarı çekecektir ki Fed bir şekilde doların değer kazanmasına neden olmadığı sürece bununla mücadele etmek çok daha zordur, bu da daha yüksek faizler anlamına gelebilir.

Bu senaryo muhtemelen finansal koşulların daha da sıkılaşması ve reel faizlerin artması gerekeceği anlamına geliyor. Bu durum genellikle hisse senetleri için faydalı değildir - geçmişte de böyle olmamıştır ve böyle olması da pek olası değildir. Bu nedenle, Fed çekirdek enflasyonu bastırmaya ve manşet enflasyonun kontrolden çıkmasını önlemeye çalışırken, yükselen fiyatlar ve artan işsizlikle karakterize edilen gerçek bir stagflasyon dönemine doğru ilerliyor olabiliriz.

Bu haftanın Ücretsiz YouTube Videosu: