Geçtiğimiz haftaların ana gündem maddesi haline gelen Rusya-Ukrayna arasındaki gelişmeler küresel piyasaları etkilemeye devam ediyor. Üçlü zirve Türkiye'nin arabuluculuğu ile Antalya'da gerçekleşti. Rusya Dışişleri Bakanı Sergey Lavrov 'un ve Ukrayna Dışişleri Bakanı Dmitro Kuleba'nın açıklamalarına baktığımızda ise;

* (Ukrayna) Rusya'nın güvenliğine doğrudan bir tehdit oluşturmaktadır, uzun yıllardır kimse bizi dinlemedi.

* Avrupa, Ukrayna'da ölümcül silahları teşvik ediyor.

* Ukrayna'ya silah gönderenler bilmeliler ki bunlar eylemlerinden sorumludurlar.

* Yaptırımların Rusya ekonomisine etkisini çözeceğiz ve bir daha asla Batı'ya bağımlı olmayacağız. Rusya'nın petrol ve gaz satabileceği yeterli pazarı var.

* Rusya teslimiyet istiyor, Ukrayna teslim olmayacak.

* Amacımız Ukrayna'daki savaşı sonlandırabilmek, aynı zamanda topraklarımızı Rus işgal güçlerinden arındırabilmek.

* Rusya nükleer tesislerden ve gaz tesislerinden askerlerini çekmeli.

Görüşmelerden sahadaki duruma ilişkin somut bir sonuç çıkmadı. Gelen açıklamaların ardından küresel piyasalarda satışlar hızlandı. Avrupa'da özellikle DAX ve CAC 40'ra satışlar %2,50 seviyelerine yaklaşırken ABD vadelilerde %1'e yakın satış baskının hakim oldu ve Altın tekrardan 2000 doların üzerinde fiyatlanmaya başladı.

Haftaya başlarken küresel piyasalarda Rusya - Ukrayna savaşına ilişkin barışçıl mesajların gelebileceğine dair umutların arttığını söyleyebiliriz.

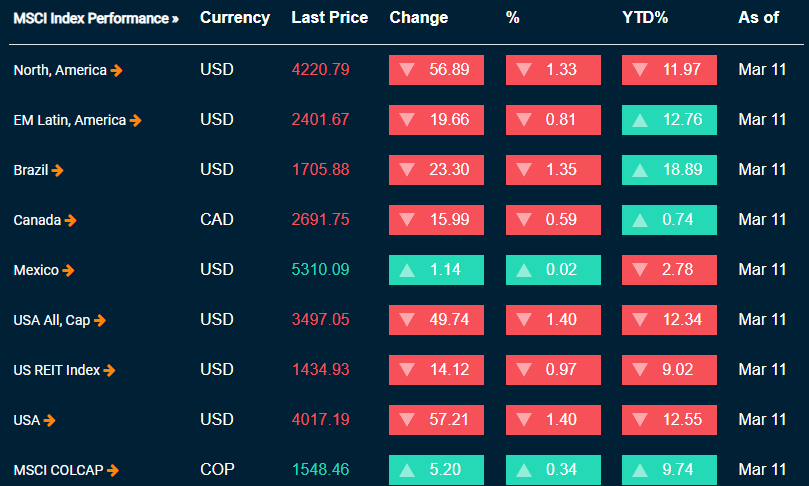

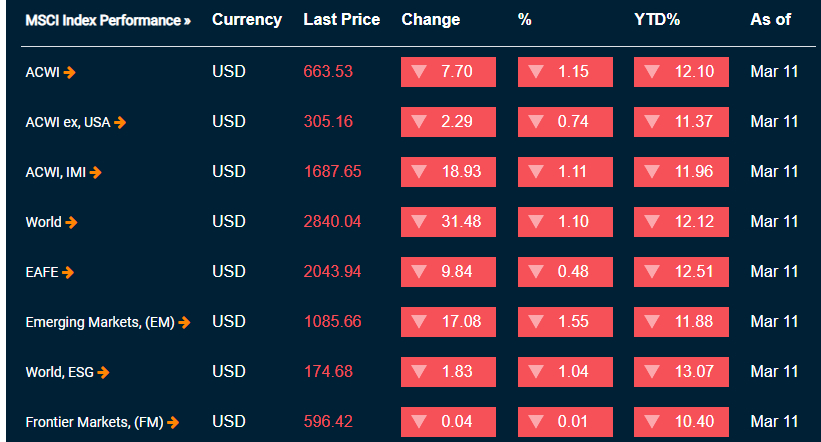

2022 yılı başından itibaren küresel risk iştahını etkileyen faktörlere baktığımızda Fed, ECB ve Rusya - Ukrayna kaynaklı haberler etkili oldu. Bu gelişmeler çerçevesinde 2022 yılı başından itibaren küresel hisse senetleri endekslerinin MSCI Index çerçevesinde inceleyelim.

Sene başından itibaren baktığımızda ve özellikle Rusya - Ukrayna savaşının alevlenmesi ile beraber Körfez ülkeleri ve Latin Amerika'ya ciddi girişlerin olduğunu gözlemliyoruz. Mart ayı itibarıyla gelişmekte olan piyasalar içinde Peru +%7,20 ile pozitif ayrışıyor. MSCI Türkiye endeksi sene başından itibaren getirisini +%2,38'e yükselterek MSCI World (-%12,12) endeksinden pozitif ayrışmış durumda.

Avrupa'nın geçtiğimiz hafta küresel hisse senetleri piyasalarından pozitif ayrıştığını ancak buna rağmen 2022 yılı başından itibaren performansına baktığımızda %10'dan fazla değer kaybetti.

Küresel hisse senetleri için pazar lideri olan, 23 gelişmiş ve 24 gelişmekte olan ülkelerin piyasasında yer alan büyük ve orta büyüklükteki hisse senetlerinin performansını ölçen MSCI ACWI endeksinin sene başından itibaren getirisi, -%12,10; Almanya, İngiltere, Belçika gibi 23 gelişmiş ülkenin dahil olduğu MSCI World endeksi ise %12,12 değer kaybetti.

Küresel piyasalar, Rusya-Ukrayna savaşının artırdığı belirsizliklerle karışık seyrederken gelecek hafta gözler Rusya-Ukrayna savaşından gelecek haberlerle birlikte ABD Merkez Bankası (Fed) başta olmak üzere küresel merkez bankalarının faiz kararına çevrildi.

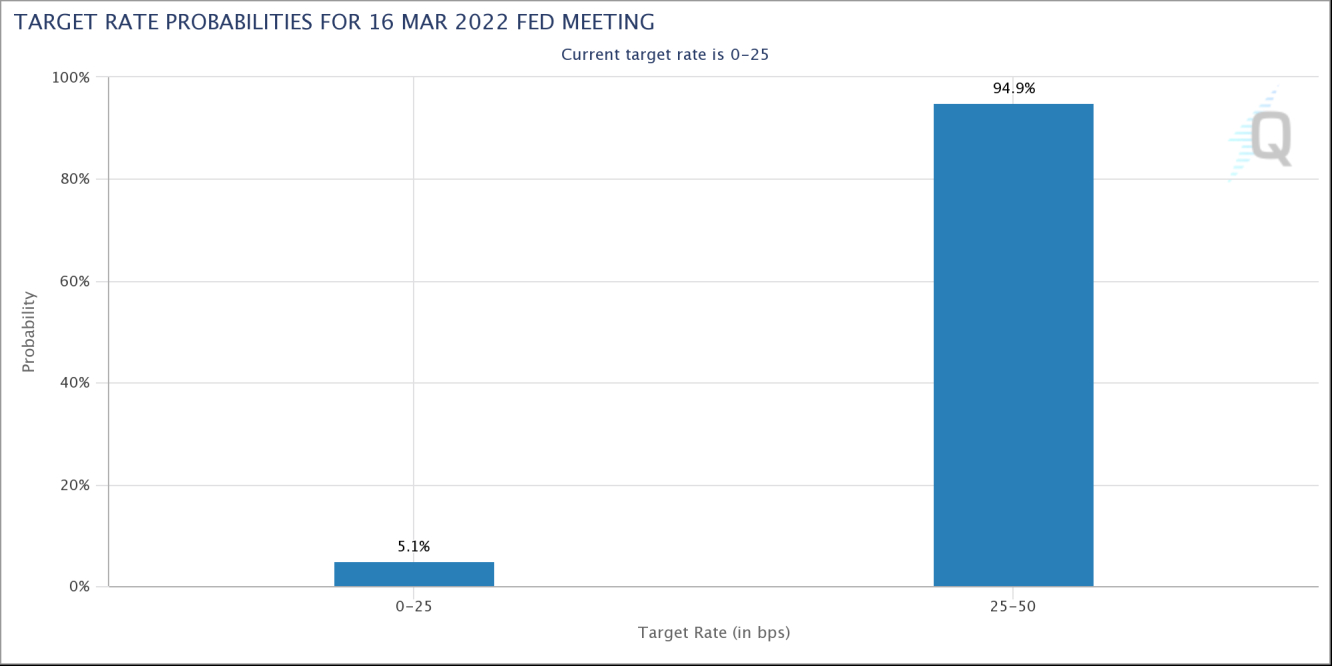

Geçtiğimiz hafta ABD'de Şubat ayına ilişkin enflasyon verileri açıklandı. Ocak ayında %7,5 seviyesinde olan yıllık enflasyon Şubat'ta %7,9'a yükselerek 40 (1982) yılın en yüksek seviyesine çıktı. Piyasalar çarşamba günü Fed'in 2018'den bu yana federal fon oranındaki ilk artış olacak çeyrek puanlık bir faiz artırımı yapmasını bekliyor. Piyasa fiyatlaması olan "FedWatch Tool" Fed'in 16 Mart toplantısında 0,25 baz puanlık federal fon oranını artıracağı yönünde konsensüs oluşmuş ve Powell da bunun sinyallerini vermişti.

Fed'in çarşamba günü 0,25 baz puanlık federal oran artışına gitmesi piyasalar açısından fiyatlanmış durumda. Burada dikkat edilecek konu ekonomik projeksiyon tahminlerinin ne derece de ve nasıl revize edileceği önemle takip edilecek. Ekonomik projeksiyonların ciddi şekilde yukarıya revize edilmesi veya piyasa beklentisi olan 0,25 baz puanlık artıştan daha yüksek 0,50 veya 0,75 gibi bir artışla faiz patikasına başlaması varlık fiyatlamaları açısından negatif olacaktır.

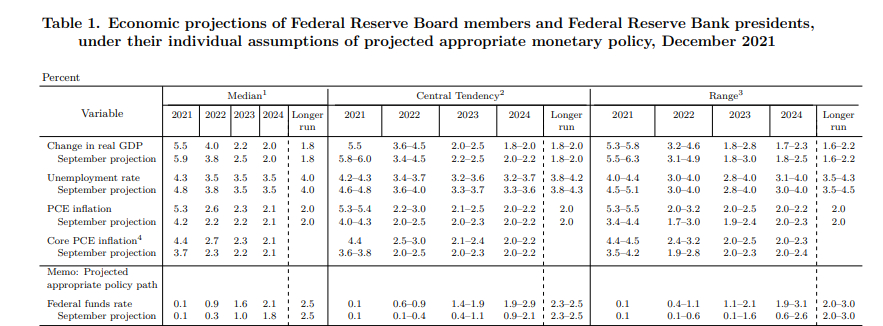

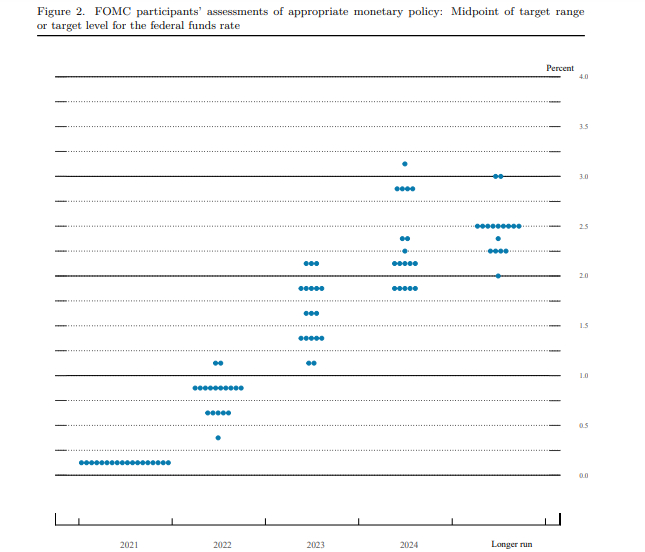

15 Aralık 2021'de yayınlanan en son projeksiyonda 2022 GSYH'nin %4, işsizlik oranının 3,5%, enflasyonun 2,6% ve çekirdek enflasyonun 2,7% olduğu belirtilmişti. Bu ekonomik projeksiyon tahminlerinin ne derecede ve nasıl revize edileceği piyasa fiyatlamalarını asıl belirleyecek unsur olacak. Fiyatlamalar açısından en önemli olan ise Nokta Tahmin veya Dot Plot dediğimiz FOMC üyelerinin faiz tahmin tablosu.

15 Aralık 2021'de yayınlanan Dot Plot'da FOMC üyelerinin 2022 yılı içerinde federal fon oran aralığının %0,5 - 1,0 arasında yoğunlaştı. 16 Mart 2022'de bu tablonun nasıl revize edileceği varlık fiyatlamaları açısından büyük öneme sahip.

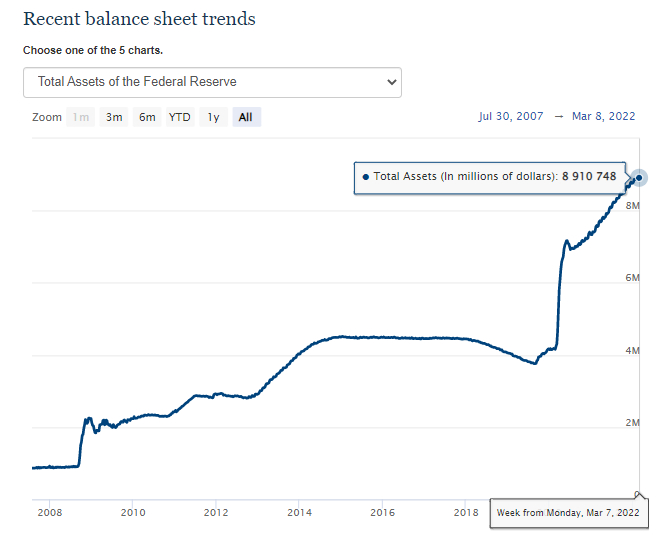

Varlık fiyatlamalarını etkileyebilecek unsurlardan bir diğeri Fed'in bilanço küçültme işlemine nasıl başlayacağı piyasalar tarafından büyük merak ile takip edilecek. Pandemi'ye 4,5 trilyon dolar ile başlayan Fed'in şu an itibariyle bilanço büyüklüğü 9 trilyon dolara yaklaşmış durumda. Burada Fed'in bilanço küçültme için atacağı adımlar ve uygulayacağı politikanın derecesi varlık fiyatlamalarını etkileyecektir. FOMC açıklamaları sonrası TSİ 21.30'da düzenlenecek Başkan Jerome Powell'ın basın toplantısında sorulara vereceği cevap ve faiz patikasının ilerleyişi hakkındaki mesajları piyasalar açısından yakından takip edilecek.

ABD Hazine Bakanı Janet Louise Yellen, ABD ekonomisinin güçlü olduğunu, ancak enflasyonun bir problem olarak ortaya çıktığını ve Rusya'ya Ukrayna'ya yönelik saldırısı için uygulanan yaptırımların ABD'ye de etkileri olacağının bilincinde olduklarını söyledi. Sıkı bir para politikasının resesyona yol açabileceğini belirten Yellen "Fed'in bir resesyona yol açmadan enflasyonu kontrol altına alabileceğine güveniyorum. Yellen'dan gelen açıklamalar Fed'in yumuşak tonda faiz patikasına başlayacağını gösteriyor.

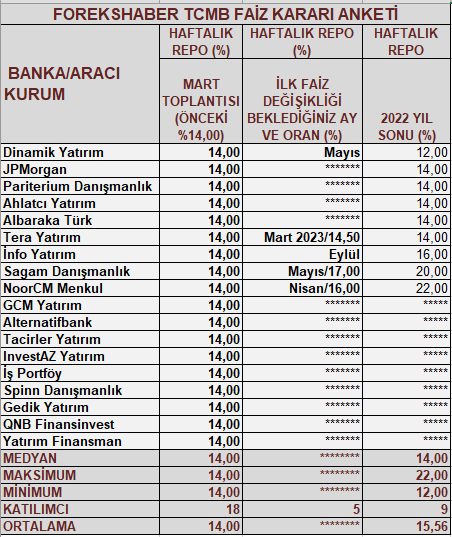

Yurt içinde 17 Mart 2021 Perşembe günü TCMB faiz kararı takip edilecek. ForeksHaber'in anketine katılan 18 ekonomistin tamamı faizin değiştirilmeyeceğini öngördü. 2022 yıl sonuna ilişkin tahminde bulunan 9 ekonomistin medyan tahmini %14,00 olurken, minimum ve maksimum beklentiler %12,00 ve %22,00 seviyesinde oluştu. Geçtiğimiz hafta piyasalarda TCMB'nin faiz artıracağına dair söylentilerin dolaşmasına rağmen piyasa aktörleri faizlerde bir artış beklemiyor.

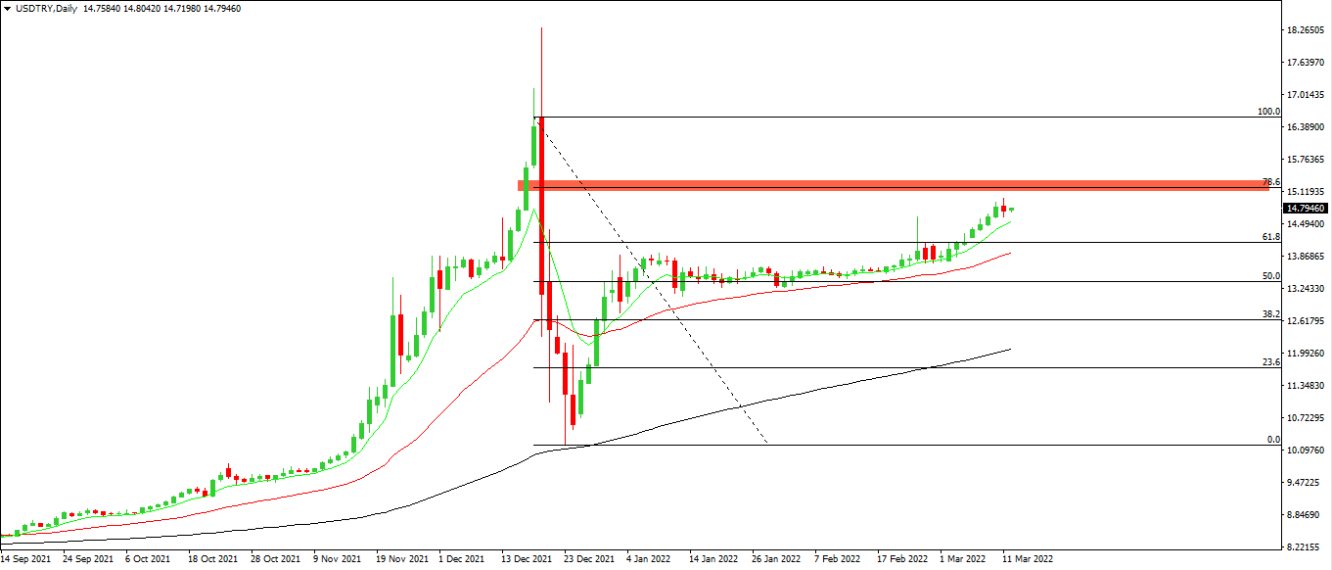

Uzun süredir yatay bir bant hareketi yapan Dolar/TL'de Rusya - Ukrayna savaşının alevlenmesi ile beraber jeopolitik risk fiyatlaması içine girdi. Takip ettiğim 15.20 direnç bölgesi geçilmemesi halinde 14.60 ve 14 seviyelerine doğru bir geri çekilme yapabilir.