Geçtiğimiz hafta Uluslararası Para Fonu (IMF) ve Dünya Bankası 2022 Bahar Toplantılarında konuşan ABD Merkez Bankası (Fed) Başkanı Jerome Powell 3-4 Mayıs tarihlerinde gerçekleştirecekleri toplantıda 50 baz puanlık bir faiz artışının masada olacağını belirtmesinin ardından ve St. Louis Fed Başkanı James Bullard'ın 75 baz puanlık faiz artış fikrini dile getirmesinin ardından küresel piyasalar satış baskısı altında kaldı. Wall Street Cuma günü yüzde 2,5'ten fazla düştü. S&P 500 ve Nasdaq 100 kayıplarını üçüncü haftaya taşırken Dow Jones ise kayıplarını dördüncü haftaya taşıdı. Endekslerin son bir ayda yaşadıkları değer kayıplarına baktığımızda ise NASDAQ %9,39, S&P 500 %5,97 ve Dow Jones %3,01 değer kaybetti. Küresel piyasalarda Fed'in agresif bir şekilde faiz artışına gideceği beklentilerinin artması hisse senetleri piyasaları, emtialar ve kripto para piyasasında sert satış baskılarının yaşanmasına sebep oldu.

Wall Street'in korku göstergesi olarak bilinen CBOE Volatilite Endeksi (VIX) Fed'in agresif faiz artışına gideceği ve resesyon endişeleriyle yaklaşık beş ayın en büyük günlük kazancını ve beş haftanın en yükselişini kaydederek haftayı 28.21 seviyesinden kapattı.

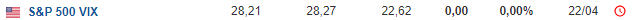

Cuma günü yaşanan sert satışların asıl nedenine baktığımızda piyasalarda Fed'in artık 50 baz puanlık faiz artışına gideceğine kesin gözüyle bakılmaya başlandığı ve 75 baz puanın piyasalar tarafından artık varlık fiyatlarına yansıtılmak istenmesiyle satışlar hızlandı. Grafiğe baktığımızda piyasaların artık Mayıs ayında 50 baz puan artışa kesin gözüyle bakıldığını ve varlık fiyatlarına yansıdığını görmekteyiz. Piyasaların Haziran ayında 75 baz puanlık artışı fiyatlamasıyla beraber varlık fiyatlamalarında 75 baz puanlık faiz artışının etkilerinin hissedilmeye başlanmasıyla beraber riskli varlıklar satış baskısına maruz kaldı.

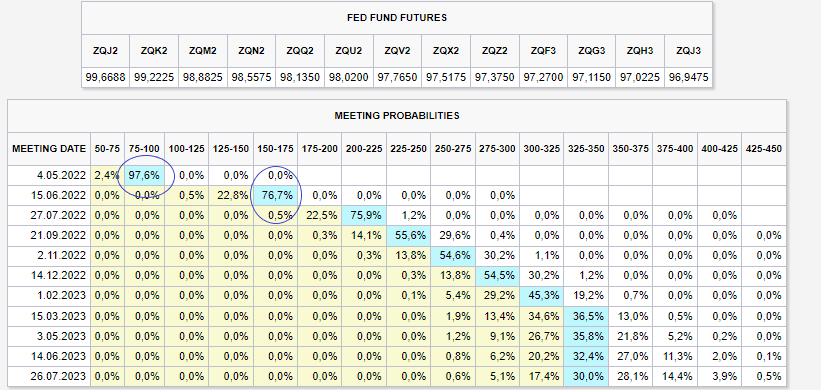

ABD 10 yıl vadeli enflasyon korumalı (TIPS) tahvil getirileri Mart 2020'den beri negatif bölgedeydi. Fed'in agresif faiz artışı beklentileriyle beraber geçtiğimiz hafta reel getiriler iki yılın ardından ilk defa artıya geçti. Burada kısaca 10 yıl vadeli enflasyon korumalı tahvilin ne olduğuna bakalım. ABD hükümeti tarafından ihraç edilen enflasyon korumalı bir tahvildir. TIPS, yatırımcıların enflasyon döneminde satın alma güçlerinde yaşanan düşüşten korumak için enflasyona endekslenmiştir. Enflasyon arttıkça TIPS'ın anapara değeri yükselir ve faiz ödemeleri ise anapara değerine göre düzenlenir. Yani yatırımcı başlangıçta yatırılan ana paradan asla daha azını almaz ve anaparasını korumuş olur. Reel getiriler arttıkça riskli varlıklar olan hisse senetlerine olan ilgi azalır. Çünkü insanların enflasyon döneminde paralarının satın alma gücü azalır ve paralarının değerini korumak için alternatif yatırım araçları ararlar. Enflasyon döneminde reel getirilerin artıya geçmesi (yani risksiz getiri) riskli varlıkların cazibesini söndürür. Enflasyonun artması bir yandan faiz artışına işaret ettiği için hisse senetleri üzerinde satış baskısını beraberinde getirir. Yüksek enflasyon ve düşen hisse senetlerinin yanında artan risksiz getiriler insanları TIPS'e yönlendirir.

Geçtiğimiz hafta reel getirilerin artıya geçmesi ilk bakışta hisse senetleri üzerinde baskı yaratmamış gibi gözükse de sene başından itibaren S&P 500'ün getirisi -%10,97 iken TIPS sene başından beri 100 baz puandan fazla artış kaydetti. Mayıs ayında gerçekleşecek olan Fed toplantısından çıkan mesajlar piyasalar için büyük bir önem taşıyor. Her ne kadar Mayıs ayı için 50 baz puan artışa kesin gözle bakılıyor olsa bile yılın geri kalanında faiz artışının şiddeti ve bilanço küçültmeye (QT'ye) ne şekilde başlanacağı ve devam edileceği varlık fiyatlamaları açısından yakından takip edilmesi gereken hususlar olarak karşımıza çıkmaktadır.

Küresel piyasalar Çin'de artmaya devam eden vaka sayıları ve Fed'in agresif faiz artışına gideceği endişeleriyle beraber haftanın ilk işlem gününe düşük risk iştahıyla başladı. Çin'in en büyük şehirlerinden olan Şangay'da kontrol altına alınamayan vakalar nedeniyle Asya Pasifik'te yer alan hisse senetlerinde sert düşüşler yaşanıyor. Hong Kong'un Hang Seng endeksi -%3,33 Shanghai endeksi ise -%4,50 seviyelerinde düşüş kaydetti. ABD vadelilere baktığımızda genel olarak %1'e yakın satıcılı olduğunu ve ABD 10 yıllıklar %2,87, Altın 1914 dolar ve Dolar Endeksi 101,50 seviyelerinde fiyatlanmaktadır.

Haftanın genelinde ABD'de büyük teknoloji şirketlerinin kazanç raporları yakından takip edilecek. Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN) ve Google (NASDAQ:GOOGL)'ın ana şirketi Alphabetin'de aralarında bulunduğu yaklaşık 180 şirketin raporları yayınlanacak. Hafta boyunca gelecek olan kazanç raporları beklentilere paralel ve üzerinde gelmesi halinde ABD borsalarını destekleyecektir. Makro verilere baktığımızda ise ABD ve Euro bölgesinden gelecek veriler yakından takip edilecektir.

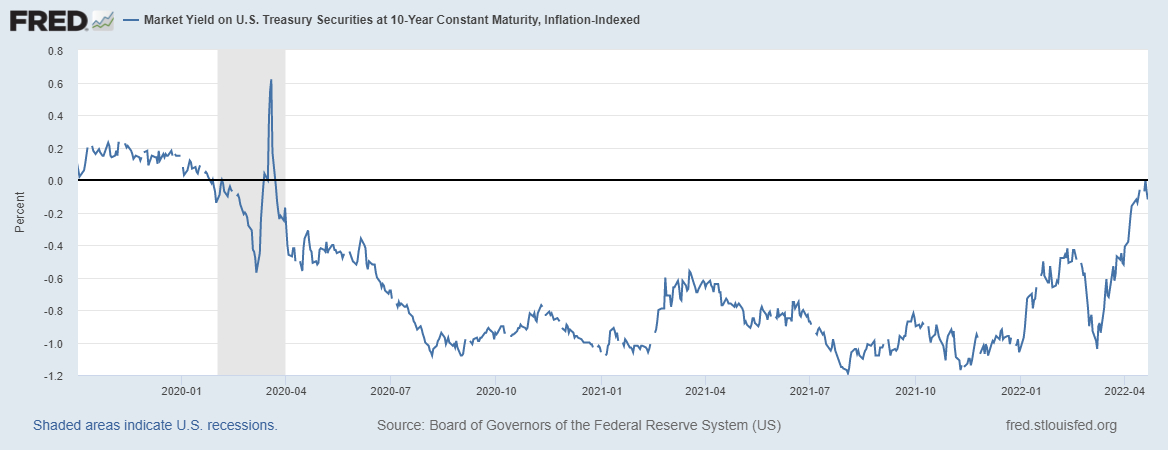

Dolar Endeksi

ABD'de yükselen enflasyon ve Fed'in agresif faiz artışına gideceği endişelerinin artması ve ECB'nin Fed'in gerisinde kalmasıyla dolar endeksi güçlü seyrine devam ediyor. Yukarı yönlü hareketlerde tarihi seviyeler olan 103,76 bölgesinin yakından takip edilmesini ve 103,76 seviyesinin üzerinde kalıcılıklar görülmesi halinde sert hareketlerin gerçekleşme ihtimalinin artacağını söyleyebilirim. Bu bölgelerden bir miktar geri çekilmelerin gerçekleşmesi trendin gücü için önemlidir. Geri çekilmelerde 100,50 seviyesinden gelecek reaksiyonlar yakından takip edilmelidir.

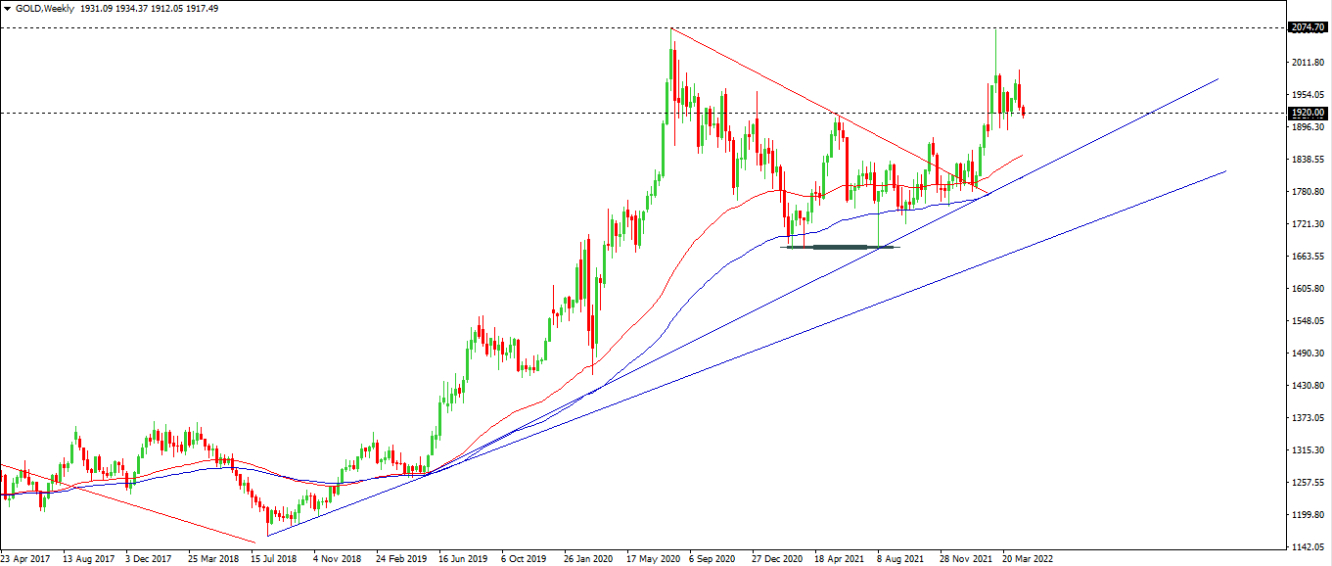

Altın

Fed'in agresif faiz artışına gideceği beklentilerinin artması değerli madenler tarafında satışları beraberinde getirdi. Takip ettiğim seviye olan 1920 dolar seviyesi bu hafta için yakından takip edilmelidir. Bu seviyenin altında haftalık kapanış almamız halinde satış baskısı derinleşebilir. Geri çekilmelerde 1890 ve 1845 seviyelerinden gelebilecek olan reaksiyonlar yakından takip edilebilir.

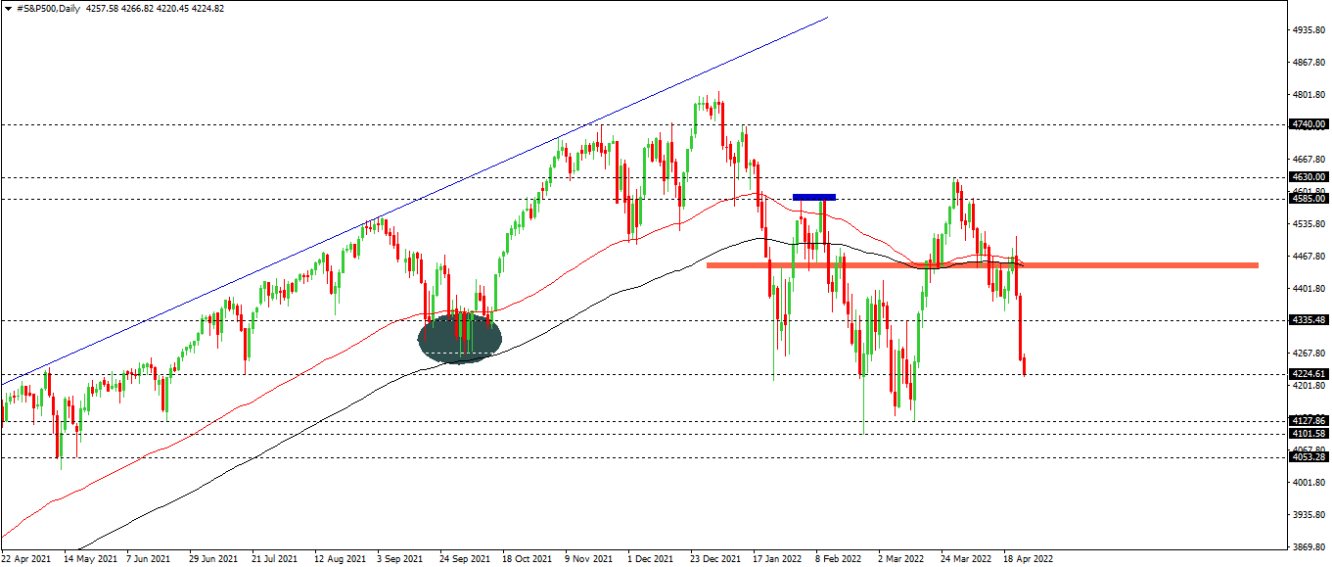

S&P 500

Reel getirilerin artıya geçmesi ve agresif faiz artışı ve resesyon endişeleriyle beraber 4,500 seviyelerinde satış baskısı altında kalan endekste aşağı yönlü hareketlerde 4,224 - 4,100 ve 4,000 seviyeleri yakından takip edilmelidir. Bu hafta gelecek olan şirket kazanç raporlarının güçlü gelmesiyle toparlanma hareketleri görülebilir. Ancak yükselişin güç kazanması için 4,450 seviyesinin üzerinde kalıcılıklar görülmesi gerekmektedir.