- Micron’un 4. çeyrek beklentisini önemli oranda düşürmesi, akıllı telefon ve bilgisayar talebindeki ciddi düşüşü yansıtıyor

- Micron hisseleri Cuma günü son 52 haftanın en düşük seviyesini gördü

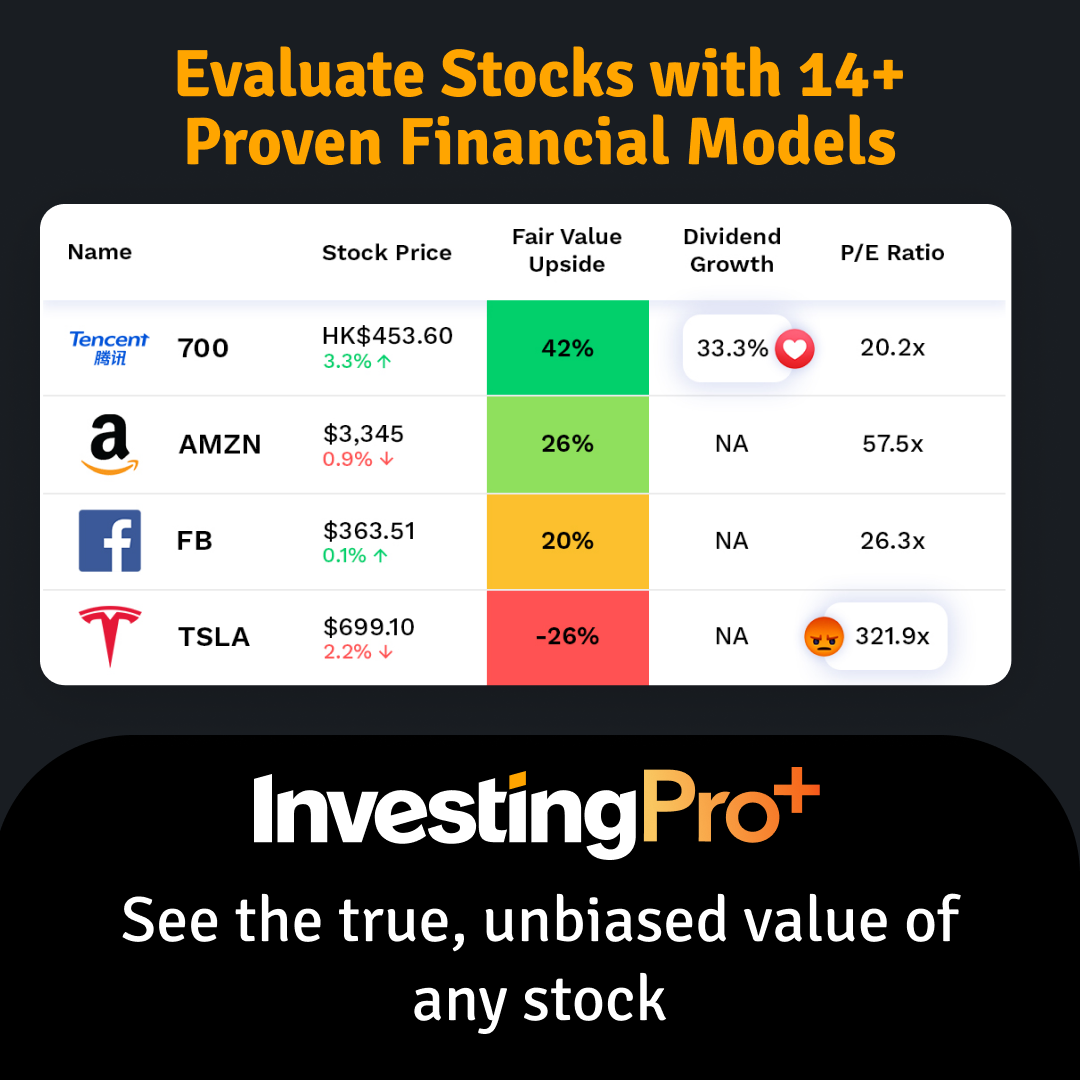

- InvestingPro+ modellerine göre şu an hisseyi satın almak için doğru bir zaman mı?

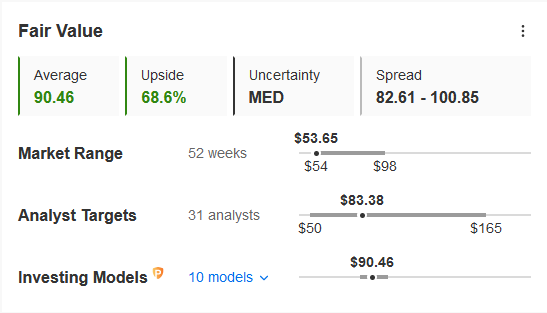

- 52 Haftalık Aralık: 51,40 – 98,45 dolar

- Piyasa Değeri: 59,18 milyar dolar

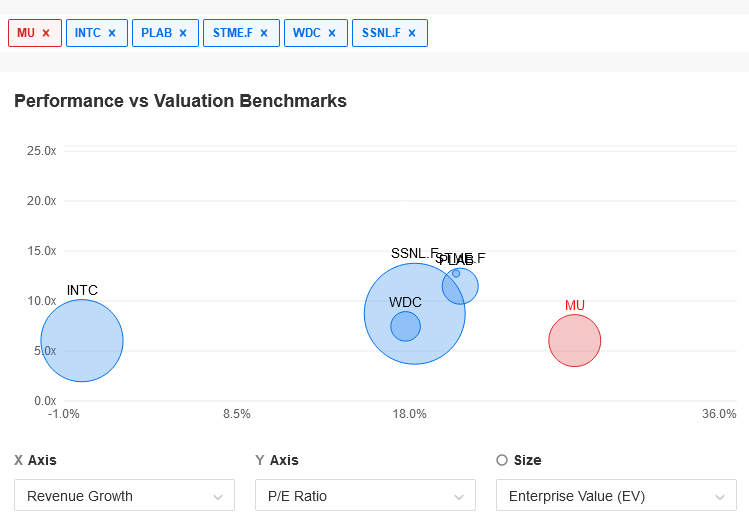

- İleriye Dönük Fiyat-Kazanç Oranı: 6,12

- Gelirin son beş yıldaki bileşik yıllık büyüme oranı: %17,4

Çip üreticilerinin hisselerinde yaşanan patlama; tüketici talebinin keskin bir şekilde zayıflaması ve stok kaynaklı sorunların etkisini göstermeye başlamasıyla birlikte sona ermiş gibi görünüyor.

Cuma günü, Micron Technology'nin (NASDAQ:MU) üçüncü çeyrek sonuçlarını yayımlamasının ardından hsise fiyatı son 52 haftanın en düşük seviyesine geriledi. Şirketin yayımladığı sonuçlar Wall Street’in beklentilerinin üzerinde gelse de, bilgisayar ve akıllı telefon gibi tüketici pazarlarındaki talep zayıflaması sebebiyle şirketin dördüncü çeyrek için sunduğu tahmin beklentilerin çok altında kaldı.

Sonuçların ardından hisse fiyatında yaşanan düşüş gereğinden fazla bir tepki mi, yoksa gelecekte yaşanacakların bir işareti miydi?

Micron’un Temel Değeri

Micron hafıza ve depolama çözümleri tasarlayan, üreten ve satan bir yarı iletken şirketi. Şirket Bilgisayar ve Ağ Bölümü, Mobil Bölümü, Depolama Bölümü ve Gömülü Çip Bölümü olmak üzere dört segmentte faaliyet gösteriyor. Micron aynı zamanda DRAM ve NAND teknolojisinde bir sektör lideri.

InvestingPro+’a göre, hisseyi takip eden 31 analistin sunduğu ortalama fiyat hedefi 83,53 dolar (%55’ten fazla yükseliş potansiyeli), hissenin adil değeri ise 90,46 dolar (%68’den fazla yükseliş potansiyeli).

Kaynak: InvestingPro+

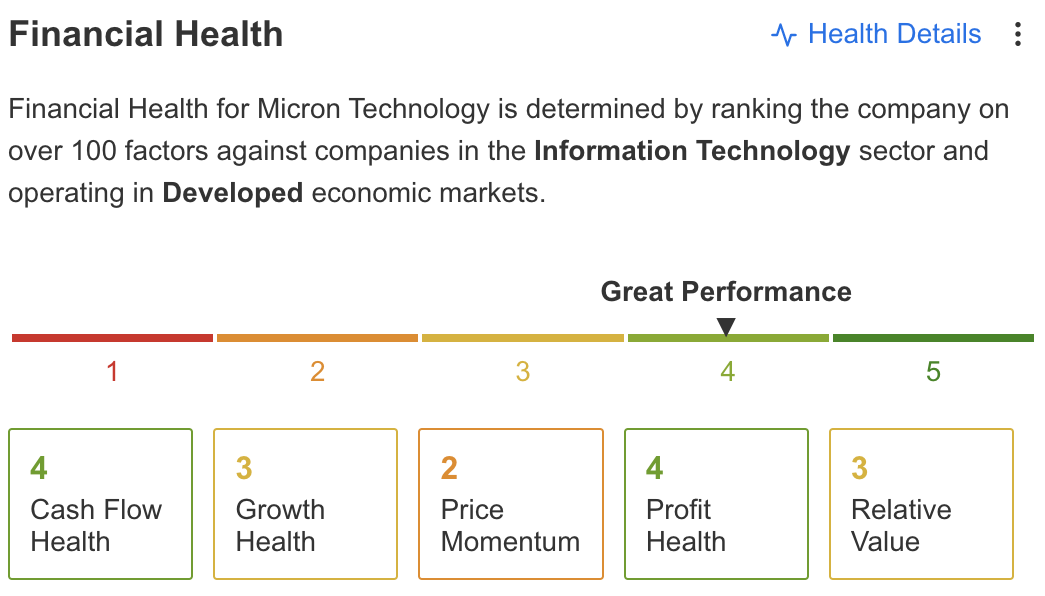

InvestingPro+ aynı zamanda şirketin finansal sağlık skoruna 5 üzerinden 4 veriyor.

Kaynak: InvestingPro+

Güçlü finansal sağlık skoruna ek olarak, Performans vs. Değerleme grafiği de şirketin sektördeki isimler arasında en düşük fiyat-kazanç oranlarından birine sahip olduğunu gösteriyor.

Kaynak: InvestingPro+

Beklentide Düşüş, Kazançların Önündeki Engeller

Bu çeyrekteki en önemli gelişme, şirketin talepteki düşüş sebebiyle dördüncü çeyreğe dair beklentisini ciddi oranda azaltmasıydı. Güncel tahminler, bilgisayar teslimatlarının yıllık (YoY) %10, mobil cihaz teslimatlarının ise yıllık %5 civarında düşmesi bekleniyor.

Ek olarak, şirkete göre Çin’deki COVID-19 kısıtlamalarının tedarik zinciri sorunlarını kötüleştirmesi sebebiyle bazı bilgisayar ve akıllı telefon müşterileri stoklarını yeniden düzenliyor ve makro ekonomik koşullar da tüketiciler arasında tedirginlik yaratıyor.

Şirket dördüncü çeyrekte 1,43 – 1,83 dolar arasında hisse başına kâr, 6,8 – 7,6 milyar dolar arasında ise gelir kaydetmeyi bekliyor. Wall Street’in tahmini ise 2,62 dolar hisse başına kâr ve 9,05 milyar dolar gelir yönündeydi. Hem teslimat sayılarının, hem de ortalama satış fiyatlarının dördüncü çeyrekte düşmesi bekleniyor.

Bu zorluklar sebebiyle, Micron tedarikteki büyüme hızını yavaşlatarak piyasanın önümüzdeki yıldaki talebinin bir kısmını mevcut stoklarından tedarik etmeyi planlıyor. Bunun sonucunda, şirket mali 2023’te yonga üretimi yaptığı fabrikalardaki ekipmanlara yönelik sermaye giderlerini kısacak.

Micron’da Uzun Vadeli Görünüm

Bulut, ağ, otomotiv ve sanayi piyasaları dayanıklılık göstermeye devam ediyor.

2022’nin ikinci yarısında talepte zayıflama beklentileri sebebiyle, şirket 2022’de endüstriyel talepteki büyümenin hem DRAM, hem de NAND cihazlar için uzun vadeli BYBO figürlerinin altında kalmasını bekliyor.

Ancak uzun vadeli talep trendleri (veri merkezi, otomotiv ve diğer alanlar) hâlâ güçlü ve şirket DRAM ve NAND cihazlarında uzun vadeli talep BYBO tahminlerini korudu.

Bu durum, MU hissesinin geleceğine ciddi bir zarar verebilecek bir ortam yerine, tipik bir döngüsel hareketin içinde olabileceğimiz anlamına geliyor. Dördüncü çeyrek tahmini sonrasında MU hissesinin yalnızca %3 düşüşle kapanış yaptığını düşünürsek, piyasa şimdiden bir yavaşlamayı fiyatlamış gibi görünüyor.

Sonuç

MU hissesinde yıl başından bu yana yaşanan %40’ın üzerinde düşüşle birlikte, InvestingPro+’taki adil değer tahminlerinin ciddi bir yükseliş potansiyeline işaret etmesi sebebiyle, şirketin karşı karşıya olduğu kısa vadeli engellerin artık fiyatlandığını düşünüyoruz.

Ek olarak, yönetim uzun vadeli BYBO tahminini korudu, güçlü bir bilançoya sahip, dördüncü çeyrekte hisse geri alımlarını hızlandırmayı planlıyor ve DRAM ve NAND pazarlarında rekabetçi pozisyonunu ciddi oranda iyileştirdi. Bu yüzden, hisse şu an değerinin altında.

Açıklama: Yazar yazıda geçen herhangi bir hissede bir pozisyon sahibi değildir.