- Büyük ABD bankalarının kazanç raporları geride kaldı.

- Olumlu performansa rağmen faiz gelirlerindeki düşüş, ortak bir payda.

- Bu yazıda, büyük yükseliş potansiyeline sahip iki banka hissesi belirliyoruz.

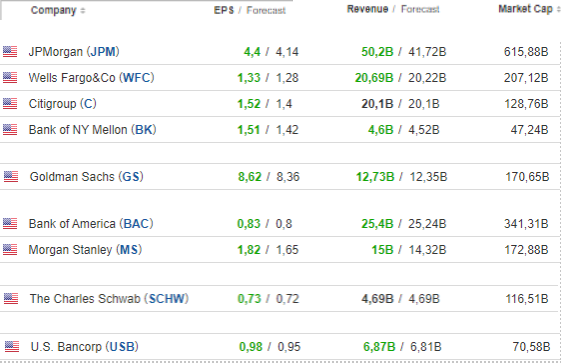

İkinci çeyrek kazanç sezonu, çoğu büyük bankanın hem hisse başına kazanç hem de gelir için analist beklentilerini aşmasıyla büyük bir patlama ile başladı. Bu olumlu performans, sektörün yükseliş trendini genişletme potansiyeline sahip.

Ancak önümüzdeki dönemde endişe kaynağı, faiz gelirlerindeki düşüş. Bu düşüş, yükselen faizler nedeniyle daha az kredi verilmesi, mevduat faizlerinin sürekli yüksek seyretmesi ve faiz dışı giderlerin artması gibi faktörlerin bir araya gelmesinden kaynaklanıyor.

Bu yıl yapılacak 50 baz puanlık (bp) bir faiz indirimi, kredi verme faaliyetlerini artırarak bankacılık sektörüne önemli ölçüde fayda sağlayabilir. Enflasyonun potansiyel olarak düşüş eğiliminde olmasıyla birlikte Fed'in, Eylül ayı gibi erken bir tarihte faiz indirimine gitme ihtimali giderek daha olası hale geliyor ve potansiyel olarak destekleyici bir faiz ortamının önünü açıyor.

Bunu akılda tutarak ve çoğu büyük bankanın kazanç raporu zaten geride kalmışken kazançlara ve analist konsensüsüne dayalı olarak en yüksek artış potansiyeline sahip 2 banka hissesine bir göz atalım.

1. Bank of New York Mellon

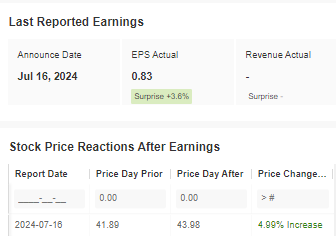

Bank of New York Mellon (BK) hisseleri, 12 Temmuz'da yayımlanan son çeyrek dönemlik sonuçlarında analistlerin kazanç ve gelir beklentilerini aştıktan sonra hisse başına 65 doların üzerine çıkarak rekor seviyelere ulaştı.

Bu %7'lik sıçrama hisse senedinin yükseliş trendini genişletti. Ancak artış trend çizgisi tarafından desteklenen 61 dolar civarındaki ilk fiyat hedefiyle birlikte, potansiyel bir düzeltme söz konusu olabilir.

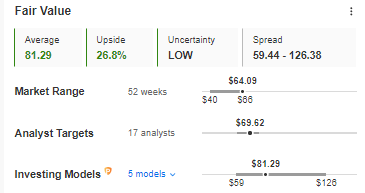

Bu geri çekilme, daha iyi bir giriş noktası arayan yatırımcılar için bir satın alma fırsatı sunabilir. InvestingPro'nun %26,8'lik adil değer endeksi, BK hissesi için yukarı yönlü daha fazla potansiyel olduğunu gösteriyor.

InvestingPro'nun %26,8'lik adil değer endeksinin işaret ettiği yukarı yönlü potansiyelin devam etmesi nedeniyle toparlanma, yükseliş trendine daha iyi bir fiyattan bağlanmak için iyi bir fırsat olabilir.

Kaynak: InvestingPro

Temettü arayan yatırımcılar için zaman daralıyor. Temettü ödeme tarihi 22 Temmuz, bu nedenle üç aylık temettüye hak kazanmak için bu tarihten önce hisse satın almalısınız.

Şimdi Adil Değer Aracı ve yüzlerce ölçüme InvestingPro ile erişerek daha fazla kazanç elde edin! BÜYÜK YAZ İNDİRİMLERİ başladı. %50 indirime ek %10'a varan indirim için FIRSAT kuponunu kullanın.

Kodu nasıl kullanacağınızdan emin değil misiniz? Adım adım gösterdiğimiz videoyu izleyebilirsiniz.

Sorularınız için destek birimimize buradan ulaşın.

2. Bank of America

BNY Mellon'un olumlu sürprizinin ardından Bank of America Corp (BAC) da temel ölçümler ve talepteki %5'lik artışla yatırımcıları etkiledi.

Piyasa, beklenenden daha yüksek faiz gideri net geliri (25,27 milyar dolara karşılık 25,38 milyar dolar) ve yatırım bankacılığı geliri (1,45 milyar dolara karşılık 1,56 milyar dolar) haberlerini sevinçle karşıladı.

Kaynak: InvestingPro

Piyasa, özellikle faiz giderleri hariç gelirin beklenenden yüksek olması (25,27 milyar dolara karşılık 25,38 milyar dolar) ve yatırım bankacılığı gelirinin artması (1,45 milyar dolara karşılık 1,56 milyar dolar) yönündeki haberlerle iyimserleşti.

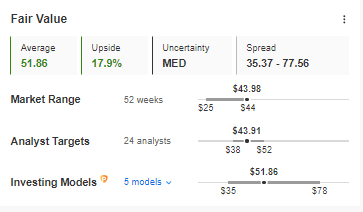

BofA söz konusu olduğunda, kuzeye doğru hareketin devam etme potansiyeli de korunuyor ve en azından 52 dolar civarında bir yaklaşıma işaret ediyor ki bu da yeni tarihi zirvelerin kırılması anlamına geliyor.

Kaynak: InvestingPro

Analistler, BofA için yukarı yönlü hareketin devam edeceğini ve 52 dolara doğru tırmanarak yeni tarihi zirvelere ulaşılabileceğini düşünüyor. Adil değer endeksi de bu yükseliş görünümünü destekliyor.

Bu faktörler göz önüne alındığında önümüzdeki haftalar için en olası senaryo, mevcut yükseliş eğiliminin devam etmesi ve potansiyel olarak bu tarihi zirvelere bir atağa yol açması. Bu durum, statükonun korunduğu ve Fed'in Eylül ayında beklenen faiz indirimlerini gerçekleştirdiği varsayımına dayanıyor.

***

Sorumluluk Reddi: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır. Herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu, dolayısıyla herhangi bir yatırım kararının ve buna bağlı riskin yatırımcıya ait olduğunu hatırlatmak isterim.