- Intel, CEO Pat Gelsinger liderliğinde geçmişteki ihtişamına yeniden kavuşmak için devasa bir yeniden yapılanma sürecinde

- Ancak analistler Intel’in kazanamayacağı bir mücadele verdiğine inanıyor ve hisseye yönelik negatif görüşlerini koruyor

- Intel’in daralan marjları, hissenin uzun vadeli büyümesi için ciddi bir risk yaratıyor

- Daha iyi yatırım kararları vermenize yardımcı olacak araçlar, veriler ve içerikler için, InvestingPro+’ı deneyin

- Her şirketin son 10 yıldaki mali verileri

- Kârlılık, büyüme ve daha fazlasına dair finansal sağlık skorları

- Onlarca finansal model tarafından hesaplanan adil değer

- Şirketin sektördeki denkleriyle hızlı karşılaştırmalar

- Temel ve performans grafikleri

ABD’nin en büyük çip üreticisi Intel’in (NASDAQ:INTC) yatırımcıları için son 10 yıl pek iyi geçmedi. Santa Clara, California merkezli şirket bu dönemde piyasaya en gelişmiş çipleri sunmayı başaramadı ve pazar payını Taiwan Semiconductor Manufacturing (NYSE:TSM) ve Samsung Electronics (OTC:SSNLF) (KS:005930) gibi rakiplerine kaptırdı.

Teknik grafikte de görüldüğü gibi, Intel’in hisse fiyatı bu zayıf performansı açık bir şekilde yansıtıyor. INTC geçtiğimiz beş yılda yalnızca %20 civarında bir getiri sağlarken, aynı dönemde Philadelphia Semiconductor endeksi %190’ın üzerinde yükseldi. INTC hisseleri Salı seansını 43,53 dolarda kapattı.

Ancak şirket şimdi değişime yönelik ilk adımları atmaya başlamış gibi görünüyor. CEO Pat Gelsinger liderliğinde, şirkette devasa bir yeniden yapılanma süreci başladı.

Bunun sonuçlarını da şimdiden görmeye başladık. Şirket şu an Columbus, Ohio’ya yakın bir bölgede bir çip üretim tesisi için 20 milyar dolar harcıyor ve bu tesisi dünyanın en büyük yarı iletken imalat tesisi haline gelmesini bekliyor.

Üretim tesisinde en gelişmiş teknolojiler kullanılacak ve bunun sonucunda küresel çip tedariği zincirinde ABD’nin payı artarak, üretimin daha büyük bir kısmı ABD’ye geri dönecek ve Asya’nın imalattaki mevcut hakimiyeti biraz daha dengelenecek.

Gelsinger aynı zamanda Avrupa’ya genişlemeyi de planlıyor ve bu alanda anlaşmalar yaparak, araştırma giderlerini artırıyor. Intel bu yıl, diğer şirketler için sözleşme bazlı çip üretimi yapma hedefi kapsamında 5,4 milyar dolar karşılığında Tower Semiconductor (NASDAQ:TSEM) şirketini satın aldı.

Analistlere Göre Kazanması Zor Bir Mücadele

Ancak analistler, hisseye yönelik negatif görüşlerini koruyor ve özellikle de şirketin en büyük müşterilerinin birçoğunun artık kendi çiplerini tasarlıyor olmaları sebebiyle Intel’in kazanamayacağı bir mücadeleye giriştiğine inanıyor.

Apple (NASDAQ:AAPL) artık Mac cihazlarında Intel bileşenleri kullanmayı bıraktı ve bunun yerine Arm Ltd’nin teknolojisini kullanıyor. Amazon (NASDAQ:AMZN) ve Microsoft da (NASDAQ:MSFT) sunucu işlemcileri için benzer adımlar atıyor.

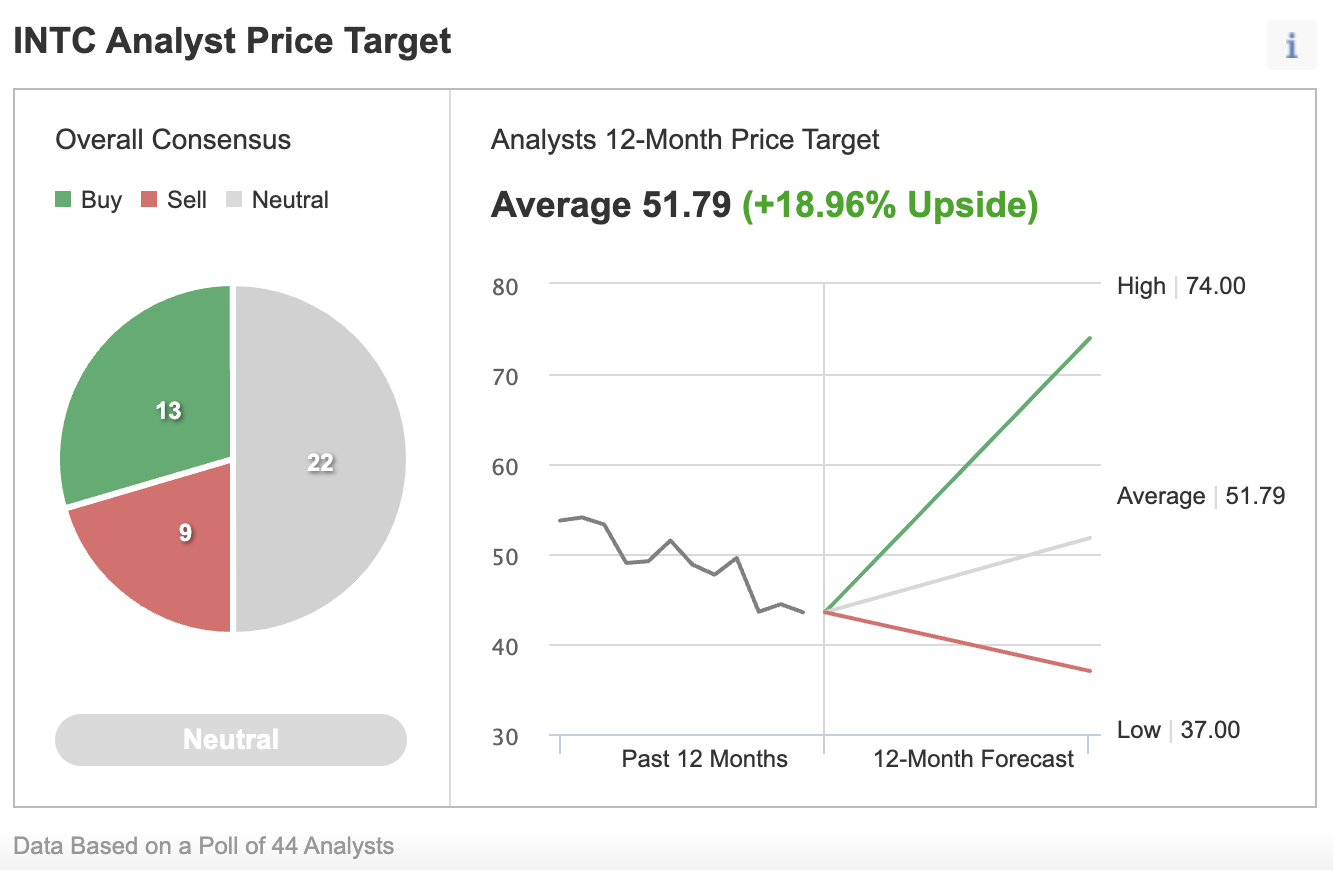

Investing.com’un anketine katılan 44 analist arasında Intel hissesine yönelik genel derece ‘nötr’. 22 analist hisse için ‘nötr’ derecesi verirken, 13 analist ‘satın al’, dokuz analist ise ‘sat’ tavsiyesi veriyor.

Kaynak: Investing.com

‘Çiplerin Savaşı’ başlıklı bir notta, Morgan Stanley (NYSE:MS) analistleri piyasada yaşanan düşüş sürecinde bir alım fırsatı sunan hisseler arasında Intel’e yer vermedi:

“Liderler arasında, TSMC ve Samsung’un imalat alanındaki hızla büyüyen fırsatların sağladığı faydalarla önümüzdeki 10 yıl boyunca gelişmiş yarı iletken üretimi pazarı üzerindeki hakimiyetlerini sürdürmelerini bekliyoruz.“

Analistlere göre Intel’in rolü ‘daha belirsiz.’

TSMC ve Samsung, en gelişmiş yarı iletkenlerin üretimini gerçekleştiren iki isim ve Apple, Qualcomm (NASDAQ:QCOM) ve NVIDIA (NASDAQ:NVDA), bu iki ismin en büyük müşterilerinden bazıları.

Intel hissesini baskı altında tutabilecek bir diğer faktör de, şirketin marjlarındaki daralma. Intel’in brüt marjlarının-bir imalat şirketinin finansal sağlığı için önemli bir işaret-bu yıl %52 civarında olması bekleniyor.

Bu figür, otomotiv gibi diğer bazı sektörler için oldukça cazip olsa da, Intel’in geçmişteki seviyelerinin 10 yüzdelik puan altında. Texas Instruments (NASDAQ:TXN) %70’e yakın bir brüt marja sahipken, yüksek marjlarıyla öne çıkmayan Advanced Micro Devices (NASDAQ:AMD) bile bu yıl %51’lik bir brüt kâr marjı kaydetmeyi bekliyor.

Şirketin Gelsinger liderliğinde gerçekten bir dönüşüm geçirip geçiremeyeceğine dair bir diğer test de, şirketin kazançlarını analistlerin 12 ay içinde yaşanmasını beklediği döngüsel düşüş döneminden nasıl koruyacağı.

Intel Nisan ayında ikinci çeyrek için beklentilerin altında bir gelir ve kâr tahmini sundu ve çiplerine yönelik talepte bir zayıflamanın işaretini verdi. Salgın döneminde evden çalışma ve eğitimin, Intel’in en büyük gelir kaynağı olan bilgisayar talebinde yol açtığı patlama sonrasında bu talebin artık yavaşladığına dair endişeler büyüyor.

Sonuç

Intel uzun bir geri dönüş çizgisine girmiş durumda ve bu süreç, şirketin kaynaklarının büyük bir kısmını tüketerek marjlarına zarar veriyor. Wall Street, çip üreticisinin geçmişteki ihtişamına yeniden kavuşabilme ihtimaline biraz şüpheli yaklaşıyor.

Intel hissesini satın almayı düşünenler için, daha temkinli bir “bekle ve gör“ yaklaşımını öneriyoruz.

***

Bir sonraki yatırım fikrinizi mi arıyorsunuz? InvestingPro+ size yardımcı olabilir:

Ve çok daha fazlası. InvestingPro+ ile tüm verilere hızla ulaşın, en doğru yatırım kararlarını verin. Daha Fazla »