Bu hafta finans piyasalarında tahvil faizlerindeki yükseliş dikkat çekiyor.

ABD tarafında 10 yıllık faiz %2,40’ı; 2 yıllık faiz ise %2,20’yi aşarak Mayıs 2019 sonrası en yüksek seviyeye çıktı. Mart ayı başında Rusya ve Ukrayna savaşı nedeniyle 10 yıllık getiri %1,68’e gerilemişti.

Tahvil faizleri neden yükseliyor?

ABD’de pandemiyle beraber hem parasal hem de mali destekler rekor kırdı. Fed, 9 trilyon dolara yakın bilançosunun daraltılması için ilk sinyali Haziran ayında verdi. Haziran FOMC toplantısında komite, varlık alımlarını azaltmayı gündeme aldıklarını belirtti. Fakat bu dönemde komite, enflasyonu halen geçici görüyordu. 2021’in son çeyreğinde ise Fed daha net konuştu ve enflasyonun sanılan kadar kısa sürede düşmeyeceğine ikna oldu. Bu, daha hızlı adımlar atılması gerektiği anlamına geliyordu. Hesaplama yeniden yapıldı ve Mart ayında varlık alımları tamamlanacak, ardından da bilanço daraltılmaya başlanacak.

Şubat ayına geldiğimizde Rusya’nın Ukrayna’yı işgal etmesi ile riskler arttı. İki ülke arasında başlayan savaş enerji, emtia ve gıda fiyatlarında yükselişe neden oldu, bu da enflasyonun yükselmeye devam etmesi anlamına geliyor.

Savaş her ne kadar iki ülke arasında olsa da ABD bu süreçte oldukça aktif. Rusya’ya bir dizi yaptırımlar uygulandı ve bunun elbette ABD’ye de maliyeti olacak ki enflasyon bunlardan biri. Şubat’ta %7,9 olan enflasyonun Mart’ta %8’i aşması bekleniyor.

Fed’in geçen haftaki toplantısı riskler göz önüne alındığında kötü geçen bir toplantı oldu. Neden?

Fed, savaşı riskini göz ardı etmedi, hatta ABD ekonomisi için olumsuz olduğunu da belirtti. Fakat ne faiz ne de bilanço konusunda yüksek riskler kadar güçlü bir başlangıç yapmadı. Fed’in açıkladığı sıralamayı göz önüne alırsak; önce ilk faiz artışı, ardından bilanço küçültülmesi. Dolayısıyla Mart toplantısında bilanço tarafında bir hareket beklenmiyordu, ama 25 baz yetersiz kaldı. Fed enflasyonu artık geçici olarak görmediğini belirtse ve revizyona gitse de yapılan açıklamalar Fed'in piyasalara göre daha iyimser olduğunu gösterdi.

Piyasalar 2022 için toplan 7 faiz artışı planlamasından ziyade faiz artış oranı ve bilançoya odaklandığı için Fed yetkilileri bu hafta toplantıya göre daha şahin açıklamalar yapıyor.

Yani sorunun başına gelirsek; tahvil faizleri neden yükseliyor, çünkü Fed daha fazla faiz artışının sinyalini veriyor. Mart’ta olması gerektiğini düşündüğümüz 50 baz puanlık artış için Mayıs işaret ediliyor ve yılın devamında da gerekirse 50 baz puanlık toplantılar yapabiliriz, deniliyor.

Faizin bugünkü seviyelerden yüksek olacağını göz önüne alınca kısa ve uzun vadeli faizler de çıkıyor. Faizin yükselmesi para birimini çoğu zaman etkiler, ama her zaman değil. Faiz ve enflasyon arasındaki fark göz önüne alındığında para biriminin reel getirisi yoksa tahvil faizindeki yükseliş para birimine destek sağlamaz.

Ancak doların küresel piyasalarda yavaş ama devam eden bir yükseliş içinde olması da faiz süreci de gelişen ülkeler için riskli. Türkiye tarafından bakarsak;

Teorik ve ABD cephesinde pratikte de gerçekleşen durumun TL tarafında aksi yönde olduğuna çok defa şahit olduk. Mesela; Türkiye’de politika faizi indirilirken piyasalarda faizlerin yükselmesi bunun en önemli göstergesi. Bunun nedeni TCMB’nin süreç ve politika olarak diğer merkez bankalarından yani aslında piyasadan kopuk davranması.

Fed tarafında başlayan ve gelecek aylarda daha hızlı olması beklenen faiz artışı tek başına GOP’lar için büyük bir risk taşımıyor. ABD’ye olan finansal bağlılık tüm piyasalar için geçerli, ama etkilenmede uygulanan politika, üretim, rezervler, siyasi görünüm vs. birçok bileşenden bahsedilebilir. Bu başlıklardaki gelişmelere göre de etki oranı değişim gösterir.

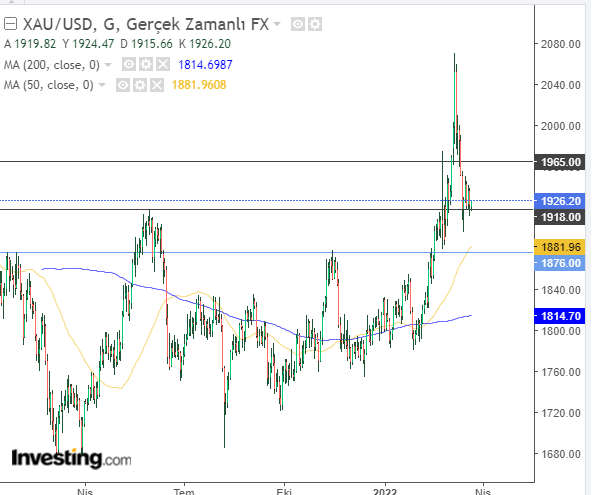

Fed üyelerinin sesi yükselmeye devam ettikçe bu hafta %70’e yaklaşan 50 baz puan fiyatlaması tamamlanabilir ve tahvil faizlerinde de bir miktar daha düşüş görülebilir. Tahvil baskısına karşın jeopolitik risk fiyatlamasının da devam etmesiyle ABD Dolar Endeksi 99- 98 aralığını koruyor. Altında da benzer bir görünüm var, bir yandan savaş, bir yandan Fed. Böyle olunca yükseliş ivmesi azalıyor, ama henüz düşüş baskısı yok. Biz 1.876 doları izlemeye devam ediyoruz, bu seviye üzerini alım bölgesi olarak görüyoruz. 1.876 dolar altı haftalık kapanış görebilirsek sene başındaki para politikası görünümü yeniden fiyatlamada ilk sıraya geçebilir.