ABD'de bu hafta, Perşembe günü GSYİH ve Cuma günü KTH rakamlarının yanı sıra istihdam maliyet endeksi ve Nisan ayı Michigan Üniversitesi anketinin son okuması da dahil olmak üzere pek çok önemli ekonomik veri bekleniyor.

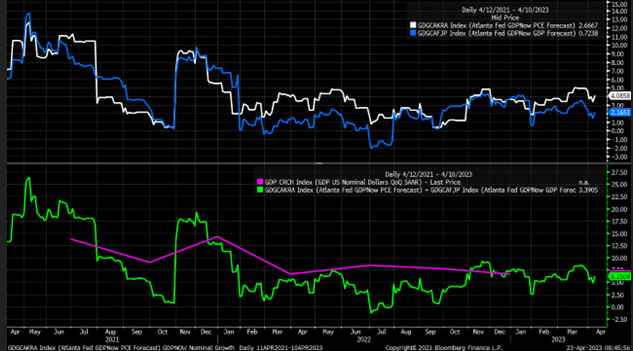

Reel GSYİH'nin ilk çeyrekte %2 artması beklenirken, GSYİH fiyat endeksi'nin %3,7 olması ve %5,7'lik bir nominal GSYİH büyüme oranına işaret etmesi bekleniyor. Atlanta Fed GDPNow modeli, ilk çeyrek için yaklaşık %2,2'lik daha hızlı bir büyüme oranı öngörürken, enflasyonun %4,1 civarında olacağı ve nominal GSYİH büyüme oranının %6,25 olacağı tahmin edilmekte. Bu fark önemli olmamakla birlikte, karşılaştırma amacıyla dikkate alınmaya değerdir.

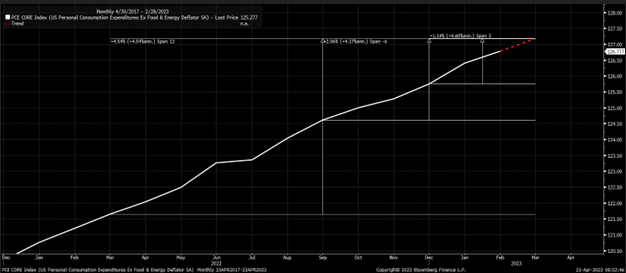

Mart ayı KTH (kişisel tüketim harcamaları) verisinin yıllık bazda %0,1 artarak %4,1'e yükselmesi ve Şubat'taki %5,0'lık orandan düşmesi bekleniyor. Buna ek olarak, Çekirdek KTH'nin aylık bazda %0,3 artması ve Şubat ayındaki %4,6'dan %4,5'e gerilemesi beklenmekte.

Çekirdek KTH'nin aylık bazda %0,3 artması halinde, yılın ilk üç ayındaki değişim oranı yıllık bazda %4,7 olacaktır. Bu Çekirdek KTH rakamları Fed için önemli ve Ocak ayından Mart ayına kadar olan verilere göre, 2022'nin sonunda görülen iyileşme azalıyor olabilir.

Daha önce enflasyonla mücadelenin en zorlu kısmının %4 ila 5 aralığında olacağını belirtmiştim ki bu da şu anda bulunduğumuz seviye. Dikkat edilmesi gereken bir diğer önemli rakam ise son aylarda kayda değer bir gelişme göstermeyen ve istikrarlı bir şekilde artarak Şubat ayında yıllık bazda %4,6'ya ulaşan konut hariç Çekirdek KTH Hizmetler endeksidir.

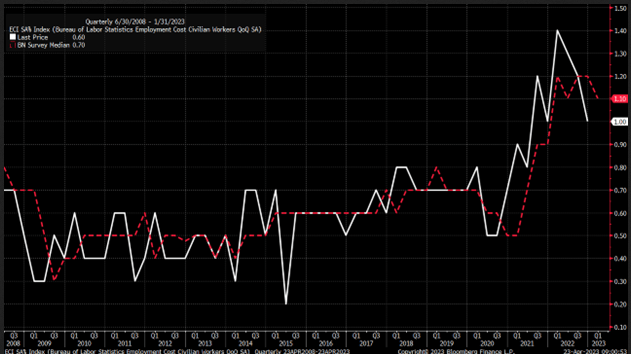

GSYH ve KTH verilerinin yanı sıra Cuma sabahı istihdam maliyet endeksi de açıklanacak. Endeksin dördüncü çeyrekteki %1,0'den %1.1'e yükselmesi bekleniyor.

Bazılarının enflasyonun bittiğine ya da sona yaklaştığına inanmasına rağmen, Mart KTH tahminleri enflasyonun hâlâ bir sorun olduğunu ve sonuçlar beklendiği gibi gelse bile yapılacak çok iş olduğunu gösteriyor.

Rakamların beklentileri aşması halinde, bu durum sadece Mayıs ayında değil, Haziran ayında da faiz artırımına gidilmesi yönündeki görüşleri destekleyecektir. Haziran ayında faiz artırımı olasılığı şu anda %22 seviyesinde ve bu oran faiz indirimlerinin beklendiği birkaç hafta öncesine göre önemli bir değişiklik.

1. TLT

iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT) ve tahvil getirilerinin düşmemesinin nedeninin devam eden enflasyon endişeleri olması mümkün. Şu anda 104 dolar destek seviyesi civarında seyreden TLT'nin daha da düşme riski taşımasının nedeni de budur.

Bu seviye kırılırsa, ETF kolayca 99,50 dolara kadar düşebilir. Aralık ayından bu yana 109 doların üzerine çıkmak için birçok fırsat yakalamasına rağmen, bu fiyata her ulaştığında yükselişi durdu ve yön değiştirdi. Bu nedenle, TLT'nin düşmek için daha fazla yeri olması muhtemel ve bu da tahvil getirilerin yükselmeye devam edeceğini gösteriyor.

2. TIPS

Reel getirileri ölçen iShares TIPS Bond ETF (NYSE:TIP), TLT'ye benzer bir trend yaşadı ve birden fazla tırmanış fırsatı yakalasa da bunu başaramadı. Şu anda, TIP ETF bir omuz baş omuz formasyonu oluşturuyor gibi görünüyor ki bu da potansiyel olarak 108,50 dolar destek seviyesinin altına düşerek formasyonu teyit edebilir ve TIP ETF'i 106 dolar civarındaki boşluğa geri gönderebilir.

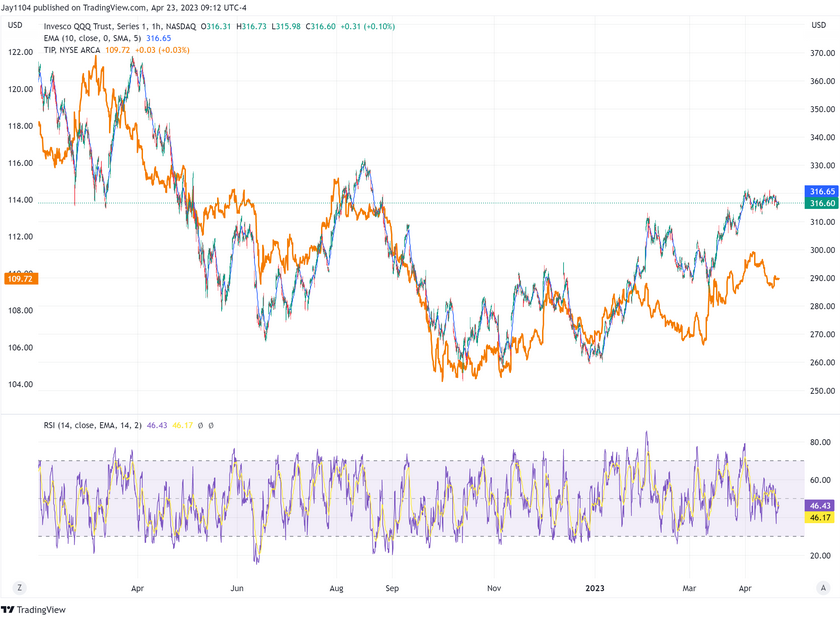

3. Nasdaq

Invesco QQQ Trust'ın (NASDAQ:QQQ) yükselişinin durmasının bir nedeni, hâlâ yakından ilişkili olduğu, düşen TIP ETF olabilir. TIP ETF düşmeye devam ettikçe, Nasdaq 100 ve QQQ ETF'e zarar verebilir.

TIP ETF düşmeye devam ederse, QQQ ETF'e ek olarak ilerlemek için mücadele eden ve düşüş eğiliminde görünen S&P 500'e zarar verebilir. Ancak, 4.080'deki destek seviyesi kırılana kadar ayıların kontrolü ele geçirdiğini söylemek zor. Bununla birlikte, 4.080'deki bir destek kırılması, kendilerini kapana kısılmış bulabilecek boğalar için önemli kayıplara neden olabilir.

4. Bitcoin

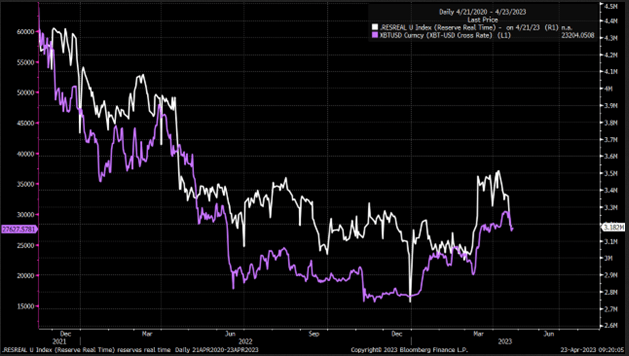

Bitcoin likidite seviyelerindeki değişikliklerden ilk olarak etkilenme eğiliminde olduğundan, bu hafta piyasanın yönü konusunda potansiyel olarak öncü bir gösterge olabilir. TGA'nın yükselmesi ve ters repo faaliyetlerinin yüksek seyretmesiyle birlikte Mart ortasında piyasaya giren likidite hızla piyasadan çıkıyor. Bitcoin, Fed'de tutulan rezerv bakiyelerindeki değişikliklere karşı çok hassastır, bu da değişen likidite seviyelerine diğer varlıklardan önce tepki verebileceği anlamına gelir.

5. Intel

Intel de (NASDAQ:INTC) Perşembe günü sonuçlarını açıklayacak ve hisse senedinin birkaç hafta önceki kırılma girişimi başarısız oluyor. Hisse senedi için ilk destek seviyesi 29,30 dolardaki boşluk doldurma civarında, ikincisi ise 26,90 dolarda. Kırılma girişiminin başarısız olması halinde her iki seviye de potansiyel olarak destek görevi görebilir.

6. Microsoft

Microsoft (NASDAQ:MSFT) Salı günü kapanıştan sonra sonuçlarını açıklayacak. Hisse senedi 31 Mart'tan bu yana dar bir aralıkta işlem görüyor ve bir dağılım modelinde görünüyor. Microsoft için izlenmesi gereken kritik seviye 282 dolar, çünkü bu seviyenin kırılması olumsuz bir işaret olabilir ve 275 dolara ve potansiyel olarak 263 dolara kadar bir düşüşe işaret edebilir.

7. Roku

Roku (NASDAQ:ROKU) Çarşamba günü rapor yayımlayacak ve ben bu hissenin amacını hiç anlamadım; örneğin, eskiden Roku kullanıcısı olan çocuklarım artık neredeyse hiç kullanmıyor. YouTube'u akıllı televizyonumuzdaki Samsung uygulama menüsünden çok daha kolay bulabiliyorlar. Roku için 58 dolarlık destek tutunmalı, aksi takdirde bu hisse senedi büyük bir düşüşle karşı karşıya, belki de teknik kurulum temelinde en düşük seviyelere geri dönecek

8. Visa

Visa (NYSE:V) Salı günü Mastercard (NYSE:MA) ile birlikte kapanıştan sonra sonuçlarını yayımlayacak ve bu hisselerin her ikisi de enflasyona karşı nihai korunma aracı oldu. Sonuçta, fiyatlar artarsa ücret gelirleri de artar, bunu kavramak çok kolay. Muhtemelen bu yüzden VISA bu noktada kırılmaya ve tarihi bir zirveye çıkmaya çok yakın.

Bu haftanın ücretsiz YouTube videosu: