Pazartesi gününün yarım gün olması ve Salı günü piyasanın kapalı olması nedeniyle bu hafta tatil sebebiyle kısa bir işlem haftası olacak. Ancak hafta içinde çok sayıda önemli ekonomik veri yayımlanacak. Pazartesi günü Haziran ayı ISM verileri ile başlayacak ve haftayı istihdam raporu ile tamamlayacağız.

Bu veri noktasından bir felaket çıkmazsa, Fed'in Temmuz ayında faizleri tekrar artıracağını düşünüyorum. Federal Fon Vadeli İşlemleri Temmuz ayında faiz artırımına %81 ihtimal veriyor ve ABD 2 yıllık tahvil faiz oranı bazı önemli direnç seviyelerini aşmış durumda.

Birçok kişi piyasanın artık Fed'i ya da faiz artırımlarını umursamadığına inanıyor ki korkarım ben buna katılmıyorum. Hisse piyasası Fed'in faiz artırımlarına daha olumsuz tepki vermedi çünkü tahvil getirileri nispeten sınırlı bir aralıkta seyretti ve 10 yıllık tahvil faizi yaklaşık %3,3 ile %4 arasında işlem gördü.

Bunun nedeni, tahvil piyasasının bankacılık sektöründeki sorunun Fed'in güvercin pozisyona dönmesine ve faiz indirim döngüsüne neden olacağını düşünmesi, ancak şu ana kadar bunun yanlış olduğu ortaya çıktı. Şimdi faizler bu hatayı düzeltmenin ve yükselmenin eşiğinde.

Hisse piyasasının tepki vermesine neden olan şey her zaman gerçek oran değil, değişim oranıdır. Bu durumda, 10 yıllık faizin %4'ün üzerine çıkması hisse piyasasının dikkatini çekecek ve tepki vermesine neden olacaktır.

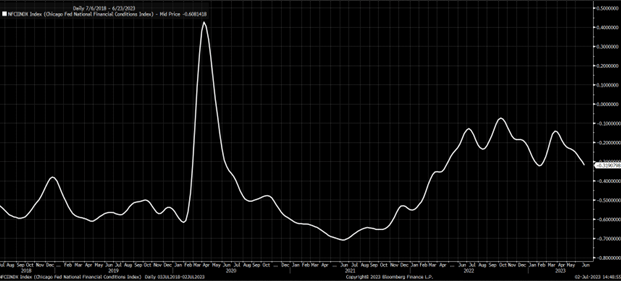

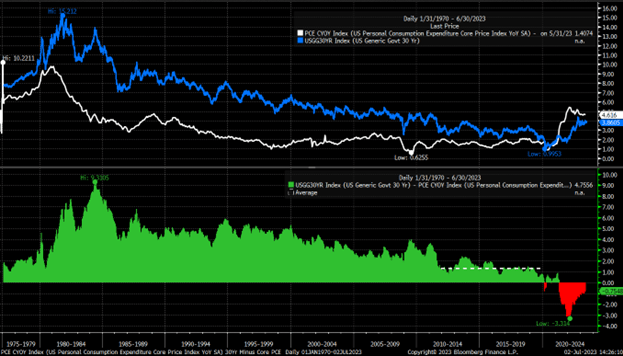

Ancak faizler aralık sınırındayken, spread'ler daraldı, zımni oynaklık düştü ve dolar sıkışıp kaldı, bu da finansal koşulların gevşemesine ve hisse piyasasının yükselmesine izin verdi. Ancak yine de bunun sona ereceğini düşünüyorum çünkü bir süredir bahsettiğim gibi ekonomi beklenenden daha sağlam ve enflasyon beklenenden daha yapışkan. Bu da eğrinin uzun ucundaki oranların muhtemelen çok düşük olduğu anlamına geliyor.

Bu dönem, 1975'ten bu yana 30 yıllık faizin Çekirdek KTH altında işlem gördüğü ilk dönem oldu ve bu size daha sağlam ekonomi göz önüne alındığında oranların buradan ne kadar yükselmesi gerektiğini söylüyor, ki bu muhtemelen 75 ila 100 baz puan daha.

30 yıllıkta bir fincan ve kulp formasyonu mevcut gibi görünüyor ve bence bu, 30 yıllık faizin Ekim ayı zirvelerine geri dönmesi ve muhtemelen çok ötesine geçmesi için bir yükseliş düzeni.

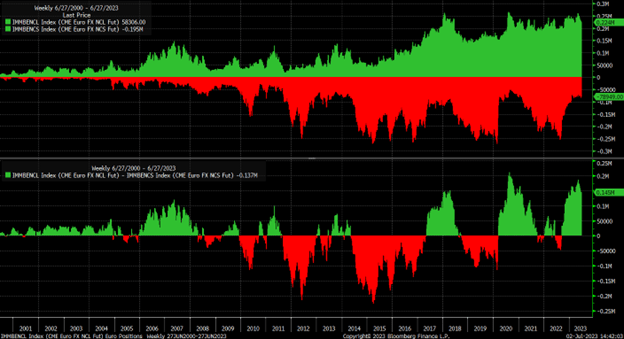

Veriler güçlü bir ABD ekonomisini desteklemeye devam eder ve faizler yükselirse, dolar özellikle euro karşısında keskin bir yükseliş görebilir. Ticari olmayanlar için pozisyonlar çok net uzun ve dolar güçlenmeye başlarsa, bu uzun pozisyonların çözülmesi gerekecektir.

Euro bir omuz baş omuz oluşturuyor gibi görünüyor ve 1,05'in altına düşerse, dolar önemli bir yükseliş görebilir ve euro pariteye geri dönebilir.

Faizler ve ABD Doları Neden Önemli?

Faiz ve dolardaki durgunluk dönemi sona eriyorsa, finansal koşullardaki gevşeme dönemi de sona eriyor demektir ve zımni oynaklık da düşer ve hisse piyasası yükselir. Bunun da ötesinde, Hazine genel hesabının yeniden doldurulması ve rezerv bakiyelerinin yaklaşık 3 trilyon dolara düşmesiyle likiditenin sistemden çıktığını görüyoruz.

Eğer S&P 500 şu anki seviyesinde durursa, bu şaşırtıcı olmaz ve 12 Ekim'deki düşük kapanışı, 2 Şubat'taki zirve ve 13 Mart'taki düşük seviyenin %100 uzantısı olacağı için açıklaması kolay olur. Ayrıca endeks 13 Ekim'deki gün içi düşük seviyelerde bir trend çizgisine ulaşıyor.

Yine, hisse senetlerinin buradan nereye gideceği, faiz oranlarının ve doların nereye gideceğine göre belirlenecek. Ekim ortasından bu yana hakim olan aralıklarının üzerine çıkmaları ve finansal koşulların yeniden sıkılaşmaya başlaması önemli bir karşı rüzgar olacaktır. Ayrıca, endeks Cuma günü yeni bir zirve yaptı, ancak RSI yapmadı; bu ayı yönlü potansiyel bir ayrışmanın ilk işareti.

Nasdaq 100 Cuma günü yeni bir zirve yapmadı ve 16 Haziran zirvelerinin ve %1,618'lik uzantının altında kaldı.

Ayrıca, Biyoteknoloji sektörünün bu rallinin tamamen dışında kaldığına dikkat edin, ki bence bu garip çünkü faiz gerçekten önemli olmasaydı, S&P Biotech ETF'in (NYSE:XBI), kaydettiğinden çok daha iyi performans göstermeyeceğini düşünürdüm.

Reading The Markets aboneleri için bu haftanın hikayeleri: