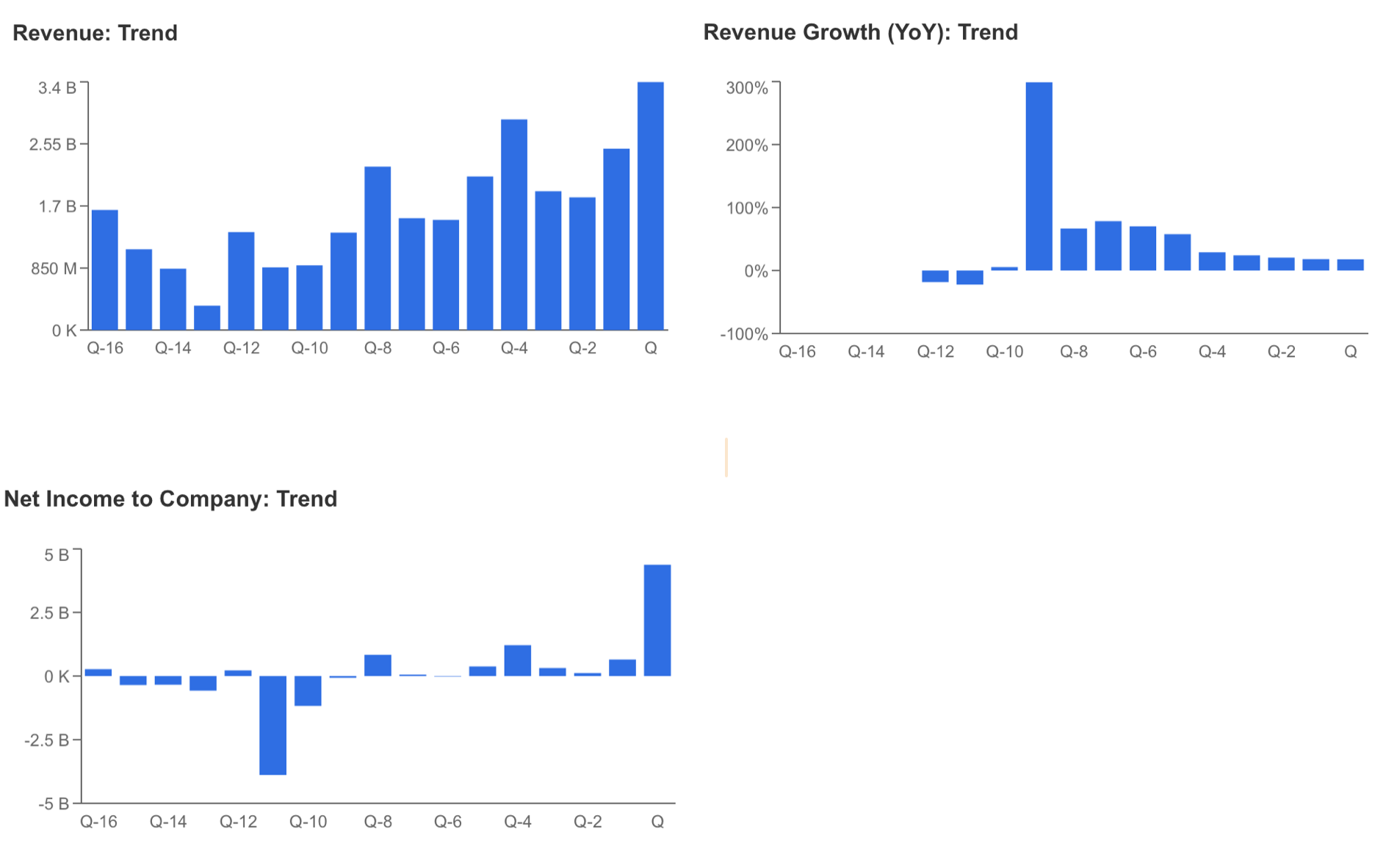

Airbnb, bugün piyasa kapanışının ardından 2023 yılı 4. çeyrek finansal sonuçlarını açıklayacak. Konaklama sağlayıcısı şirket, bir önceki çeyreklik sonuçlarında 3,4 milyar dolara yakın gelir açıkladı ve geçen yılın aynı dönemine göre %18’e yakın bir büyüme kaydetti.

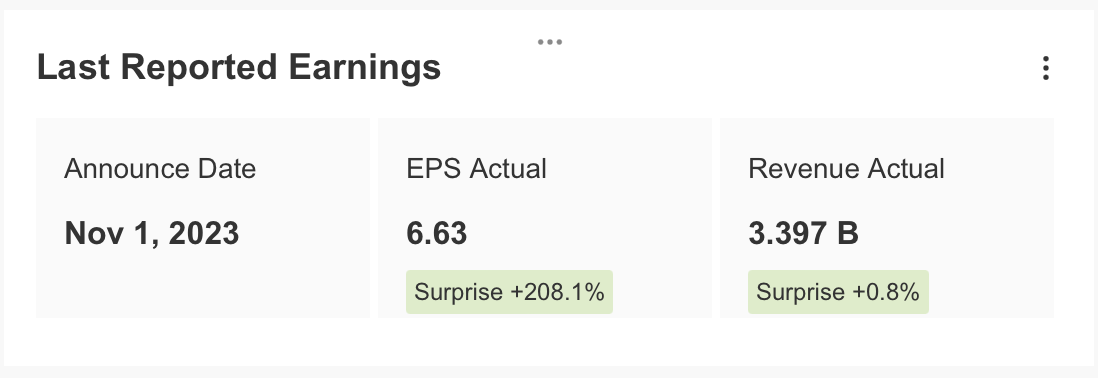

Gelir kaleminde beklentilerin üzerinde gelen 3. çeyrek gelirinin ardından şirket, aynı zamanda net kârını 4,37 milyar dolar açıkladı. Bu, bir önceki yılın aynı dönemine göre %260 oranında ciddi bir artış anlamına gelirken net gelirdeki büyümenin 2,7 milyar dolarlık kısmı gibi önemli bir miktarı tek seferlik vergi avantajından kaynaklandı. Buna bağlı olarak Airbnb, 3. çeyrekte InvestingPro beklentisini %208 aşarak 6,63 dolar hisse başına kâr açıkladı.

Kasım ve Aralık aylarında rezervasyonların arttığına dair gelen verilerle birlikte mevcut dönem için piyasada seyahat talebini olumsuz etkileyebilecek jeopolitik sorunlar ve makroekonomik verilerin olabileceği düşüncesi yer alıyor. Bu belirsizlik ortamında şirketin son çeyrek raporu merakla bekleniyor.

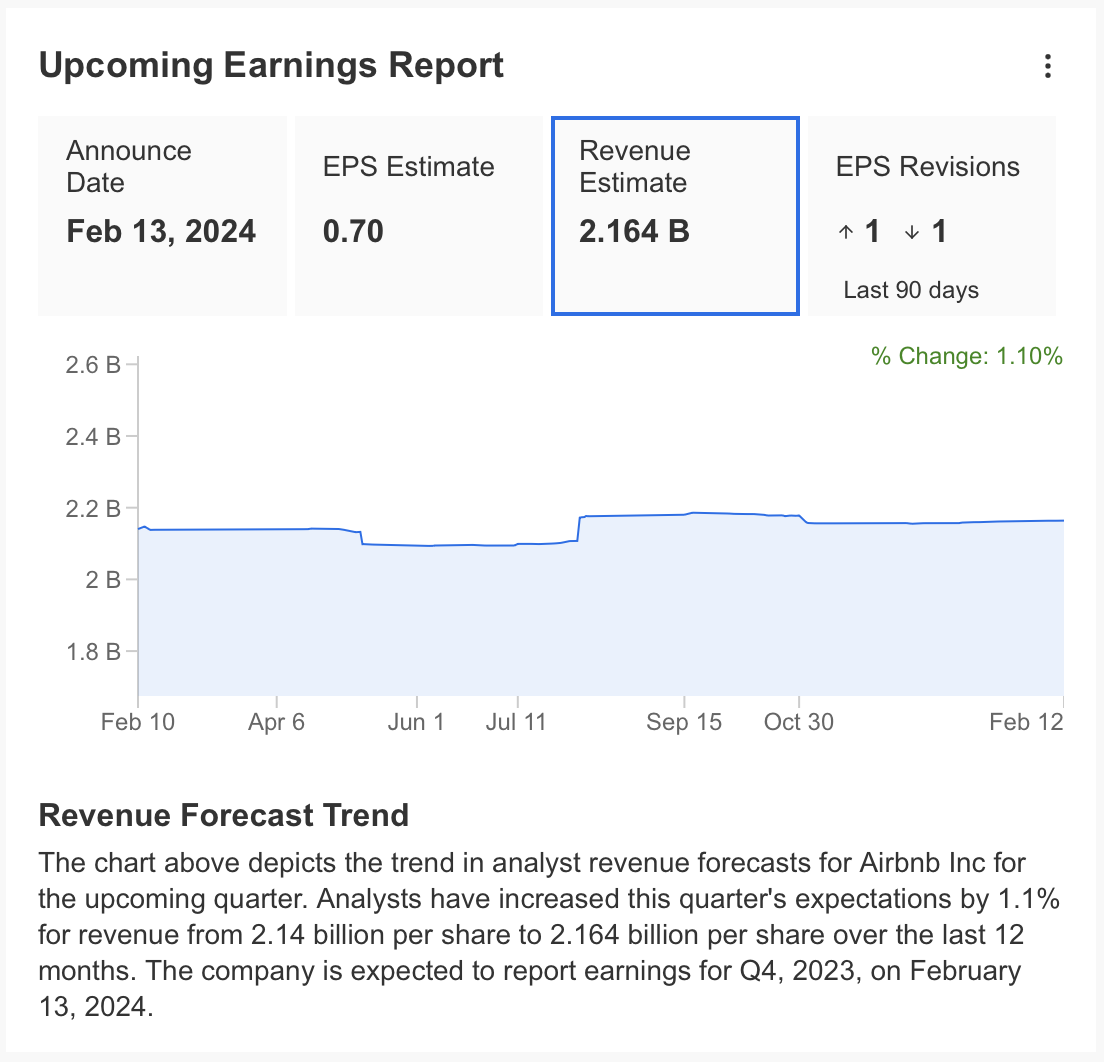

InvestingPro üzerinden 4. çeyrek beklentilerine göz attığımızda 2,16 milyar dolar gelir ile birlikte 0,7 dolar HBK beklentisi olduğunu görüyoruz. Bu, gelirde geçen yılın aynı dönemine göre %14’e yakın bir artış anlamına gelecek ve gelir büyümesindeki ivme kaybının devam ettiğini gösterecek. HBK’nin ise geçen yılın son çeyreğindeki 0,48 dolara göre %46 oranında artması bekleniyor.

Airbnb, seyahat edenler için konaklama maliyetini düşüren bir yaklaşımı benimsemeye çabasında. Mevcut fiyat politikası, gelir büyümesinde ivme kaybına yol açsa da şirketin net geliri üzerinde olumlu bir etkiye sahip olduğu görülüyor. Çeyreklik dönemlerde dalgalanmalar görülse de 2022’nin ikinci yarısından bu yana istikrarlı şekilde net gelir elde etmeye başladı.

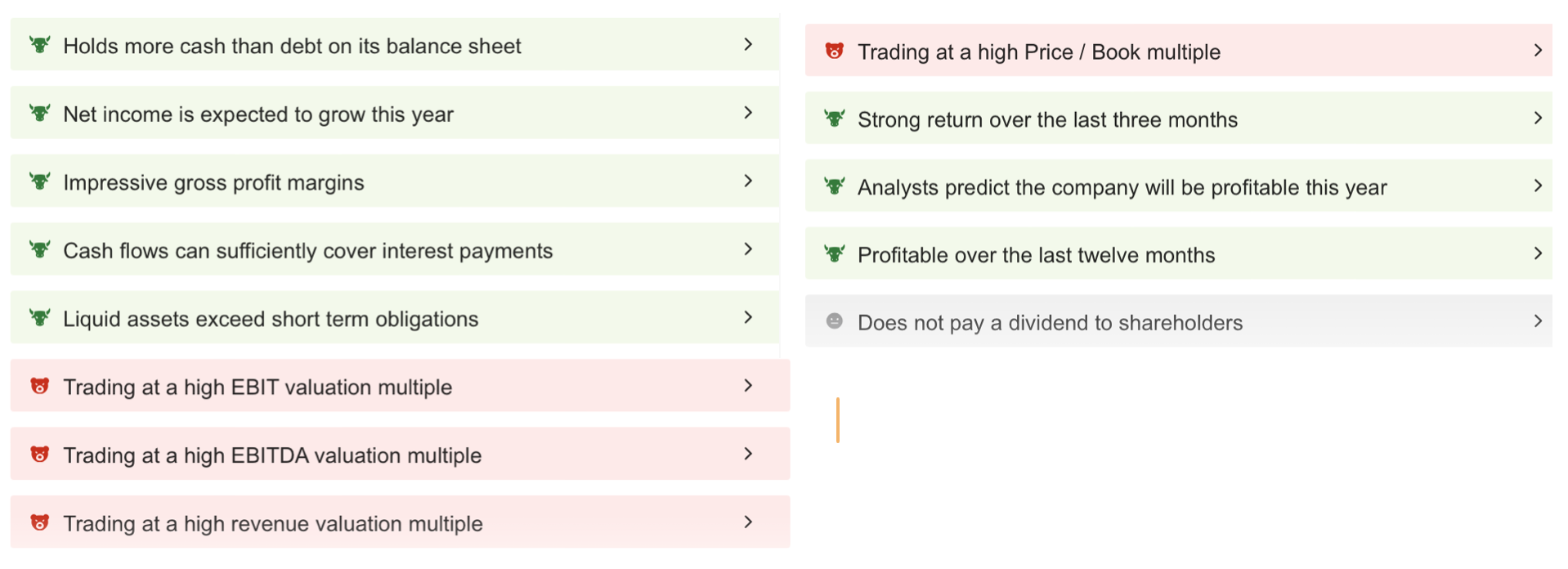

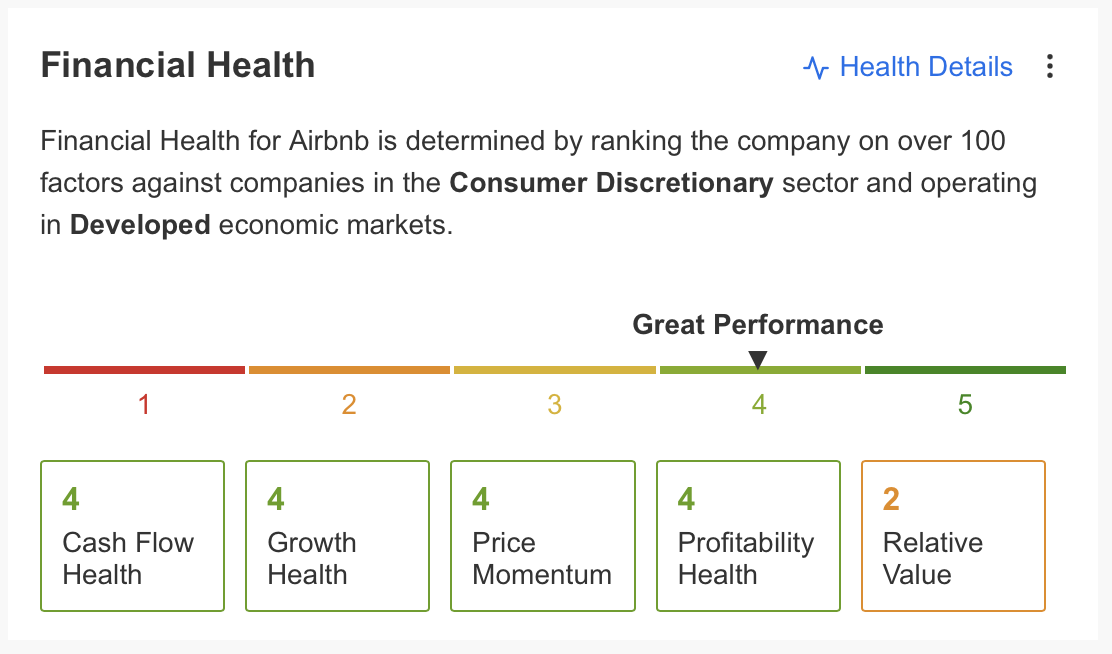

InvestingPro üzerinden Airbnb için hazırlanan ProTips raporuyla şirketin güçlü ve zayıf yönlerine bakarak finansal sağlığı hakkında önemli bir çıkarım elde edebiliriz.

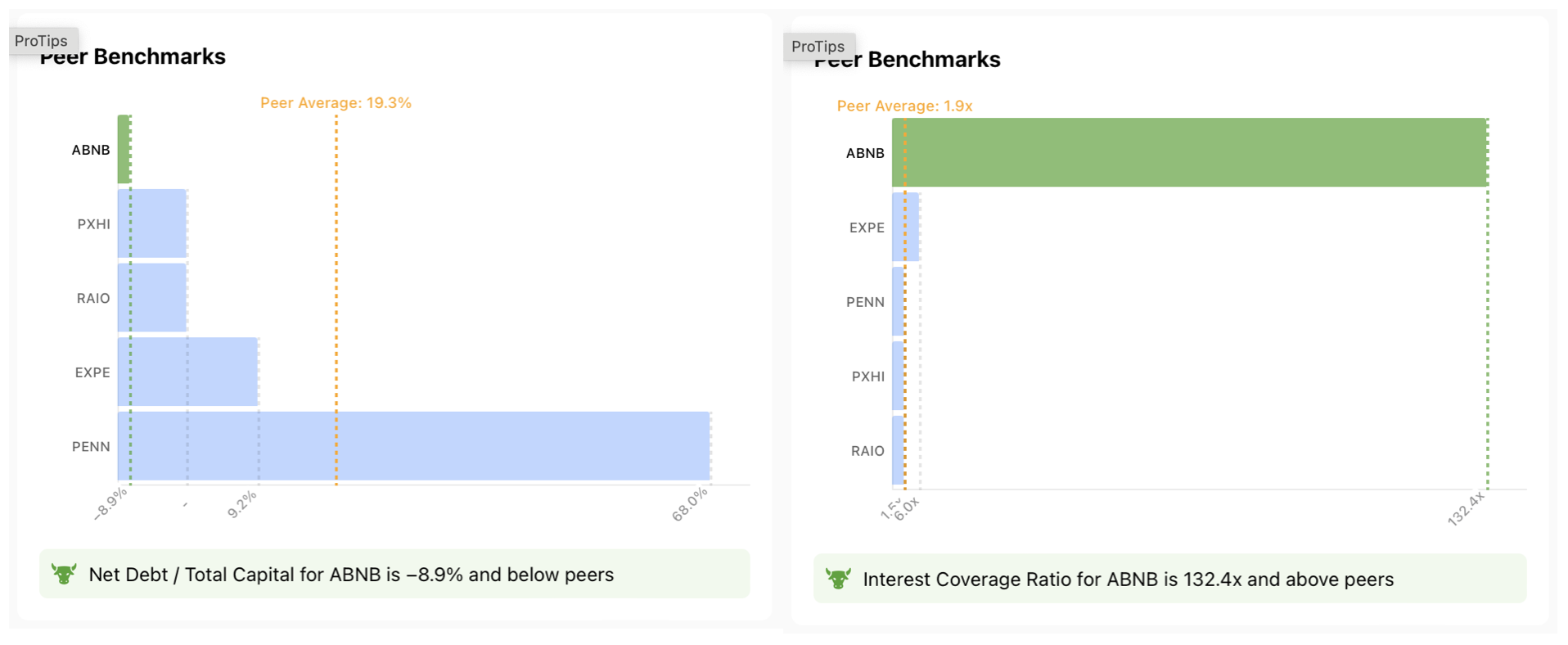

Şirketin bilançosundaki nakit miktarının borcunun üzerinde olması finansal sağlığının güçlü bir göstergesi olarak yorumlanabilir. Öyle ki Airbnb, denk şirketlere göre çok daha iyi bir Net Borç / Toplam sermaye oranına sahip olurken bu durum şirketin durgunluk dönemlerine direnmesi ve büyüme fırsatlarını değerlendirebilme kabiliyetinin yüksek olması gibi avantajlar sağlar. Diğer yandan şirketin nakit akışı da faiz giderlerini karşılayacak düzeyde. Airbnb, şu an 132,4X faiz karşılama oranıyla rakip şirketlere göre oldukça avantajlı konumda.

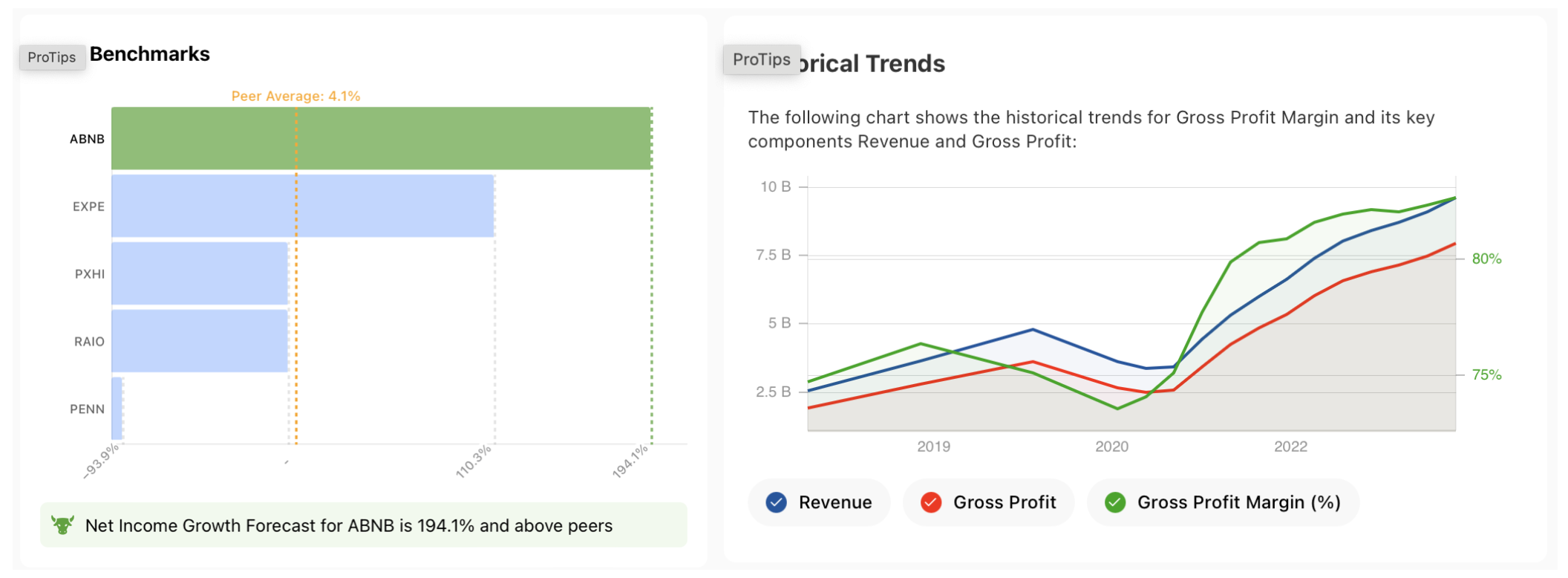

Kârlılık açısından bakıldığında şirketin net kârını 2023 yılında önemli ölçüde artırması beklenirken denk şirket ortalaması olan %4,1’e göre yıllık %194 oranında bir net kâr artışı beklentisi, yatırımcıları cezbedecek bir oran olarak karşımıza çıkıyor. Bunun yanında şirketin brüt kâr marjı da yüksek seviyelerde seyrediyor. Ortalama %82,7 olan brüt kâr marjıyla Airbnb, operasyonlarının verimli olduğunu, fiyatlandırma gücünü elinde tuttuğunu ve net kârını daha da artırma potansiyeline sahip olduğunu yansıtıyor.

Şirketin likit varlıklarının kısa vadeli yükümlülüklerinin üzerinde seyretmesiyle 1,8X’lik bir cari orana sahip olması da likiditenin verimli kullanıldığına dair önemli bir işaret. Bunun yanında ABNB hissesi, son 3 ayda %30’a yakın getirisiyle denk şirket ortalaması olan %1,5’in oldukça üzerinde kalarak güçlü bir performans ile devam ediyor.

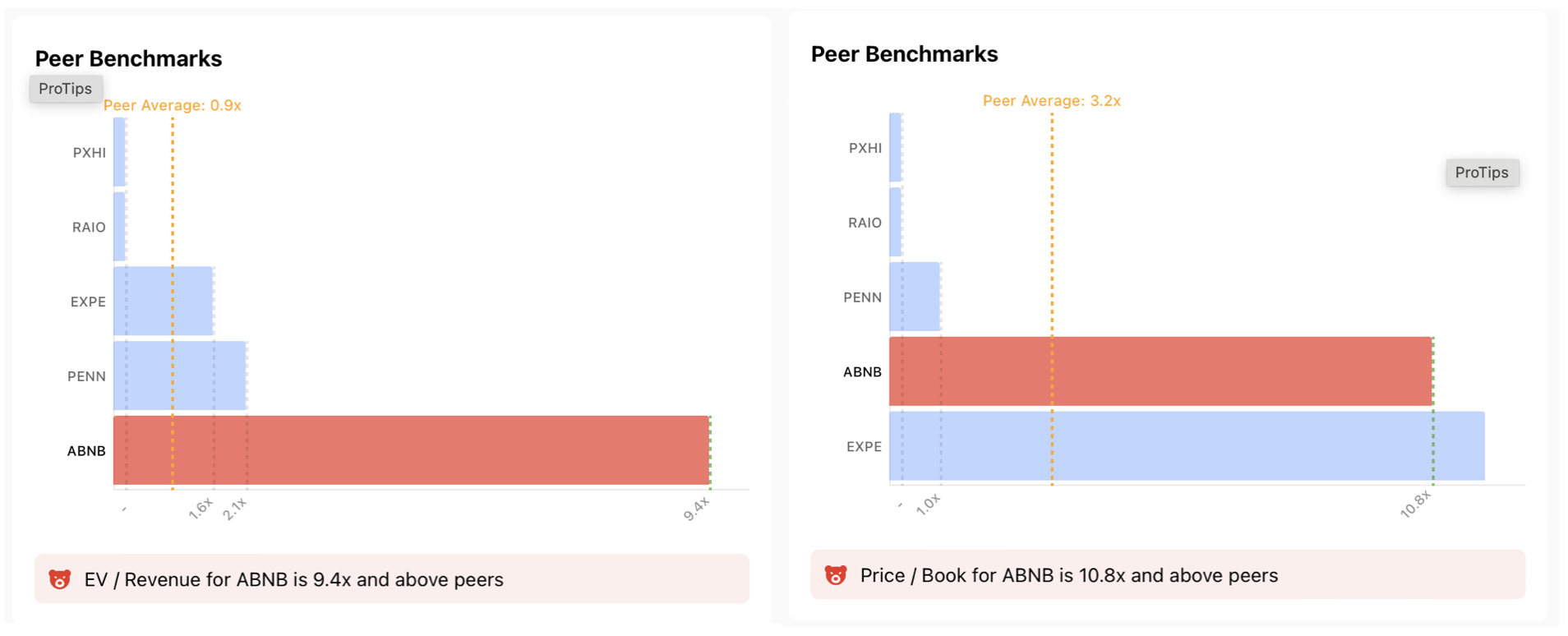

Şirket hissesi için olumsuzluk oluşturabilecek faktörleri de inceleyecek olursak; hisse fiyatının aşırı değerlemeye devam etmesine bağlı olarak bir düzeltme riskinin olduğundan bahsedebiliriz. Bu durum, her zaman için bir olumsuzluk içermese de şu an oldukça sağlıklı görülen finansal durumda bir bozulma olması durumunda satışların hızlanması gibi bir risk unsuru oluşabilir.

Güncel durumda göre Airbnb’nin İşletme Değeri / Gelir oranı 9,4 X ile 0,9X olan ortalamanın üzerinde. Benzer şekilde F/D oranı da 3,2X ortalamaya göre 10,8X ile şirket hissenin aşırı değerli olduğunu yansıtıyor. Ayrıca şirketin temettü ödemesi yapmaması da özellikle uzun vadeli yatırım planları için bir olumsuz bir faktör olarak görülebilir.

Özetle, InvestingPro’nun 5 üzerinden değerlendirilen finansal sağlık tablosunda; nakit akışı, büyüme, fiyat momentumu ve kârlılık kriterleri 4 puan alarak şirketin çok iyi bir performansa sahip olduğu görülüyor.

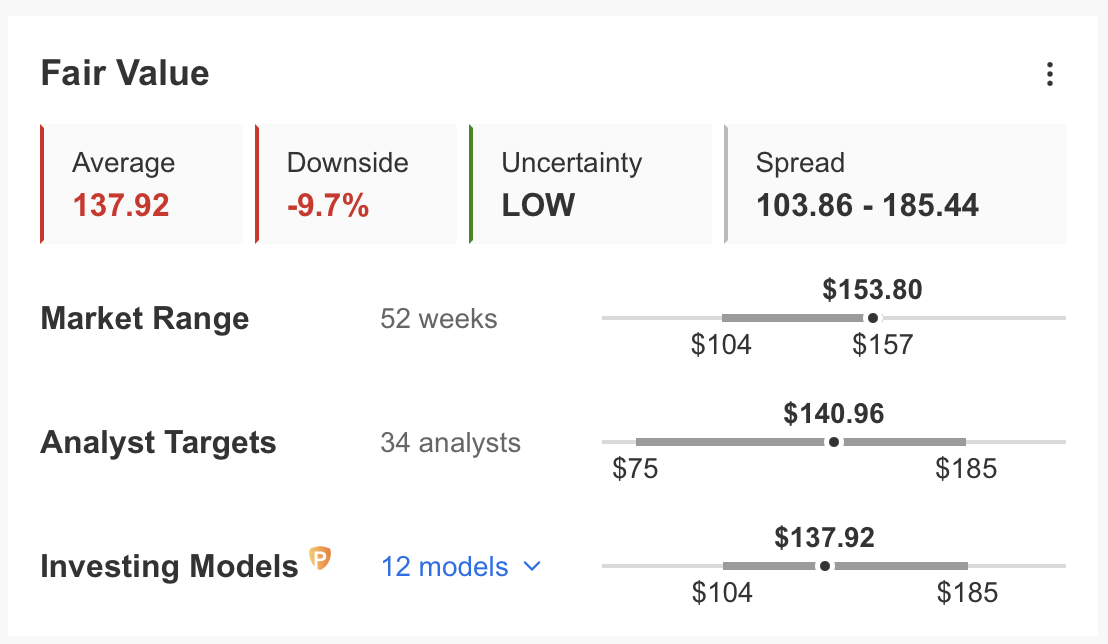

Adil değer analizi ise 12 finansal modele göre yapılan hesaplamada ABNB payının önümüzdeki aylarda %10’a yakın bir düzeltme görebileceğini ve 138 dolara kadar gerileyebileceğini gösteriyor. 34 analistin konsensüs tahmini de hissenin 140 dolara kadar gerileyebileceği yönünde. Ancak bugün açıklanacak kazanç raporuna göre güncellenecek rasyolar, adil değer tahmininde de bir değişikliğe yol açabilir. Bu yüzden InvestingPro’yu düzenli olarak kullanmak, piyasadaki değişiklikler ve güncel raporlara göre her an tetikte olmanıza yardımcı olur.

ABNB Teknik İncelemesi

Hisse fiyatı bu hafta kazanç raporu öncesi %4 değer artışıyla geçen yıl Temmuz ayındaki zirvesini test etmeye başladı. 2023 yılı boyunca devam eden yukarı yönlü salınımın devam etmesi için ortalama 155 doların üzerinde hafta kapanışı önemli hale geldi.

Olumlu bir kazanç raporunun sunulması ABNB payının ivme kazanması için katalizör olabilir. Bu durumda hissenin yıl içinde 165 - 180 dolar aralığındaki Fibonacci hedef bölgesine doğru devam edebileceğini görebiliriz.

Diğer yandan aşırı alım koşullarını yansıtan ABNB, 155 dolar direncini aşamazsa bu trader’lar için bir bahane olarak görülebilir ve dirençten gelebilecek satışlarla hissenin kanalın alt bandına doğru 135 - 140 dolar aralığına kadar geri çekilmesi olağan karşılanabilir.

Hisse senetlerinin borsa verileri, adil değeri, sağlık durumu ve profesyonel grafikler başta olmak üzere yatırımlarınızdan kazançlı çıkmanıza yardımcı olacak tüm araçlar InvestingPro’da. Katılmak için tıklayın.

Feragat: Yazarımız bu hisselerden herhangi birine sahip değildir. Tamamen eğitim amaçlı hazırlanan bu içerikler, yatırım tavsiyesi kapsamında değerlendirilemez.