Geçtiğimiz hafta S&P 500, sadece Cuma günü yaklaşık %2 yükselmesine rağmen haftada yaklaşık %0,80 oranında düştü. Apple (Nasdaq:AAPL) ve bölgesel bankalar, beklenenden daha sıcak bir istihdam raporuyla bile keskin kazançlar elde etti. Cuma günkü yükselişe gelince, bunun nedeni muhtemelen piyasanın bir dereceye kadar aşırı satılmış olması, olağan Cuma oynaklık satışları ve 0DTE (sıfır gün vadeli opsiyon) kalabalığının tam güçle ortada olmasıydı. Ancak, bu trendin önümüzdeki hafta da devam etmesi pek olası değil. Ekonomik veriler ve Fed konuşmacıları yatırımcıların dikkate alması gereken pek çok başlık sunacak.

Dahası, Fed artık resmi olarak para politikasının kaşıkla besleme aşamasını geçti. Alacağı her karar iyi bir şekilde önceden sinyallenmiş olmayacak ve bu da yatırımcılar için işleri daha da zorlaştıracak. Faiz oranlarının yönü ekonomik verilere bağlı olacaktır. Eğer enflasyon yüksek kalmaya devam eder ve veriler sıcak gelirse, daha fazla faiz artırımı olasılığı mevcut olurken, faiz indirimleri için çıta çok daha yüksek olacaktır.

Pazartesi günü, bankaların kredi verme standartlarını sıkılaştırıp sıkılaştırmadığını belirlemede önemli olacak, uzun zamandır beklenen kıdemli kredi yetkilisi anketini (TSİ) 21:00'de bekliyoruz. Bu anket aynı zamanda televizyonlarda her beş dakikada bir bahsedilen kredi sıkışıklığının gerçekten gelip gelmediğinin belirlenmesine de yardımcı olacak.

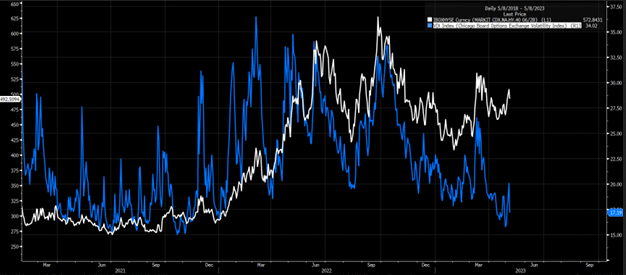

Geliyorsa bile iyi gizlenmiş durumda, zira kredi farkları (spread) böyle bir şeyi yansıtıyor gibi görünmüyor. Bu durum özellikle, hâlâ 500'ün altında olan ve henüz daha yüksek bir zirveye çıkmamış olan yüksek getirili kredi fark endeksine bakıldığında geçerlidir. Ayrıca, yüksek getirili kredi farkı endeksi ile yakın seyretme eğiliminde olan VIX endeksinde de görünmüyor.

Çarşamba günü, Nisan ayı TÜFE verilerinin açıklanmasını bekliyoruz; bu verinin manşet verilerde yıllık %5, çekirdek verilerinde ise %5,5 artış göstermesi bekleniyor. Elbette izlenmesi gereken en önemli şey, manşette %0,4 ve çekirdekte %0,3'lük bir artış göstermesi beklenen aylık değişim.

Bu rakamların her ikisi de %2'lik bir enflasyon oranıyla tutarlı olamayacak kadar yüksek. Daha yüksek bir rakam Fed için daha da fazla sorun yaratacaktır, özellikle de beklenenden daha yüksek gelen tarım dışı istihdam raporunun ardından. Neyse ki Fed, Haziran FOMC toplantısından önce başka bir istihdam raporu ve enflasyon raporu alacak.

1. S&P 500 (SPX)

Mart ayının sonundan bu yana S&P 500 4.100 ile 4.200 arasında sıkışıp kaldı ve ben hâlâ boğaların 4.200 bölgesinde sıkışıp kaldığına inanıyorum. Endeksi çok daha yukarılara taşıma becerisini gösteremediler ve bu noktadaki bir diğer sorun da kazanç sezonunun en yoğun döneminin geçmiş olması.

Endeksin yükselmesine yardımcı olan tüm büyük isimlerin bu noktada muhtemelen enerjileri tükeniyor. Buna ek olarak, RSI'ya dayalı momentum daha düşük; daha düşük dip ve zirveler kaydetti ve bu da Ekim ayından bu yana S&P 500 endeksinde görülen daha yüksek diplerden bir sapmadır.

Bu zayıflık, şu anda sıfır sınırında olan ve alt sınıra doğru ilerliyor gibi görünen, endeksteki haftalık değişim oranında da görülmekte. Bu durum, önümüzdeki haftalarda mevcut seviyelerden 200 puanlık potansiyel bir düşüşe işaret ediyor.

2. Nasdaq 100

Bu arada, Nasdaq 100'deki işlem aralığı daralıyor ve yükselen bir kama formasyonu oluşturuyor, ayrıca bir vur-kaç formasyonu da oluşuyor. Konsolidasyon Nasdaq için RSI'da daha belirgin. Bu, Nasdaq'ın mevcut seviyelerde oldukça sıkışmış kalacağını ve muhtemelen buradan aşağı ineceğini gösteriyor. Ancak endeks, aşaüı yönde bu kararlı kırılmayı bekliyor.

3. Meta Platforms

2023'ün büyük liderlerinden biri olan Meta Platforms (NASDAQ:META) hisseleri, görünüşe göre sonunda yakıtını tüketiyor. Hisse senedi, 2021'deki zirvesinden itibaren kayıplarının %50'sini geri aldı ve işlem kanalının üst ucuna ulaşarak 236 dolar civarındaki dirençte durmayı başardı.

Hâlâ 212 dolar civarına kadar doldurulması gereken önemli bir boşluk var. Bu boşluk bir tükenme boşluğuysa, ki öyle görünüyor, hissenin daha fazla yükselememesi göz önüne alındığında, yakında doldurulması gerekiyor.

4. Alphabet

Bu arada, Alphabet Class A (NASDAQ:GOOGL) 108 dolar civarında güçten düşmüş görünüyor ve bu direnç seviyesini aşamadı. Kısa vadeli momentumu tükeniyor gibi görünüyor.

5. Tencent

Ayrıca, Tencent (NYSE:TME) gibi Hong Kong'lu teknoloji isimlerinde olduğu gibi denizaşırı ülkelerde de zayıflıkların ortaya çıkmaya başladığını gördük. Tencent, Ekim ayının en düşük seviyelerinden bu yana lider konumdaydı ancak Technology ETF'in (NYSE:XLK) yükselmeye devam etmesine rağmen son zamanlarda keskin bir şekilde düşüşe geçti. Şu anda Tencent, 332 HKD'nin altına düşerek alt destek seviyesini test ediyor ve bu da tüm küresel teknoloji grubu için çok açık bir olumsuzluk.

Bu haftanın ücretsiz YouTube Videosu:

Hepsi bu kadar, bu hafta iyi şanslar.