Kara taşımacılığının önemli şirketlerinden biri olan Uber Technologies, geçen yıl etkileyici bir performans sergiledikten sonra yukarı yönlü trendini yılın ilk ayına da taşıdı. UBER, yarın açıklanacak olan kazanç raporu öncesi 70 dolar sınırına kadar yükselerek tüm zamanların en yüksek değerine ulaştı.

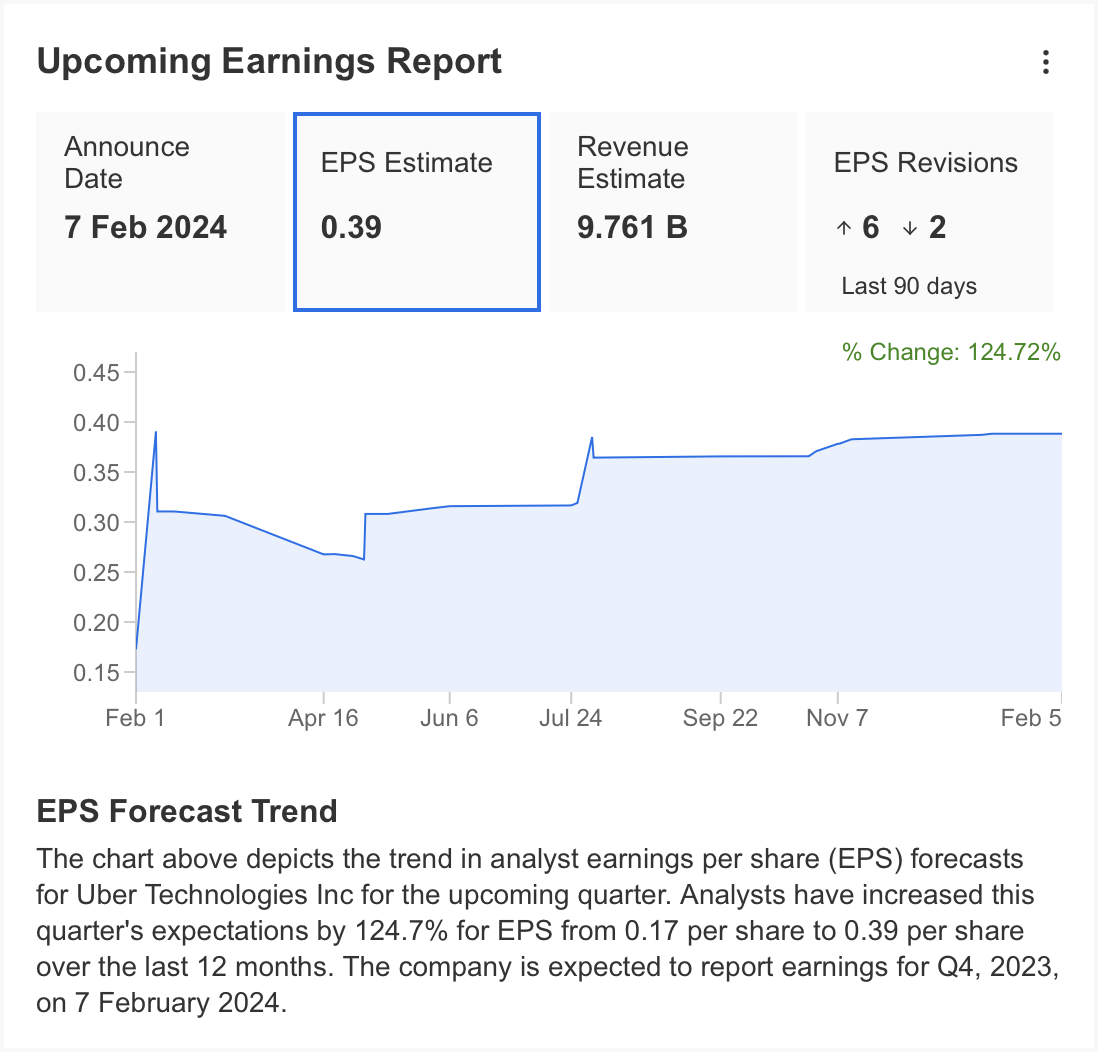

Uber’in yarın açıklanacak olan kazanç raporu öncesi InvestingPro beklentileri, gelirin bir önceki çeyreğe göre %5 ve önceki yılın aynı dönemine göre %13 artışla 9,76 milyar dolar olacağı yönünde. Analistler, ayrıca Uber’in hisse başına kârının da çeyreklik bazda %14,7 artışla 0,39 dolar olacağını tahmin ediyor. Gelir, bir önceki kazanç raporunda beklentilerin %2,6 altında kalırken HBK, beklentileri %7,5 oranında aşmıştı.

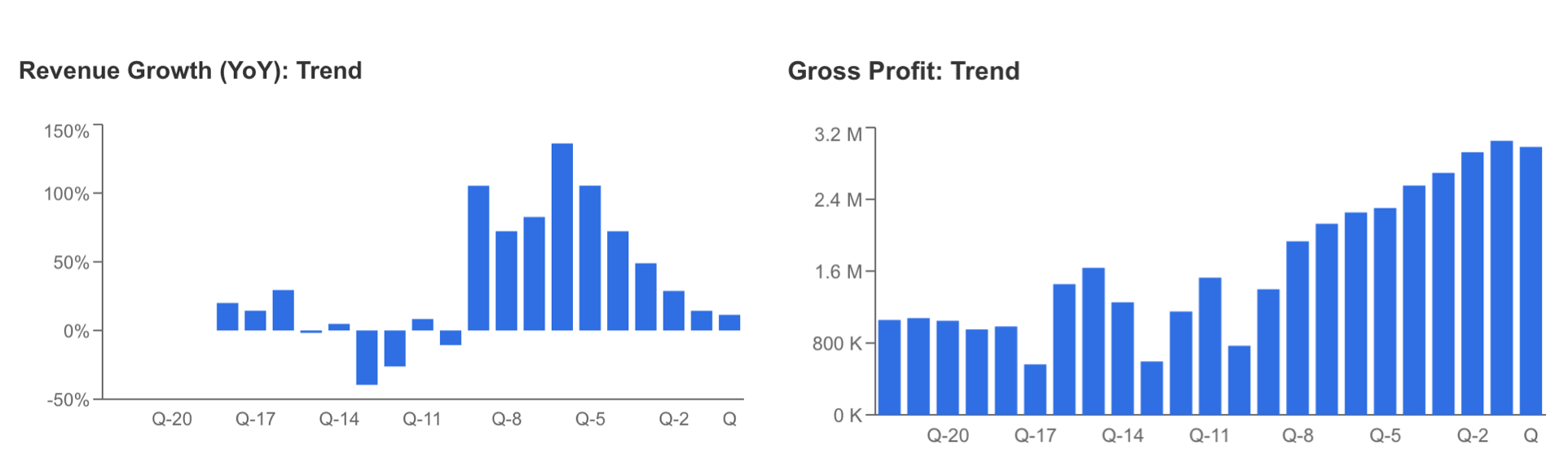

Şirket, 2022’nin ikinci yarısından bu yana gelir büyümesinde bir düşüş görürken %30 bandında koruduğu brüt kâr marjı ile kârını ılımlı şekilde artırmaya devam ediyor.

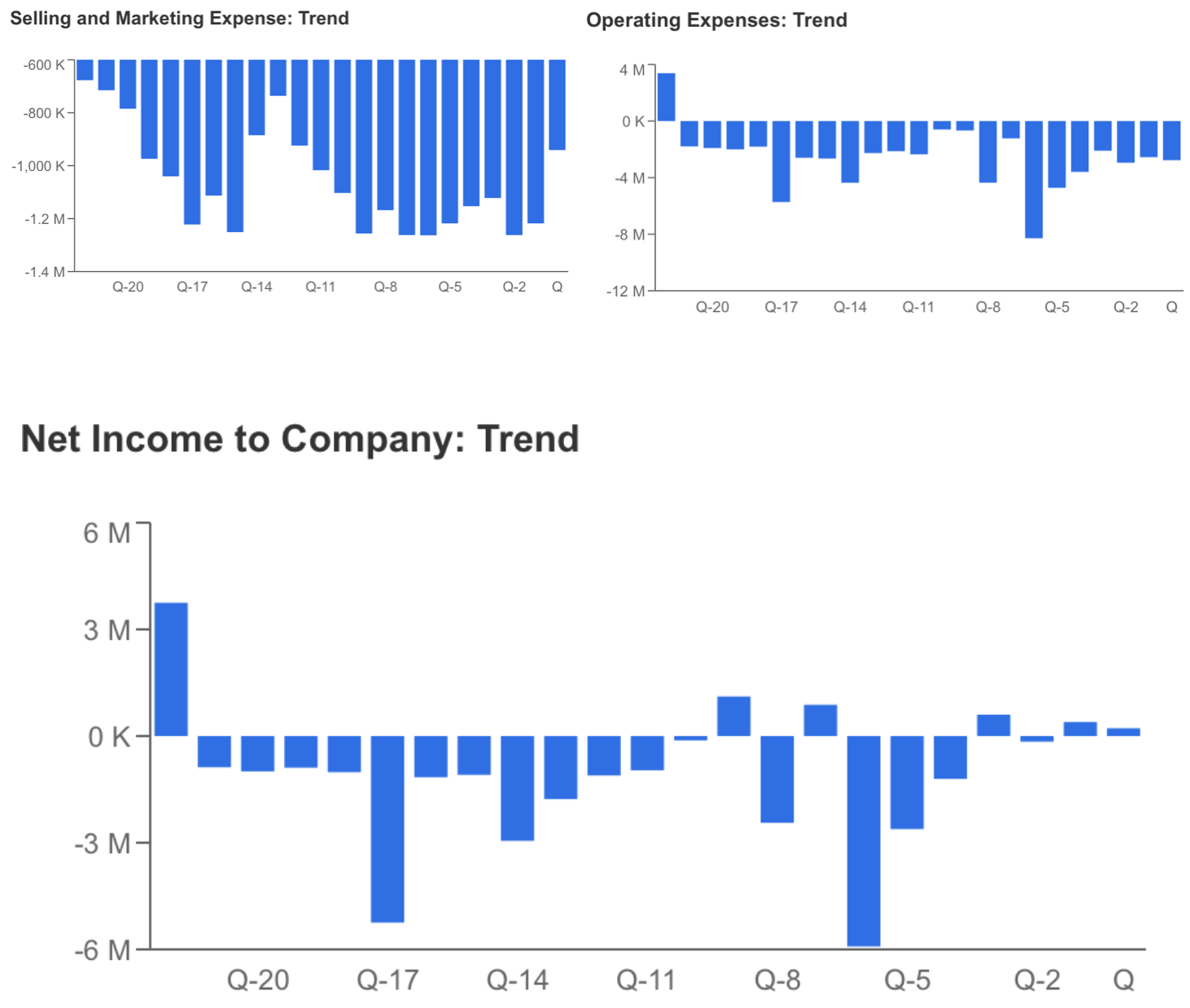

Bunun yanında şirket satış ve pazarlama giderlerini 2023 yılı boyunca düşürürken hemen hemen sabit kalan operasyonel giderleriyle birlikte önceki iki çeyrekte net kâr görmeye başladı. Yolcu taşımacılığı yanında teslimat hizmetiyle de küresel bir güç olarak kalmaya devam eden Uber’in 2023’ün son çeyreğinde de ne gelir açıklaması bekleniyor. Bunun yanında yüksek maliyetle devam eden şirketin operasyonel ve pazarlama giderlerini nasıl yöneteceği merakla bekleniyor.

Uber, son zamanlarda reklam hizmetleri ve stratejik ortaklıklarıyla kâr marjlarını iyileştirme yolunda bazı adımlar attı. Yatırımcılar, özellikle yarın açıklanacak olan kazanç raporunda yeni girişimlerin şirketin gelir akışını nasıl etkileyeceği konusunda ipuçları arayacak.

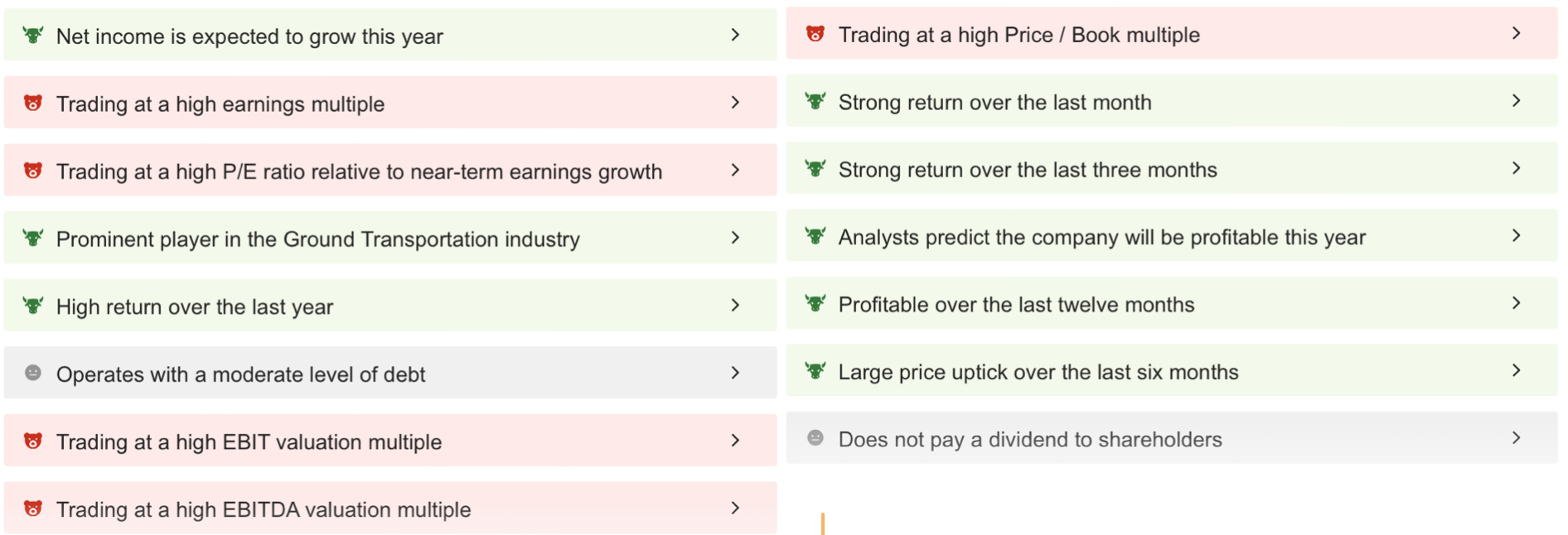

Uber’in temellerine dair öne çıkan güçlü ve zayıf yönleri InvestingPro üzerinden ProTips raporuyla inceleyelim.

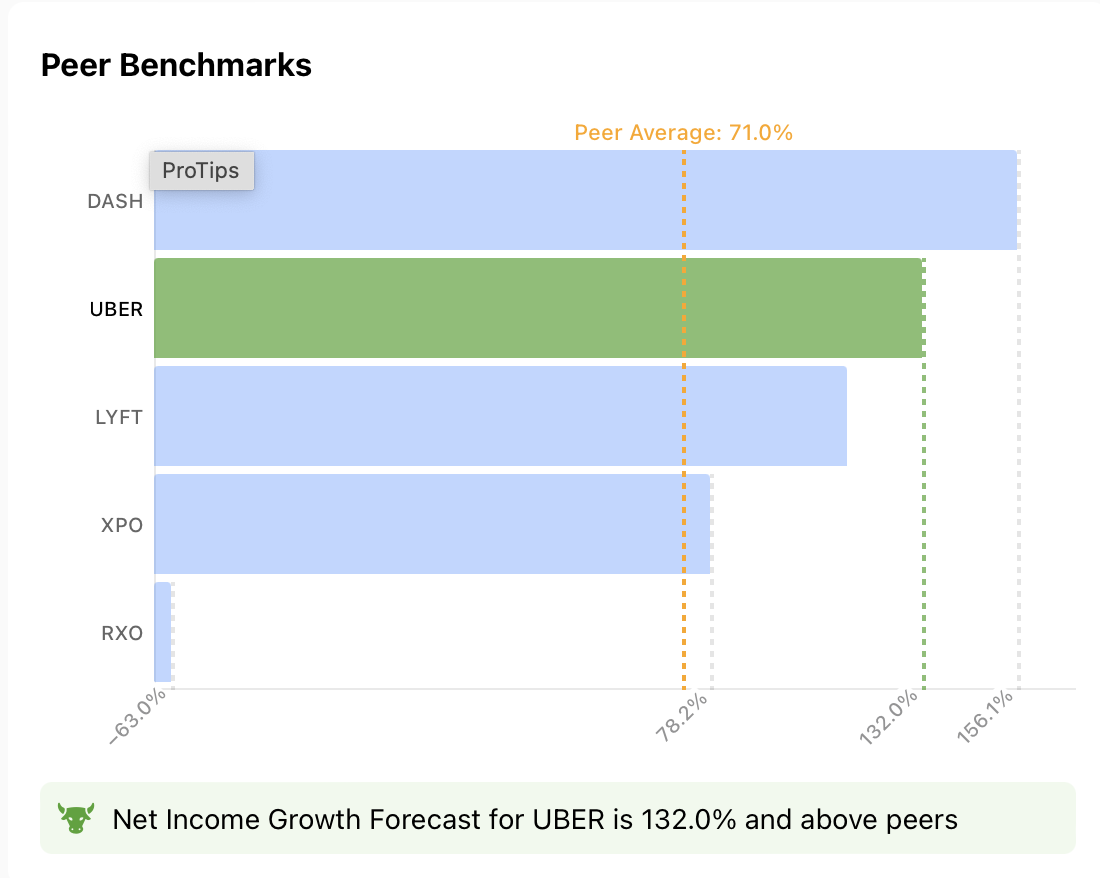

ProTips’e göre şirketin bu yıl kârını büyütmesi bekleniyor. Şu an Uber’in net kârı büyüme tahmini %132 olarak beklenirken bu tahmin, %78 olarak tahmin edilen denk şirket ortalamasının oldukça üzerinde kalarak şirket hissesi için olumlu bir faktör olarak öne çıkıyor.

Diğer yandan UBER payının şirketin finansallarındaki iyileşmeyle birlikte güçlü performans göstermesi de yükselişin devam edebileceğine dair bir veri olarak kalmaya devam ediyor. Ayrıca bireysel tüketici odaklı bir şirket olan Uber, pandemi sonrası dönemde hızlı toparlanmasının ardından ABD ekonomisinin dirençli kalmasından beslenmeye devam ediyor. Bu etki, şu an için şirket lehine bir durum olarak gözükse de olası bir ekonomik durgunluk döneminde ciddi anlamda bir soruna dönüşme potansiyeli bulunuyor. Ayrıca yolcu taşıma ve teslimat sektöründeki rekabetin hızlı olması, Uber’in her ne kadar pazar payı yüksek bir şirket olsa da pazarlama ve operasyonel maliyetlerini yüksek tutması gerektiğini gösteriyor. Bu da net gelire negatif etki edebilecek bir faktör olarak karşımıza çıkıyor.

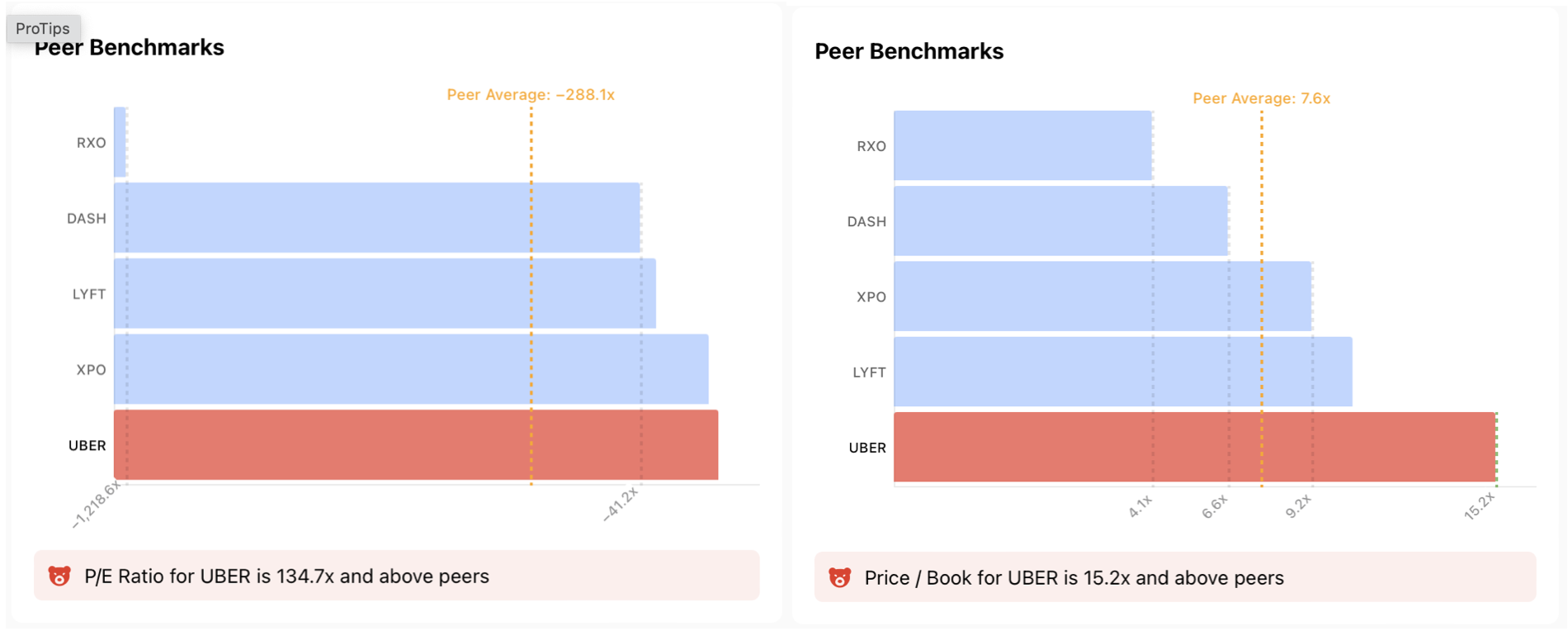

UBER için ProTips üzerinden diğer zayıf yönlere bakarsak; şirketin 134,7x ile denklerine göre yüksek F/K’ye sahip olması. UBER payındaki yüksek değerleme, şirketin kazancının oldukça üzerinde gerçekleşirken bu, hissenin aşırı alım bölgesinde devam ettiğini gösteriyor. Her ne kadar şirket, kazançlarını artırmaya devam etse de mevcut hisse fiyatı artışına göre yüksek F/K ile devam edecek. Şirketin ayrıca F/D’sinin de 15,2x ile sektör ortalamasının üzerinde kalması, ralliyi zorlayabilecek diğer bir faktör olarak karşımıza çıkıyor.

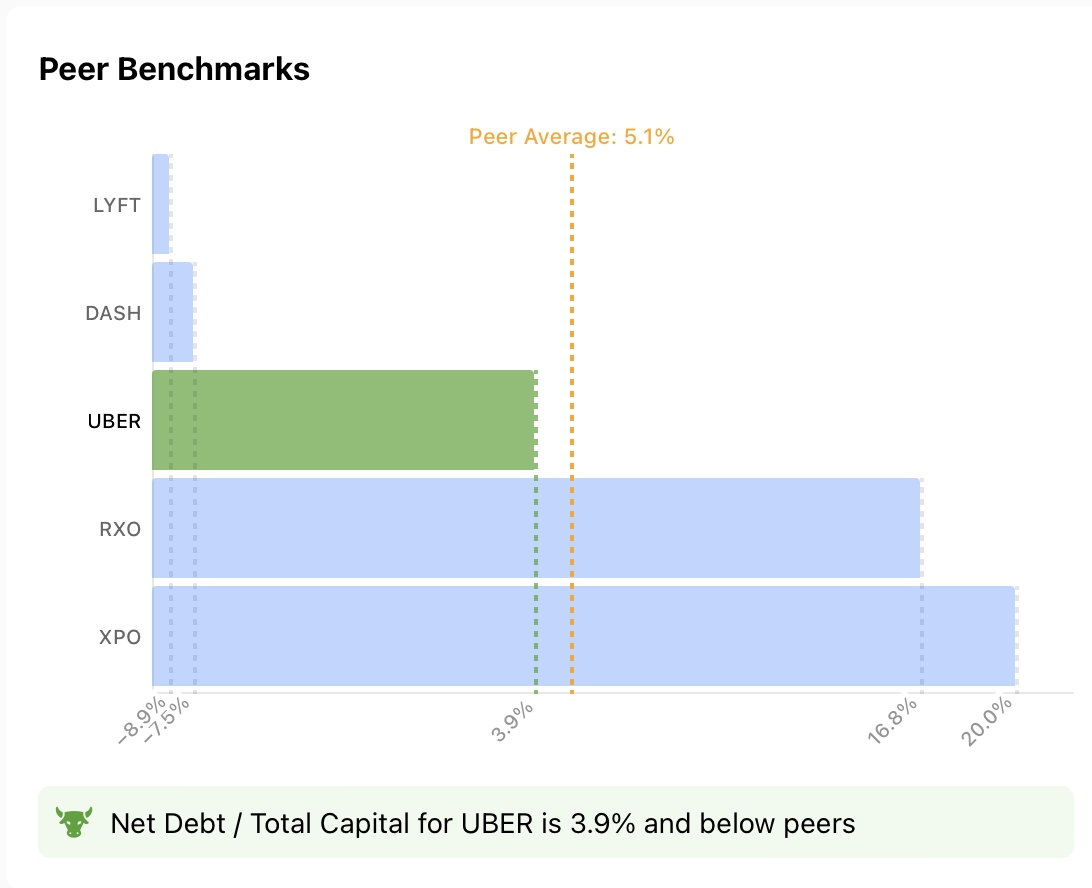

Uber için sorun teşkil edebilecek diğer bir husus ise ortalama borç seviyesinde devam etmesi. Şirket, her ne kadar %3,9 Net Borç / Toplam Sermaye oranıyla denk şirket ortalamasının altında devam etse de olası bir durgunluk döneminde nakit akışının bozulması durumunda göre likidite sorunu yaşayabilir. Kaldı ki şirketin nakit akış durumu kârlılık durumundan sonra ortalama bir performansa sahip.

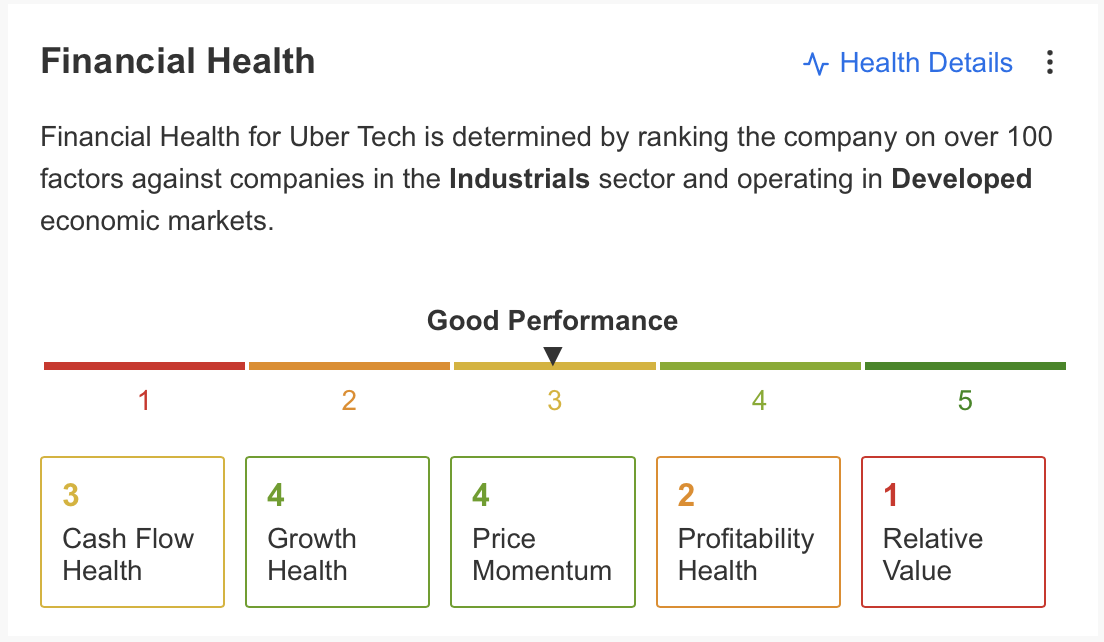

Son olarak InvestingPro üzerinden şirketin finansal sağlığını özetleyecek olursak; büyüme ve fiyat momentumunun en iyi performans gösteren kalemler olduğunu görüyoruz. Kârlılık durumu hâlâ iyileştirilmesi gereken taraf olarak kalırken nakit akışı ortalama bir performansa sahip.

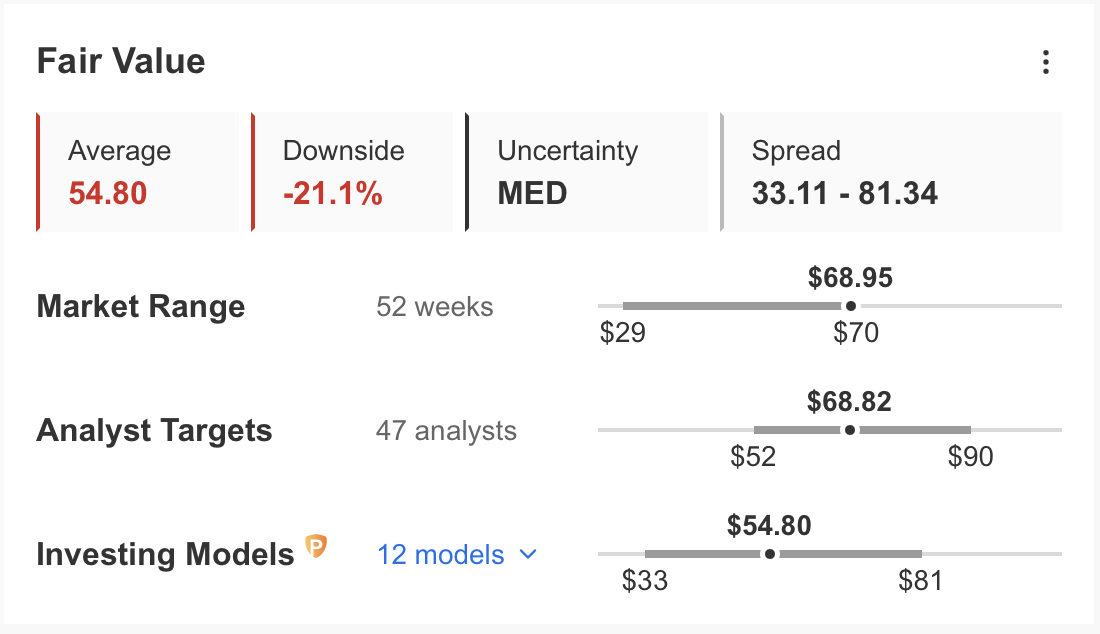

Bu bilgiler ışığında InvestingPro adil değer analizi, UBER fiyatı için 12 finansal model ve orta belirsizliğe göre bir yıl içinde %20’lik bir düzeltme tahmin ediyor. Bu analize göre hissenin primli olarak devam ettiği öngörülürken bir yıllık periyotta 55 dolara doğru bir düzeltme ihtimali üzerinde duruluyor. İyimser beklentilerini koruyan çoğu analize göre ise konsensus tahmini ise UBER’in şu an adil değerinde hareket ettiği yönünde.

Teknik açıdan bakıldığında 2022’nin ikinci yarısından bu yana rallisini sürdüren UBER, geçen ay 2021 yılında başlayan düşüş ivmesindeki kayıplarının tamamını geri aldıktan sonra 70 - 85 dolar aralığındaki uzun vadeki Fibonacci genişleme bölgesine doğru hareketine devam ediyor. Buna göre 71 dolar seviyesi, hisse için önemli bir direnç noktası olarak karşımıza çıkabilir. Olası geri çekilmelerde ise şu an 65 dolar civarındaki kısa vadeli EMA değeri ilk destek olarak takip edilecek olası düzeltmenin devamında 50 - 55 dolar bölgesinde doğru bir geri çekilme ihtimali artar.

Hisse senetlerinin borsa verileri, adil değeri, sağlık durumu ve profesyonel grafikler başta olmak üzere yatırımlarınızdan kazançlı çıkmanıza yardımcı olacak tüm araçlar InvestingPro’da. Katılmak için tıklayın.

Feragat: Yazarımız bu hisselerden herhangi birine sahip değildir. Tamamen eğitim amaçlı hazırlanan bu içerikler, yatırım tavsiyesi kapsamında değerlendirilemez.