Bulut bilişim şirketi Snowflake, ilk çeyrek finansallarında beklentilerin üzerinde sonuçlar açıklamasına rağmen yöneticilerin ikinci çeyrek ve yıl sonu için beklentilerini düşürmesiyle geçen ay yatırımcılarını hayal kırıklığına uğrattı.

SNOW hissesi geçen ay ilk çeyrek finansallar sonuçlarının açıklanmasının ardından %15’in üzerinde bir düşüş kaydederek 175 dolardan 147 dolara kadar geriledi. Benzer ivme 2022 yılı 4. çeyrek sonuçlarının açıklanmasının ardından da görülürken bulut tabanlı veri şirketi için uyarı işaretleri artmaya başladı.

Şirketin ilk çeyrek finansal sonuçlarını kısaca gözden geçirirsek; Snowflake, yılın ilk üç ayında 623,6 milyon dolar ile InvestingPro beklentisinin %2,6 üzerinde gelir bildirdi. Şirket, hisse başına 15 sent kâr açıklarken bu veri de 5 sent olan InvestingPro beklentisinin oldukça üzerinde geldi.

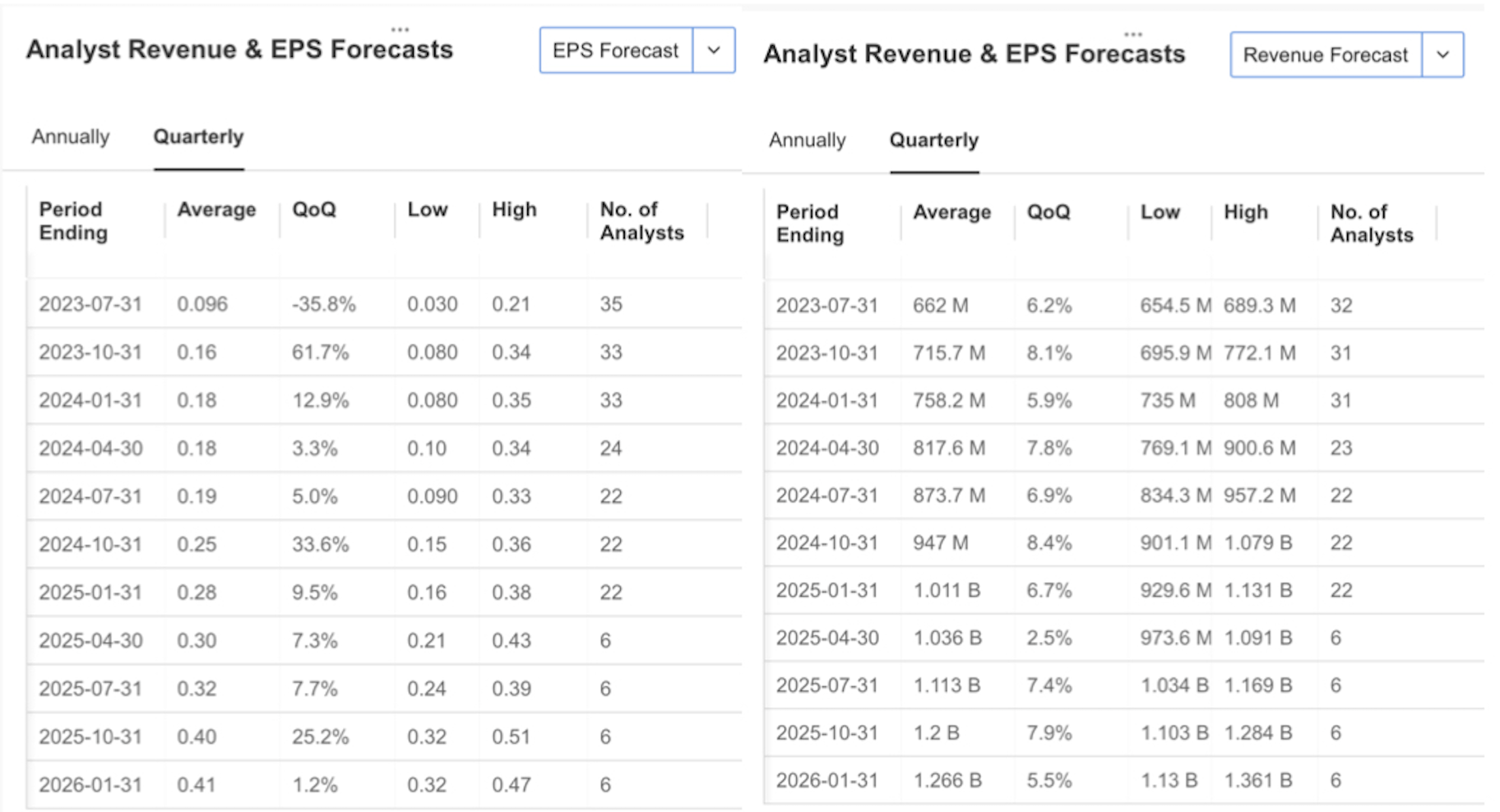

InvestingPro platformu üzerinden Snowflake’in ikinci çeyrek ve ilerleyen dönemler için gelir ve hisse başına kâr tahminlerine göre HBK’da düşüş beklentisi devam ederken çeyreklik bazda gelir artışının devam edeceği öngörülüyor.

Buna göre 2. çeyrek için HBK beklentisi 0,096 dolara çekilmiş durumda. Son 3 ayda 16 analist, tahminlerini aşağı yönde revize ederken gelir beklentisi de 662 milyon dolar oldu. Snowflake ise iki çeyrek için gelir beklentisini 620 - 625 milyon dolar aralığında tutarak beklentilerin altında bir revizyona sahip.

Snowflake, Amazon Web Service benzeri bir hizmet sunarken gelirinin önemli büyük bir kısmını bulut bilişim platformlarında çalışan veri analitiği ve yönetim araçlarının satışından elde ediyor. Şirketin iş modeli abonelik bazlı olmayıp tüketime dayalı olduğu için bu gelirdeki düşüş eğiliminin ana faktörlerinden biri olarak kabul edilebilir. Zira ABD ekonomisinde talebin düşmesine bağlı olarak gelirlerde düşüş beklentisi şirketin rehberliğine yansımış durumda. Bu iş modeli, ilk zamanlarda kolay kullanım açısından büyümeyi destekleyen bir model olarak öne çıkmıştı.

Diğer yandan Snowflake, son zamanların gözde sektörü yapay zekadan yararlanmak için Neeva alımını gerçekleştirerek sektöre ayak uydurmak adına önemli bir adım attı.

Sektör bazlı olumsuzluklara ve büyüme ivmesindeki yavaşlamaya rağmen ilk çeyrek sonuçlarının beklentilerin üzerinde gelmesi, Snowflake’in talep görmeye devam eden bir şirket olarak kaldığına işaret ediyor. Zira SNOW hissesi, sonuçların ardından %15’e yakın geri çekildikten sonra devam eden günlerde kayıplarını geri alarak 180 dolar bandına geri döndü.

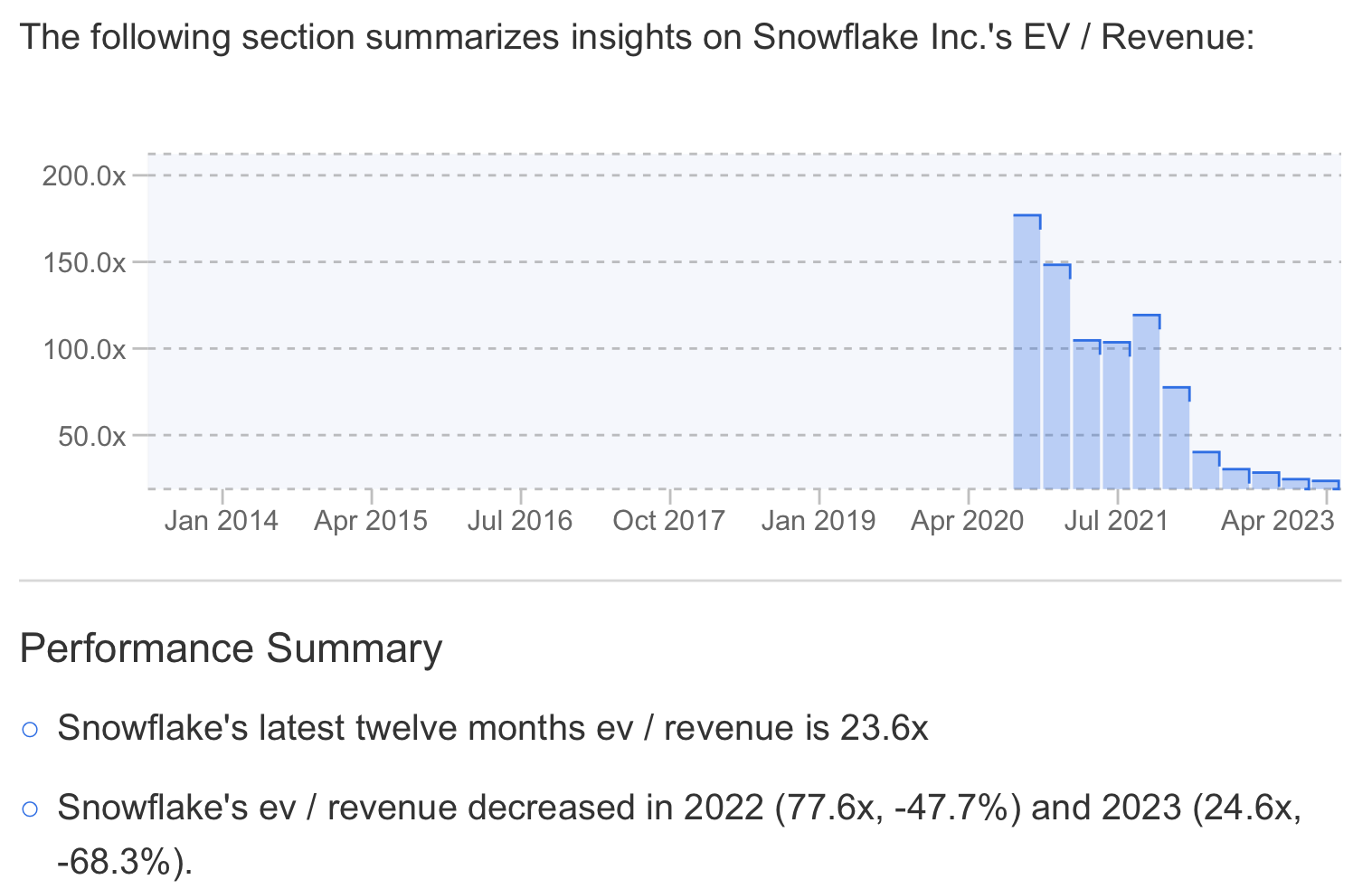

Şirketin kârlılık durumu göz önüne alındığında net zarar yazmaya devam ettiği görülüyor. Bunun yanında şirketin gelirine göre yüksek bir değerlemeye sahip olması, hisse fiyatının pahalı görülmesi gibi olumsuz faktörlerden bir olarak kabul edilebilir.

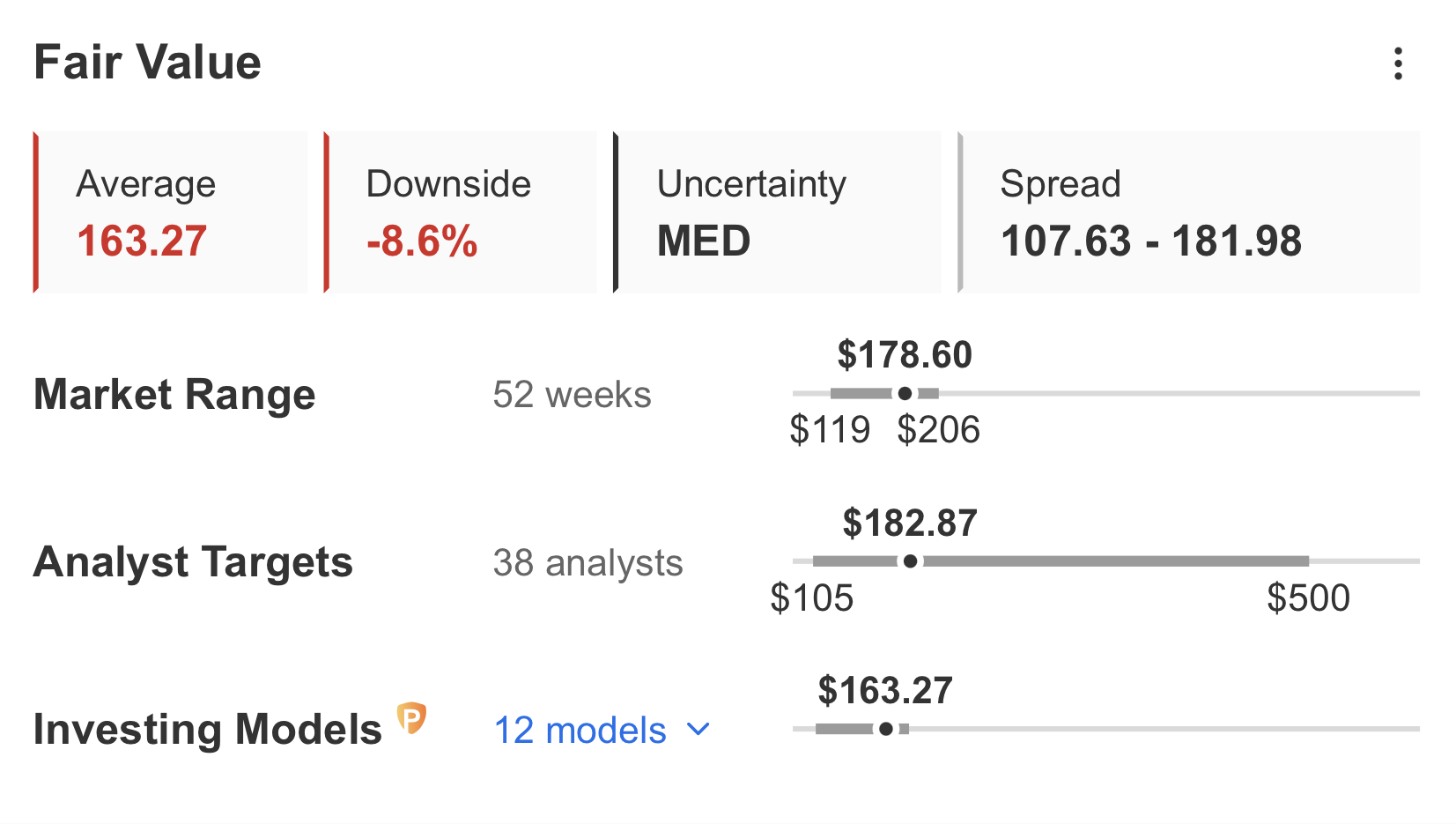

Son çeyrek verilerinin güçlü gelmesine rağmen sektör bazlı mevcut olumsuzlukların devam etmesi InvestingPro tahmini hissenin şu an primli olarak hareket ettiğini gösteriyor. SNOW için 12 model üzerinden hesaplanan adil değer şu an 163,27 dolar olarak duruyor. Bu, hissenin mevcut fiyatına göre %7,5 oranında primli hareket ettiğini gösteriyor.

Diğer yandan analistler finansal modele göre hesaplanan adil değer fiyatından ayrışıyor. Buna göre 38 analistin görüşü SNOW hissesi için adil değerin ortalama 182 dolar olduğu yönünde.

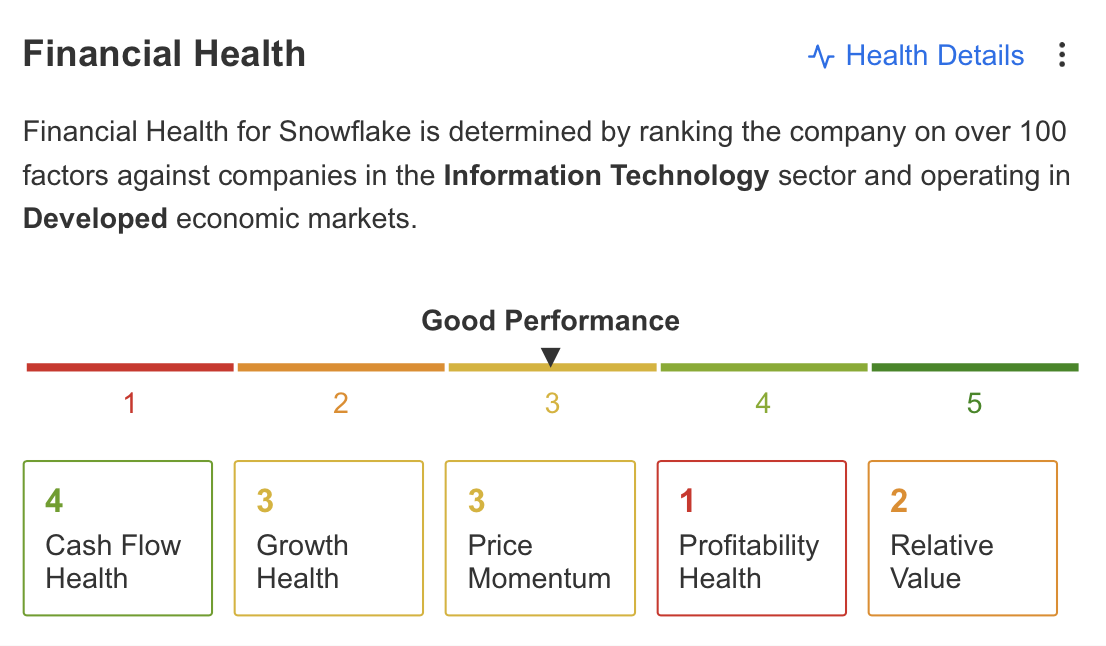

InvestingPro üzerinden şirketin güncel finansal verilerine göre sağlık durumuna bakarsak; Snowflake’in ortalama bir performansla devam ettiğinden bahsedilebilir. Detaya indiğimizde şirketin nakit akışında bir sorun gözükmezken kârlılık en önemli sorun olarak kalmaya devam ediyor. Şirketin göreceli değeri de olumsuzluk yansıtırken fiyat momentumu ve büyüme durumu, şu an için iyi bir performansa sahip.

Diğer yandan bazı finansal olumsuzluklara rağmen Snowflake için uzun vadeli görünümde bir toparlanma görülebilir. Snowflake, bulut bilgi işlem sektörünün yapay zeka desteğiyle önümüzdeki dönemlerde hızlı bir büyüme ivmesi yakalayacağı görüşlerine bağlı olarak uzun vadede daha çok talep gören bir şirket olabilir.

Bu noktada Snowflake’in en büyük rakipleri AWS, Azure ve diğer bulut hizmetleriyle sorunsuz şekilde birlikte çalışabilirlik özelliğine sahip olması, büyük bir avantaj olarak kabul ediliyor. Snowflake, önümüzdeki dönemlerde yapay zeka desteğini artırmayı başarabilirse esnek iş modeli ile diğer avantajlar da göz önüne alındığında daha çok kullanıcının şirketi tercih etmesini sağlayabilir.