Rusya’nın, Donbas bölgesinden sonra bütün Ukrayna’yı işgale başlamasıyla savaş farklı bir boyuta taşınmış oldu.

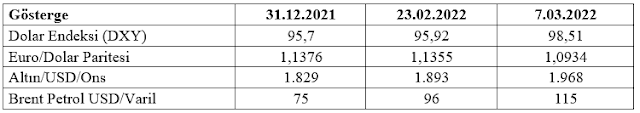

Savaşın finansal piyasalarda yarattığı ilk etkileri aşağıdaki tablo özetliyor:

ABD, bölgeye uzak olduğu, Rusya ile doğal gaz alış verişi olmadığı ve bir sıcak savaşa girme eğilimi sergilemediği, karşılıklı ticaretin kesilmesinden de ABD zararlı çıkmadığı için (ABD dış ticarette Rusya’ya karşı 14 milyar dolar dolayında açık veriyor) Dolar Endeksi değer kazanıyor. Avrupa ise Rusya ile ticaret ilişkilerinin sekteye uğramasından Rusya’nın tutumuna göre oldukça zararlı çıkabilir. Çünkü Avrupa ülkeleri doğalgazı büyük ölçüde Rusya’dan alıyor Avrupa’nın 2021 yılında Rusya’dan aldığı doğalgazın toplam miktarı 155 milyar m3 (bu miktar toplam tüketimlerinin yüzde 45’ine denk geliyor.) Bu kadar yüksek miktarlı ithalatın başka üreticilere kaydırılması kolay değil. Karşılıklı ambargolar çerçevesinde Rusya’nın doğalgazı kesme olasılığının varlığı Euro’nun değer kaybetmesine yol açıyor.

Altın, bu tür gerilimlerde ‘güvenli liman’ olarak öne çıktığı için bugünlerin en fazla prim yapan varlığı konumunda bulunuyor. Gram altın ise hem Doların hem de altının değer kazanması nedeniyle hızla yükseliyor.

Dünyayı en çok ilgilendiren malların başında gelen Brent Petrolün de değeri inanılmaz bir hızla yükseliyor. Bu yükseliş petrol üreticisi ülkeler dışında kalan bütün ekonomilerin aleyhine bir gelişmeyi işaret ediyor.

ABD ve Avrupa’nın Rusya’ya Uyguladığı Ekonomik Önlemler ve Ortaya Çıkacak Sonuçlar

28 Şubat günü ABD ve Avrupa peş peşe Rusya’ya uygulayacağı yasaklamaları ve kısıtlamaları açıkladı: Rusya Merkez Bankası’nın 643 milyar Dolar tutarındaki döviz rezervlerinden ABD ve Avrupa Merkez Bankalarında saklanan miktara erişimini bloke ettiler. Ki bu miktar toplam yarısı dolayında bulunuyor. Rusya’nın varlık fonlarının uluslararası piyasalardan borçlanması durduruldu. Rus bankalarının çoğu uluslararası parasal transfer sistemi olan SWFT sisteminden dışlandı. Rusya bankalarının tümüyle SWIFT sisteminden ihraç edilmemesinin nedeni Başta doğalgaz olmak üzere Rusya’nın enerji ihracatına devam edebilmesidir. Aksi takdirde Avrupa’nın doğalgaz ihtiyacını karşılama imkânı kalmayacaktır. Bu yaklaşım, kendi çıkarları söz konusu olduğunda ABD ve Avrupa’nın farklı tavır alabileceğinin en net kanıtıdır.

Bu savaşın ve savaşa bağlı olarak uygulanan önlemlerin dünya ekonomisi üzerinde yarattığı bazı olumsuz etkilere ilk tabloda yer verdik. İleriye doğru bu etkiler nasıl olacak onlara da bakalım: Bu koşullar devam ettiği sürece ham petrolün varil fiyatının 100 Doların altına düşmesinin pek mümkün olmadığı, doğalgaz fiyatının da bugünkünün iki katına kadar yükseleceği tahmin ediliyor. Fiyatın bu düzeye çıkması kaya gazı ve kaya petrolü üretimini teşvik etmesi beklenebilir. Eğer gerçekten de kaya gazı ve kaya petrolü üretimi ağırlık kazanırsa bu gelişme fiyatlar üzerinde aşağı yönlü baskı yaratabilir. Bununla birlikte her ikisinde de üretime geçilebilmesi fiyatların bu düzeyde kalacağına ilişkin bir beklenti oluşması gerekiyor. An itibarıyla henüz böyle belirgin bir beklenti oluşmamış durumda. Savaşlarda genellikle tarımsal ürünlerin fiyatları hızla yükselir. O nedenle zaten belirli bir düzeye çıkmış olan buğday, arpa ve mısır gibi ürünlerin fiyatlarının daha artması bekleniyor. Kuşkusuz bu artışlar özellikle bunlara muhtaç olan fakir ülkeler için büyük sorunlara yol açacak. Savaş ve alınan karşılıklı kısıtlayıcı önlemler dolayısıyla tedarik zincirinde ciddi kırılmalar yaşanması da beklentiler arasında yer alıyor.

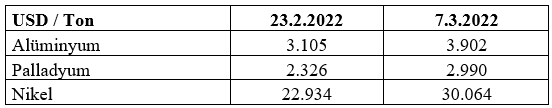

Rusya, özellikle otomotiv sanayiinde kullanılan dört önemli metalin (alüminyum, paladyum, titanyum ve nikel) önde gelene üreticilerinden birisi konumunda bulunuyor. Şimdiden bu metallerin fiyatlarında önemli artışlar söz konusu oldu. Aşağıdaki tablo bu gelişimi gösteriyor:

Rusya ile karşılıklı ambargo uygulamasına bu metaller de girerse otomotivde ciddi fiyat artışları yaşanacak demektir.

Savaşın devam etmesi halinde tedarik zincirinde çok daha ileri bozulmaların ortaya çıkacağını, her alanda fiyat artışlarının hızlanarak devam edeceğini tahmin etmek zor olmasa gerek.

Dünya küresel finans krizine girdiğinde ABD, Avrupa, Japonya ve İngiltere Merkez Bankaları, Hazine tarafından çıkarılmış uzun vadeli tahvilleri ve diğer bazı kurumların senetlerini satın alarak piyasaya bol miktarda para sürmeye başladılar. Küresel krizin başlarında bu dört merkez bankasının bilanço büyüklüğü kabaca 3 trilyon dolar dolayındaydı, bugün yaklaşık 30 trilyon dolar dolayında bulunuyor. Geçen yıla gelinceye kadar para arzındaki bu genişleme enflasyonist etkiler yaratmamıştı. Son altı ayda bu görünüm değişmeye başladı ve ABD, Avrupa ve İngiltere’de enflasyon hızlı bir yükseliş içine girdi. Bu aşamada artık gelişmiş ülkeler eskisi gibi para arzını artırıp enflasyon yaratmadan büyüme olanağını kaybettikleri için enflasyonla büyüme arasında seçim yapmak zorundalar. Bir başka ifadeyle artık parasal genişleme de büyümeyi toparlamak için kullanılabilecek bir araç olmaktan çıkmış durumda.

Özetle söylemek gerekirse savaşın dünya ekonomisi üzerinde üç önemli etkisi olacak: (1) Fiyatlar artacak ve dünyada başlayan enflasyon yükselişi artarak devam edecek. (2) Dünya ticareti daralacak. (3) Bütün dünyada ekonomik büyüme düşecek ve birçok ülke resesyona ya da slumpflasyona girecek.

Savaşın Türkiye Ekonomisine Etkileri

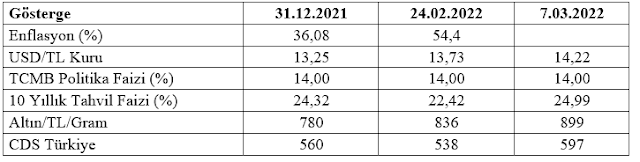

Türkiye’de finansal göstergelerin savaş başındaki durumuyla ilk 9 gün sonundaki durumunu geçen yılın son günündeki göstergelerle birlikte aşağıdaki tabloda gösteriyoruz:

Görüleceği gibi Türkiye, finansal göstergeler açısından savaştan önce de son derecede sıkıntılı bir durumda bulunuyordu. Enflasyonun yüzde 50’leri bulduğu, Dolar kurunun 13’ün üzerinde olduğu ve ekonominin risk priminin (CDS primi) 500’lerin üzerinde olduğu bir aşamada bu savaş ortamına girmiş bulunuyoruz.

Bu savaş Türkiye ekonomisine ilk darbeyi USD/TL kuru üzerinden vurmuş bulunuyor. Kur yükselmeye devam ediyor ve bu yükseliş ithal maliyetlerimizi artıracağı için zaten G20 ülkeleri arasında rekor düzeyde olan enflasyonu daha da yukarı itecek.

Yılbaşında 76 dolar olan ham petrolün varilinin savaş nedeniyle bugün 115 dolar dolayında bulunuyor. Ham petrolün varil fiyatındaki her 10 dolarlık artış cari açığa yaklaşık 4,4 milyar dolarlık yük getiriyor. Bu hesaba göre eğer petrol fiyatları bu düzeyde kalırsa cari açığa bir yılda 15 milyar doların üzerinde ek yük gelecek demektir.

Bir başka sorun turizm gelirlerinde karşımıza çıkacak. 2022 yılında 35 milyar dolar dolayında turizm geliri bekleniyordu. Türkiye, an itibarıyla tarafsız kalmış ve Boğazları Montrö Boğazlar Sözleşmesine dayanarak kapatmış bulunuyor. Bu tutum şimdilik Rusya’dan ve NATO’dan tepki çekmemiş olsa da Rus turistlerin gelmesi sıkıntıya girebilir. Benzer bir durum Avrupalı turistler açısından da söz konusu olabilir. Hatta Avrupalılar, Rus turistlerin Türkiye’ye gelmesi halinde gelmeyeceklerini öne sürmeye başladılar. Böyle bir gelişme turizmini yavaş yavaş toparlayan Türkiye açısından yaklaşık 15 milyar dolarlık bir döviz kaybı demektir.

Buna göre savaşın devamı ve yaratacağı etkilerle yalnızca petrol fiyatı artışı ve turizm geliri kaybının toplamı 30 milyar doları buluyor. Buna doğalgaz fiyatlarında ortaya çıkacak artışı ve diğer ithal mallardaki fiyat artışlarının etkisini de eklersek fatura büyüyor.

Bir başka sorunlu konu kur ve altın fiyatı yükseldikçe Hazine’ye binecek yükte artışa yol açacak olan kur ve altın korumalı mevduat hesaplarıdır. Döviz kurlarında ve altın fiyatındaki hızlı yükseliş ve önümüzdeki dönemde bu yükselişin devam edeceği beklentisi bu hesapların Hazine’ye ciddi bir yük getirmesine yol açacak. Merkez Bankası faizini enflasyonun 40 puan altında tutmaya çalışmanın iki olumsuz etkisi ortaya çıkıyor: İlk olarak faizi artırmak yerine kur korumalı mevduat hesabını yürürlüğe koyarak oradan Hazine’ye büyük yük getiriliyor, ikinci olarak da kurun yükselmesini önlemek için Merkez Bankası’nın rezervlerini satarak ülkenin sigortası yok edilmiş oluyor.

Özetle söylemek gerekirse savaşın Türkiye ekonomisi üzerinde üç önemli etkisi olacak: (1) Faizi düşük tutma ısrarı devam ederse kur yükselmeye devam edecek, ithal girdi kullanımının fazlalığı nedeniyle fiyatlar artacak ve enflasyon iyice hızlanacak. (2) TL değer kaybetmeye devam edecek, dünyada büyüme gerileyeceği için ihracat düşecek, ithal ürünlere bağımlılığımız arttığı için ithalat pahalanacak ve sonuç olarak cari açık yükselecek. (3) Ekonomiyi canlı tutmak için yapılan vergi indirimleri ve kamu harcama artışları nedeniyle bütçe açığı artacak. (4) Kurun yükselmesini önlemek için yapılan döviz satışları nedeniyle TCMB’nin takaslama hariç net döviz rezervleri ekside kalmaya devam edecek. (5) Türkiye enflasyonlu büyümeden enflasyonlu küçülmeye (slumpflasyon) geçecek.

2008’de küresel krize giren dünyada ilk aşamada ABD, ikinci aşamada Avrupa ve diğer gelişmiş ekonomiler ve üçüncü aşamada Çin ve diğer gelişmekte olan ülkeler krize girdiler. Şimdi krizin dördüncü aşamasındayız. Bu aşama pandemiyle başladı ve Ukrayna Savaşıyla devam ediyor. Savaşın soğuk savaşa dönüşmesi halinde bu sıkıntılar azalsa bile devam edecek. Demek ki 15 yıldır devam eden kriz daha uzun süre devam edecek.