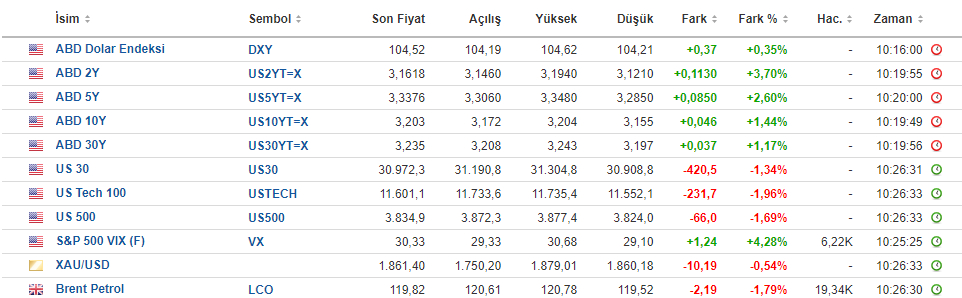

Küresel piyasalar haftaya satıcı başladı. Küresel piyasalarda Fed'in agresif bir şekilde faiz artışına gideceği beklentilerinin artması hisse senetleri piyasaları, emtialar ve kripto para piyasasında sert satış baskılarının yaşanmasına sebep oldu. Geçtiğimiz haftanın son işlem gününde açıklanan ABD enflasyon verisinin beklentilerin üzerinde gerçekleşmesi sonrası piyasalar risk- off fiyatlamasına geçti. Yükselen enflasyon karşısında Fed'in 75 baz puanlık faiz artışına gideceği korkuları ve Pekin'den gelen COVID uyarıları küresel piyasaların haftaya satıcılı başlamasındaki temel katalizörler olarak karşımıza çıkmaktadır. 2 yıllık tahvil getirileri 15 yılın en yüksek seviyesi olan %3,19'a çıkarken 10 yıllıklar %3,20 seviyelerini test etti.

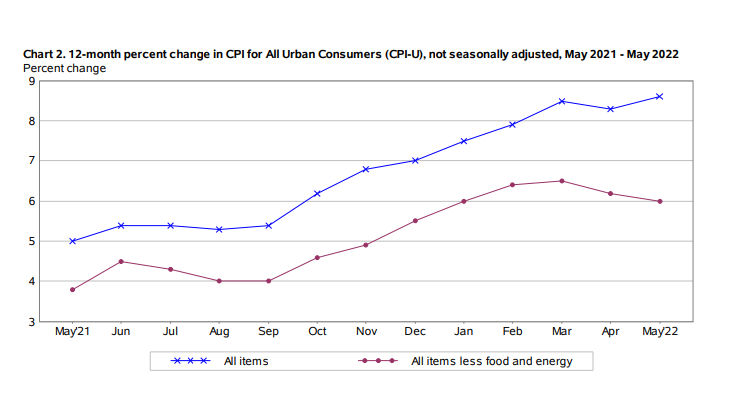

Geçtiğimiz hafta ABD'de Mayıs ayına ilişkin enflasyon verileri açıklandı. Nisan ayında %8,3 seviyesine gerileyen enflasyon Mayıs ayında yeni bir zirve yaparak %8,6'ya yükselerek 1981 Aralık'tan bu yana en yüksek seviyeye çıktı. Aylık bazda baktığımızda ise %1,0'lik artış kaydederek piyasa beklentilerinin üzerinde gerçekleşti. Enflasyonun geleceğine ilişkin tahmin edici gücü yüksek olan, eğilimini belirleyen ve tüm geçici etkilerin arındırılması sonucunda ortaya çıkan çekirdek enflasyon yıllık bazda %6,2'den %6,0'ya gerilerken aylık bazda %0,6'lık artış kaydetti. Enerji tarafından yaşanan yukarı yönlü hareketler, güçlü talep ve arz kısıtları enflasyonu besleyen temel katalizörler olarak karşımıza çıkmaktadır.

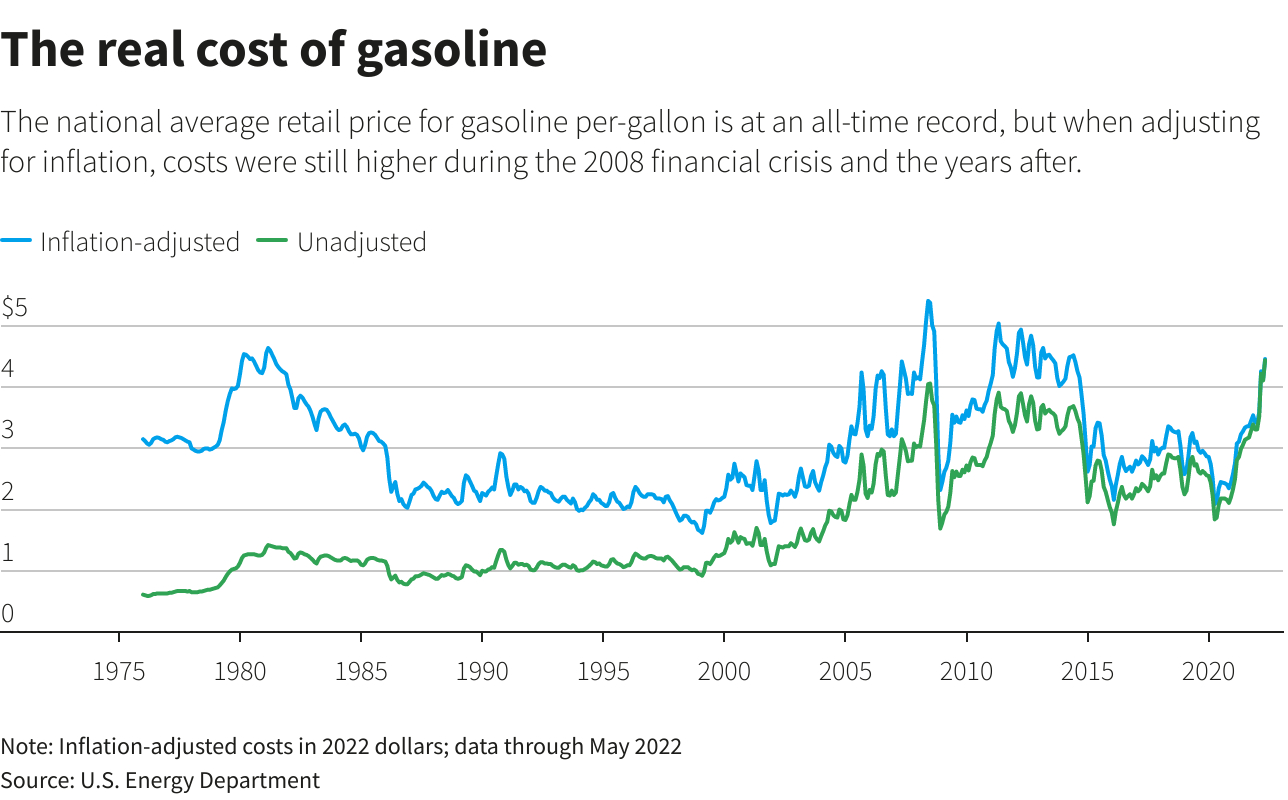

Küreseli etkisi altına alan enflasyonun temel katalizörlerinden biri olan petrol fiyatları yükselmeye devam ediyor. ABD'de cumartesi günü benzin fiyatları ortalama galon başına 5 dolara yükselirken eyaletler arasında en pahalı benzini ise ortalama 6 dolara Kaliforniya kullanıyor. Artan petrol fiyatları enflasyon üzerinde yukarı yönlü baskıları artırırken Kasım'da ABD'de gerçekleşecek olan ara seçimler öncesi enflasyon siyasi tarafı da huzursuz etmeye başladı. Talep enflasyonuna karşı faiz artışları etkili olsa bile maliyet enflasyonuna karşı merkez bankalarının ellerinde kullanabilecekleri bir araç bulunmamaktadır. Enflasyonda geri dönüşler görebilmemiz için arz kısıtları ve petrol tarafında rahatlama görmemiz gerekmektedir.

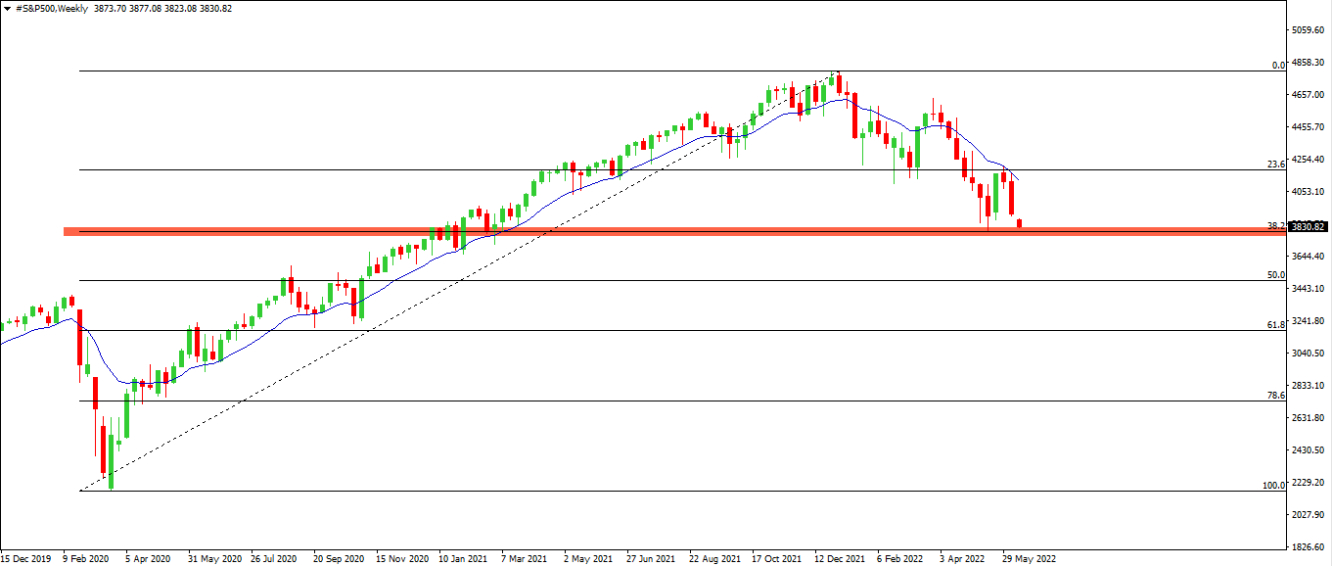

Piyasa beklentilerinin üzerinde gelen enflasyon verisi sonrası Fed'in enflasyonu soğutmak için daha fazla agresifleşeceğine dair beklentilerin artması ile piyasalar risk off fiyatlamasının etkili olduğunu görmekteyiz. Riskli varlıklar olan hisse senetleri ve kripto paralarda satışlar hızlanırken dolar temasında güçlenme ve tahvil getirilerinde yukarı yönlü ataklar yaşandı. S&P 500 Cuma günü %2,9 düşerek bu yılın en kötü ikinci haftasını yaşarken sene başından beri %18,16 değer kaybetti. Teknoloji ve büyüme hisselerini barındıran Nasdaq ise sene başından beri %27,52 değer kaybetti.

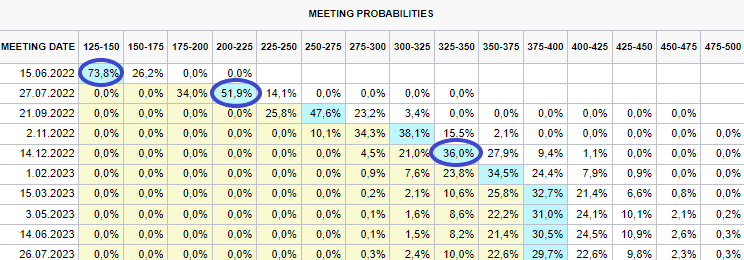

Fed vadeli işlemelerine baktığımızda bu hafta gerçekleşecek olan Haziran toplantısı için piyasanın 50 baz puanlık faiz artışına gideceğini fiyatladığını ve enflasyonun yükselmeye devam edeceğine dair beklentilerin güçlenmesiyle Temmuz toplantısında 75 baz puanlık faiz artış ihtimalinin fiyatlanması satışları derinleştiren temel katalizör olduğunu düşünüyorum. 2022 yıl sonu beklentilerine baktığımızda ise piyasa sene sonu itibariyle faizleri %3,25 - %3,50 aralığında beklediği görülmektedir.

Sonuç olarak; bu hafta gerçekleşecek olan FOMC toplantısı bundan sonraki süreç için önümüzü görmemiz açısından oldukça önem arz etmektedir. Fed'in toplantıda 50 baz puanlık faiz artışına gideceğine kesin gözüyle bakılırken burada asıl dikkat edilecek konu ekonomik projeksiyon tahminlerinin ne ölçüde ve nasıl revize edileceğidir. Mart ayında yapılan yeni revizyonlarda dikkat çeken kısımlar GDP'de (GSYH) yapılan aşağı yönlü ve enflasyonda yapılan yukarı yönlü revizyonlardı. Mart'ta büyüme %2,8'e ve enflasyon %4,3 revize edilmişti. Yapılan 75 baz puanlık faiz artışlarından sonra ve geçtiğimiz haftanın son işlem gününde gelen enflasyon verisi sonrası büyüme ve enflasyonda nasıl bir revizyona gidileceği ve Dot Plot'da federal fon oran aralığının hangi seviyelerde yoğunlaşacağı piyasa aktörleri açısından büyük önem arz ederken bu revizyon riskli varlıklarda satışları derinleştirecek mi, yoksa yukarı yönlü tepkilerin gerçekleşmesini mi sağlayacak? Bundan sonraki portföy planlaması açısından büyük öneme sahip olduğunu düşünüyorum.

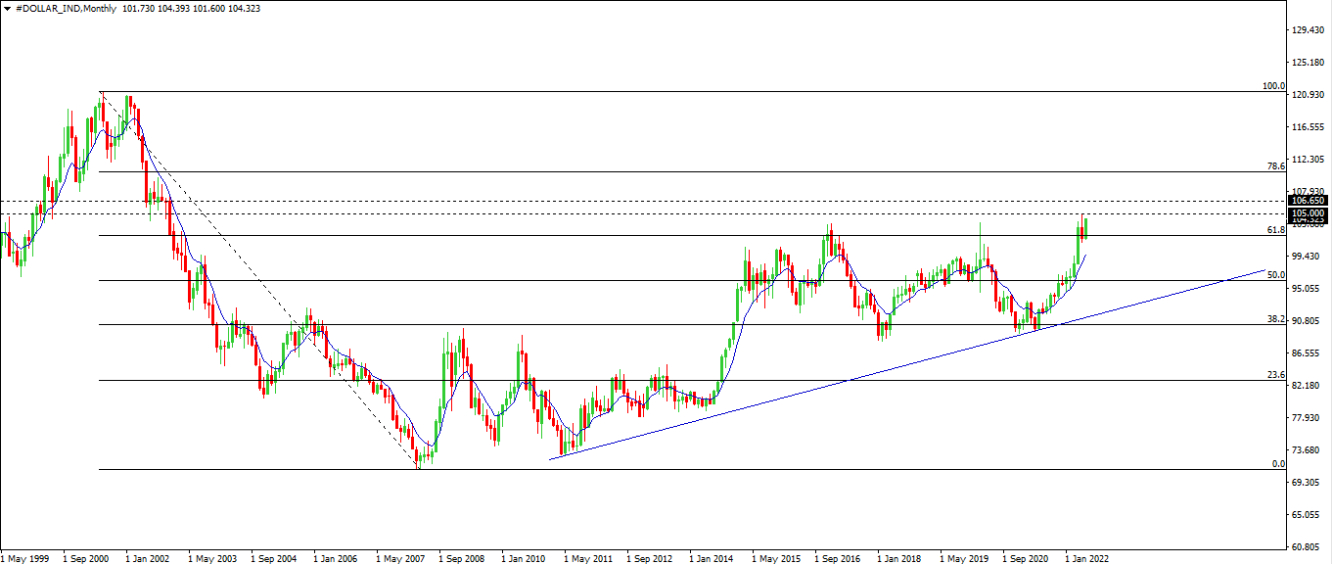

Küresel piyasalarda Fed'in enflasyonu soğutmak için daha sert adımlar atacağı beklentileriyle riskli varlıklarda satışlar hızlanırken güvenli liman görevi gören Dolar temasında tekrardan 104 üzerindeki fiyatlamalar gündemimize girdi. Dolar temasında yukarı yönlü hareketlerde 105 bölgesi önemli bir direnç seviyesi olarak karşımıza çıkarken çarşamba günü Powell'dan şahin mesajların gelmesiyle 105 üzerinde kalıcılıklar ile kısa vadede 106,650 seviyeleri hedeflenebilir. Uzun vadeli projeksiyonda ise yukarıda 110,500 bölgesini ana direnç olarak görmekteyim.

EUR/USD Paritesi

ECB geçtiğimiz hafta gerçekleştirdiği para politikası toplantısında beklentilere paralel olarak faizleri sabit bıraktı. Toplantıda Temmuz toplantısı için 25 baz puanlık faiz artırımı sinyali verilirken paritede 1,0770 seviyeleri test edildi. Cuma günü gelen ABD enflasyon verisinin beklentilerin üzerinde gerçekleşmesi ise Dolar temasını güçlendirirken EUR/USD'da aşağı yönlü hareketleri hızlandırdı. Çarşamba günü gerçekleşecek olan Fed toplantısından şahin mesajların gelmesiyle 1,0347 aşağı yönlü geçilip 0,99 bölgesi potaya girebilir.

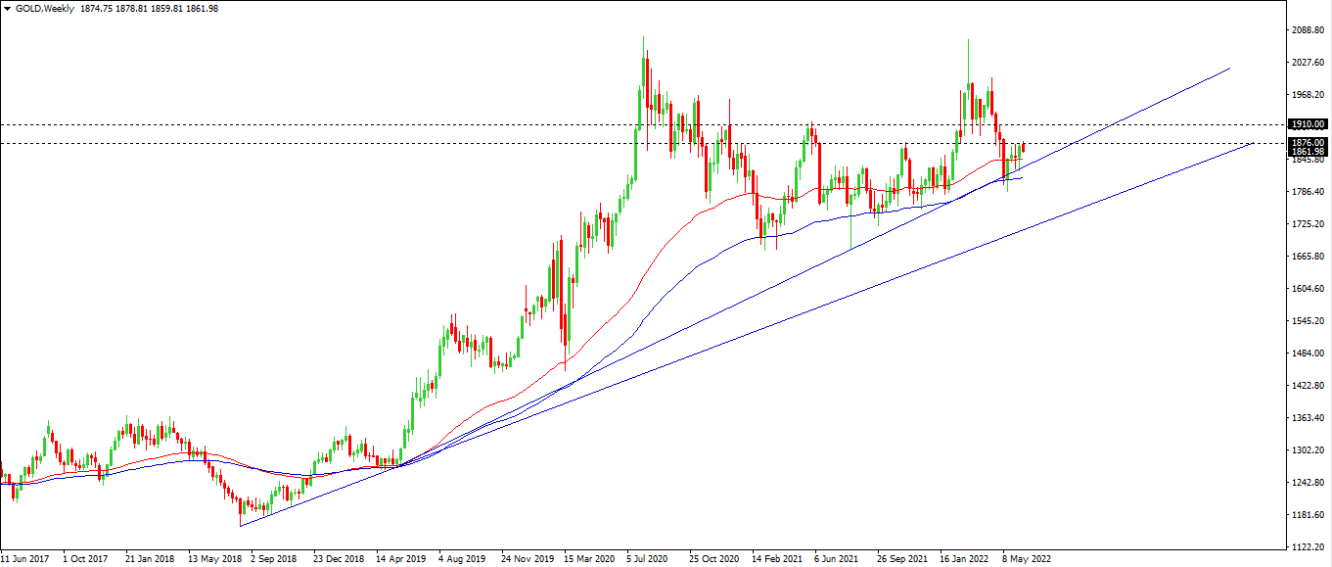

Altın

Fed'in 75 baz puan artışa gitme olasılığının artması ve tahvil getirilerinde yaşanan yukarı yönlü hareketler değerli metallerde aşağı yönlü baskıları arttırıyor. 1846 dolar bölgesi aşağı yönlü hareketlerde ilk destek bölgesi olarak takip edilebilirken satışların hızlanması sonucu 1846 bölgesinin aşağı yönlü geçilmesiyle potaya 1810 dolar bölgeleri girebilir. Burada dikkat edilecek kısım ise 1810 üzerinde haftayı kapatıp kapatamayacağı olacaktır. Yukarı yönlü hareket ise stagflasyon risklerinin artması sonucu ile gelişebileceğini söyleyebilirim. Yukarı yönlü hareketlerde ilk etapta 1876 dolar bölgesi önemli direnç olarak görüyorum ve üzerinde gün üzerinde kapanışlar görmemiz halinde 1910 dolar bölgesi hedeflenebilir.

Fed'e karşı artan şahin beklentiler riskli varlıklar olan hisse senedi piyasası ve kripto paralarda satışları hızlandırdı. S&P 500'de yaklaşık bir ay önce test edilen 3,800 bölgeleri tekrardan potaya girdi. Bu seviyenin aşağı yönlü geçilmesi ve kapanışlar almamız sonucu satışların derinleşebileceğini düşünüyorum. Endekste orta vadede 3,500 bölgesini yakından takip ediyorum. 3,500 bölgesini orta ve uzun vadeli alıcı ve satıcıların karar bölgesi olduğunu ve bu seviyelerden toparlanmaların gelebileceğini düşünüyorum. Kısa vadede yukarı yönlü hareketlerin hız kazanabilmesi için 4,200 üzerinde kapanışlar almamız gerekmektedir.