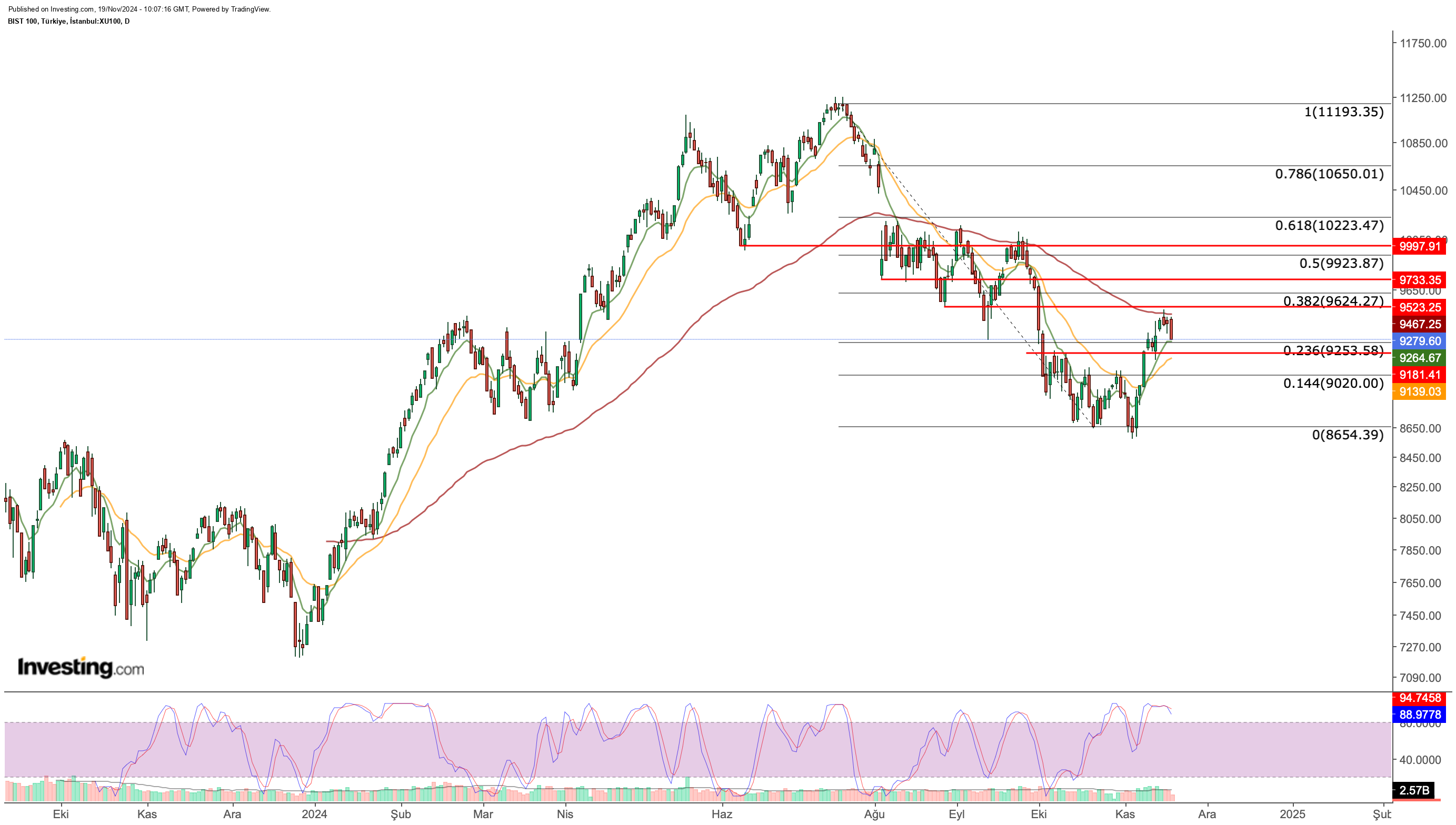

BIST 100, Kasım ayında pozitif ivmesine devam ederken teknik olarak 9.500 puan seviyesi öncesi sağlam bir dirençle karşılaşıyor.

Kasım ayının ilk haftası ABD seçimleri belirsizliğinin ortadan kalkması ve daha istikrarlı bir küresel politika izleneceğine ilişkin beklentiler risk iştahını artırdı. Risk iştahındaki artış içeride hisse piyasasına yönelik talebi artırırken geçtiğimiz günlerde TCMB’nin enflasyon raporu sonrası söylemleri, yükselişi destekledi. Merkez, raporda daha gerçekçi olarak enflasyon hedefini yukarı yönlü revize ederken Aralık’ta faiz indirimine dair bazı mesajlar alındı. Bu gelişmeler, BIST 100'ün bankalar öncülüğünde 9.000 puan alanına geri dönmesine sebep oldu.

Bu etki geçtiğimiz hafta boyunca daha düşük ivmeli olsa da devam etti. Endeksin yeni haftaya ise daha temkinli adımlarla başladığı görülüyor. Küresel tarafta Biden’ın Ukrayna’ya uzun menzilli füzeleri kullanma izni vermesi, sakin seyreden jeopolitik tansiyonu yükseltti. Bu gelişme BIST için de olumsuz fiyatlamalara neden olurken bu hafta içeride PPK’nin faiz kararı yakından takip edilecek. Piyasada bu ay faiz düşüşü beklentisi yok. Bu noktada dikkatle izlenecek olan konu ise merkezin bir sonraki aya dair verebileceği mesajlar.

Son enflasyon raporunun ardından yıl bitmeden bir faiz indirimi gelebileceğine dair algı oluştu. Bu noktada ana belirleyici enflasyon olarak kalırken TCMB’nin enflasyonun görünümü hakkında güncel görüşü ve Aralık ayına dair bir yönlendirmesi olup olmayacağı merakla bekleniyor. Perşembe günü açıklanacak olan karar sonrası geçen haftaki raporun ardından oluşan algıyı teyit edecek söylemler gelirse bu, BIST’e olumlu yansıyabilir.

Diğer yandan Aralık ayındaki olası bir faiz indirimi miktar olarak düşük kalacak olsa da bankanın faiz indirim sürecine başlama durumu, ilerleyen dönemler son derece olumlu bir yaklaşım olarak kabul edilebilir. Zira geçtiğimiz aylarda enflasyonun beklentilerin üzerinde kalmasıyla bankanın faiz indirim sürecine başlama beklentileri 2025 Mart ayına kadar ötelenmişti.

Bu noktada bankanın yaklaşımından ziyade Kasım ayı enflasyonu da karar noktasında ana etken olarak değerlendirilecek. Bu yüzden piyasa, TCMB’nin görüşünün ardından 3 Aralık’ta açıklanacak olan Kasım ayı enflasyon verisine odaklanmaya başlayacak.

BIST 100’e teknik açıdan baktığımızda bugün ile birlikte son 3 işlem gününde 9.400 puan bandında bir direnç oluştuğunu görüyoruz. BIST 100’de kısa vadede aşırı alım koşulları oluşurken Perşembe günü görülecek karar metninde faiz indirimine yönelik bir algı daha oluşursa bu endeksi katalize edebilir ve şu an 9.460-9.625 puan aralığı olarak tespit ettiğimiz direnç alanı kırılabilir.

Ancak teknik olarak bu kırılım öncesi bir geri çekilme durumu daha ağır basıyor. Öyle ki endeks, günlük grafikte Ağustos ayından bu yana 3 aylık EMA değerini kıramamış durumda. Mevcut görünüm ise bu direnç noktasını aşacak gücün henüz oluşmadığını gösteriyor. Bu, BIST 100’ün 9.180-9.250 puan aralığındaki destek bölgesini test etmesine neden olabilir.

Bu bölgeden gelebilecek tepki alımları ise trendin yeniden güçlenmesini sağlayacaktır. Bu hareketin tetikleyicisi ise faiz indirim patikasının Aralık ayında başlayabileceğine dair bir algı olabilir.

Bugünkü hisse analizimizde ise son günlerin hareketli sektörleri banka ve çimento sektöründen ISCTR ve OYAKC’ye teknik olarak baktık.

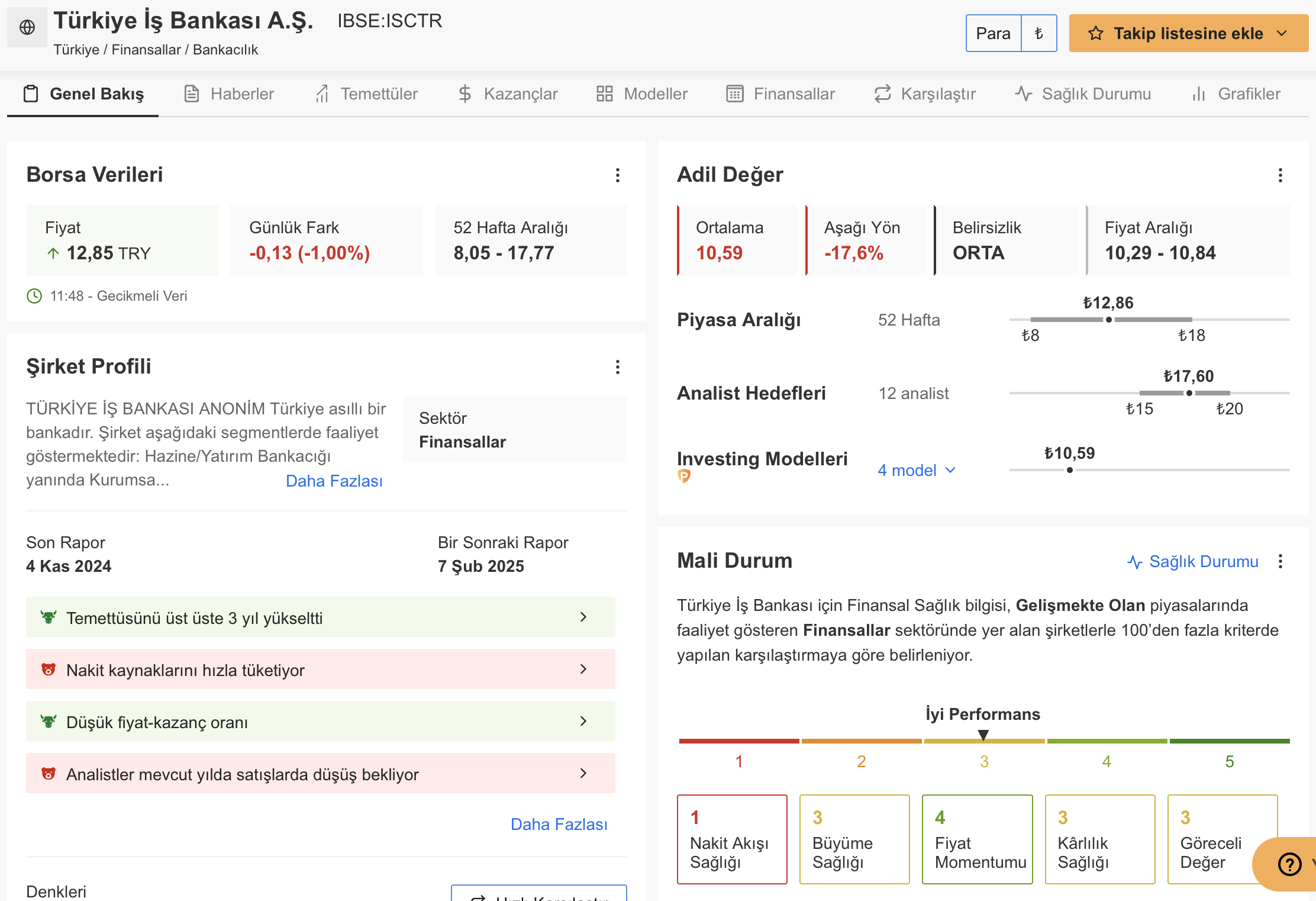

Türkiye İş Bankası

ISCTR, uzun vadeli yükseliş trendinde Temmuz ayında yoğunlaşan satışlarla düzeltme aşamasına girdi. Mevcut düzeltmede ise geçen aydan bu yana 11,4 TL seviyesine denk gelen Fib 0,618 ideal düzeltme seviyesinde sonlandığını gösteren güçlü sinyaller alındı.

Bu ay başlayan toparlanma aşamasında ise geçen hafta 12,5’nin üzerinde kapanış gerçekleşti. Bu da düzeltme aşaması baz alınarak bakıldığında Fib 0,236 direncinin aşılması ve kısa vadeli düşen trendin kırılması açısından önemli bir hamle oldu.

Güncel durumda olası bir geri testte 12,2-12,5 bandına kadar bir düşüş makul karşılanabilir. Bu destek alanının korunması ise toparlanmanın devamı için son derece önemli olacaktır..

ISCTR için yukarı bölgede kısa vadeli hedefler 13,5-14,3-15 TL olarak takip edilecek. Ancak şu an aşırı alım koşulları söz konusu. Bu da geri test ihtimalini kuvvetlendiriyor. Diğer yandan 13 TL bandının kazanılması hareketin düzeltme yapmadan devamı adına önemli bir adım olarak değerlendirilebilir.

Olumsuz senaryoda ise hissenin 12,2’nin altında net günlük mum oluşturması toparlanma kurulumunu geçersiz kılabilir. Bu da 11 TL’nin altında yeni yerel dip riskine neden olabilir.

InvestingPro’da ISCTR için adil değer öngörüsü 10,59 TL olarak hesaplanmış durumda. Bu tahmine göre de hissenin %17,6 oranında primli hareket ettiğinden bahsedilebilir.

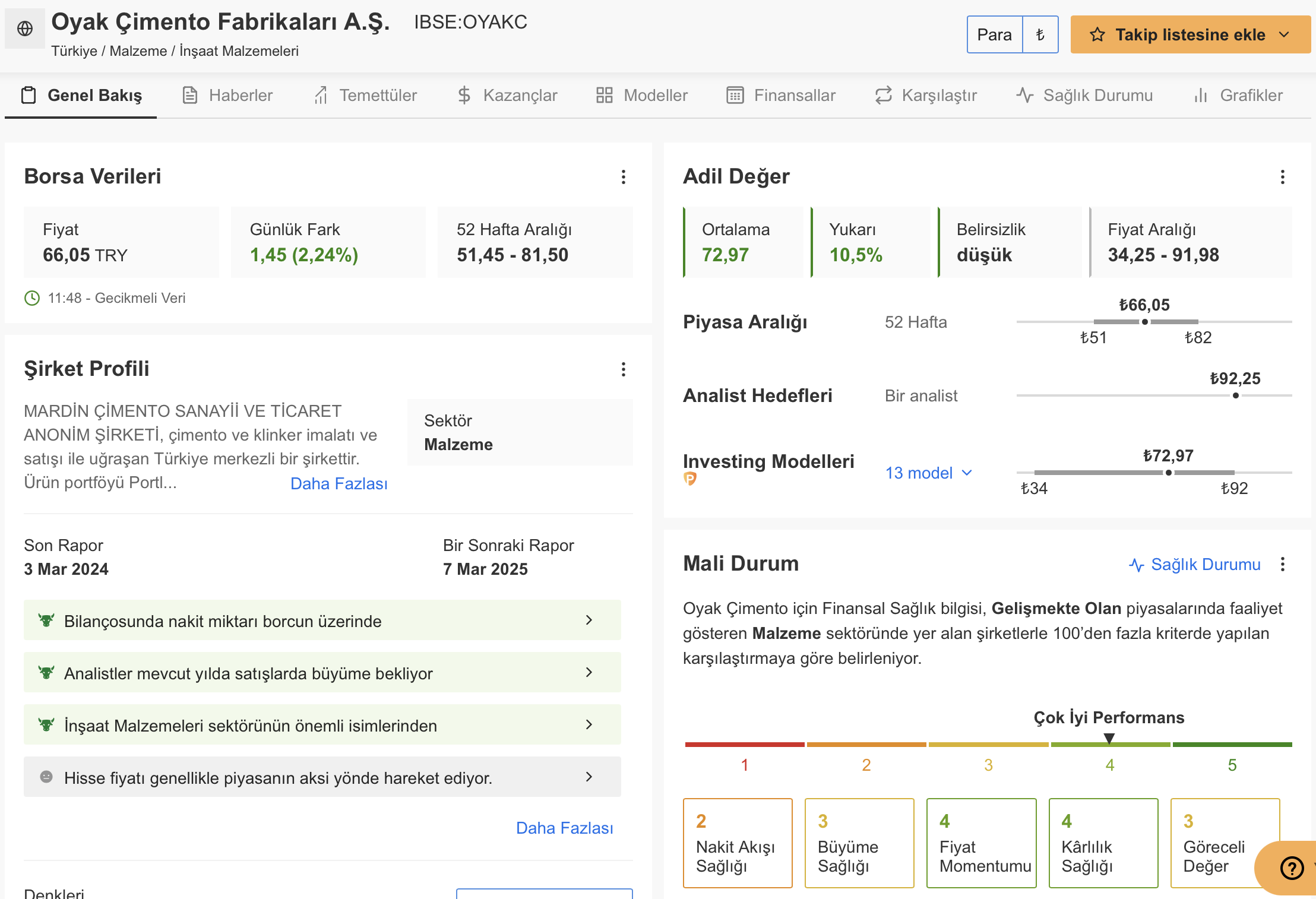

Oyak Çimento

OYAKC, yıl boyunca geniş bir bantta hareket etti. Bu, uzun vadeli yükseliş trendinin ardından geri çekilmenin nispeten kısıtlı kaldığı bir görünüm oluşturdu.

Bu süreçte OYAKC için 54 TL desteği öne çıktı. Hisse, yıl boyunca 54 TL bölgesinde destek bulurken bu döngünün son olarak geçen ayın son günlerinde tekrarlandığını gördük.

Son düşüş hareketinin arından gelen toparlanma aşamasında ise 64 TL seviyesinin önemli hale geldiği görülüyor. Bu direnç noktası, bugün itibarıyla kırılırken bir sonraki aşamada ise 67-70 TL aralığının aşılması ise daha büyük bir hareketi tetikleyebilir.

Bu alanın kazanılması, kısa vadeli pozitif EMA geçişinin de gerçekleşmesi anlamına geliyor. Böylece trendin güç toplayarak yeni zirvesini 87-97 TL aralığında oluşturma ihtimali artacaktır. Ama öncesinde 70 TL’ye kadar sert dirence dikkat etmek lazım. Bu bölgeye hareket öncesi kısa vadeli aşırı alım koşulları göz önüne alınırsa ve borsadaki genel duruma bakılırsa OYAKC’de de 60-62 TL seviyesi geri test alanı olarak gündeme gelebilir.

InvestingPro’nun Adil Değer Aracı ise OYAKC’nin adil değer fiyatını şu an 13 finansal modele göre 72,97 TL olarak hesapladı. Bu da hissenin %10 bandında iskontolu hareket ettiği öngörüsü anlamına geliyor.

Sorumluluk Reddi: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır. Herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu, dolayısıyla herhangi bir yatırım kararının ve buna bağlı riskin yatırımcıya ait olduğunu hatırlatmak isterim. Ayrıca herhangi bir yatırım danışmanlığı hizmetimiz bulunmamaktadır.