- Yükselen tahvil faizlerinin FED'i faiz oranlarını söz verdiğinden daha erken bir tarihte yükseltmeye zorlamasına yönelik yatırımcı korkuları artıyor

- Dolardaki toparlanma devam edecek mi?

- Bitcoin düşük hacimli haftasonu işlemlerinde yeni rekor kırdı

Şüphesiz ki, tahvil faizleri hisseler için son büyük katalist oldu—ancak bunun bir arka rüzgar mı, karşı rüzgar mı, yoksa sadece bir kasırga mı olduğu tamamen zamanlamaya bağlı. Hisselerin büyük bir bölümü Cuma günü tahvil faizleriyle beraber yükseldi, ancak yatırımcılar şüphesiz bunun ne kadar daha devam edebileceğini sorguluyordur.

Geçtiğimiz haftanın son işlem gününde Hazine tahvillerinde yaşanan nefes kesici bir elden çıkarmanın benchmark 10 yıllık tahvil faizini 12 Şubat'tan beri ilk kez %1,62'nin üzerine çıkarmasının ardından, S&P 500 tırmanışa geçerek haftayı taze bir rekorda tamamladı. Dow Jones Industrial Average Endeksi de Cuma günü yeni bir zirveye ulaşarak, Kasım'dan bu yana en iyi haftasını kaydetti.

Cuma günkü hareket, tahvil faizlerinde bir yıl önce korona virüs salgınının tetiklediği çöküşü telafi etti. Yatırımcılar şimdi FED'in 2022 kadar erken bir tarihte faiz oranlarını yükseltebileceğini düşündükleri için mevcut Hazine tahvili ihraçlarını satıyor. Yatırımcılar ABD merkez bankasının, daha önce defalarca tekrarladığı faiz oranlarını 2023'ün sonuna kadar yükseltmeyeceklerine yönelik taahhütünü bozmak zorunda kalacağını düşünüyor.

Ekonominin yüzyılın en kötü küresel sağlık krizinin baskısı altında olduğu geçtiğimiz yılda en çok kazanan hisseler büyük oranda, NASDAQ'da listelenen teknoloji hisseleri olmuştu. Bu hisseler şimdi aşırı değerlenmiş olarak görülüyor ve tahvil faizlerindeki yükselişle birlikte yatırımcılar tarafından elden çıkarılıyor.

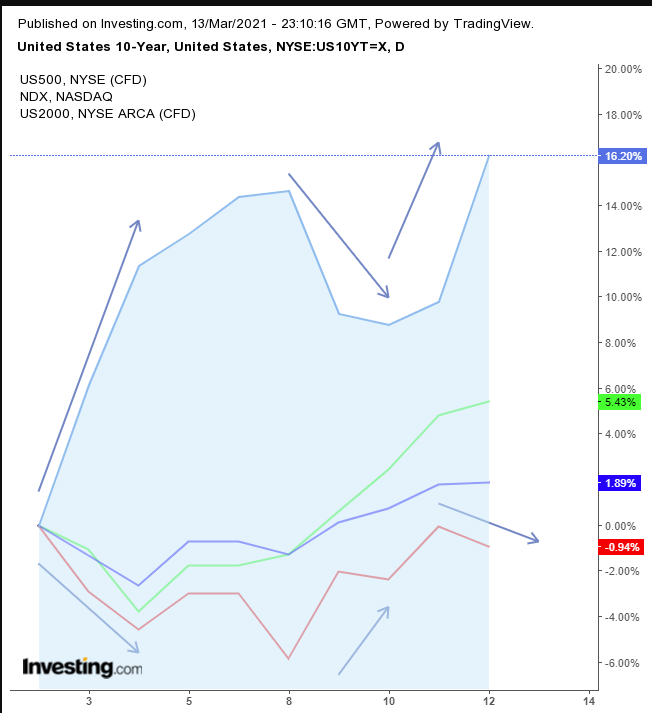

Aşağıdaki grafik ABD'nin önde gelen endeksleri ve bu endekslerin faizlere kıyasla nasıl bir yol izledikleri arasındaki uyuşmazlığı ortaya koyuyor.

Hisseler genellikle tahvil faizlerine zıt bir yönde ilerler, çünkü yükselen faizler sürekli olarak artan enflasyonun ve faiz oranlarını ekonomik iyileşmeye zarar vereceğine yönelik korkuların artmasına yol açar.

Ancak teknoloji ağırlıklı NASDAQ 100 (kırmızı) tahvil faizleriyle en yüksek negatif korelasyona sahip gibi görünürken, Russell 2000'de (yeşil) listelenen yerel şirketler faizlerin arttığı süreçte daha az kayıp yaşamış durumda. SPX (mavi) ise daha ortalama bir çizgide.

Son dönemdeki kanıtlara dayalı olarak, COVID-19 kaynaklı evde kalma ve evden çalışma ortamından en büyük faydayı sağlayan teknoloji sektörünün; yeni teşvik paketi, devam eden aşılamalar ve yeni vaka sayılarındaki azalmayla birlikte ekonominin yeniden açılış sürecinde en büyük zararı yaşaması muhtemeln gibi görünüyor.

Geçtiğimiz haftada NASDAQ 100 için bir düşüş tahmininde bulunmuş, ancak endeksin bir sekme yapabileceği konusunda uyarmıştık. Hala NDX'in gerilemesinin muhtemel olduğu görüşündeyiz.

Fiyat bir omuz baş omuz tepesinin boyun çizgisinin üzerine yeniden tırmanmış olsa da, RSI bunu gerçekleştirmeyi başaramadı ve bu seviyede tekrar tekrar dirençle karşılaştı. MACD'de kısa MA uzun MA'nın üzerine çıkmayı denemişse de, şu ana dek başarılı olamadı.

Yine de, arz-talep dengesinin iki tarafı da hala bir savaşta. Fiyat Cuma günü kaybın bir kısmı telafi ederek düşük seviyelerin çok üzerinde, tam da (noktalı) düşüş trendinin olduğu noktada kapandı. Fiyat 50 ve 100 günlük hareketli ortalamalar arasında sıkışmış durumda.

Geçen haftaki yazımızda, 50-100 ve 100-200 günlük hareketli ortalamalar arasındaki eşit mesafenin kayda değer olduğunu ve bir sonraki güç çatışmasının, bir sonraki MA bölgesinde olabileceğini söylemiştik. Fiyat düşmek yerine yükselmiş olsa da, hala aynı teknik baskı noktaları arasında sıkışmış durumda.

NASDAQ Cuma günü düşmüş olsa da, diğer üç majör endeks yeni rekorlara ulaştı.

Tahvil faizlerinin teknoloji hisselerini baskılamasına rağmen, faizler yükseliş çizigisinde gibi görünüyor.

%1,6 seviyesinin teknik bir eşik oluşu grafikte açıkça görülüyor; faizler yükselen bir üçgeni tamamlamış olabilir. Faizlerin tahvil fiyatlarıyla negatif bir korelasyona sahip olduğu düşünülürse, bunu tahviller için alçalan bir üçgen olarak görmeliyiz ki bu da elden çıkarmanı devamı ve faizlerin daha da yükselişine işaret ediyor.

Dolar Cuma günü üç günlük bir elden çıkarmanın ardından sekme gerçekleştirdi. USD'nin teknik modelinin baş kısmı 6 Ocak tabanından gelen yükseliş trendini devam ettirmeye mi hazırlanıyor?

Kaynak: TradingView

Dolar Mart zirvesinden beri bir düşen kama modelini tamamladı ancak potansiyel bir çift tabanın (noktalı) boyun çizgisinin altına inmiş gibi göründü.

Küresel rezerv para, Cuma'nın günlük zirvelerini elinden kaçırdı ve boyun çizgisinde dirençle karşılaştı. Diğer yandan, RSI doların momentumunun yükselişte olduğuna işaret ediyor. Fiyatın 50 ve 100 günlü hareketli ortalamaları aşması ve 50 günlük hareketli ortalamanın da yükselişte olmasıyla birlikte, dolar 200 günlük hareketli ortalamayı da aşacak gibi görünüyor.

Altın Mart zirvesinden beri devam eden düşüş kanalı içinde yukarı yönlü bir düzeltmeye girmeyi başaramadı ve Cuma günü üst üste ikinci günlük kaybını yaşadı.

RSI ve MACD taban yapmış gibi görünse de, 200 günlük hareketli ortalama aşağı yönde bir kavis oluşturmaya başladı ve Ocak'ta tetiklenen "Death Cross" sinyalini artırdı. Agresif tacirler düşüş alımı yapacak olsa da, korumacı tacirler muhtemelen düşüş eğilimli br kanal içinde uzun bir pozisyona girmekten kaçınacaktır.

Bitcoin Cumartesi günü tarihinde ilk kez 60.000 dolar seviyesinin üzerine çıkarak ve seansın zirvesinde kapanış yaparak bir kez daha tarih yazdı.

Kripto parada RSI ve MACD aşırı alım koşullarına yönelik endişeler gelene kadar yükseliş için hala geniş bir alan sunsa da, fiyatı işlem hacminin daha düşük olduğu haftasonunda yönlendirmenin daha kolay olduğu unutulmamalı.

Petrol kısa vadeli momentumundaki zayıflamayla birlikte Cuma günü 66 doların altına indi.

Ham petrolün 2008 tepesinden bu yana gelen aşağı trend çizgisini aşması sonrasında bu RSI'ın negatif bir ayrışması olarak görülebilir. Bu tarz tarihsel karşıtlıklar genellikle volatiliteye yol açarak kısa vadeli işlemleri zamanlamayı zorlaştırır. Uzun vadeli görünüm yukarı yönlü.

Önümüzdeki Hafta

Tüm saatler Türkiye bazlıdır.

Pazartesi

03:00: Çin - Endüstriyel Üretim: %7,3'ten %30,0'a yükselmesi bekleniyor.

Salı

02:30: Avustralya - RBA Toplantı Tutanakları

12:00: Almanya - ZEW Ekonomik Hissiyat: 71,2'den 74,0'a yükseliş görüldü.

14:30: ABD - Çekirdek Perakende Satışlar: %5,9'dan %-0,1'e düşüş muhtemel.

14:30: ABD - Perakende Satışlar: %5,3'ten %-0,6'ya düşmesi bekleniyor.

Çarşamba

12:00: Euro Bölgesi - TÜFE: yıldan yıla %0,9'da sabit kalması bekleniyor.

14:30: ABD - Yapı İzinleri: 1,866 milyondan 1,750 milyona düşmesi bekleniyor.

14:30: Kanada - TÜFE: %0,6'dan %0,7'ye yükselmesi muhtemel.

16:30: ABD - Ham Petrol Stokları: 13,798 milyondan 0,816 milyona düşmesi bekleniyor.

20:00: ABD - Fed Faiz Oranı Kararı: %0,25'te sabit kalması bekleniyor.

Perşembe

14:00: Birleşik Krallık - BoE Faiz Oranı Kararı: %0,10'da sabit kalması bekleniyor.

14:30: ABD - İlk İşsizlik Ödeneği Başvuruları: 712 binden 705 bine gerilemesi bekleniyor.

14:30 - ABD - Philadelphia Fed İmalat Endeksi: 23,1'de sabit kalması bekleniyor.

Cuma

12:30: Rusya - Faiz Oranı Kararı: %4,25'te sabit kalması bekleniyor.

14:30: Kanada - Çekirdek Perakende Satışlar: %-4,1'den %-2,8'e yükselmesi bekleniyor.