Enflasyonun, tahmin edilebileceği üzere son on yılda olduğu gibi %1,5 civarında seyrettiğini unutun.

Bu paradigma değişikliği, ileride enflasyonun sürekli %4'lerde seyredeceği anlamına mı geliyor?

Tam olarak değil.

Ancak enflasyon etrafındaki oynaklığın ve belirsizliğin daha yüksek olacağı anlamına geliyor ve küresel makro portföyler için önemli olan da bu.

Yapısal enflasyon (5-10 yıllık ufukta) ile enflasyon döngüsü (6-12 ay sonrası) arasında büyük bir fark olduğunu akılda tutarak ileriye dönük enflasyonun itici güçlerine birlikte bakalım.

Enflasyonun yapısal etkenleri arasında demografi, küreselleşme, emek ve sermaye arasındaki mücadele ve enerji politikaları yer alır.

Kısa vadeli enflasyon döngüsü ise daha ziyade reel ekonomideki para basımından (kredi ve mali) kaynaklanır.

Önümüzdeki on yıl boyunca enflasyondaki dalgalanmayı artıracak üç faktör:

1. Demografi, küreselleşme ve sermayeye karşı emek (yapısal)

İki düşünce ekolü var: Zayıf demografi dezenflasyonisttir (tasarruf eğilimini artırırken organik büyüme oranlarını ve tüketimi düşürür) veya uzun vadede enflasyonisttir (vasıflı iş gücü kıtlığı daha yüksek ücretlere yol açar, yaşlı insanlar sağlık hizmetlerinde daha yüksek sosyal güvenlik ağları nedeniyle daha fazla harcama yapacaktır vb.)

Doğru bağlama oturttuğunuzda her ikisinin de bir şekilde doğru olduğunu düşünüyorum: Küreselleşmiş bir ekonomide yaşıyoruz.

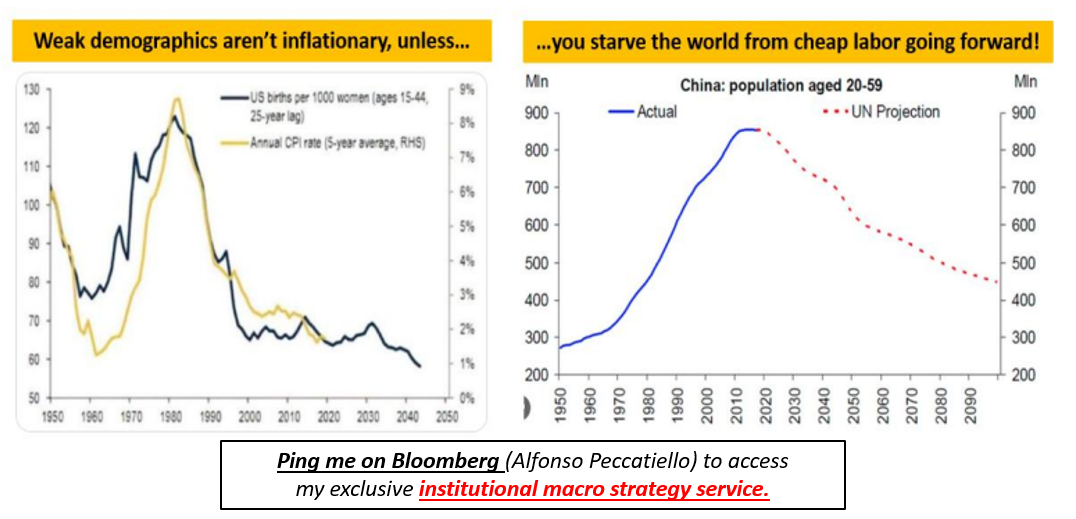

Bu bağlamda son 10-20 yılda dezenflasyonist güçlerin mükemmel bir şekilde bir araya geldiği açık: Gelişmiş ülkelerde zayıflayan demografi (soldaki grafik) dezenflasyonist koşullar yarattı ve iş gücü kıtlığı sorununu, bu arada ucuz işçi bolluğundan yararlanan Çin'e üretimi kaydırarak çözdük (sağdaki grafik).

Dezenflasyon için harika bir ikili: zayıf gelişmiş piyasa demografisi + Asya kaynaklı ucuz iş gücü.

Ancak sorun şu ki bu ikili artık olmayacak.

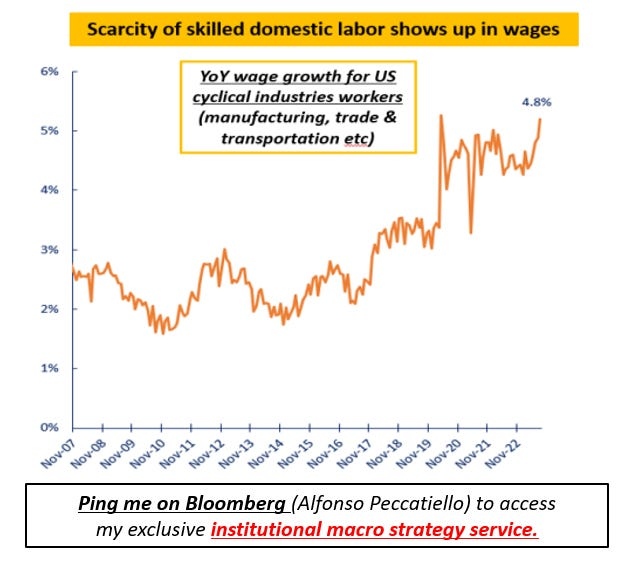

Hızla tersine dönen Çin demografisi (kırmızı noktalar, sağdaki grafik) ve küreselleşmeye doğru marjinal bir itki, DM (gelişmiş piyasalar) ekonomilerinin, büyüyen ucuz iş gücü havuzuna artık aynı ölçüde erişemeyeceği anlamına geliyor. Bu durum, gelişmiş piyasaları bir miktar üretimi kıyıya kaydırmaya zorlayacak ve marjda az bulunan yerli vasıflı işçiler için ücretleri artıracaktır. Bazı etkiler şimdiden görülüyor.

Burada iki tane karşı argüman var:

1. İş gücü kıtlığı yaşayacak olan imalat ve konjonktürel sektörler, genel iş gücü piyasasının küçük bir bölümünü temsil ediyor ve bunun nedeni,

2. Teknoloji odaklı bir dünyada yaşıyoruz ve bu eğilim devam edecek.

90'larda 1 milyon dolar gelir elde etmek için 8 çalışana ihtiyaç duyan tipik bir ABD şirketinin artık sadece 2 çalışana ihtiyacı var. Sermaye ve emek arasındaki mücadelede bu durum ücret pazarlığı gücü için iyiye işaret değil.

Günümüz ekonomisi 90'lı yıllara kıyasla çok daha az emek yoğun ve daha az sendikalaşmış durumda.

Genel olarak benim görüşüm, son 20 yılda yaşadığımız dezenflasyonist olumlu rüzgarların sihirli kombinasyonunun, ileride kendini tekrar etmeyeceği yönünde; yapısal enflasyonu biraz daha yukarı iten marjda ama yine de (bir şekilde) küreselleşmiş, teknoloji odaklı bir dünyada yaşayacağımızı unutmayalım.

Başka bir deyişle enflasyon ileride çok daha az öngörülebilir olacak.

2. Enerji politikaları (yapısal)

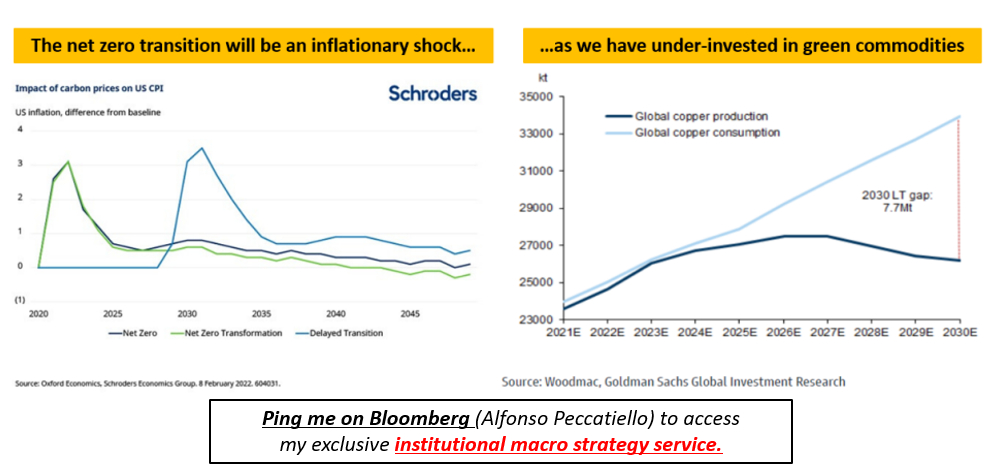

Net sıfır girişimi (ehm geçişi) önümüzdeki on yirmi yıl boyunca kesinlikle net enflasyonist bir güç olacak.

Oldukça basit: Politika yapıcılar fazla CO2 üreten endüstrileri cezalandırdıkça (daha fazla vergilendirdikçe) ekonomi bir şekilde ülkeleri karbonsuzlaşmaya zorlayacaktır ancak ne gariptir ki geçişin ilk aşamasında dünya hâlâ vergi sonrası fiyatları daha yüksek olan fosil yakıtları tüketecektir (soldaki grafik).

Bunun da ötesinde net sıfır geçişi, sağdaki grafikte gösterildiği üzere, yeterince yatırım yapılmayan bir endüstri olan yeşil emtiaların (örneğin bakır) önemli ölçüde daha yüksek miktarda kullanılmasını gerektiriyor.

Yeşil emtia arzı ve yatırımları zaman alırken talepteki artış ani olacaktır: Bunun muhtemel sonucu, emtia fiyatlarının bir şekilde daha yüksek ayarlanmak zorunda kalması ve dolayısıyla enflasyonist baskıları körüklemesi.

Buradaki karşı argümanlar, net sıfır geçişinin tahmin edilenden çok daha uzun süreceği ve çok daha ılımlı olacağı ve ihtiyaç duyulan yeşil emtia miktarına ilişkin bugünkü varsayımların teknolojiyi hesaba katmadığı: Muhtemelen aynı çıktıyı daha az girdiye ihtiyaç duyarak üretmenin daha akıllı yollarını bulacağız.

Benim buradaki görüşüm demografi hikayesine benziyor: Marjda, net sıfır geçiş net enflasyonist olacaktır ancak soldaki grafiğe bakın - enflasyonun oynaklığı ("yeni ortalama" yerine) temel değişiklik olacaktır.

Sonuç: Yapısal enflasyon

Önümüzdeki yirmi yıl boyunca yapısal enflasyon için "yeni ortalama" muhtemelen 2010'larda yaşadığımız %1,5'ten daha yüksek olacak. Peki ne kadar yüksek?

3 mü yoksa %5 mi olduğunu söylemek çok zor ancak başka bir tahminde bulunacak özgüvene sahibim: Enflasyon çok daha öngörülemez olacak ve önümüzdeki 20 yıl boyunca çok daha çılgınca salınacak.

3. Para basımı (konjonktürel)

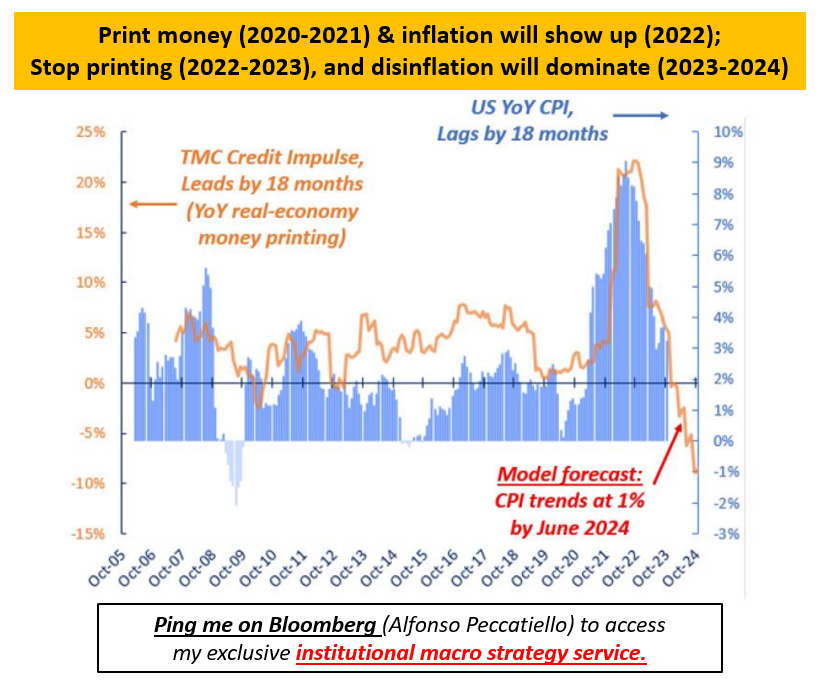

Merkez bankaları enflasyonist para basmaz: Ticari bankalar (kredi) ve hükümetler (açıklar) basar.

İşte bu nedenle yıllarca süren QE (niceliksel genişleme) enflasyona hiçbir şey yapmadı ama 2020-2021'de küresel olarak uyumlu bir reel ekonomi para basma egzersizi, enflasyon canavarını uyandırdı. Büyük açıklar ve kredi yaratma yoluyla reel ekonomi parası bastık ve enflasyon 2022'de tam zamanında ortaya çıktı.

Sırada ne var?

TMC Credit Impulse'ım reel ekonomideki para basımını ölçüyor ve 2022'de büyük enflasyonist baskıları ve 2023'te şimdiye kadar gördüğümüz dezenflasyon eğilimini öngördü (18-24 ay öngörü süresi).

Şimdi ise manşet enflasyonun, sadece gelecek yıl Haziran ayında %1 (!) civarında seyredeceğini ve çekirdek enflasyonun yıllık %2-2,50 civarında olacağını söylüyor. Fed işin bittiğini hissedecek.

%2'lik enflasyon "yeni enflasyon paradigması" taraftarları için imkansız gibi görünse de bu önemli bir noktayı gözden kaçırıyor.

Önümüzdeki yirmi yılda ortalama %3-4 enflasyona sahip olabiliriz (yapısal) ancak daha yüksek enflasyon oynaklığı, 2024'te kolayca daha fazla dezenflasyonla sonuçlanabilir (konjonktürel).

Uzun vadeli yapısal eğilimleri, kısa vadeli enflasyon döngüsü ile karıştırmayın!

***

Bu makale ilk olarak The Macro Compass'ta yayımlanmıştır. Makro yatırımcılar, portföy yöneticileri ve hedge fonlardan oluşan canlı topluluğa katılım konusunda bilgi almak için bu bağlantıyı kullanabilirsiniz.