Bu yazı Investing.com için özel olarak kaleme alınmıştır.  Düşük FK Oranı

Düşük FK Oranı

NASDAQ Composite 2022'ye keskin bir düşüşle başladı ve yaklaşık %13 geriledi. Ancak endeksin yakın zamanda rekor zirvelere geri dönmesini beklemeyin. Endeks iki cephede savaşıyor; faiz artışları ve düşen kazanç tahminleri.

Bu yüzden NASDAQ önümüzdeki altı ay boyunca güçlü bir zemin bulmakta zorlanabilir.

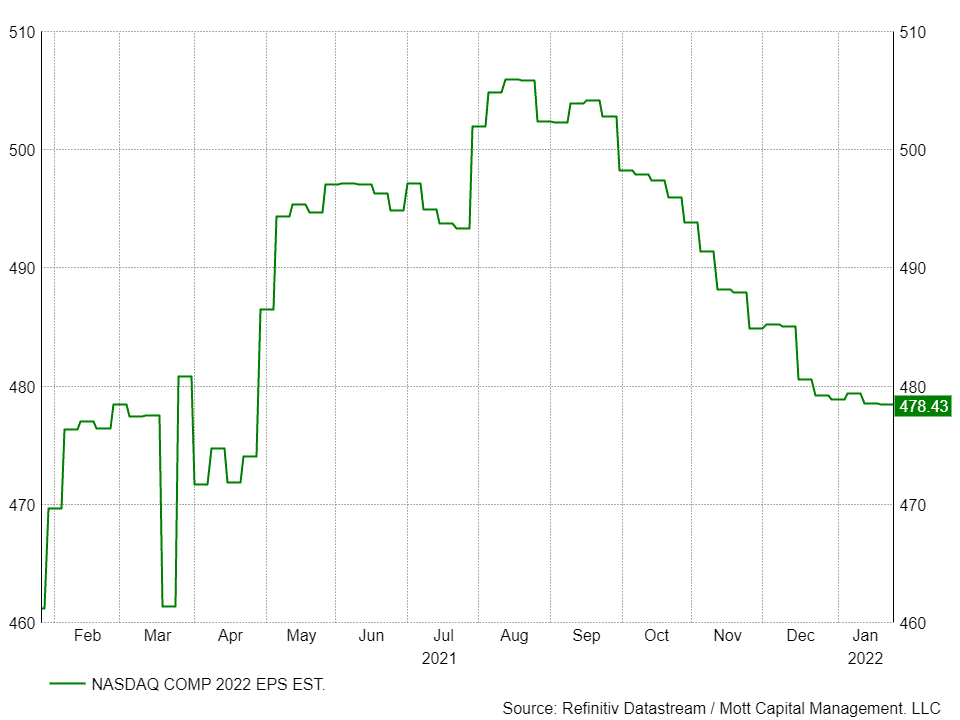

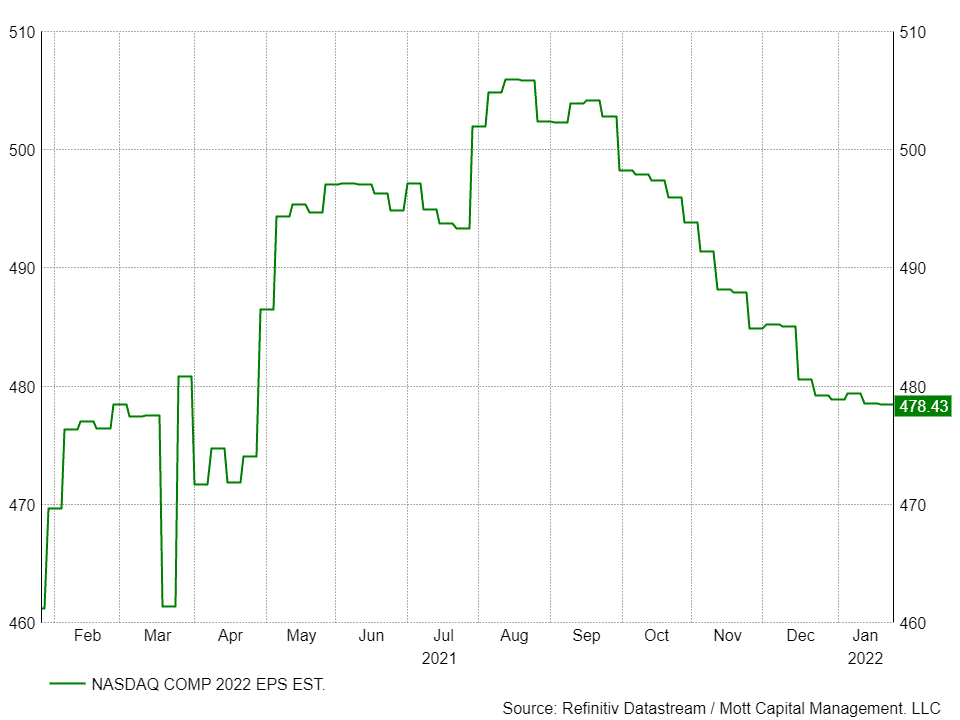

NASDAQ için kazanç tahminleri 25 Ağustos'taki hisse başına 505,83 dolarlık bir zirveden %5,5 düşüşle, 2022 için 478,43 dolara geriledi. Yükselen reel tahvil faizleri endeksin fiyat-kazanç oranını düşüreceği için, kazanç tahminlerindeki gerileme kayda değer seviyede. Daha düşük bir fiyat-kazanç oranı ve düşen kazanç tahminleri endeksin potansiyel kazanımlarını sınırlayacak.

Düşük FK Oranı

Düşük FK OranıNASDAQ Composite2in fiyat-kazanç oranı Aralık'taki 33,1'lik zirveye geri dönse bile, endeksin değeri yalnızca 15.835'e yükselirdi. Bu da Kasım'daki 16.212'lik gün içi zirvesine yakın olsa da hâlâ %2,5 altında kalırdı. Yani NASDAQ daha önceki zirveleri aşmak için daha da yüksek bir fiyat-kazanç oranına ihtiyaç duyacak.

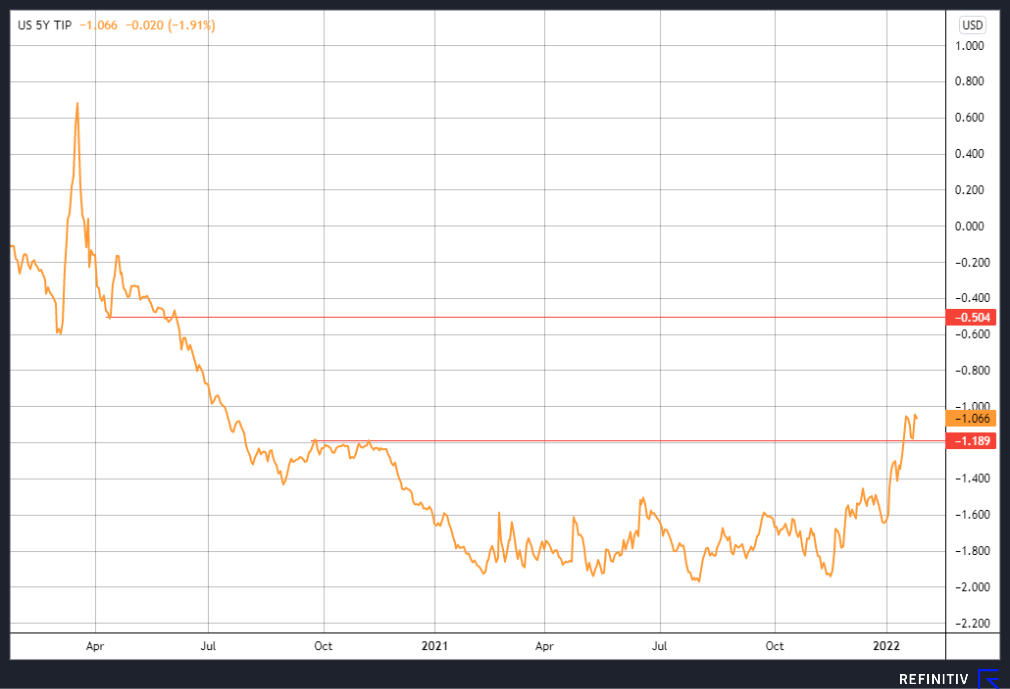

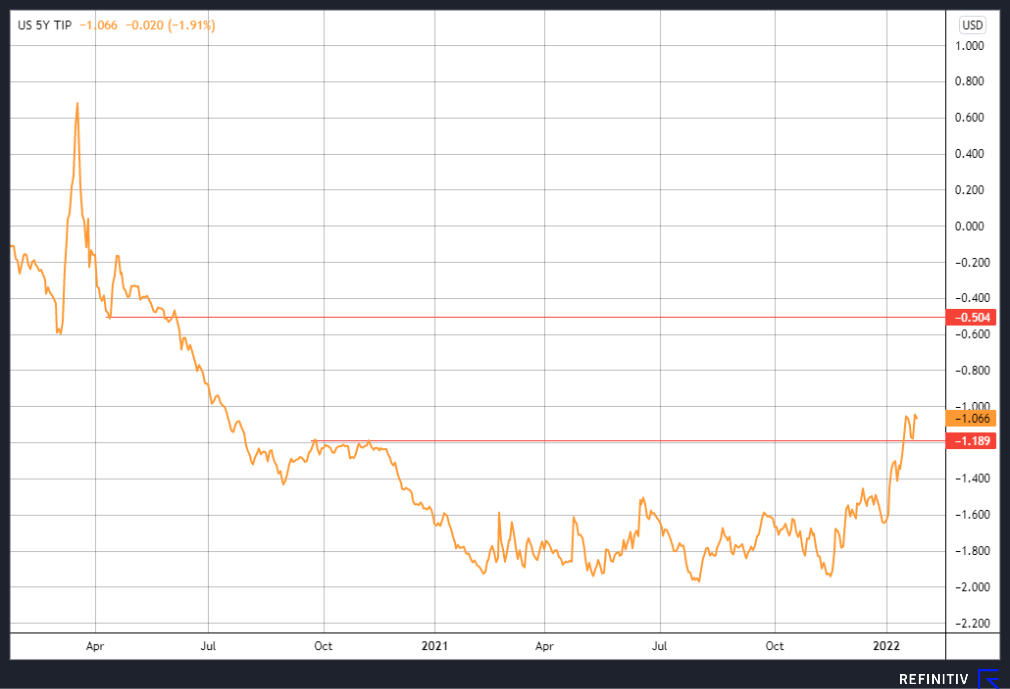

Bu kolay olmayabilir, çünkü reel faizler keskin bir şekilde yükselirken, NASDAQ'ın kazanç verimini yukarı taşıyacak, FK oranını ise aşağı indirecek. Enflasyona karşı korumalı 5 yıllık tahvil faizi 2022'de keskin bir yükseliş yaptı ve 31 Aralık'taki %-1,64 civarından %-1,05 civarına ulaştı.

Aynı dönemde, NASDAQ Composite'in kazanç verimi 2022 hisse başına kâr tahminlerine dayalı olarak %3,06'dan %3,49'a yükseldi. Temel olarak, reel faiz ne kadar yükselirse, NASDAQ'ın kazanç veriminin yükselmesi de o kadar olası hâle gelir.

Kazanç verimi, fiyat-kazanç oranının tersidir, yani kazanç verimi artınca FK oranı düşer. Burada sorun şu ki, 5 yıllık reel faiz bir çıkış yapıyor ve FED agresif tutumunu korursa, bu çıkış enflasyon korumalı 5 yıllık tahvil faizinin -50 baz puan civarına doğru artmasına yol açabilir.

Böyle bir gelişme NASDAQ'ın kazanç verimini daha da yükseğe, potansiyel olarak 60 baz puan daha bir artışla %4 civarına taşır. Bu da 25'lik bir fiyat-kazanç oranına denk geliyor. 2022 kazanç tahminleri 478,43 dolar olduğu için, NASDAQ Composite'e 11.960'lık bir değer verir ki bu da ek %13'lük bir düşüş demek.

Ancak tüm bunlar, reel faizlerin ne kadar yükseleceğine bağlı. Ancak beklentiler FED'in faizleri Mart ayında artırmaya başlayacağı yönünde. Hisse piyasasının daha sıkı bir para politikasını ve faiz artışlarını yeniden fiyatlamasıyla birlikte önümüzdeki altı ay içinde piyasada zirvelerden ciddi seviyede gerilemelerin yaşanması muhtemel.

Değerlemeler Yeniden Önem Kazanacak

Ancak bazı hisseler bu süreçte diğerlerine kıyasla daha iyi bir performans sergileyecektir. Bunlarlar arasında özellikle de daha ciddi bir kâr büyümesi kaydeden ve daha yönetilebilir değerlemelere sahip isimler var.

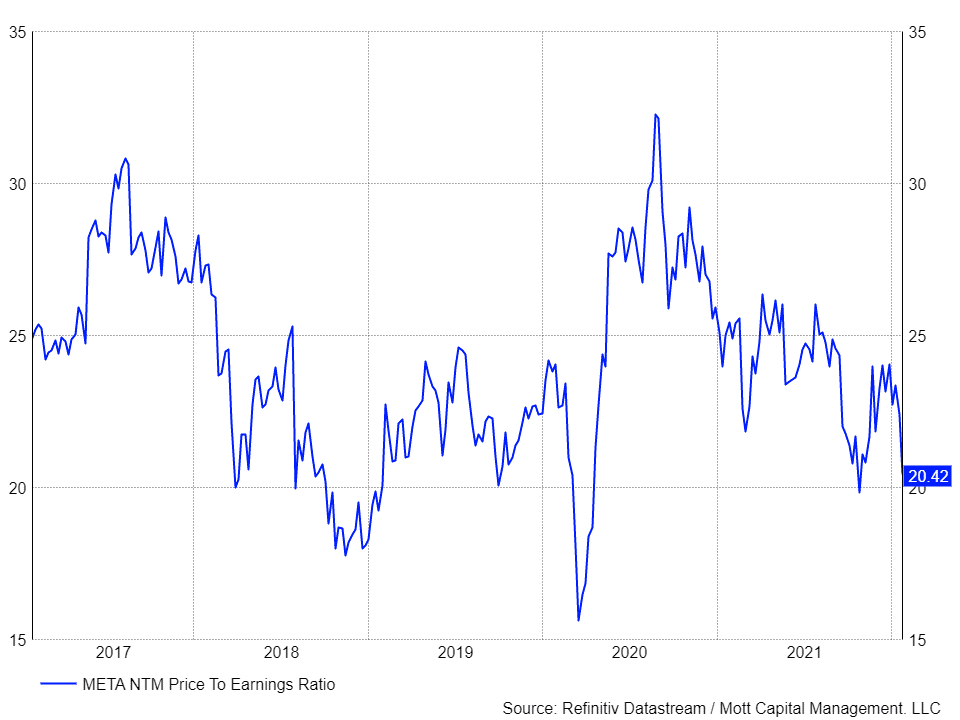

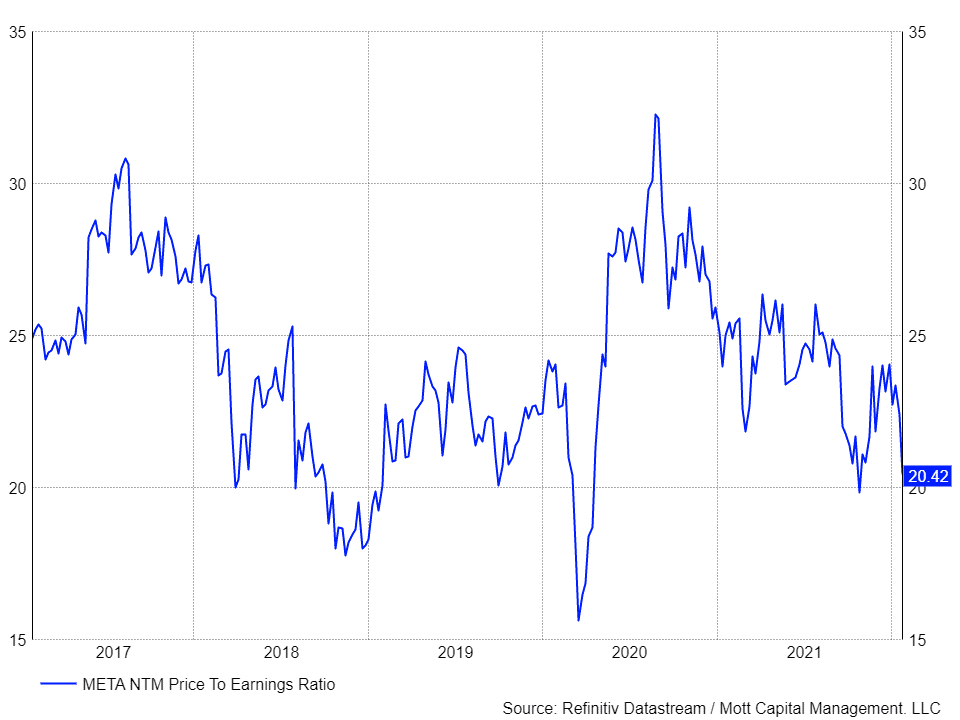

Örneğin, Meta Platforms (NASDAQ:FB) hissesi son 2 yılda müthiş bir yükseliş kaydetti ancak aynı zamanda güçlü bir kâr büyümesi de sağladı. Hisse, tarihsel bazda önümüzdeki 12 aylık kâr tahmininin yalnızca 21 katından işlem görüyor. Genel piyasada yaşanan gerileme sürecinde kolayca düşüşe geçebilecek olsa da, daha düşük değerlemeye sahip olması yatırımcıların Meta'da bir değer görmesini sağlayacak bir seviye sunarak hisseleri destekleyebilir.

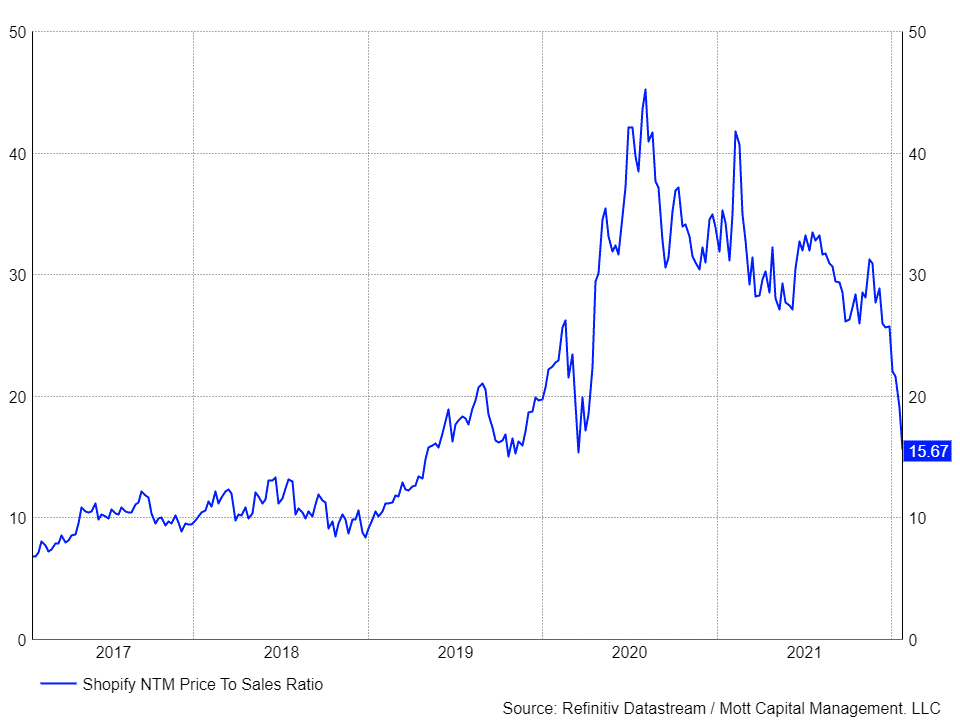

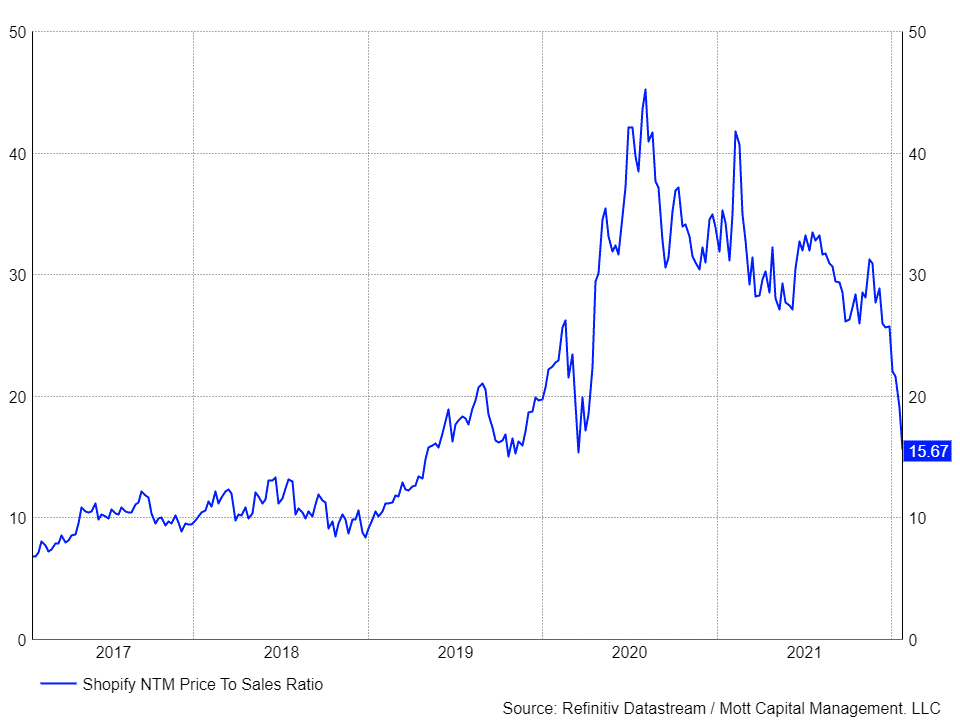

Diğer yandan, Shopify (NYSE:SHOP) gibi hisseler daha zorlu bir süreçten geçecek. Hisse şimdiden keskin bir düşüş yaşamış durumda, ancak hisseler hâlâ önümüzdeki 12 aylık satış tahminlerinin 15,6 katından işlem görüyor ki tarihsel olarak genellikle satışların 9 - 12 katında seyretmişti. Yani piyasa genelinde yaşanan bir düşüşte hisse de kayıplarını devam ettirebilir.

Eğer bu noktadan itibaren faizler artmaya başlarsa ve hisse piyasasının başarısının arkasında düşük faizler varsa, piyasanın bu değişimlere göre bir düzeltme yaşaması çok doğal. Bu da, kazançların zayıflama potansiyeli olduğu ve değerlemelerin bir kez daha önem kazanacağı anlamına geliyor.