Microsoft (MSFT), geçen ayki dalgalanmaların ardından dünyanın en değerli şirketi olma ünvanını yeniden elde etti. Şirket, bugün 3,4 trilyon dolar piyasa değeriyle zirvede yer almasına rağmen 3 trilyon dolar seviyesinde piyasa değeri olan Apple (AAPL) ve NVIDIA (NVDA) rekabetine devam ediyor.

Teknoloji devleri arasında yarış devam ederken üç büyük şirketin büyüme odağında yapay zeka bulunuyor. Ancak Microsoft, yapay zeka atılımının yanında farklı alanlarda da gelişimine devam ettirerek daha avantajlı konumda gözüküyor.

Bunun yanında muhteşem yedilinin zirvesinde yer alan Microsoft’un hissesinin şirket performansına bağlı olarak orta ve uzun vadede nasıl hareket edeceği de merak konusu olmaya devam ediyor. MSFT, 10 yılı aşkın süredir uzun soluklu yükseliş trendini devam ettiriyor. Bu süreçte en ciddi geri çekilme 2022 yılında gerçekleşirken şirket, geçen yıldan bu yana yaptığı stratejik hamlelerle büyüme ivmesini yeniden yakalamayı başardı.

Bu konuda Microsoft’un aldığı en kritik karar, yapay zeka fırsatını erken benimsemesi oldu. Şirketin sektör lideri OpenAI ile entegrasyonu, o dönem dünyanın en büyük şirketi Apple’ın önüne geçmesini sağladı. Özellikle Microsoft Office ürünleri için ChatGPT özelliklerinin kullanımının ek ücrete tabi tutulması şirketin gelir akışına oldukça pozitif etki etti.

Bununla birlikte Microsoft, yapay zekayı bulut bilişim hizmetine başarılı şekilde uygulamayı başardı. Bu başarılı uygulama, şirketlerin ek bir maliyet olarak gördükleri depolama yatırımlarını iyi bir ikame olarak görülürken Microsoft Azure’a yönelik talep artışı şirketi desteklemeye devam etti. Ayrıca Microsoft, siber güvenlik alanında da yatırımlarına devam ederken ilerleyen dönemlerde bu segmentin de şirket için ek bir katalizör olarak gelişebileceğini görebiliriz. Tüm bu gelişmeler yatırımcılar tarafından yakından takip edilirken MSFT hissesine yönelik talep de canlı kalmaya devam ediyor.

Öte yandan Microsoft’un rakiplerine kısaca bakacak olursak; Apple’ın son yılların trendi yapay zeka trenine oldukça geç bindiğinden bahsedebiliriz. Bu alanda geri kalan teknoloji devi, şimdi Apple Intelligence lansmanıyla oyuna dahil olmak istiyor.

Apple’ın yapay zekayı kullanmaya başlaması şirkete doğrudan bir katkısı olmayacak gibi gözüküyor. Bu noktada tek gelir akışı beklentisi, uygulamanın iPhone 15 Pro ve 15 Pro Max ve sonraki modellerinde kullanılacak olmasıyla satışlara canlılık kazandırabilme potansiyeli. Yine de Apple Intelligence başarılı bir uygulama olarak ortaya çıkarsa Apple, liderlik konusunda Microsoft’un en büyük rakibi olmaya aday.

Dünyanın en büyük 3. şirketi konumundaki Nvidia, 2023 yılından bu yana yapay zeka rüzgarını arkasına aldıktan dik ivmeli bir büyüme kaydetti. Dünya genelinde yapay zekaya yönelik talep hızla artarken eş zamanlı olarak yüksek hızlı bilgi işlem gücüne de ihtiyaç duyulması, hızlı şekilde pazar lideri olmayı başaran Nvidia’nın parlamasını sağladı. Ancak Microsoft için iddialı bir rakip olan Nvidia için bazı endişeler de bulunuyor. Bunların başında şirketin büyüme konusunda tek bir segmente odaklanması yatıyor. Şirket, yapay zekaya yönelik bir talep dalgalanması olması ve GPU’lara yönelik talebin azalması durumunda ağır darbe alabileceği ve bunun hisse değerine direkt etki edebileceği ana endişe konusu. Ayrıca Nvidia, çip üretimi konusunda tecrübeli ve önemli atılımlar yapan rakiplere de sahip.

Büyük YAZ İNDİRİMLERİ başladı! InvestingPro ile yatırım stratejinizi güçlendirin. Daha iyi sonuçlar elde edin.

%50 indirime ek %10 indirim için GUNAYPR kuponunu kullanın.

Kodu nasıl kullanacağınızdan emin değil misiniz? Adım adım gösterdiğimiz videoyu izleyebilirsiniz.

Sorularınız için destek birimimize buradan ulaşın.

Apple ve Nvidia’ya yönelik argümanlara göre Microsoft, gelir çeşitlendirmesi açısından daha avantajlı konumda bulunuyor. Bu da yatırımcıların büyük hisse seçiminde MSFT’i tercih etme konusunda daha istekli olmasını sağlayabilir.

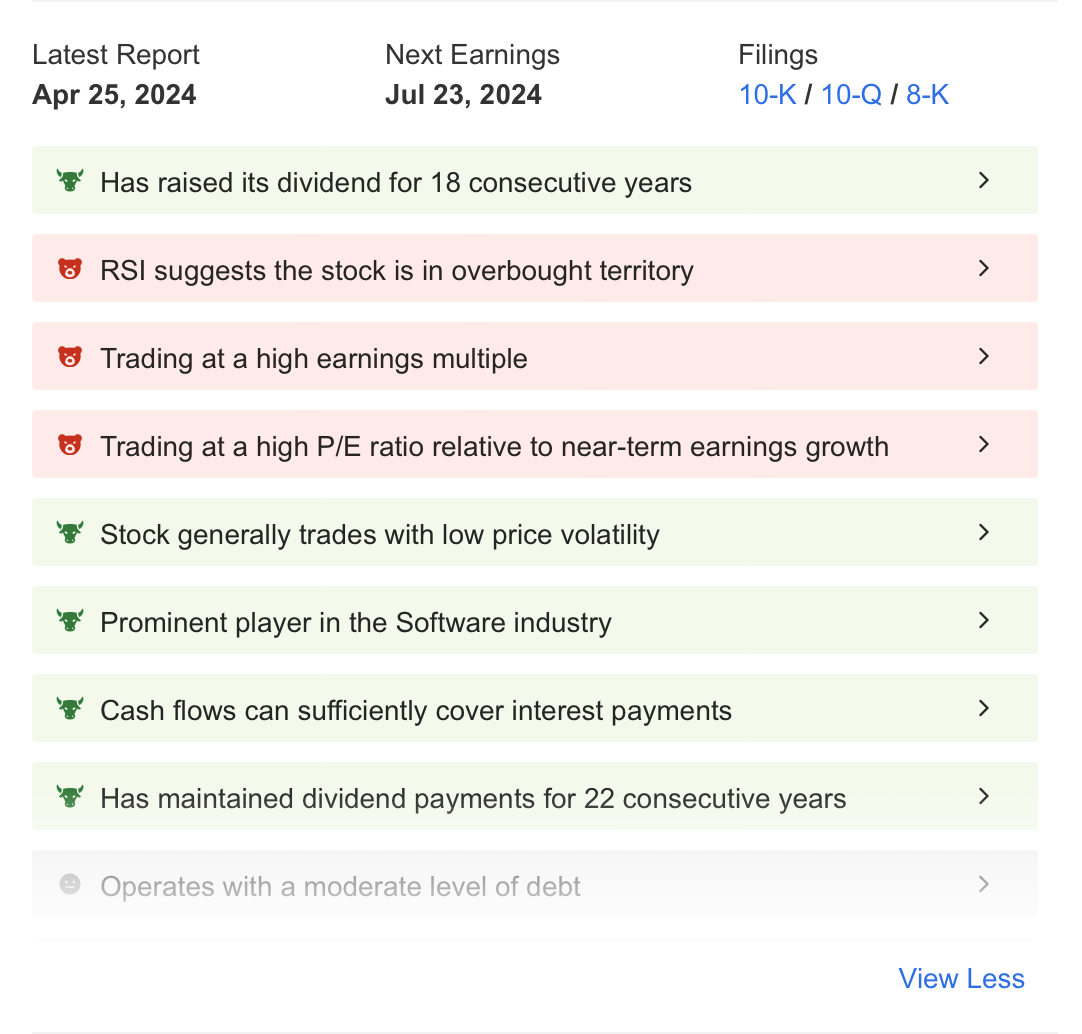

InvestingPro aracılığıyla Microsoft’un finansallarını da inceleyelim. InvestingPro’nun şirketin finansallarını özetlendiği ProTips bölümünde Microsoft’un güçlü yanları şu şekilde sıralanıyor:

- Düşük miktarlı da olsa şirketin uzun yıllardır temettü ödemesi yapması

- Hissenin düşük fiyat oynaklığına sahip olması

- Nakit akışının faiz giderlerini karşılayacak seviyede olması

- Kısa ve uzun vadede yüksek getiri sunmaya devam etmesi ve kârlılığını koruması

Zayıf yönler ise hisse fiyatı yükseldikçe değerleme oranlarının fiyat/kazanç oranının yükselmesi olarak görülüyor. Ancak şirketin ileriye dönük büyüme beklentilerinin korunması durumunda yüksek değerleme oranlarının da sürdürülebilir olma ihtimali bulunuyor.

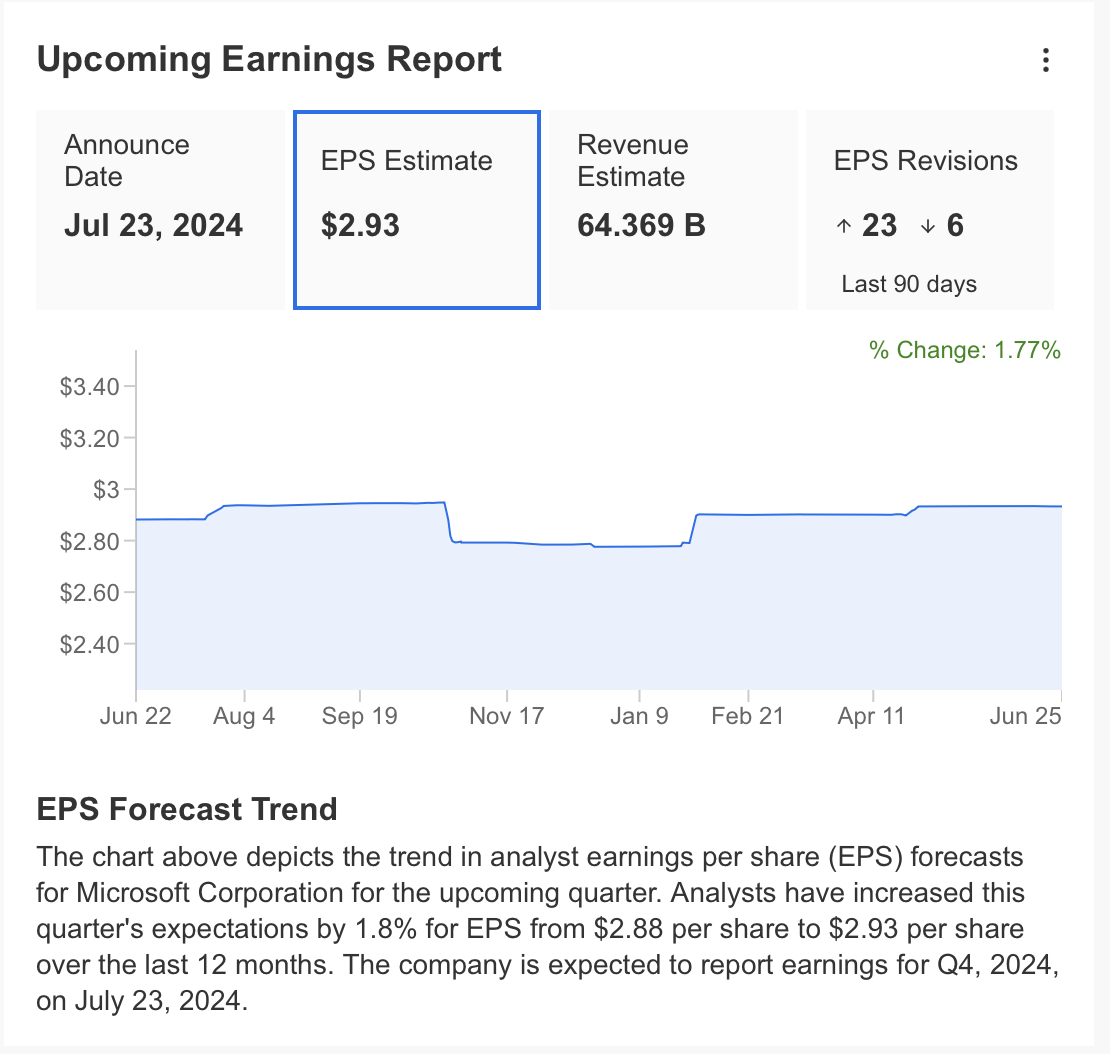

Microsoft’a yönelik güncel tahminlere de kısaca göz atacak olursak; analistlerin bu yan açıklanacak kazanç raporu öncesi şirketin 2,93 dolar HBK ve 64,36 milyar TL çeyreklik kazanç açıklayabileceğini tahmin ediyor. Bu arada 23 analistin cari dönem için tahminini yukarı yönlü revize etmesi de olum bir detay olarak kabul edilebilir.

Uzun vadeli büyüme tahminleri ise şu an %15-%20 arasında kalırken şu an Microsoft için ılımlı bir büyüme beklentisi korunuyor.

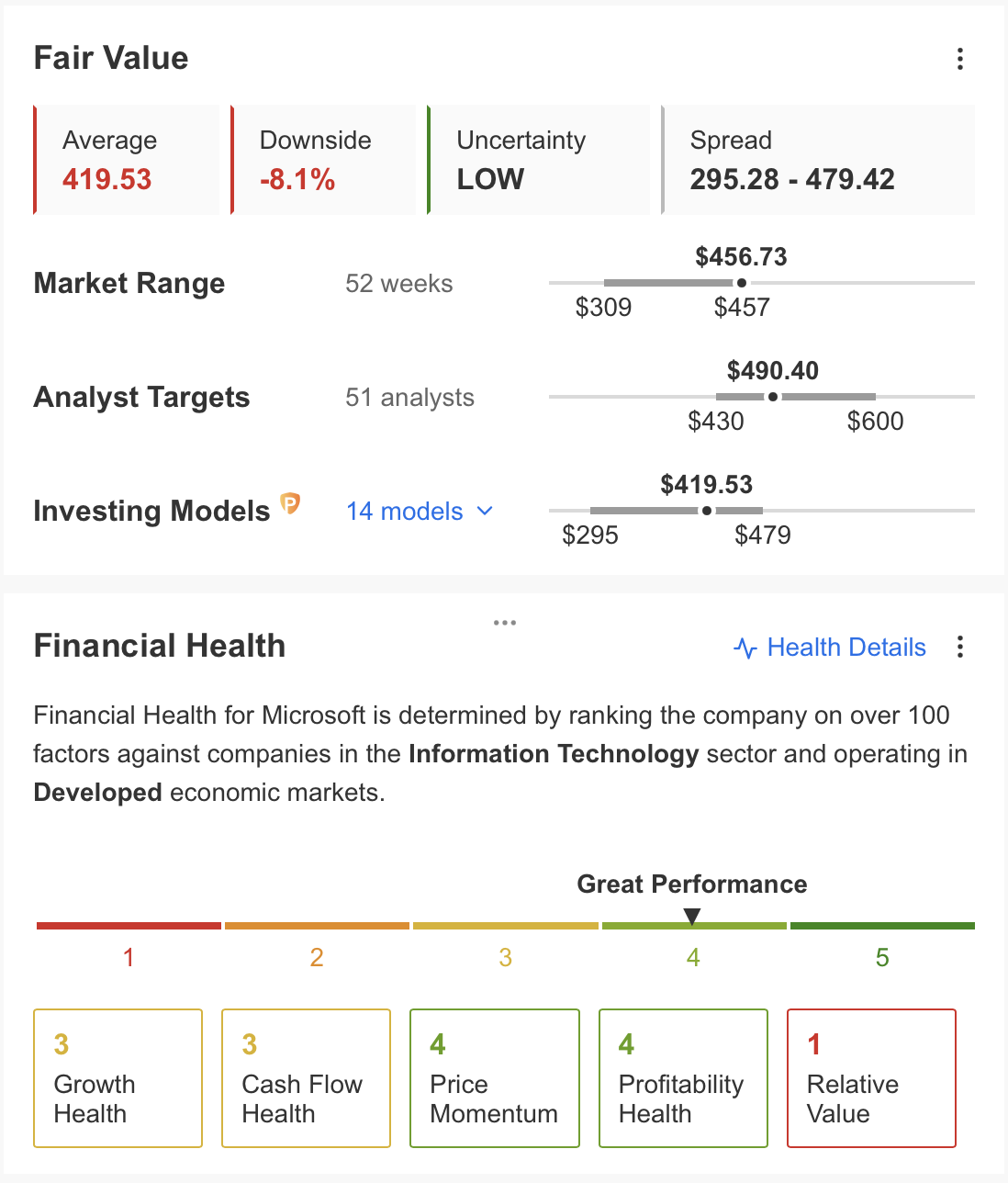

Sonuç olarak InvestingPro, mevcut finansallara göre 14 modeli baz alarak MSFT’nin şu an adil değerini 419 dolar olarak hesapladı. Analistlerin konsensüs tahmini ise yükselişin devam edeceği yönünde 490 dolar olarak duruyor. Bu noktada temel analizden elde edilen fiyat seviyesi MSFT için bir destek noktası olarak kabul edilebilir. Ayrıca 23 Temmuz’da açıklanması beklenen son çeyrek sonuçlarının ardından şirketin finansallarına göre adil değer güncellemesini de kontrol etmekte fayda var.

MSFT Teknik Analize Göre Nasıl Görünüyor?

MSFT’ye teknik açıdan bakıldığında ilk göz çarpan hissenin uzun soluklu yükseliş trendi oluyor. Hissenin son 3 yılı ele alındığında ise 2022 yılındaki geri çekilmenin mevcut trend için bazı veriler sunduğunu görebiliriz.

Microsoft, bu yılın ilk yarısında ortalama 419 dolar seviyesinde (Fib 1,618) uzun bir süre dirençle karşılaştı. Geçen ayki işlemlerde ise bu direncin üzerinde net bir haftalık kapanış gelmesi, 419 dolar seviyesinin desteği çevrildiğini gösterdi. Şu an hisse fiyatı, yükselen trend çizgisi üzerinde kalmaya devam ederken ortalama 435 dolar ara destek ve 419 dolar daha kritik bir destek olarak takip edilebilir.

Diğer yandan hissenin haftalık bazda trend çizgisini test etme eğilimleri görülebilir. Sonuç olarak mevcut eğilime göre bu trend çizgisi altında haftalık net kapanış gelmedikçe ivmenin bir sonraki Fibonacci değeri olarak hesaplanan 540 dolar bandına doğru devam edebileceğini görebiliriz.

Olası bir olumsuzluk durumunda ise trend çizgisinin kırılımı MSFT’nin orta vadede 340 dolar bölgesindeki ana desteğine hareket etmesine neden olabilir.