Dünyanın en önemli oyuncusu ABD Merkez Bankası Fed, Eylül ayı projeksiyonları ile küresel piyasaların nefesini kesti. Enflasyon ile mücadele konusunda sıkılaştırıcı adımların devamlılığı hususunda yıl sonuna kadar 1 adet daha faiz artırımı beklentisini bu toplantıda yineleyen banka, 2024 yılına yönelik yüzde 4,6 faiz beklentisini 50 baz puan artışla yüzde 5,1’e çıkartarak uzun bir süre faizin yüksek kalacağı mesajını verdi. Küresel piyasalar içerisinde Dolar Endeksi 10. haftasında da yükselerek 105 seviyesi üzerindeki seyri ile dikkat çekerken ABD 10 yıllık tahvil faiz oranı yüzde 4,50 ile 17 yıl önceki fiyatlama davranışlarına devam etti. Referans göstergelerde yaşanılan yükselişler sebebiyle Emtia ve Borsalarda baskı izlenirken son 6 ayın en büyük haftalık düşüşünü sergileyen ABD borsalarında yaşanılanlar, yeni dönemde kısa vadeli satıcılarla orta vadeli alıcıların mücadelesinin iz bırakacağı bir sürecin başlamasını sağlayabilir.

Yeni bir haftada yılın 3. çeyreğini geride bırakacağız. Piyasalar ABD’den 2. Çeyrek Büyüme Oranı, Fed’in ekonomik projeksiyonlarında yer verdiği PCE Enflasyon ve gelecek dönemde faiz artırma konusunda istekli bir tavır ortaya koymayan Avrupa Merkez Bankası ECB’nin takip edeceği Euro Bölgesi Tüketici Enflasyon verisine odaklanacaktır. Özellikle bu verilerin haftanın son iki işlem gününde olacağı düşünüldüğünde son bölümlerin daha hareketli geçeceği sürpriz olmamalıdır.

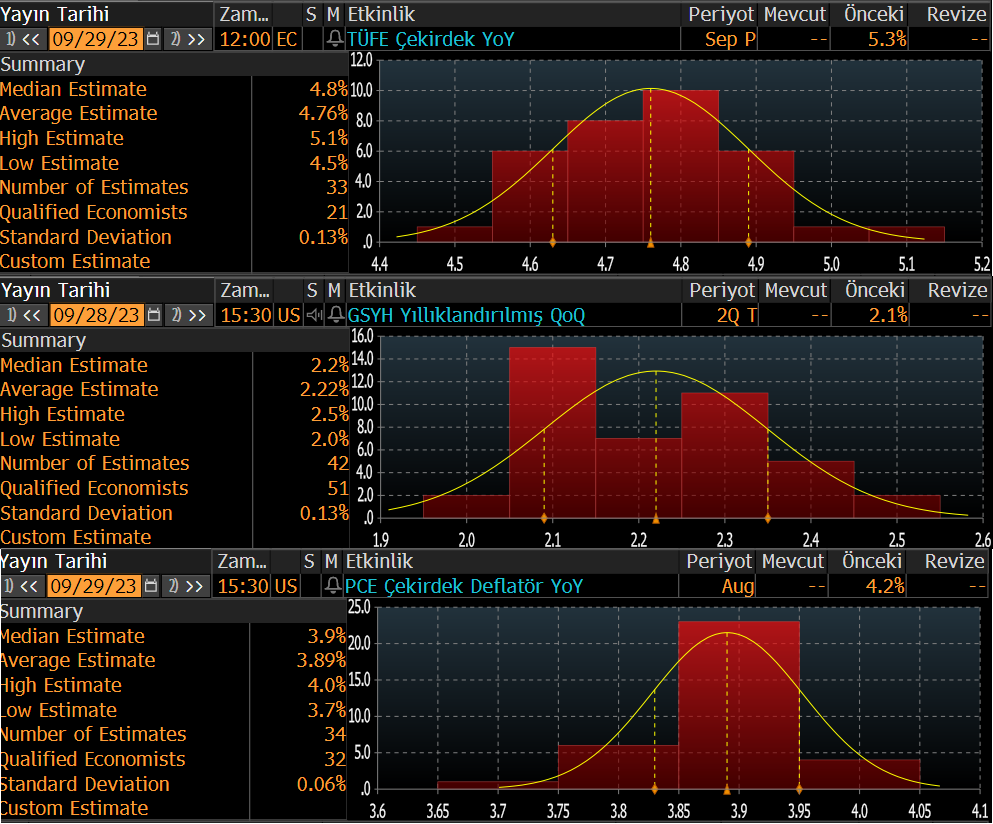

Yeni hafta dinamiklerinde takip edeceğimiz önemli haberlerden ABD 2. Çeyrek Büyüme Oranı bir önceki yüzde 2,1 üzerinde yüzde 2,2 beklenirken ankete katılan 42 tahminde maksimum beklenti yüzde 2,50, minimum beklenti yüzde 2,0 olarak kaydedilmiştir. Özellikle FOMC ekonomik projeksiyonlarda 2023 yıl sonu beklentisinin yüzde 1,0’den yüzde 2,1’e yükseltildiği bir ortamda ilgili tahminler verilerle destekleniyor mu hususu Fed faiz temposunu ve yıl sonundaki 1 adet daha faiz artış senaryosu üzerinde spekülatif hareketlerin oluşmasını sağlayabilir.

PCE Enflasyon tarafında manşet tarafta yüzde 3,5, çekirdek tarafta yüzde 3,9 beklenti söz konusu olmakla birlikte çekirdek taraftaki gerilemeye karşın manşet taraftaki baskı sürmektedir. FOMC ekonomik projeksiyonlarda 2023 yıl sonu beklentisi çekirdek tarafta yüzde 3,7, manşet tarafta ise yüzde 3,3 olarak kaydedilmiştir.

Son olarak da haftanın son işlem günü beklenen Euro bölgesi Tüketici Enflasyonunda (TÜFE) ise çekirdek tarafta yüzde 4,8 ve manşet tarafta yüzde 4,5 ile bir önceki sonuçlara nazaran enflasyonda düşüş beklentisi yer almaktadır. Her ne kadar faiz oranı üzerinde enflasyon yer alsa da son toplantısında banka faiz artışların devamlılığı konusunda istekli olmamıştı. Bu açıdan TÜFE verisi bankaya nefes mi aldıracak mı yoksa baskı mı oluşturacak sorusunun cevabı için önemlidir.

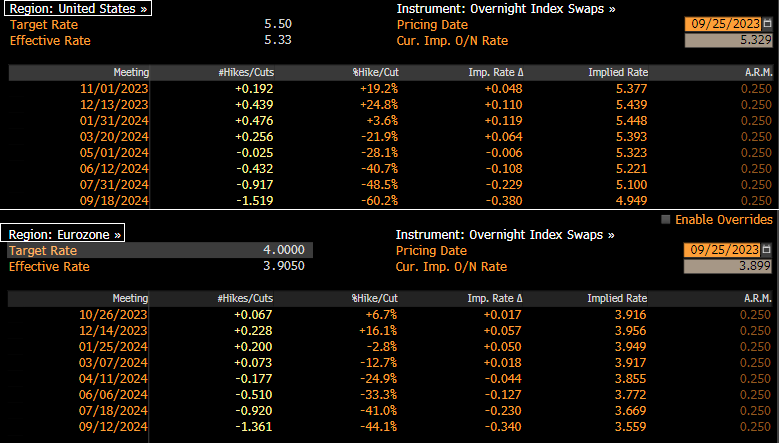

ECB faiz kararı 26 Ekim, Fed Faiz kararı 1 Kasım tarihlerinde olması sebebiyle Ekim ayının geneline ilişkin gelecek önemli ekonomik göstergeler bankaların faiz temposuna yönelik beklentilerin şekillenmesini sağlayabilir. Swap piyasalarında Fed için Kasım toplantısında 25 baz puan faiz artış ihtimali yüzde 21 iken ECB için Ekim toplantısında 25 baz puan faiz artış ihtimali yüzde 7’ye yakındır. Yani iki banka için henüz faiz tarafında istekli bir durum söz konusu değildir. Bu açıdan yeni süreçte büyüme, enflasyon, istihdam gibi öncü göstergelerin sonuçları dikkatle takip edilmelidir.

Önemli bir haftaya başlarken 1885 - 1985 seviyeleri arasında 100 dolarlık bir marj alanına sıkışan ve bandın alt bölgesinden sağladığı dönüş ile üst banda göz kırpan Ons Altın, 21 günlük üssel hareketli ortalama 104,50 üzerinde pozitif reaksiyonunu sürdüren Klasik Dolar Endeksi, Dolar Endeksindeki güçlü seyir sebebiyle 34 günlük üssel hareketli ortalama 1,0825 altında negatif beklentisini gündemde tutan EURUSD, 4635 zirvesinden başlattığı düşüşlerle dikkat çeken ancak 200 günlük üssel ve basit hareketli ortalamalar 4230 – 4300 bölgesi üzerinde pozitif bölgede seyrini sürdüren SP500, 17 yıl öncesindeki seviyelerde seyrini sürdüren ve 55 günlük üssel hareketli ortalama yüzde 4,10 ile trend rallisine devam etme düşüncesinde istekli olan ABD 10 yıllık tahvil faiz oranı son olarak 55 günlük üssel hareketli ortalama 26,30 üzerinde trend görünümünü sürdüren ve mevcut zirveyi aşarak yeni zirve seviyeleri kaydetmek isteyen USDTRY yeni haftanın en önemli referans varlıkları olarak izah edilebilir.

Finansal piyasalar için önemli ve hareketli bu dönemde, siz değerli yatırımcılarımızın GCM Trader’ı aktif olarak kullanarak yatırımlarınızı yönetmenizi önemle tavsiye ederiz. Unutmayın, zamanında doğru stratejilerle hareket etmek, başarılı yatırımların anahtarıdır.