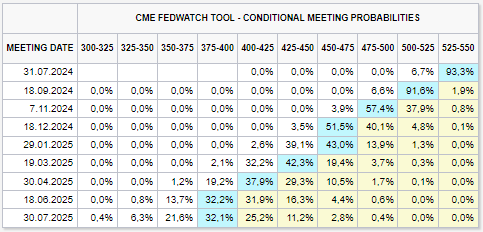

Küresel piyasalar bir yandan jeopolitik risk teması diğer yandan merkez bankalarının para politikaları kararları ve seçim başlıklı politik risk faktörlerini gündemine alırken yıl başından bu yana önemli fiyatlama davranışlarının izlendiğini görmekteyiz. Yen’in yıl genelinde sergilediği değer kaybı, teknoloji şirketleri önderliğinde ABD borsa endekslerinde izlenen iyimserlik, mevsimsellik faktörünün tarım ürünleri fiyatı üzerindeki keskin değişimleri bu süreçte en fazla popüler olan konu başlıkları olarak izah edilmektedir.

Yılın kalan bölümünde Trump’ın suikaste uğraması sonrasında ABD seçimine yönelik gelecek haber akışları, majör merkez bankalarının faiz indirimlerindeki tutumu, jeopolitik risk temasının 2025 yılına sarkıp sarkmayacağı A’dan Z’ye Forex varlıkları üzerinde takip edilecek gelişmeler olarak görülürken küresel piyasalara yönelik tahminler nasıl şekilleniyor sorusuna bu çalışma ile cevap vereceğiz.

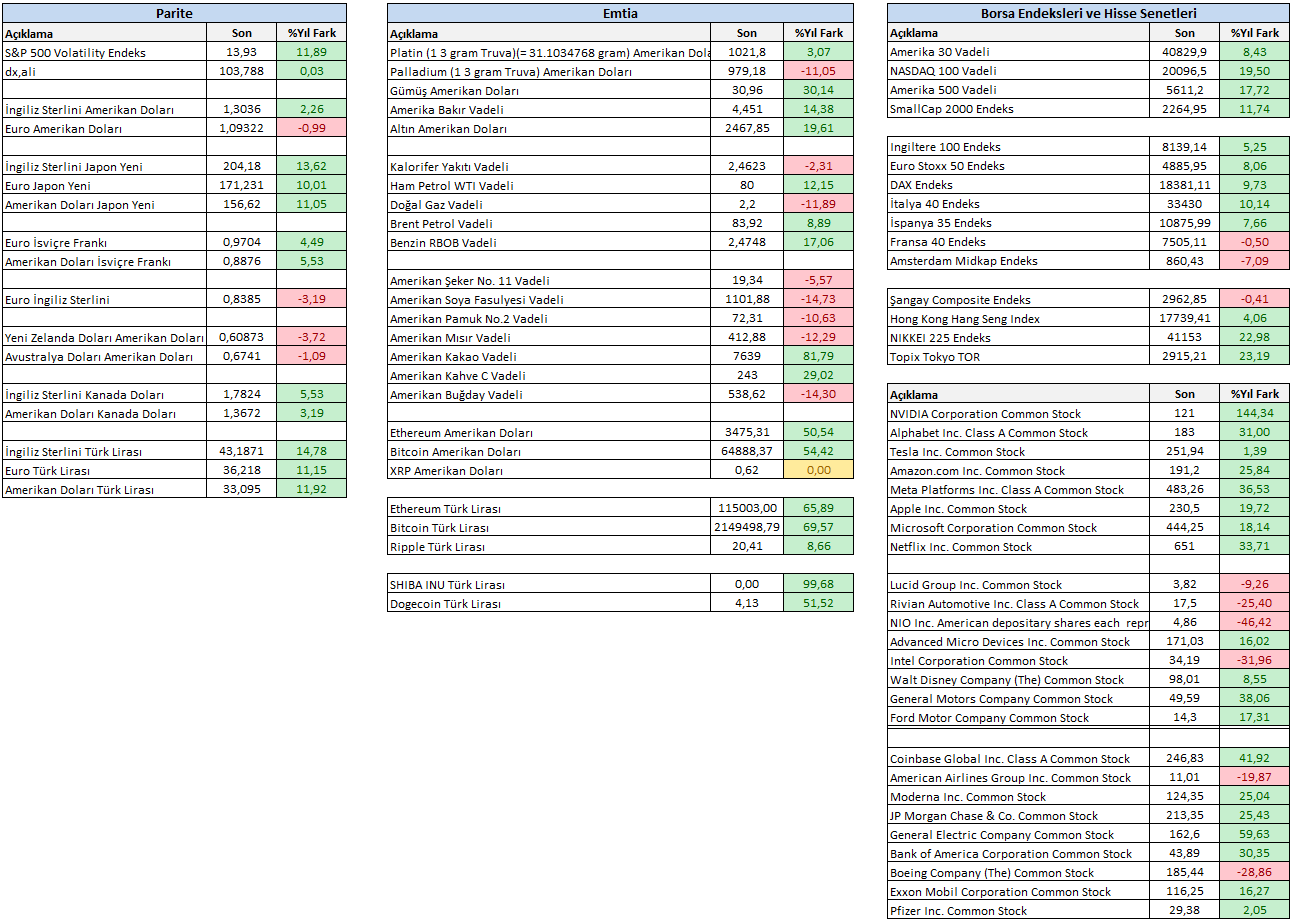

Küresel Borsa Endeksleri:

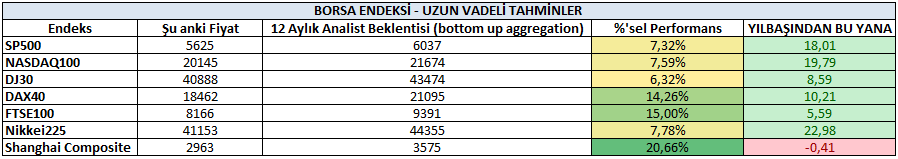

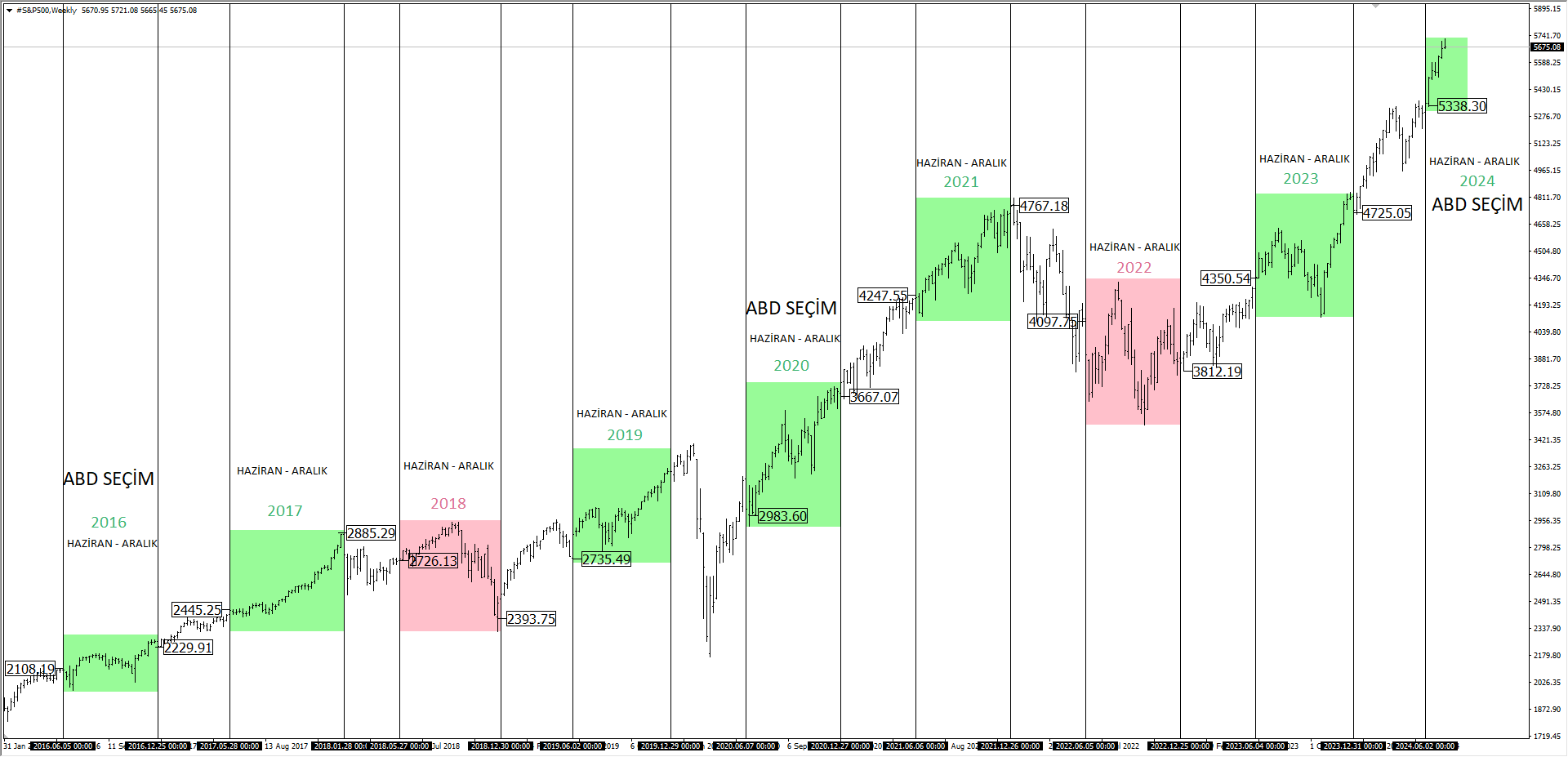

ABD borsaları için gelecek 12 aylık dönemde SP500 ve Nasdaq100 için %7, yılbaşı performansında diğer ana endekslerin gerisinde kalan DJ30 içinse %6 beklenti söz konusu.

ABD dışında Almanya Dax40 için %14, İngiltere FTSE100 için %15, Çin Shanghai için %21 ve Japonya Nikkei225 endeksi içinse %8’lik 12 aylık dönem tahminleri yer almaktadır.

Teknoloji şirketlerin önderliğinde yükselişlerin dikkat çektiği benchmark gösterge SP500 özeline baktığımızda;

Son 1 aylık dönemde tahminlerini paylaşanlara baktığımızda 4750 ile 6000 arasındaki tahmin ayrışmaları dikkat çekerken Goldman Sachs, Citi ve UBS gibi kurumların 5600 seviyesine yönelik beklentisi endekste gelecek dönem için düzeltme beklentisini masada tutmaktadır.

Bir yandan 2. çeyrek bilanço dönemi endeks düzeltme düşüncesine zemin mi hazırlayacak hususunda şirket finansal sonuçlarını incelerken diğer yandan da ABD Başkanlık seçimi öncesi iyimserlik psikolojisi ilgili düzeltme düşüncesini sınırlı bırakabilir.

2016 yılından bu yana son 8 yılın Haziran – Aralık dönemine baktığımızda 2018 ve 2022 yılları dışındaki dönemlerde pozitif iyimserlik dikkat çekerken 2016 ve 2020 yılındaki son 2 seçim sürecinde de pozitif görünüm endeksteki yeni yükseliş beklentisini istatistiksel olarak destekliyor.

Ek olarak son ekonomik göstergeler ışığında ABD Merkez Bankası Fed’e yönelik faiz indirimi beklentilerinin oldukça güçlenmesi (CME FedWatch tarafında 3 adet faiz indirimi bekleniyor) ve Fed üyelerinin temkinli olmasına karşın enflasyondaki iyimserlik sebebiyle 1 adet indirimi 2’ye çıkarabilme senaryosu endeks tepkisel sürecin isteksiz kalmasını sağlayabilir. Bu süreçte sağlıklı trend için düzeltmelerin gerekliliği unutulmamakla birlikte ana pozitif trendin devamlılığı yeni zirve rakamlarını telaffuz etmemizi sağlayabilir.

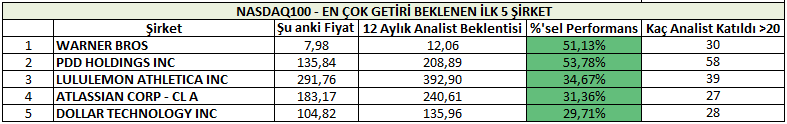

Benchmark SP500 sonrası teknoloji endeksi Nasdaq100 endeksi içerisindeki şirketlerin tahminlerine odaklandığımızda analist & ekonomist katılımının en az 20 kişi / kurum olmasını da referans olarak aldığımızda %7 beklenen endekse karşın % 54 ile PDD Holdings ve % 51 Warner Bros dikkat çekmektedir.

Peki ya Muhteşem 7'li ve FAANG

Muhteşem 7'li ve FAANG birleşimi olarak 8 şirkete yönelik gelecek 12 aylık beklentileri incelediğimizde içlerinden AMAZON %15 ile en fazla beklenti içerisine girilen şirket görülmekle birlikte TESLA ve APPLE mevcut seviyelerin çok altında bir beklentiye sahiptir. Bu şirketlerin geleceğe yönelik satın alınabilecek yeni bir hikâye söz konusu mu hususunda 2. çeyrek finansalları ile birlikte gelecek şirket açıklamalarını takip ediyor olacağız. En canlı örnek bir önceki çeyrekte olumsuz finansallara karşın hikayesi bulunan Tesla şirketinin sergilediği pozitif fiyatlama reaksiyonu olarak izah edilebilir. Bu şirketlerden en yakın finansal açıklaması beklenenlerden NETFLIX 18 Temmuz, GOOGLE ve TESLA ise 23 Temmuz olarak gözükmektedir. Şirketlere yönelik finansal takvime ulaşmak için tıklayınız.

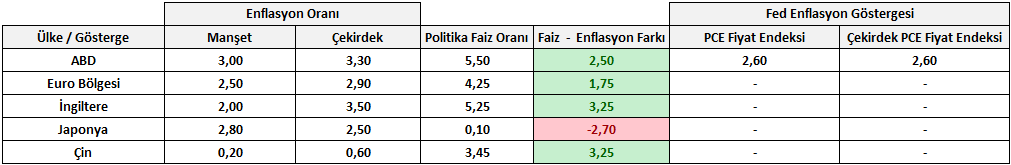

Endeks ve şirketlere yönelik yüzdesel tahminler Türkiye gibi ülkelerle kıyaslandığında potansiyel barındırmayabilir ya da bu tür bir psikoloji oluşabilir. Ancak ABD, Euro Bölgesi, İngiltere gibi güncel enflasyon ve faiz rakamları ile kıyaslandığında oransal farklılıklar göz ardı edilmemelidir.

Borsa endeksleri ve şirketlere yönelik beklentileri bu şekilde izah ettikten sonra küresel piyasalar içerisinde yer alan Parite ve Emtialara yönelik beklentileri inceleyecek olursak;

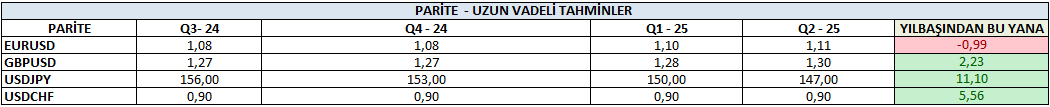

Parite:

Performanslar nezdinde bu yıl genellikle Yen'li pariteler dikkat çekti. Japonya Merkez Bankasının bir yandan faiz diğer yandan tahvil politikası, özellikle faiz artırım sürecindeki gecikmeler USDJPY paritesinin 38 yılın zirvesine taşıdı. Ek olarak Yen’deki değer kaybı arttıkça çeşitli kurumlardan müdahaleye hazırız yönlendirmeleri gelse de Yen’deki güçlenme etkili olamadığı için özellikle USDJPY yükselişinin 162 seviyesine ulaştığına şahit olduk. Orta - Uzun olarak 147 – 152 bölgesi paritenin yükseliş trendini destekleyen ana göstergeler olarak yerini almaktadır.

Tahminlere baktığımızda ana parite EURUSD paritesi için 3. Ve 4. Çeyrek beklentilerinin 1,08 çevresinde olduğu izah edilmekle birlikte 2025 yılı 1. Çeyrekte bu düşünce 1,10 seviyesine revize edilmiştir. Bir yandan ECB diğer yandan da Fed para politikasında faiz indirimi ayarlamaları EURUSD paritesini 1,12 – 1,05 arasında ve 1,08 seviyesini kontrol noktası olarak görmemizi sağlarken mevcut bandın dışına çıkabilecek keskin bir haber akışının olmadığını söylemekte fayda var. Kasım ayı ABD Başkanlık seçimi ile birlikte Klasik Dolar Endeksinin tutumu paritenin bandın üst noktası mı yoksa alt noktası mı sorusunun cevabı için önemle takip edilebilir. Ek olarak 1,08 seviyesindeki tutum da üst ya da alt noktası beklentisinin şekillenmesi için önemli bir göstergedir.

Emtia:

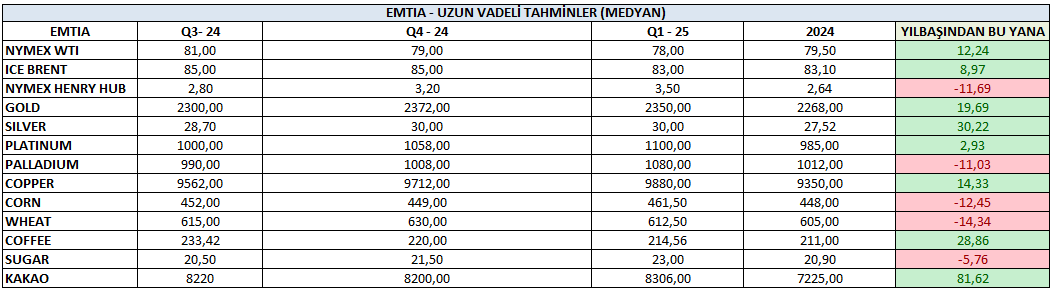

Bir yandan merkez bankalarının faiz temposu diğer yandan jeopolitik risk teması ve mevsimsellik faktörü Emtia ürünlerinde önemli dalgalanmalar oluşturdu. Tarım ürünlerinde Kakao (82%), enerji cephesinde WTI (12%), değerli metaller tarafında ise Gümüş (29%) iyimser performansları ile dikkat çekerken Doğalgaz, Paladyum ve tarım ürünlerinin (Mısır, Buğday ve Şeker) belirli bir kısmı aşağı yönlü baskıya maruz kalmıştır.

Emtia cephesinde iki ana gösterge Brent Petrol ve Ons Altın tarafına biraz daha ağırlık verecek olursak;

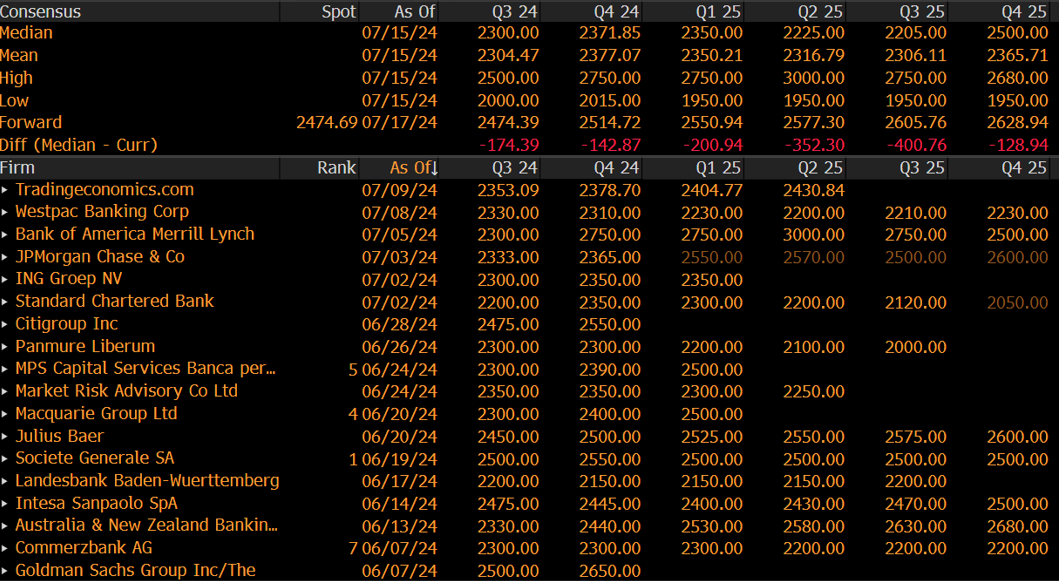

Ons Altın cephesinde mevcut fiyat seviyelerinden oldukça uzakta olan medyan beklenti olmasına karşın yılın son bölümüne kadar iyimser fiyatlamaların korunduğunu büyük şirketlerin tahminlerinden görmekteyiz. 2500 - 2750 arasında oluşan bu tahminler jeopolitik risk teması, Fed faiz indirimi, Altın talebinin artarak devam edeceğine yönelik beklentiler ve politik risk (başkanlık seçimi) kıymeti madene yönelik üst tahminleri güçlendirmektedir. Fiyatlama tarafında da son dönemde 2265 civarındaki dip çabası bu düşünceye destek verirken 2450 seviyesi üzerinde kalmayı başarabilecek mi hususu trend içi düzeltme istekli mi değil mi sorusunun cevabı için ayrıca takip edilebilir. Ek olarak Ons Altın'ın 2013 yılından bu yana her yılın son çeyreğinde oluşturduğu dip ile başlattığı yükseliş rallisi de Altın işlemcilerinin iştahlı kalmasını sağlayabilir.

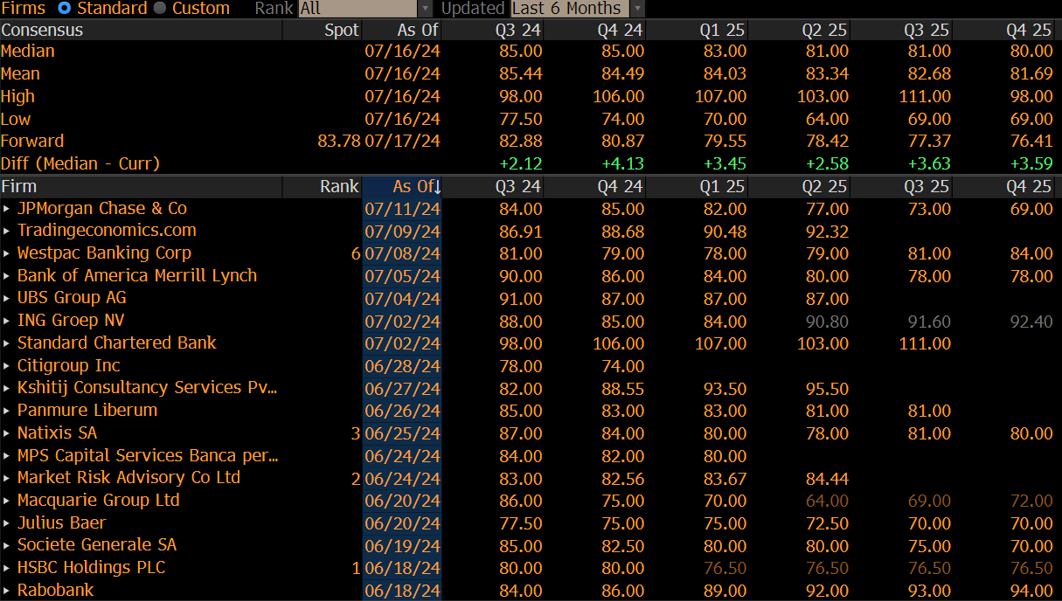

Brent Petrol cephesinde ise belirli bir sıkışma eğilimi izlense de 2023 yılından bu yana kademeli bir şekilde dip çabası söz konusu. 2023 te 70 bu yıl ise 77 dolar seviyesinden dönüşler bu açıdan dikkat çekiyor. Ancak bu dönüş ciddi bir fırsat olarak görülmemektedir. Çünkü bir süredir kabaca 75 ve 90 dolar seviyelerine yaklaştıkça gelen haber akışları Brent Petrolün bant hareketi gerçekleştirmesini sağlamaktadır. Bir yandan jeopolitik risk teması diğer yandan da üretim kesintisi ve stoklardaki değişimler Petrol dinamiklerinde takip ettiğimiz gelişmeler. Tahminleri incelediğimizde 83 - 85 dolar seviyesinde yılın tamamlanmasına yönelik bir düşünce söz konusu olmakla birlikte mevcut gelişmelerde izlenecek değişim tahminlerin de revize edilmesini sağlayabilir. Özellikle 85 - 90 arasına doğru beklentiler revizyon görür mü hususunda özellikle jeopolitik risk teması ve yılın son bölümünde ABD’de Trump başkan olması durumunda ticaret savaşları psikolojisiyle özellikle Çin üzerinde başlatacağı tarifelerin dünya ekonomik büyüme performansı üzerindeki olası etkileri enerji tarafında takip edeceğimiz diğer başlıklardan birisi olarak kaydedilebilir.