Beklentinin çok üzerinde sonuçlanan tarım dışı istihdam verisi sonrasında enflasyon ile mücadele konusunda Fed’in şahin tavrında bir değişime gitmeyeceğine yönelik psikoloji, Dolar Endeksi ve ABD Tahvil Faiz Oranlarındaki yükselişi güçlendirirken borsa endeksleri ve değerli metal fiyatlarındaki baskı dikkat çekti.

Piyasalarla Fed arasındaki faiz ayrışmasında ekonomik göstergelerdeki katılık Fed’in aksiyonlarının devam edeceği yani uzun süre faizler yüksek kalacak psikolojisi piyasaların ana gündemi olmayı sürdürerek haftayı kapatırken yeni hafta dinamiklerinde odaklanacağımız konu başlıklarına Jeopolitik Risk teması eklendi.

TÜFE, büyüme, Başkan konuşmaları gibi önemli bir haftanın makro haber başlıkları içerisine yeni haftaya başlarken ana gündem olarak Hamas'ın silahlı kanadının İsrail'e başlattığı Aksa Tufanı operasyonu girdi.

Teorik açıdan bu ve benzer jeopolitik risk temasında dolar, altın, petrol gibi varlıklar değer kazancı izlenirken hisse senetleri ve borsa endeksleri üzerinde negatif bir baskı görülür. Nitekim Cuma günü ABD verileri ile birlikte değer kaybeden altın, petrol, gümüş hafta sonu ulaştığımız risk teması ile birlikte günün en dikkat çeken varlıkları arasında yerini aldı.

Bu tür zamanlarda kısa vadeli dalgalanmalar yatırımcıların davranışlarında önemli değişimlerin oluşmasını sağlamaktadır. Özellikle de hisse senedi yatırımcıları oluşan düşüşler sebebiyle panik havasına bürünebilir. Ancak tarih boyunca finansal piyasalar bu tür dalgalı fiyatlama içerisinden mevcut normalleşme dönemine dönüş penceresinde sabırsız yatırımcıdan sabırlı yatırımcılara geçişi hızlı bir şekilde gerçekleştirmiştir. Bu açıdan şirketlerin anlık performanslarından ziyaden büyük resimdeki durumuna ve hikâyesine bakmak gerekiyor.

Bu tür zamanlarda finansçıların işini yapması oldukça zor. Savaşın her türlüsünün insani yaşam koşullarına, demografik yapıya ve ülkelerin ekonomik gelişimine engel teşkil ettiği aşikar. Özellikle masum sivillerin canının en çok da bu zamanlarda yanıyor olması çok ama çok üzücü. Umuyoruz ki dünya silahların gücünü değil de sevginin ve masumiyetin büyüsüne kapılan bir evreye dönüşür.

Bu tür zamanlarda duygusal reaksiyonların her şeyin önüne geçtiği bir günde işimiz gereği finans tarafına geçecek olursak yeni hafta gündeminde küresel piyasalar için önemli haber akışları bizi beklemektedir.

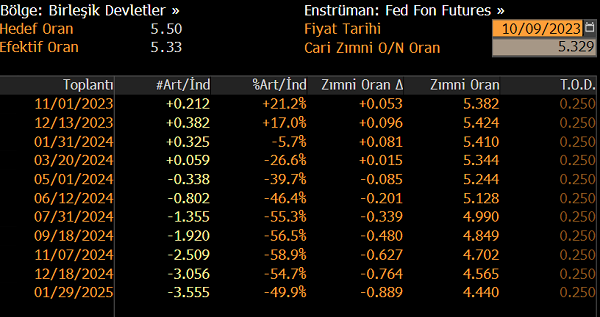

ECB ve BoE Başkanları ile FOMC üyelerinin konuşmaları başta olmak üzere FOMC ve ECB toplantı tutanakları, ABD ve Almanya’dan enflasyon, İngiltere’den ise büyüme verisi endeks ve paritelerde yol haritası için dikkatle takip edilmelidir. Özellikle ABD TÜFE verisi 1 Kasım Fed toplantısı öncesinde banka üzerinde ek baskı oluşturacak mı sorusunun cevabı için kritik bir önem arz etmektedir.

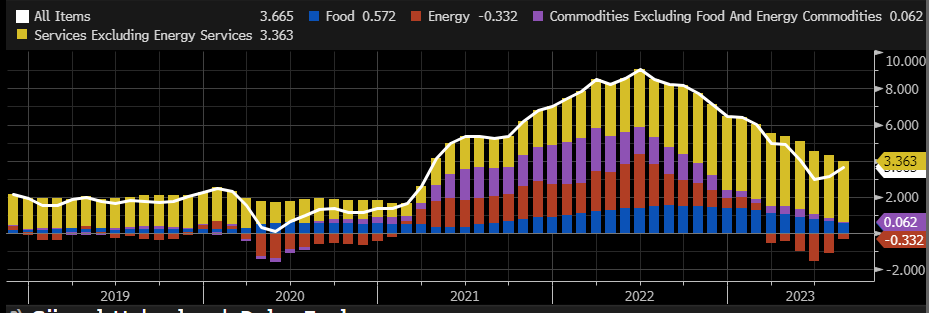

Hatırlandığı üzere son süreçteki enerji maliyetlerindeki artış manşet enflasyon tarafındaki yüzde 3 seviyesinin üzerinde bir dip oluşumunu görmemizi sağlamış buna bağlı olarak da FOMC üyeleri söylemlerini sertleştirmişti. İstihdam piyasasında ve Büyüme dinamiklerinde sorunların yaşanmadığı bir ortamda Fed üzerindeki baskı ne durumdadır sorusunu cevabında Manşet ve Çekirdek TÜFE verilerini takip edeceğiz. Çekirdek tarafta yüzde 4,3 olan verinin yüzde 4,1’e, manşet tarafta ise yüzde 3,7 olan verinin yüzde 3,6’ya düşmesi beklenmektedir. Beklentinin üzerindeki sonuçlar Fed üzerinde baskı oluşturacakken beklenti altındaki rakamlar piyasaların rahat bir nefes almasını sağlayabilir.

1810 seviyesini dip kabul eden ve Jeopolitik risk teması ile önemli bir dönüş izlediğimiz ancak henüz 1885 üzerinde yükseliş için teyit kazanamayan ons altın, 21 günlük ortalama 105,50 üzerinde pozitif reaksiyonunu sürdüren klasik dolar endeksi ve dolar endeksindeki güçlü seyir sebebiyle 34 günlük ortalama 1,08 altında negatif beklentisini gündemde tutan EURUSD, 4635 zirvesinden başlattığı düşüşlerle dikkat çeken ancak 200 günlük ortalamalar 4250 - 4300 bölgesi üzerinde pozitif bölgede seyrini sürdüren S&P 500, 17 yıl öncesindeki seviyelerde yer alan ve 55 günlük ortalama yüzde 4,30 ile trend rallisinde istekli olan ABD 10 yıllık tahvil faiz oranı ve son olarak 55 günlük ortalama 26,50 üzerinde trend görünümünü sürdüren ve yeni zirve seviyeleri kaydetmek isteyen özellikle de 27,23 üzerinde aylık kapanış yaparak psikolojik 30 seviyesine göz kırpan USDTRY haftanın en önemli referans varlıkları olarak izah edilebilir.