Japonya Merkez Bankası (BoJ), en borçlu gelişmiş ülke olarak büyük parasal deneyini sürdürüyor.

Çarşamba günü Japon yeni (JPY) dolar karşısında %2,7 oranında değer kaybetti. Ancak bu düşüş gün içinde silindi. Küresel merkez bankaları arasında Japonya Merkez Bankası ultra güvercin para politikasını sürdürüyor. Japonya'yı farklı kılan nedir ve bu durum sürdürülebilir mi?

Japonya: Merkez Bankaları Arasında İstisna

Fed ve Avrupa Merkez Bankası (ECB) sırasıyla %4,5 ve %2,5 faiz oranlarıyla ultra şahinleşirken, Japonya Merkez Bankası hâlâ ultra güvercin bir pozisyonda. BoJ, %-0,1 ile negatif aralıkta faiz oranına sahip tek büyük merkez bankası konumunda.

Bu tersine dönüş nedeniyle, Dolar Endeksi (DXY) ile ağırlıklı para birimleri arasındaki ters ilişkiyi de gördük. Euro (EUR) %57,6 ve Japon yeni (JPY) %13,6 ağırlığa sahipken, 2022 yılında dolar güçlendikçe her ikisi de düştü.

Resim: Trading View

Bunun nedeni basit. Küresel rezerv para olan dolar, Fed'in Mart 2022'de faiz oranlarını artırmaya başlamasıyla birlikte güçlendi. Başka bir deyişle, faiz oranları sermaye maliyetini yükseltir, bu da daha az likidite olması anlamına gelir.

Küresel likidite azaldıkça da, küresel rezerv para olan dolara daha fazla talep olur. Elbette Fed, 40 yılın zirvelerine ulaşan enflasyon oranını düşürmek için faiz oranlarını agresif bir şekilde artırmaya başladı. Japonya'da çekirdek enflasyon (enerji ve gıda hariç) o kadar yüksek değil; geçen Ekim ayında %3 ile 8 yılın en yüksek seviyesine ulaşırken şu anda %3,7 seviyesinde.

Fed gibi BoJ da %2'lik bir enflasyon hedefine sahip. Geçen yılki Fed faiz artırımları sırasında Japon yeni dolar karşısında son 32 yılın en düşük seviyesini gördü. Ancak, para birimindeki zayıflamanın ülkenin ihracatını dış pazarlarda daha cazip hale getirdiği de unutulmamalıdır.

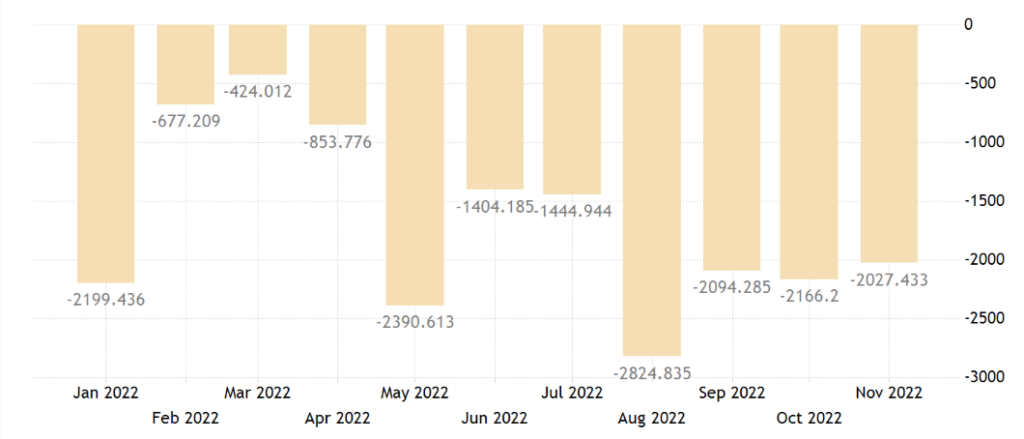

Sorun şu ki, Japonya on yıllardır net ithalatçı konumunda. Kasım 2022 itibarıyla Japonya'nın dış ticaret açığı 2 trilyon yene (14,8 milyar dolar) ulaştı.

Resim: Tradingeconomics.com, kaynak: Japonya Maliye Bakanlığı

Dolayısıyla Japonya'nın sürekli dış ticaret açığı, ihraç ettiğinden daha fazlasını ithal ettiği için yen üzerinde aşağı yönde baskı yaratmakta. Başka bir deyişle, Japonya'nın bu ithalatı ödemek için daha fazla yabancı para birimi, yani dolar satın alması gerekecek, böylece dolar güçlenirken yen zayıflayacaktır.

Japonya Yeni Ayakta Tutmak için Getiri Eğrisi Kontrolünü (YCC) Nasıl Kullanıyor?

Japonya'nın faiz oranı hâlâ %-0,1 ile negatif aralıktayken, BoJ bu kadar aşırı güvercin bir para politikasıyla yeni nasıl destekleyebilir? Ne de olsa Fed faiz oranlarını yükselterek doları daha güçlü hale getirmedi mi?

Ayrıca Japonya'nın net ithalatçı olarak kendi para birimine olan talebi artırması gerekmiyor mu? Görünüşe göre, yabancı yatırımı çekmek için bir araç mevcut, bu da yen talebini artırabilir. Buna getiri eğrisi kontrolü (YCC) deniyor.

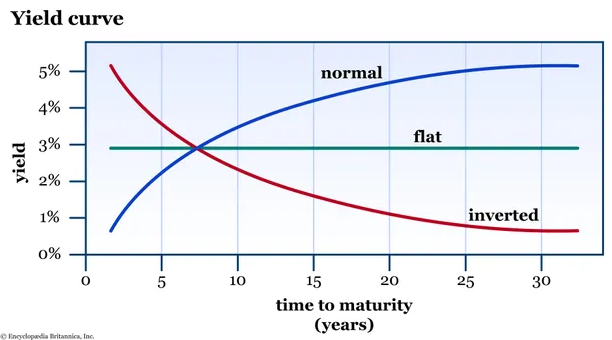

Getiri eğrisi, devlet borçlarının - tahvillerin - vadeleri arasındaki farkı temsil eder. Bu nedenle, tipik bir getiri eğrisi yukarı doğru eğimlidir ve uzun vadeli faiz oranlarının kısa vadeli oranlardan daha yüksek olduğunu temsil eder. Bu durum sağlıklı bir ekonomide gerçekleşir çünkü yatırımcılar olumlu bir bakış açısına sahiptir.

Resim: Encyclopædia Britannica, Inc.

Bunun aksine, yatırımcıların geleceğe bakışı olumsuz olduğunda getiri eğrisi tersine döner. Bu, kısa vadeli oranların uzun vadeli oranlardan daha yüksek olduğu anlamına gelir. Tipik olarak bu, yakın bir resesyona işaret eder. Ancak getiri eğrisi kontrolü (YCC) ile Japonya Merkez Bankası, farklı vadelerdeki tahvillerin faiz oranlarını manipüle etmek için bir politika aracına sahiptir.

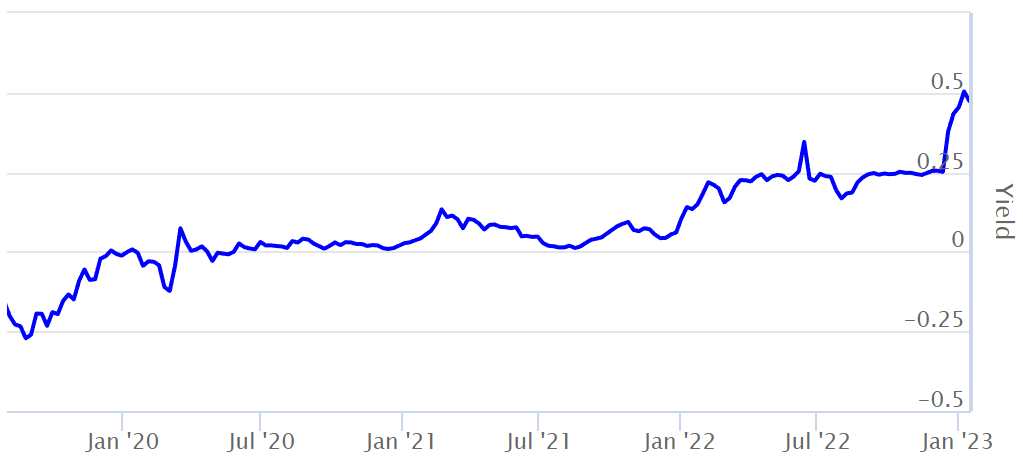

Böylece merkez bankası getiri eğrisi için bir hedefe ulaşabilir. Eğer bu getiri eğrisinin şekli yukarı doğru dik bir eğime dönüşürse, bu uzun vadeli faiz oranlarının kısa vadeli faiz oranlarından daha yüksek olduğuna dair bir sinyaldir. Japonya Merkez Bankası, 10 yıllık tahvilindeki daha yüksek hedef getiri bandını beklenmedik bir şekilde önceki %+0,25'ten %+0,5'e yükselterek tam olarak bunu yapıyor.

Resim: worldgovernmentbonds.com

BoJ bu şekilde 10 yıllık tahvilleri daha cazip hale getirerek yabancı yatırımları çekmeye çalışıyor ki bu da yeni destekleyecektir. Aynı zamanda, kısa vadeli faiz oranı %-0,1 ile hâlâ aşırı güvercin olduğundan, bu durum borçlanmayı ve harcamaları teşvik eder. Sonuç olarak, bunların her ikisi de yerel ekonomik büyümeyi teşvik etmelidir.

Ancak Japonya Merkez Bankası, ekonominin daha yüksek tahvil getirilerini kaldırabilecek kadar güçlü olmasına ve aynı zamanda enflasyon oranının kontrol altında tutulabilmesine güveniyor.

Japonya'nın Kontrol Politikasında Sonuç Ne Olacak?

BoJ projeksiyonları enflasyon ve ekonomik sağlık açısından gerçekleşmezse, Japonya stagflasyon ile karşı karşıya kalabilir. BoJ, uzun vadeli tahvil faizlerini yükselterek hükümetin borçlanmasını daha pahalı hale getiriyor. Bu da bütçe açıklarının artmasına ve ulusal borcun daha da büyümesine yol açar.

G7 ülkeleri arasında Japonya'nın %262,5 ile en yüksek borç/GSYİH oranına sahip olduğu göz önüne alındığında bu olası bir senaryo olabilir. Bu da, Japonya'nın borcunun ekonomisinin 2,5 katından fazla olduğu anlamına gelmektedir.

Japonya'nın %-0,1 faiz oranıyla kolay borçlanma ortamında, enflasyon daha da yükselebilir ve bu da satın alma gücünün azalması ve ekonomik yavaşlamaya yol açabilir. Yüksek enflasyon ve yüksek işsizlik birleşerek ekonomik durgunluğa yol açtığında, Japonya stagflasyonla karşı karşıya kalabilir.

Yakın gelecekte, yatırımcılar ultra güvercin politikadan faiz artırımına doğru bir kırılma beklerken piyasa Japon devlet tahvillerini açığa satmaya devam edecektir.

Çünkü yenileri daha yüksek oranlarda ihraç edildikçe mevcut tahvillerin değeri düşecektir. Sonuç olarak, bu durum Çarşamba günü kısa yen oynaklığına neden oldu.

***

Bu makale ilk olarak The Tokenist'te yayımlanmıştır. Finans ve teknolojideki en büyük trendlerin haftalık analizi için Tokenist'in ücretsiz bülteni Five Minute Finance'e göz atın.