Başka bir hafta, enflasyon göstergesinde başka bir yukarı yönlü sürpriz. Çekirdek TÜFE yıllık bazda (YoY) yeni bir zirveye ulaştı ve en azından üçüncü kez bir tepenin görülmesini beklerken bizi ters köşeye yatırdı.

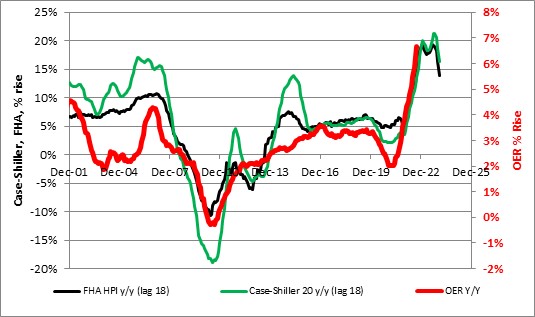

Geçen hafta, kiralar hariç çekirdek hizmetlere odaklanacağımı belirtmiştim. Kira hikayesinin kendisi de çok önemli, ancak bu yavaş hareket eden bir tren enkazı ve gelişini çok uzaklardan görebiliriz. Gecikmeli konut fiyatları kiraları büyük ölçüde etkiler; dolayısıyla bunun olacağını en az 18 aydır görebiliyorduk (bkz. grafik, kaynak Bloomberg). Yakında kiralarda bir plato görmemiz gerekiyor, ancak kira figürlerinin ciddi oranda ivme kaybetmesi için biraz zaman geçmesi gerekecek.

Ancak kiraların yerleşik bir geri bildirim döngüsü yoktur. Yani, daha yüksek kiralar daha yüksek ücretlere neden olmaz, ancak daha yüksek ücretler (şu anda olduğu gibi) daha yüksek kiraları desteklemeye yardımcı olabilir.

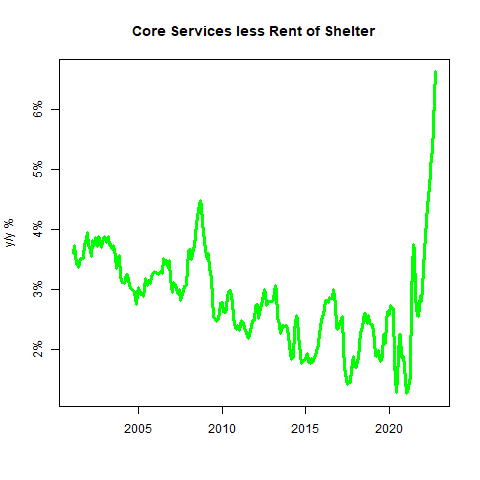

Kiralar hariç çekirdek hizmetler farklı bir konu. Bu kategori -hizmetler, daha az enerji hizmetleri, daha az barınma kirası- genel TÜFE'nin yaklaşık %25'ini ve çekirdek TÜFE'nin yaklaşık üçte birini oluşturuyor. Hastane hizmetleri, doktor hizmetleri, mali hizmetler, hukuki hizmetler, telefon hizmetleri, okul harçları gibi kalemleri içeriyor. Tüm bu hizmetlerin ücretlerle önemli bir bağlantısı var, çünkü işgücü bu hizmetlerde büyük bir girdidir. İşte kiralar hariç çekirdek hizmetlerin yıllık grafiği.

Kaynak: Enduring Investments

Bu kategorilerin ücret bileşeni nedeniyle bu durum rahatsız edici. Ev Dışı Gıda kategorisi belki de sembolik. Gıda emtia fiyatları bir miktar gerilemeye başlamış ve böylece Ev Dışı Gıda'nın yıllık artışı bu aya sarkmış olsa da, Ev Dışı Gıda kategorisi, garsonlar ve diğer çalışanlar giderek daha pahalı hale geldikçe hızlanmaya devam etmekte. (Grafiğe bakınız).

Kaynak: Bloomberg

Bu neden özellikle bu ay önemli? Geçen hafta yayımlanan son FOMC tutanaklarında, kayda değer şu küçük pasaj vardı:

"Katılımcılar, ekonomik görünümlerine ilişkin belirsizliğin yüksek olduğu ve enflasyon görünümlerine yönelik risklerin yukarı yönlü olduğu konusunda hemfikirdir. Bazı katılımcılar, işgücünde artan gerilimleri, küresel enerji fiyatlarında yeni bir artış dalgası, tedarik zincirlerinde daha fazla aksaklık ve ücret artışlarının fiyat artışlarına beklenenden daha fazla yansımasını, gerçekleşmeleri halinde zaten zorlu olan enflasyon sorununu daha da derinleştirebilecek potansiyel şoklar olarak belirtmiştir. Bazı katılımcılar henüz bir ücret-fiyat sarmalının oluşmadığı yorumunda bulunmuş ancak bunun ortaya çıkma ihtimalini bir risk olarak belirtmiştir."

Eğer bir ücret-fiyat sarmalı aramak isteseydiniz, bakmaya başlayacağınız yer kiralar hariç çekirdek hizmetler kategorisi olurdu. Enflasyon yeterince uzun süre devam ettikten sonra momentum kazanmaya başlar. Bunun bir kısmı, biz ücretli kölelerin artan hayat pahalılığı karşısında daha fazla ücret talep etmeye başlamasıyla organiktir. Bir kısmı da otomatiktir: geçen yılın enflasyonu baz alındığında, Sosyal Güvenlik yardımları önümüzdeki yıl %8.7 artacaktır. Bu da gelecek yıl için bütçe açığında büyük bir artışa neden oldu ve emeklilerin cebine artık bol olmayan mal ve hizmetlere harcamaları için daha fazla para koydu. Bu teknik olarak bir ücret olmasa da, mekanizma diğer otomatik ücret ayarlamalarına çok benzer ve enflasyonun momentum kazandığı ve/veya koruduğu yer burasıdır.

Bir Adım Geri

Geçen hafta açıklanan enflasyon verileri Fed'in bir sonraki toplantısında 75 baz puanlık bir artırım yapacağını kesinleştirdi. Ancak, henüz tam olarak nerede olduğunu bilmesek de, artırımların sonuna başlangıcından daha yakınlar. Bu verileri Federal fon oranı %1 seviyesindeyken elde etmiş olsaydık, sıkılaştırmanın daha da hızlanması makul olurdu. Bu noktada bunu öngörmek zor.

Gerçekten de, enflasyon daha da hızlanmazsa Fed'in yakın zamanda sıkılaştırmayı azaltmaya başlayacağını düşünüyorum. Bazıları FOMC'nin enflasyon gerileyene kadar toplantı başına 75 baz puan artırmaya devam edeceğini düşünüyor. Ancak Fed 'in 'nötr' oranın nerede olduğuna dair bir fikri var ve faizleri keyfi olarak bu oranın üzerine çıkarmayacaklardır.

Unutmayın, Fed dünyanın en büyük doktoralı ekonomist işvereni. Güvendikleri tek şey modellerdir. Bir sonraki faiz artırımından sonra, takip eden toplantıda 50 baz puan, ondan sonraki toplantıda ise 25 baz puan faiz artırımı yapılacağını ve ardından bir duraklama olacağını düşünüyorum.

Eğer bu noktada enflasyon hâlâ yükseliyorsa, 25'lerle devam edecekler ya da belki önce ekstra 50 baz puan ve sonra 25'lerle devam edecekler, ancak geri çekilmeye başlayacaklar. Yakın zamanda İngiltere'de olduğu gibi, bir şeyler kırılırsa bu daha erken olacaktır. İngiltere'nin emeklilik fonu fiyaskosu, Fed'in neden bir şeyleri kırmak istemediğini açık bir şekilde hatırlatıyor. En azından enflasyon döngüsünü yakaladıklarını hissettiklerinde, daha dikkatli olmaya başlayacaklar.

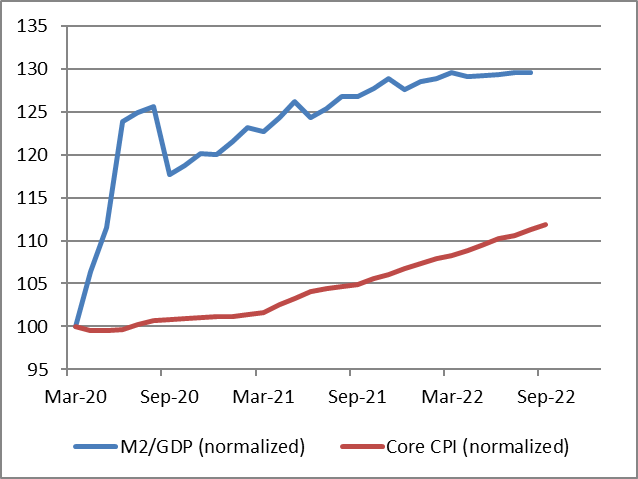

Ancak zurnanın zırt dediği yer hâlâ bilanço tablosu. Çekirdek TÜFE'nin 2023'te %5'in üzerinde, 2024'te ise hâlâ %4'lerde seyrettiğini görmek istemiyorsak, bilançonun çok daha küçültülmesi gerek. Aşağıdaki grafikte de görüldüğü üzere, fiyat seviyesi hâlâ para büyümesine yetişmeye çalışıyor ve daha gidilecek uzun bir yol var.

***

Açıklama: Şirketimin ve/veya yönettiğimiz fon ve hesapların enflasyona endeksli tahvillerde ve bu köşede zaman zaman bahsedilebilecek çeşitli emtia ve finansal vadeli işlem ürünlerinde ve ETF'lerde pozisyonları bulunmaktadır.