Herkes derin bir nefes alsın. Henüz zafer turu atma zamanı gelmedi.

Bu hafta, son TÜFE raporunu göreceğiz. Piyasa yorumlarına ve fiyatlamalara bakılırsa, herkesin göreceğimizi düşündüğü şey şu:

- Manşet TÜFE'de yine aylık (MoM) bir düşüş

- Çekirdek TÜFE'de yine normale dönüş tipinde bir figür

- Fed'den yine 75 baz puanlık bir faiz artırımı, ancak o zaman ayak frenden en azından biraz çekilebilir, çünkü enflasyon açıkça aşağıya doğru gidiyor .

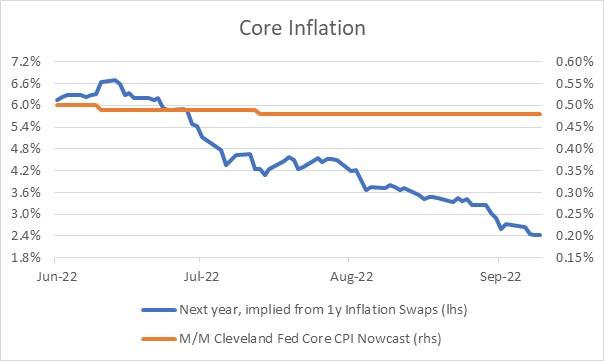

Tekrar söylüyorum, henüz zafer turu atma zamanı gelmemiş olabilir. Geçen ayki TÜFE raporunda çekirdek enflasyonda, bazılarını çok heyecanlandıran dramatik bir düşüş vardı. Piyasa %0,5 beklerken, Çekirdek TÜFE aylık %+0,3 olarak gerçekleşti. Bu ay için konsensüs çekirdekte yine %+0,3'lük bir artış olması yönünde. Bu ayın tamamında ve gerçekten de son birkaç aydır, yakın vadeli enflasyon için piyasa fiyatlaması inanılmaz derecede iyimser hale geldi.

Haziran başında, 1 yıllık swaplar, bir yıl için yaklaşık %6,6 çekirdek enflasyon fiyatlıyordu. Şu an itibaıyla, grafikte görüldüğü gibi 1 yıllık enflasyon swapları sadece %2,4 çekirdek enflasyonu fiyatlıyor. Esasen, enflasyon piyasasındaki fiyatlama, çekirdek TÜFE önümüzdeki 12 ay içinde hedefe yaklaşacağından Fed'in işini bitirmesi gerektiğini söylüyor.

Kaynak: Enduring Investments, Cleveland Fed

Ama sıkı durun! Bu grafikteki turuncu çizgi, bu ay için %0,48'de olan mevcut Cleveland Fed enflasyon tahmini (bu da yıllık %5,76'lık bir hıza denk geliyor).

Şimdi, bir aylık tahmini yıllıklandırmak pek adil değil, ancak ekonomistlerin tahminlerinin de büyük ölçüde üzerinde olduğunu belirtmek gerekir. Ayrıca, çekirdek TÜFE'de geçen ay yaşanan %0,3'lük sürpriz büyük ölçüde tek seferlik faktörlerden kaynaklanmıştı. Enflasyondaki tüm momentumun hâlâ geçerli olduğu yapışkan kategoriler fazla yavaşlamadı. Medyan TÜFE aylık bazda %+0,53'tü. (Geçen ayki tweet serimi burada görebilirsiniz.)

Bu ay çekirdek TÜFE'de bazı öngörülebilir yavaşlatıcı faktörler var. İkinci el araba fiyatları biraz geriledi ve muhtemelen TÜFE'yi biraz geri çekecektir. Ancak geçtİğimiz ay aynı zamanda ev eşyaları, büyük ev aletleri, mobilya, nevresim ve internet hizmetlerinde de düşüş vardı. Bunların hepsi 'sol kuyruk' olaylarıydı ve tekrarlanmaları pek olası değil. Bir %+0,3 daha göremeyeceğimizi söylemiyorum, ancak kira gibi büyük ve yavaş hareket eden kategorilerin sıcaklığını koruduğunu düşünürsek, bundan bir yıl sonra enflasyonun tekrar hedefe ulaşmasının pek olası olmadığını düşünüyorum. Aslında, yakın olabileceğini bile sanmıyorum.

Geri Adım...

Piyasa fiyatlandırmasını olduğu gibi kabul ettiğimizi varsayalım. Ve bu haftaki TÜFE'nin manşet rakamda %-0,1, çekirdek rakamda ise %+0,3 olarak gerçekleştiğini düşünelim. Eğer her ikisine de itibar edersek, o zaman gerçekten Fed'in işi bitmiş olmalı ve en azından birkaç toplantı için ve muhtemelen 2023'e kadar duraklamaya hazırlanmalıdır. Sonuçta, piyasa fiyatlaması beklentilerin tamamen kontrol altında olduğunu, mevcut fiyatların gerilemekte olduğunu ve agresif faiz artırımlarının devam etmesiyle ilişkili yeterince yan risk olduğunu ve duraklamanın ihtiyatlı olacağını söylüyor. Eğer piyasa fiyatlamasına inanırsak...

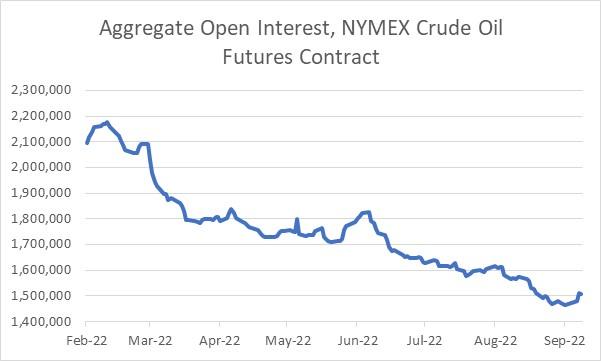

Piyasa fiyatlaması, riskin kaldırıldığı yerdir. Riskin neden şu anda olduğu yerde temizlendiğinden emin değilim, ancak bunun bir kısmının fiyat beklentileriyle hiçbir ilgisi olmayabilir. Örneğin, enerji vadeli işlemlerindeki açık pozisyon sayısındaki dramatik düşüşünün bir nedeninin, enerji sektörünün riskten korunma finansmanında yaşadığı sorun olabileceğinden şüpheleniyorum (grafiğe bakın) ve bu muhtemelen vadeli işlem piyasasındaki enerji fiyatlarındaki düşüşün de bir nedeni.

Kaynak: Bloomberg

Buradaki temel gerçekler aynı kalmaya devam ediyor - fiyat seviyesinin hâlâ para arzındaki önceki büyümeyi yakalaması gerekiyor ve bunu yapmaktan çok uzak. Tahvil ve hisse senedi yatırımcıları, enflasyon piyasalarının işaret ettiği zafer turunu atmaya henüz hazır görünmüyor, ancak TÜFE raporunun ardından güçlü bir ralli yaşarsak, bunu riski daha da azaltmak için bir fırsat olarak kullanmanın muhtemelen daha iyi olacağını düşünüyorum.

Açıklama: Şirketimin ve/veya yönettiğimiz fon ve hesapların enflasyona endeksli tahvillerde, çeşitli emtia ve finansal vadeli işlem ürünlerinde ve ETF'lerde pozisyonları bulunmaktadır ve bu ürünler zaman zaman bu köşede yer bulabilir.