Federal Rezerv'in 18 Eylül'deki FOMC toplantısında faiz oranlarını düşürmeye başlaması bekleniyor ancak tartışma, Merkez Bankasının gevşeme başladıktan sonra politika faizini ne kadar düşüreceğine dönüyor. Cevabın önemli bir kısmı, nötr oranın son yıllarda ne kadar arttığına göre belirlenecek.

Nötr oran olarak adlandırılan oran, ekonominin zaman içinde enflasyonu yükseltmeden büyüdüğü optimal orandır. Ne yazık ki gerçek nötr oran gözlemlenemez, bu nedenle ekonomistler bunu ancak modellerle tahmin edebilir.

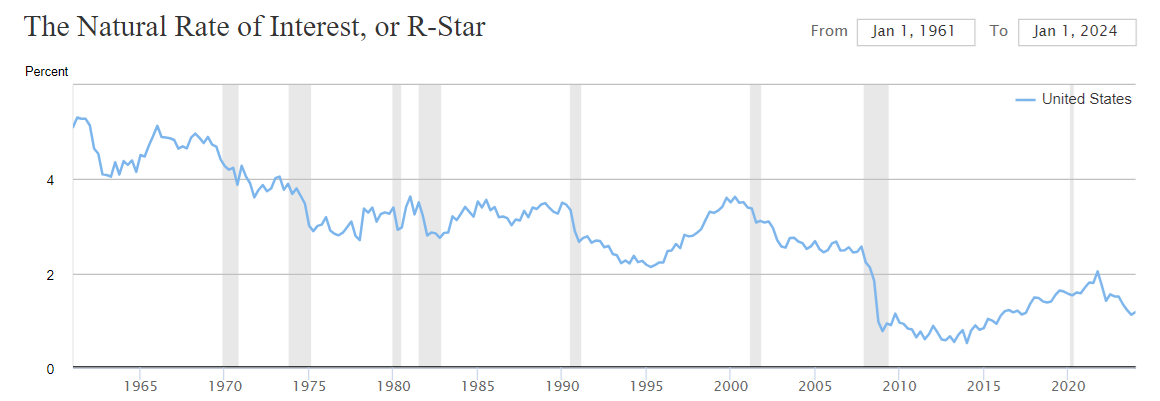

New York Fed tarafından yürütülen bir model, nötr oranın (diğer adıyla doğal oran ya da R-yıldızı) düştüğünü ve bu yılın ilk çeyreği itibarıyla kabaca %1,2 olduğunu gösteriyor. Bu oran on yıl öncesine göre yükselmiş olsa da 1980'ler ve 1990'larda geçerli olan yaklaşık %3'lük seviyeden hâlâ düşük.

Ancak nötr oranı tahmin etmek zordur ve en iyi yaklaşım konusunda geniş çaplı tartışmalar var. Şaşırtıcı olmayan bir şekilde tahminler, bazı durumlarda büyük farklılıklar gösteriyor.

Son zamanlarda yapılan anketler, bazı ekonomistlerin nötr oranın arttığını düşündüğünü gösteriyor. Uluslararası Ödemeler Bankası, yakın zamanda "ileriye dönük daha sıkı bir para politikası duruşuna neden olan yukarı yönlü enflasyon risklerinin son zamanlarda yeniden ortaya çıkmasının en azından r* algılarını yükseltmiş olabileceğini" öne sürdü.

InvestingPro ile finansal hedeflerinize ulaşın. Daha fazla kazanç sağlayın!

Şimdi BÜYÜK YAZ İNDİRİMİ fırsatını yakalayın. %50 indirime ek %10'a varan indirim için FIRSAT kuponunu kullanın.

Kodu nasıl kullanacağınızdan emin değil misiniz? Adım adım gösterdiğimiz videoyu izleyebilirsiniz.

Sorularınız için destek birimimize buradan ulaşın.

Bu arada Reuters’in Mayıs ayında bildirdiğine göre:

New York Fed'in Mart toplantısı öncesinde büyük bankalarla yaptığı bir ankete göre dealer’lar, uzun dönemli faiz oranını bir önceki Mart ayındaki %2,5'ten yaklaşık %3'e yükseltti.

TD Securities analistleri yakın tarihli bir notta müşterilerine, "Uzun vadeli nominal nötr oranın şu anda muhtemelen 50 baz puan daha yüksek, %2,75-%3,00 olduğunu varsaymaya devam ediyoruz ancak %3,50'ye yakın, bir miktar daha yüksek bir seviyeyi göz ardı edemeyiz." dedi. San Francisco Fed de yayımladığı bir raporda uzun vadeli faiz oranına ilişkin kurum içi görüşünün %2,75 olduğunu belirtti.

Para politikasının gelecekteki seyrine ilişkin bu teknik tartışmada riskler yüksek. Eğer nötr oran arttıysa bu, muhtemelen Fed'in ne kadar indirim yapabileceğini sınırlayacaktır.

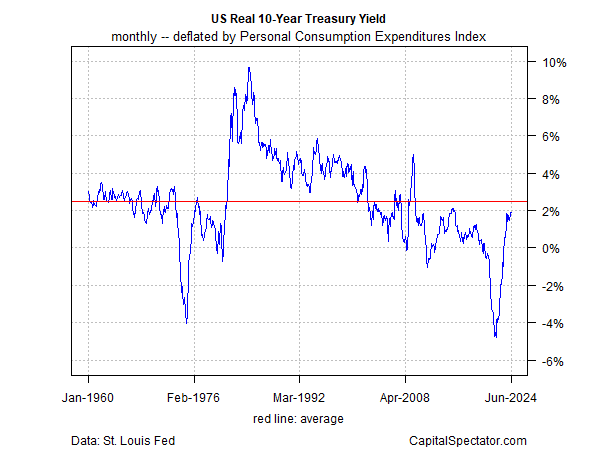

Nötr oranın tahmin edilmesinde birçok faktör rol oynasa da yönelimsel eğilimi ölçmek için genel bir ölçüm, reel (enflasyona göre düzeltilmiş) faiz oranlarıdır. Aşağıdaki grafikte de görüldüğü üzere bu cephede son yıllarda ciddi bir yukarı yönlü kayma yaşanmıştır.

Doğal faiz oranının önemli ölçüde arttığı sonucuna varmak için henüz erken ancak reel faiz oranlarındaki keskin artış bir faktör olduğu ölçüde (ki öyle) o zaman Fed'in faizleri düşürme kapasitesinin, son zamanlarda düşünüldüğünden daha dar olabileceğini varsaymak doğru olacaktır.

Bianco Research'ten Jim Bianco şöyle diyor:

"Eğer bu yıl iki [indirim] yapacaklarsa yıl sonuna kadar nötr seviyeye inmiş olacaklar. Ekonominin gücü göz önüne alındığında, bunun gerekli olduğunu düşünmüyorum."