Dün ABD’den gelen veriler, bardağın dolu tarafından bakmayı seven piyasalara iyi bir gerekçe oldu.

ABD ekonomisi 2022’nin son çeyreğinde %2,9 oranında büyüdü. Beklenti %2,6 olduğu için veri pozitif geldi, ancak büyümenin detaylarına baktığımızda çoğunluk parasal gevşemeden geliyor. Yani teşvikler, destekler ile artan kamu harcamalarıyla ekonomi destekleniyor. Fakat tüketici isteğinde azalma olurken en dikkat çeken taraf ise konut yatırımlarındaki azalma ve ihracattaki düşüş oldu.

ABD’de konut piyasasında karmaşık görünen bir durum var. Bir yandan inşaat sektöründe düşüş var, diğer yandan yeni kont satışlarında artış devam ediyor.

İnşaat izinleri, firmaların konut, bina vs yapmak için ilgili kurumlardan aldığı izindir. Dolayısıyla her zaman olmasa da istek ve izin ne kadar yüksek olursa piyasa da o kadar canlıdır diye düşünülebilir.

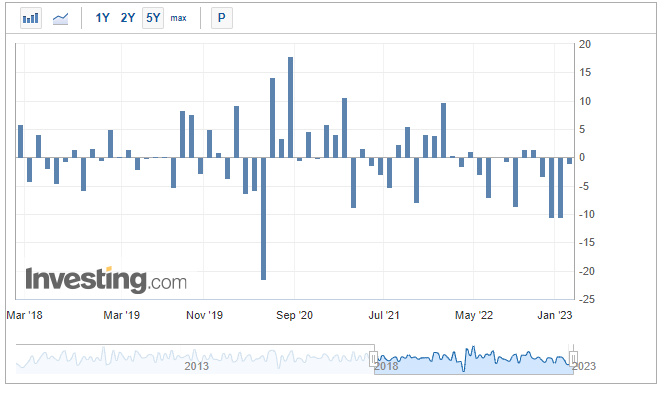

ABD’de inşaat izinleri 13 ayda sadece 3 ay toparlanma gösterirken 10 ay geriledi. Başvurular Temmuz 2020 sonrası en düşük seviyeye geriledi. Bu da pandemideki canlanmanın yerini durgunluğa bıraktığını gösteriyor.

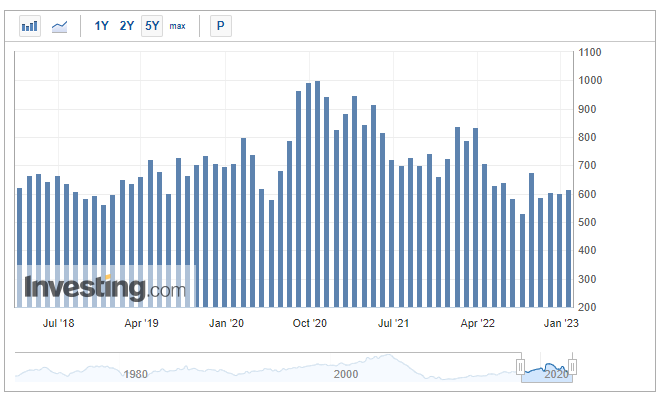

Satış tarafında ise, yeni olan konutlarda talep elbette geçen yıla göre düşük, ancak son 4 ayda 600 bin üzeri korunarak bir miktar canlanma var.

Neden böyle oluyor?

Sektör tarafında maliyetlerin getirdiği kambur 2022’de taşınmaz hale geldi. Aslında maliyet karşısında talebin azalması arzı durduruyor. Dolayısıyla iş esasında talep yeni isteksizlik kısmına geliyor ki bunda da azalan gelir, enflasyon ve yüksek belirsizlik etkili oluyor. Öte yandan %7 üzerine çıkan mortgage kredi faizleri de Eylül-Kasım döneminde kredi başvurularında keskin düşüşe neden olmuştu. Şimdi faiz %6,20 civarında ve başvurularda biraz canlanma var. Yani enflasyon ve faizde gerileme oldukça piyasa canlanacaktır. Şimdilik dikkat çeken ayrışma ciddi bir kopukluğa işaret etmiyor.

ABD’de istihdam tarafı güçlü kalmaya devam ediyor. Haftalık işsizlik maaşı başvurularının yeniden 200 bin altına gerilemesi tarım dışı istihdamda Ocak beklentilerini güçlendiriyor. Burada da hem iyi hem kötü bir durum var:

İstihdamın devam etmesi elbette olumlu, ancak işten çıkarmaların olması ve bunun daha çok kurumsal büyük firmalardan gelmesi kötü. Çünkü sektördeki ısınmanın ilk işaretleri olarak büyük firmalar izlenir.

Verileri bu kadar detaylı paylaşmamın nedeni daha önce belirttim. Fed’in faiz artırımlarını azaltarak tamamlayacağı zaten biliniyor ve Kasım itibarıyla fiyatlandı. Ama asıl önemli nokta bu yıl faiz indirimi başlayacak mı? İşte bunun cevabı veriler. Özellikle enflasyonun büyümeye korkulan derece bir yansımasının olmaması faiz indirimi sürecini de hızlandırabilir. Şimdilik 2023’te faiz indirimi olmayacağını söyleyen Fed, en nihayetinde verilerin durumuna göre karar verecek. Bu sebeple enflasyon ve büyümeye dayalı her veri son derece önemli.

Veriler iyiyse dolar neden yükselmiyor?

Aslında bu sorunun cevabı üstteki içerik de var. Yani cevap Fed’in faiz indirimi.

Enflasyonu düşürmek için uygulanan faiz artışının ekonomiyi sanılan kadar yıpratmaması aslında dolar için iyi bir durum. Ama şu anda fiyatlanan konu faiz olduğu için indirim süreci beklentisi doları zayıf tutuyor. Orta-uzun vadede enflasyonun düşmesi ve faizlerin de buna bağlı indiriliyor olması dolar için ya da koşullardaki her para birimi için olumludur.