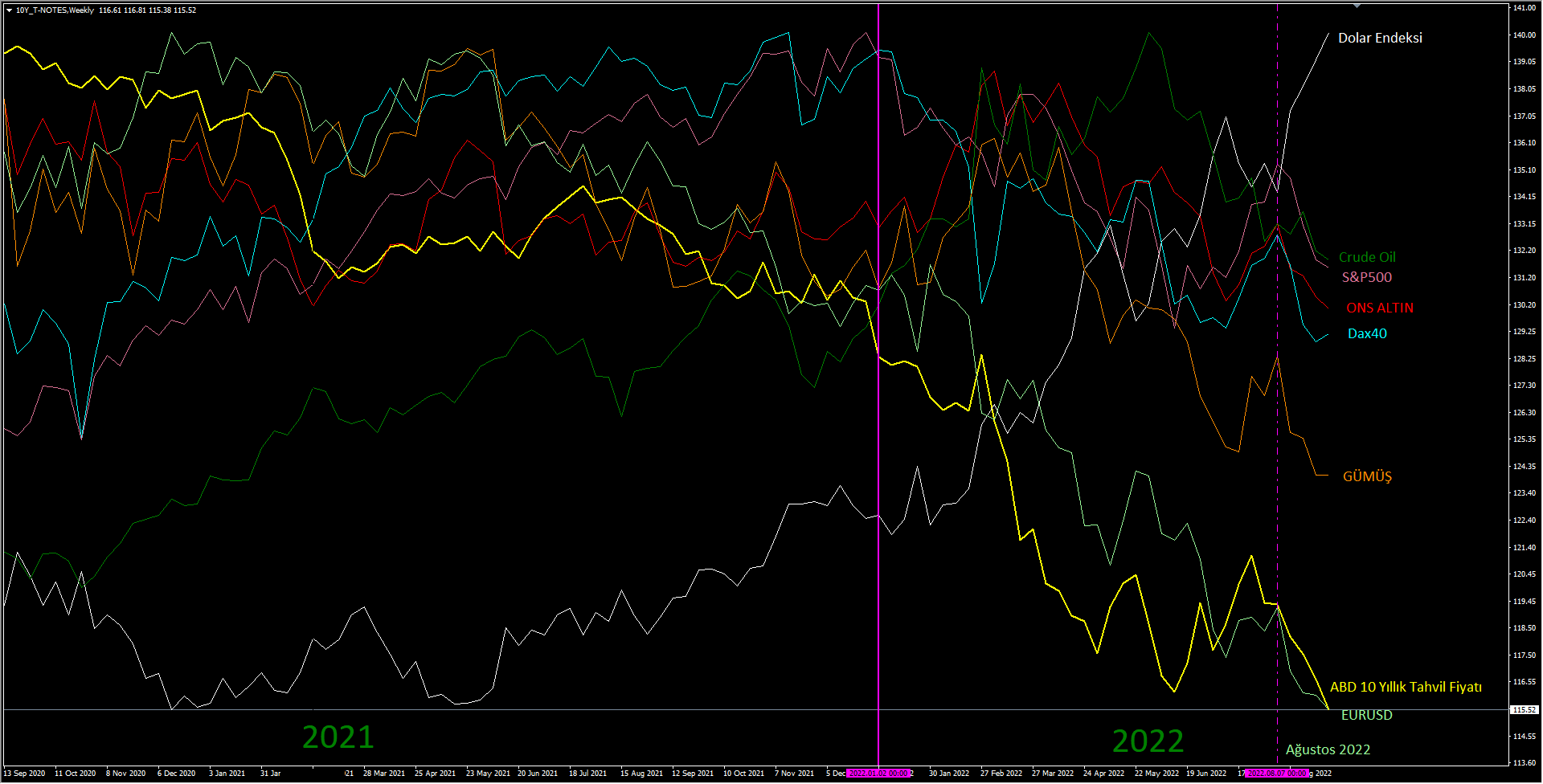

Enflasyon ile mücadele konusunda merkez bankalarının verdiği mesajlar ve aldığı aksiyonlar A’dan Z’ye tüm finansal varlıkları etkilemektedir. ABD Merkez Bankasının bu konudaki agresif tutumu ile birlikte dolar endeksi ve ABD 10 yıllık tahvil faiz oranındaki yükseliş ons altın fiyatında önemli bir baskı oluşturmaktadır. Bu baskı yeni dönemde sona mı erecek yoksa yeni bir baskılanma dönemine mi girecektir sorusuna cevap aramaktadır. ECB ve Fed kararları, FOMC üyelerinin açıklamaları, enflasyon, büyüme, istihdam piyasasına ilişkin gelecek ekonomik göstergelerin sonuçları, Rusya-Ukrayna sürecine yönelik yeni haber akışları bu açıdan dikkatle takip edilmelidir.

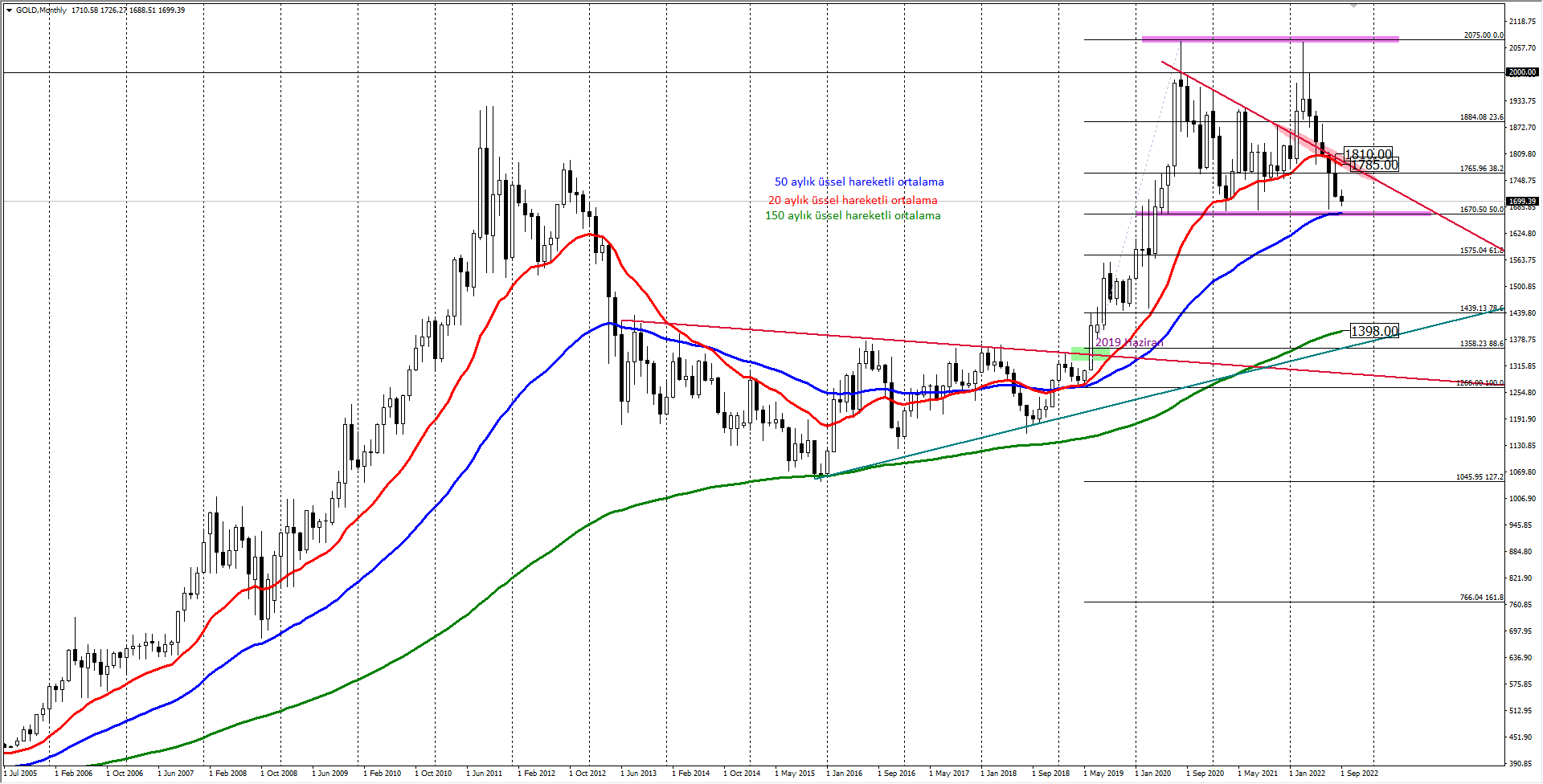

Ons altın Haziran 2019'da yaklaşık 6 yıllık ayı piyasasına son veren bir yükseliş ile dikkatleri üzerine çekti ver gerçekleştirdiği pozitif reaksiyon ile Ağustos 2022'de 2075, Mart 2022'de ise 2070 dolar seviyelerine ulaştı. Altın ile alakalı pozitif beklentinin ön planda kalmasının en önemli sebebi hiç şüphesiz ki yükseliş trendi görünümünde 1670 – 1685 bölgesini dip yapma isteğiydi. Bu yıl da benzer bir dip görünümü ile 1810 dolar seviyesine kadar yükseliş gerçekleşse de Fed agresifliği Altın fiyatının tekrar bu bölgeye yaklaşmasına olanak tanıdı.

Şimdi ise Aatın fiyatının önünde önemli bir yol ayrımı var.

- Birinci senaryoda daha önce olduğu gibi 1670 – 1685 bölgesini dip kabul edip kısa vadeli olarak yeniden yukarı yönlü bir hareket gerçekleştirip 1785 – 1810 bölgesine ulaşmak ve yükselişlerine devam edip etmemesi hususunda yeniden karar aşamasına geçmek isteyecek.

- İkinci senaryoda ise 1670 – 1685 bölgesi altındaki kalıcılık ile 2019 Haziran tarihinde başlattığı yükseliş trendine son verecek.

Şu anki makroekonomik gelişmeleri değerlendirdiğimizde, Fed’in agresif faiz tavrı ve ECB’nin Avrupa’nın içinde bulunduğu enerji krizi sebebiyle agresif bir tavırda hareketlerine devam edemeyeceği beklentisi dolar endeksi ve ABD tahvil faiz oranlarında yukarı yönlü beklentilerin daha da devam edebilmesine olanak tanımaktadır. Bu süreçte ülkeler arası herhangi bir jeopolitik risk temasının da olmayışı fiyatlama açısından ons altın tarafında aşağı yönlü baskıyı bir adım öne çıkartmaktadır. Ancak hangi senaryoyu baz almalıyız hususunun Eylül ayının genelini takip etmek ve özellikle uzun vadeli stratejide aylık kapanışı önemsememiz riskimizi minimize edebilmek adına önemlidir. Ek olarak akıllara şu soru işareti de gelmektedir. Yatırımcılar yüksek enflasyondan korunmak için altın gibi varlıklara yönelmez mi? İşte tam da bu aşamada merkez bankaları agresifliği girmektedir. Bu da mevcut senaryonun geçersiz kalmasını sağlamaktadır.

O halde fiyatlama tarafındaki stratejiyi aktaracak olursak;

50 aylık üssel hareketli ortalama 1670 seviyesinden geçmektedir ve ons altın bu seviyede gerçekleştireceği aylık kapanış ile beklentilerin şekillenmesini sağlayabilir.

1670 seviyesi üzerindeki aylık kapanışın devamlılığı boğa piyasasının sürmesine, 1670 seviyesi altındaki aylık kapanış ise ayı piyasasının başladığının habercisi olarak yorumlanabilir. Bu tür bir senaryoda pozitif yönlü fiyatlamada 20 aylık üssel hareketli ortalamanın bulunduğu 1785 – 1810 bölgesine doğru tekrar bir yolculuk olacağı gibi trend değişimi durumunda dalga boyu daha da hızlanarak 150 aylık üssel hareketli ortalamaya (1398) doğru olası baskıya hazırlıklı olmak gerekir. Ek olarak olası bir yükseliş durumunda boğa piyasasının tekrar piyasaya hakim olması ve 2075 zirvesinin yüksek sesle konuşulması içinse 1785 – 1810 bölgesi üzerinde kalıcılaşmaya ihtiyaç olduğu da ayrıca unutulmamalıdır.

Uzun vadeli görünümünden biraz da mevcut haberlere olası reaksiyonu barındıracak kısa – orta vadeli beklentilere geçecek olursak son dönemde ons altın fiyatındaki yükselişlerin zayıf kalması ve negatif trend görünümünde baskılanması, beklenti tarafında aşağı yönlü olası senaryoların kuvvetlenmesine olanak tanımaktadır. Bu açıdan kıymetli maden de negatif fiyatlama reaksiyonun daha da güçlenmesi için 1680 seviyesi altındaki günlük kapanışa ihtiyaç olduğu unutulmamalıdır. Ancak bu şartla 1608 trend bölgesine doğru yeni bir hareket alanının önünü açabilir (Ek olarak bu tür bir geri çekilme oluşması durumunda 1600 – 1620 bölgesinde olası bir alıcı baskısına maruz kalabilir ancak bu durum trend içi düzeltme olarak yorumlanmalıdır). Aksi takdirde daha önceden olduğu gibi trend bölgesi ile sıkışma oluşturabilir. 1680 – 1760 arasında oluşacak bu sıkışmada alıcı – satıcı mücadelesinin sonucunu yine takip edeceğimiz önem derecesi yüksek haberlerle neticelendirecektir. Ancak daha önce 1785 – 1810 bölgesi dönüşündeki makro gündem hala daha devam ettiği için ons altın tarafında olası bir yükseliş zemini için merkez bankalarının agresif tavırlarından kısmen de olsa vazgeçmesi ya da yeni dönemde olası bir jeopolitik risk fiyatlaması ile desteklenmesi gerekmektedir. Aksi takdirde kıymetli maden tarafındaki baskının devam etmesi kaçınılmazdır.

Eylül ayının geneli itibariyle gelecek haber akışları sadece altın değil çoğu emtia ürünü üzerinde etkin bir fiyatlama davranışı oluşturabilir. Bu açıdan altın – gümüş önderliğindeki olası fiyatlama davranışları takip edilmeli ve sarı madenin içinde bulunduğu kritik tarihi bölgede vereceği reaksiyon, hem kısa hem de orta – uzun vadeli stratejileri yönetmek adına önemli olduğunu söyleyebiliriz.