Piyasa katılımcıları, Fed’in bu ay 50 baz puanlık faiz indiriminin ardından gevşek para politikasının nasıl yönetileceğine dair ipuçları aramaya devam ediyor. Bu haftaki söylemler ve açıklanacak veriler ise önümüzdeki günlere yönelik fiyatlamalara etki etme potansiyeli taşıyor. Öncelikle bugün Avrupa Merkez Bankası Başkanı Christine Lagarde ile Fed Başkanı Jerome Powell’ın konuşmaları takip edilecek.

Piyasanın gündeminde, Fed’in Kasım ayında da 50 baz puanlık indirime gidip gitmeyeceği tartışılmaya devam ediliyor. Bununla birlikte, Powell’ın konuşmasının beklentiler üzerinde bir etkisi olmayabileceğini görebiliriz. Öyle ki, geçen haftaki konuşmada para politikasına dair önemli bir açıklama yapılmadı. Lagarde, bugün Powell’dan önce konuşacak olup bu hafta açıklanacak verilerin politika yapıcılarının konuşmalarının önüne geçebileceğini görebiliriz.

PCE Verisi Enflasyonda Sorunsuz Devam Ettiğini Teyit Etti

Diğer yandan, geçen haftanın son iş gününde ABD PCE verisi takip edildi. Beklentilere paralel gelen veriler, enflasyona yönelik bir endişe artışının önüne geçmiş oldu. Bu, piyasalar tarafından beklenen bir durum olduğu için ciddi bir heyecan yaratmadı, ancak risk iştahının korunmasını sağladı. Zira Fed, iki temel hedefi enflasyon ve istihdam denkleminde istihdama odaklanmak için daha fazla alana sahip olmaya devam ediyor. Bu yüzden bu hafta açıklanacak istihdam verileri, fiyatlamalar üzerinde önemli bir etkiye sahip olabilir.

ABD’de Çarşamba günü ABD Özel İstihdam Verisi takip edilecek. Ardından İşsizlik Haklarından Yararlanma Başvuruları sonrası Cuma günü Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Kazançlardan oluşan ABD istihdam veri seti yakından takip edilecek. Fed, açıkça belirttiği gibi enflasyon hedefi doğrultusunda devam ederken iş gücü piyasasını öncelik olarak görürken, istihdam veri setinin nasıl geleceği bankanın Kasım ayındaki faiz kararı konusunda son derece etkili olacaktır. Şu an piyasa, Kasım ayında bir kez daha 50 baz puanlık indirimi yüksek oranda beklemeye devam ediyor. Bu haftaki istihdam verileri ise bu beklentide önemli değişimlere neden olabilir.

İstihdam Veri Seti Risk İştahı Üzerinde Etkili Olabilir

Bu veriler, Fed kararında etkili olacağı için piyasanın risk iştahını da etkileme potansiyeline sahip. Güçlü bir istihdam veri setinin görülmesi, Fed’i 25 baz puanlık indirime daha da yaklaştırabilir. Diğer yandan, verilerin zayıf gelmesi biraz daha karmaşık bir sürece işaret edecektir. Bu, Fed’e yönelik yarım puanlık indirim beklentilerini yükseltebilir. Ancak, istihdamdaki olası zayıflığın şiddeti bir riski de beraberinde getirecektir. Bu da resesyon endişesi olacaktır.

Şu an söylemler ılımlı kalırken ve mevcut veriler ışığında ABD ekonomisinin yumuşak inişi gerçekleştirebileceği düşünülüyor. Ancak, istihdamda şiddetli bir bozulma havanın hızlı şekilde değişmesine neden olabilir ve Fed’in daha yüksek faiz indirimine gitme ihtimalinin pozitif etkileri absorbe edilebilir. Özetle, istihdam verilerindeki denge fiyatlamaları da doğrudan etkileyecek olup farklı yorumların ortaya çıkmasını sağlayabilir. Bu da volatiliteyi artırabilecek bir faktör olarak karşımıza çıkacaktır.

Diğer yandan, Çin Asya piyasasında etkisini artırmaya devam ediyor. Çin, geçen haftaki teşvik paketinin devamı niteliğinde konut sektöründe de ekonomiyi destekleyici adımlar attı. Çin, ekonomiyi destekleme adına proaktif yaklaşımına devam ederken Japonya'dan gelen veriler, sıkılaşma adımlarını zorlayıcı nitelikte. Zira bugün Japonya’da sanayi üretiminin sert şekilde düştüğü görüldü.

DXY’de Düşüş Devam Eder mi?

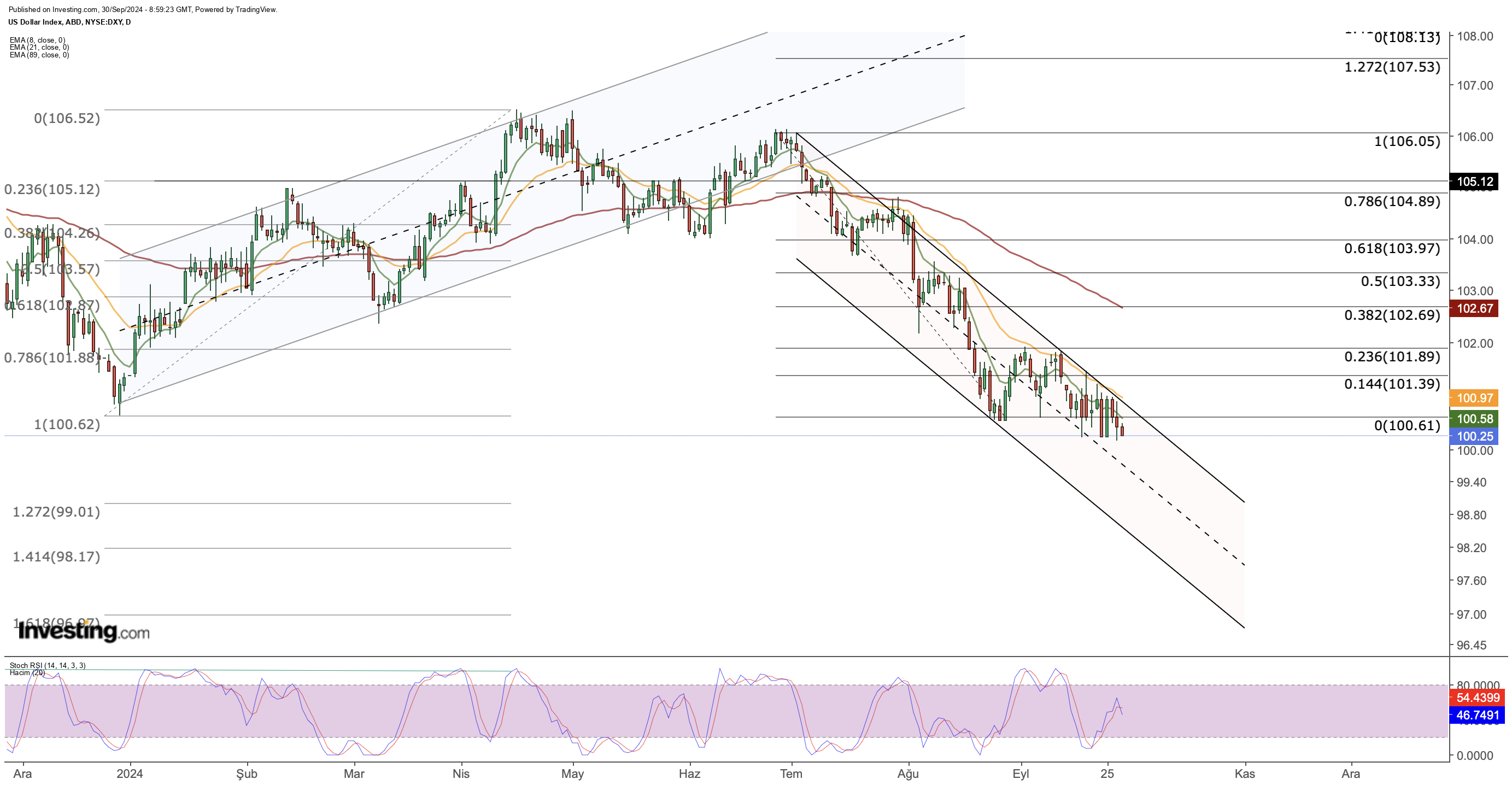

Bu hafta ABD ekonomisine dair önemli istihdam verileri beklenirken dolar endeksi de haftaya 101 seviyesinin altında zayıf görünümünü koruyarak başladı.

|

|

Dolar, 6 majör para birimi karşısında geçen hafta 101 sınırında bir dirençle karşılaştı. Risk iştahı güçlü kalırken dolar talebinin düşük seyretmesi, endeksin 100,5 civarındaki ana desteğini zorlamaya devam ediyor. DXY, haftaya geçen hafta tepki alımlarının görüldüğü 100,25 seviyesini test ederek başlarken bu hafta 100,5’in altında kaldığı sürece eğilimin 96-99 bandına doğru devam edebileceğini görebiliriz.

DXY’de olası bir toparlanma ise istihdam veri setinin güçlü gelmesiyle desteklenebilir. Bu hem resesyon endişelerini önleyecek hem de Fed’in 25 baz puan gibi daha düşük bir indirime gitmesinin kapısını aralayabilir. Böylece dolar getirisinin nispeten daha yüksek kalacağı ortamda dolara yönelik talep artışı görülebilir. Böylece, DXY’nin 100,5 seviyesinin üzerinde 101,3 direncine doğru hareket etmesi muhtemel hale gelebilir. Ancak endekste bir toparlanmayı teyit etmek için teknik olarak 101 seviyesinin haftalık kapanışlarla sorunsuz geçilmesi gerekiyor.

Sorumluluk Reddi: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır. Herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu, dolayısıyla herhangi bir yatırım kararının ve buna bağlı riskin yatırımcıya ait olduğunu hatırlatmak isterim. Ayrıca herhangi bir yatırım danışmanlığı hizmetimiz bulunmamaktadır.