ABD Merkez Bankası (Fed), Kasım 2018'den bu yana ilk kez faizleri artırdı. Fed, fonlama faizini yüzde 0,25 - 0,50 aralığına yükseltti. Karar 1'e karşı 8 oyla alındı. St. Louis Fed Başkanı James Bullard 50 baz puanlık faiz artışı yönünde oy kullanırken FOMC karar metninden çıkanlara baktığımızda ise;

* Ekonomik aktivitenin ve istihdamın güçlenmeye devam ettiğini son aylarda güçlü seyreden iş olanaklarının işsizlik oranını azalttığını,

* Rusya'nın Ukrayna'yı işgal etmesinin ABD ekonomisi üzerinde ciddi belirsizlikler yarattığını ve gelişen olayların enflasyon tarafında yukarı, ekonomik aktivite üzerinde ise aşağı yönlü baskılara yol açabileceğini,

* Komitenin uzun vadede yüzde 2 oranında maksimum istihdam ve enflasyon elde etmeyi amaçladığını bu doğrultuda federal fon oranı hedef aralığını yüzde 0,25 - 0,50'ye yükseltme kararı vermiştir.

Burada dikkat edeceğimiz kısım Fed'in faiz artışından ziyade ekonomik projeksiyonları ne ölçüde ve nasıl revize ettiği varlık fiyatlamalarını ilerleyen günlerde etkileyecek asıl konu olarak karşımıza çıkmaktadır.

Ekonomik projeksiyonlar ve Jerome Powell'ın basın toplantısından çıkanları detaylıca inceleyelim.

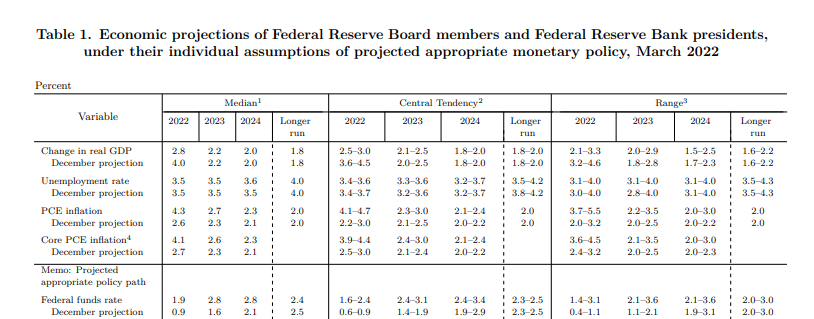

Ekonomik projeksiyonların belki de en dikkat çekeni GDP'de (GSYH) yaşanan aşağı yönlü revizyon. 2021 Aralık'ta yayımlanan projeksiyonda 2022 yılı için öngörülen büyüme %4,0 iken yeni yayımlanan projeksiyonda büyümenin 2022 yılı için %4'ten %2,8'e revize edildiği acaba faiz artışlarının resesyona yol açabileceği sorularını akıllara getirirken Powell'a bu konuyla ilgili bir soru yöneltildi. Powell ise resesyon yaşanması olasılığının yüksek olmadığını beklentilerinin %2,0 enflasyon ve güçlü iş gücü piyasası olduğunu belirtti.

Büyüme tahminleri düşürülmesine karşın enflasyon görünümünde yapılan keskin yukarı yönlü revize dikkat çekti. Fed, 2022 yılı için enflasyon tahminini %2,6'dan %4,3'e, 2023 için %2,3'den %2,7'ye, 2024 için %2,1'den %2,3'e yükseltti.

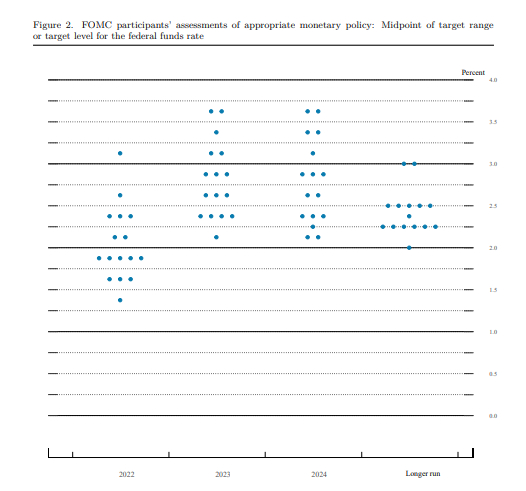

15 Aralık 2021'de yayımlanan Dot Plot'da FOMC üyelerinin 2022 yılı içerisinde federal fon oran aralığının %0,5 - 1,0 arasında yoğunlaştığını görmüştük. Yeni yayımlanan Dot Plot'ta ise federal fon oran aralığının %1,5 - 2,0 seviyesinde yoğunlaştı. 2022 yıl sonu faiz öngörüsüne baktığımızda %0,9'dan %1,9'a, 2023 için %1,6'dan %2,8'e yükseltildi. Fed'in özellikle yakın vade için şahin bir faiz patika yönlendirmesi yaptığını gözlemlerken 2022 yılının geri kalanında bu veriler çerçevesinde 6 faiz artışı yönünde sinyal verildiğini söyleyebilirim.

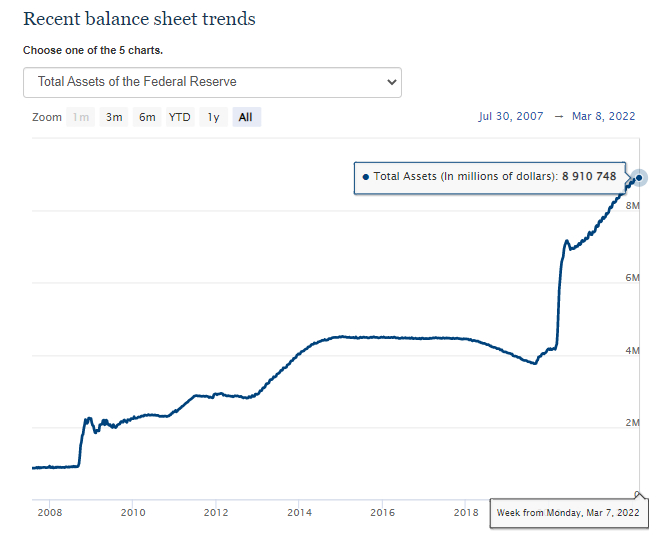

Fed, 2021 yılının sonunda varlık alımlarını azaltmaya başladı. 2022 Mart ayında varlık alımlarını bitiren ve ardından 0,25 baz puanlık bir faiz artışına giden Fed yavaş yavaş sıkılaşıyor ancak burada dikkat edilecek kısım piyasaları buna hazırlayarak bir program uyguluyor. Fed'in bunları yapacağını piyasa önceden öngörüyor. Bir merkez bankası olarak piyasa ile iletişimi oldukça iyi. Bilanço daraltma yılın geri kalanında piyasalar tarafından önemle takip edilecek. Powell'ın basın toplasında bilanço ile ilgili ise;

* Bilanço daraltma konusundaki çerçevenin bir öncekinden daha hızlı gerçekleşeceği,

* Bilanço daraltma planlarını mayıs ayında sonlandıracaklarını belirtti.

Fed'in şu an itibarıyla bilanço büyüklüğü 9 trilyon dolara yaklaşmış durumda. Mayıs ayında bilanço konusu detaylıca görüşülecek. Büyük ihtimal yılın ikinci yarısından itibaren bilanço tarafında daraltmalar başlayacaktır.

Sonuç olarak; Fed'in burada doğru politika izlediğini söyleyebiliriz. Piyasalar bu faiz artışına karşı önceden yavaş yavaş hazırlandı. 3 yılın ardından gelen faiz artışı sonrası varlık fiyatlamalarında bir miktar geri çekilmeler yaşandığını gözlemledik. Ekonomik projeksiyonlar ve Powell'ın basın toplantısından çıkanlar piyasalarda yukarı yönlü hareketleri beraberinde getirdi. Fed ekonominin dayanaklı, istihdam piyasasının güçlü olduğunu ve enflasyonun yılın ikinci yarısından itibaren düşme eğilimi içine gireceğini söylüyor. Yani biraz kendini ağırdan alıyor. Çünkü Fed istese enflasyonu düşürür. İstihdamı bozar, bilançoyu daraltır burada önemli olan ekonomiyi bozmadan piyasa beklentisini aşağı yönlü çekerek enflasyonun çok bir müdahale edilmeden beklenen düzeye çekilmesidir. Varlık fiyatlamalarına baktığımızda piyasanın güvercin algıladığını ve yukarı yönlü hareketlerin hızlandığını söyleyebilirim.

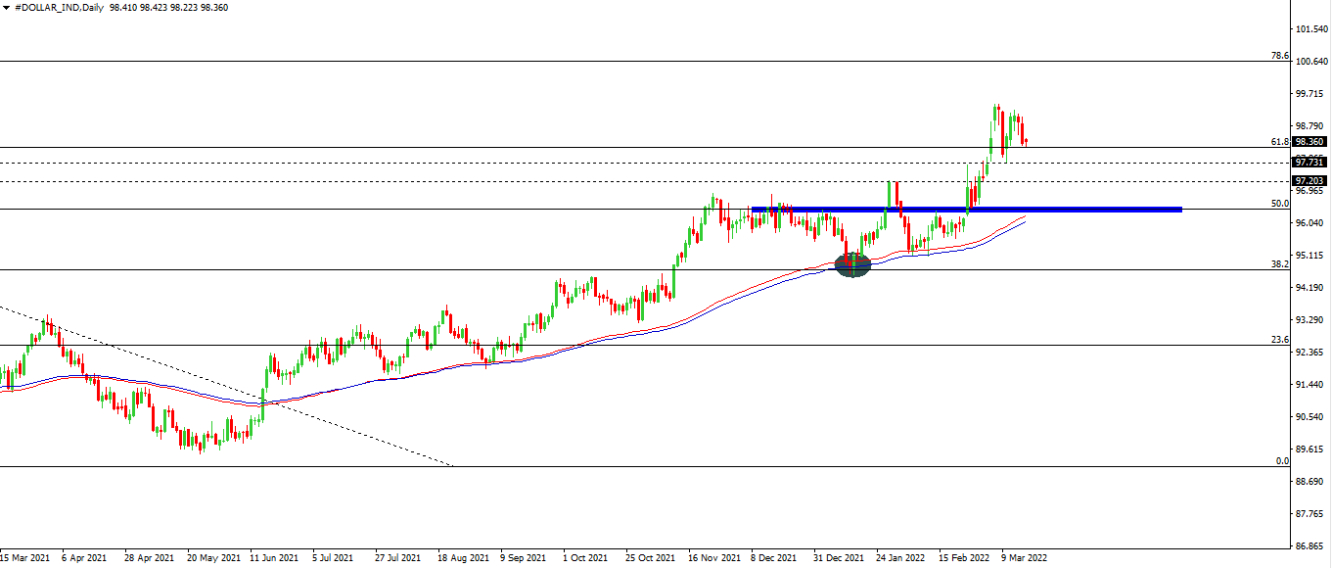

Ana strateji 96 seviyesinin üzerinde kaldığı sürece yukarı yönlü hareketlerine devam etmek isteyecektir. Geri çekilmelerde 97,70 ve 97,20 yakından takip edilmelidir.

EURUSD Paritesi

Dolar endeksindeki yukarı yönlü stratejiye karşı burada ise yükselişlerin satış fırsatı vereceğini düşünüyorum. 1,13 üzerinde kalıcılıklar görülmediği takdirde yön aşağı olacaktır. 1,1120 ve 1,1230 kademeli direnç olarak takip edilebilir.

Fed ile bir miktar baskı yaşamasına rağmen günü 1926 dolar seviyelerinden kapattı. Bu haftanın kapanışı Altın açısından çok önemli. Haftayı 1920$ dolarüzerinde kapatması altını güçlendirecek ve kısa vadeli üzerindeki baskısı alacaktır. 1960 ve 1990 dolar kademeli direnç olarak takip edilebilir.

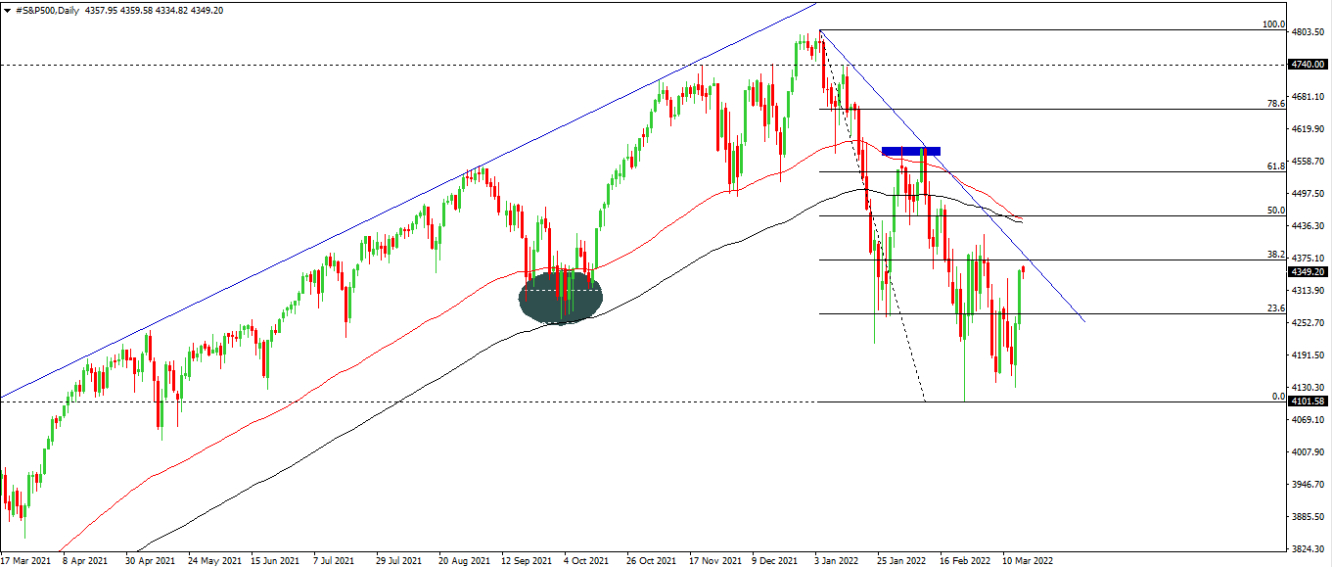

Günü %2,24 yukarı da kapatan endekste önemli bölgelere yaklaşılıyor. S&P 500'de yukarı yönlü hareketlerin devam edebilmesi için 4,450 bölgesinin üzerinde kalıcılıklar görmemiz gerekmektedir.