Küresel piyasalar haftaya satıcılı başladı. Yeni haftaya sabah saatlerinde Çin tarafından aldığımız büyüme ve diğer öncü göstergeler ile başlıyoruz. Çin 2022'nin ilk çeyreğinde yıllık bazda yüzde 4,4 olan piyasa beklentisinin üzerinde ve önceki dönemde gerçekleşen yüzde 4,0 büyümeden daha hızlı bir şekilde yüzde 4,8 büyüdü. Çin'de yatırımlar, yüzde 8,4 olan piyasa beklentinin üzerinde yüzde 9.3 artış gösterirken, sanayi üretimi yüzde 6.5, perakende satışlar yüzde 3.3 ve işsizlik oranı yüzde 5.5’ten yüzde 5.8’e yükselerek Mayıs 2020'den sonra görülen en yüksek seviyede gerçekleşti. Gelen büyüme verileri her ne kadar beklentilerin üzerinde gelmiş olsa bile gelen verilerin içerisinde ülkenin ticaret merkezi olan Şanghay ve birçok kentinde yaşanan kapanmaların etkilerinin olmaması ve Nisan'da gelecek verilerin kötü olacağı beklentisiyle gelen veriler çok sağlıklı bulunmadı ve hisse senetleri piyasasında satış baskısını beraberinde getirdi. Sabah saatlerinde varlık fiyatlamaları üzerindeki etkilere baktığımızda yükselen enflasyon endişeleri, artan tahvil getirileri, Çin'den gelen ekonomik veriler ve Fed'in sıkılaştırıcı politikalar izleyecek olması varlık fiyatlamalarını etkileyen unsurlar olarak karşımıza çıkmaktadır. Hafta boyunca gözler Uluslararası Para Fonu (IMF) ve Dünya Bankası 2022 Bahar Toplantılarında merkez bankası başkanlarının konuşmalarında olacak. Ayrıca Euro bölgesi enflasyon, sanayi üretimi ve PMI verileri yakından takip edilecek. Geçtiğimiz hafta hem küresel de hem de yurt içinde önemli veri akışının olduğu bir hafta yaşadık. ABD tarafından gelen TÜFE - ÜFE verisi, ECB ve TCMB faiz kararları ve ABD'de altı büyük banka ile başlayan kazanç sezonu yakından takip edildi. Geçtiğimiz hafta gelen verilerin detaylarına bakıp önümüzdeki hafta piyasalarda takip edilmesi gereken noktaları sizlerle paylaşacağım.

ABD Mart Ayı Tüketici Fiyat Endeksi (CPI)

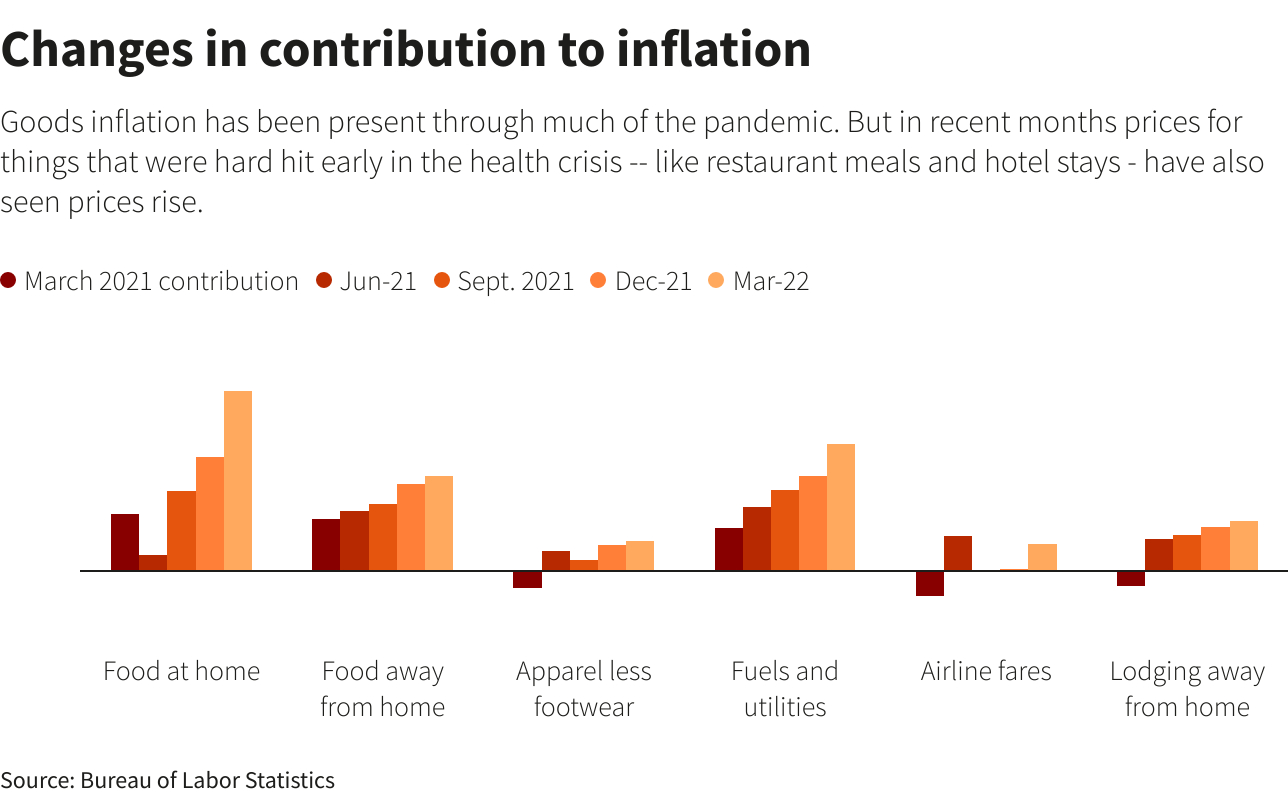

ABD'de yıllık enflasyon Mart'ta yüzde 8,5'e yükselerek 41 yılın (1981) en yüksek seviyesine çıktı. Rusya - Ukrayna savaşının alevlenmesiyle enerji ve emtia tarafında yaşanan sert yukarı yönlü hareketler, arz kısıtları ve güçlü talep enflasyonu besleyen temel katalizör olarak karşımıza çıkmaktadır. Mart ayında gelen verinin detaylarına baktığımızda benzin, barınak ve gıda endeksleri en büyük artışları kaydetti. Benzin fiyatları Haziran 2009'dan beri görülen en büyük artışı kaydederek enflasyondaki artışın yarısını oluşturdu.

Çekirdek enflasyonun aydan aya artış hızının düşmesi olumlu olsa da özellikle Rusya - Ukrayna savaşının alevlenmesiyle enerji ve emtia tarafında yaşanan sert yukarı yönlü hareketler son aylarda gıda, barınma ve ulaşımın enflasyona en çok katkıyı yaptığı görülmektedir. Mallara olan talep bir miktar yavaşlamış olsa bile hizmetlere yönelik artan iştah önümüzdeki aylarda hizmet enflasyonunu gündeme getirecektir.

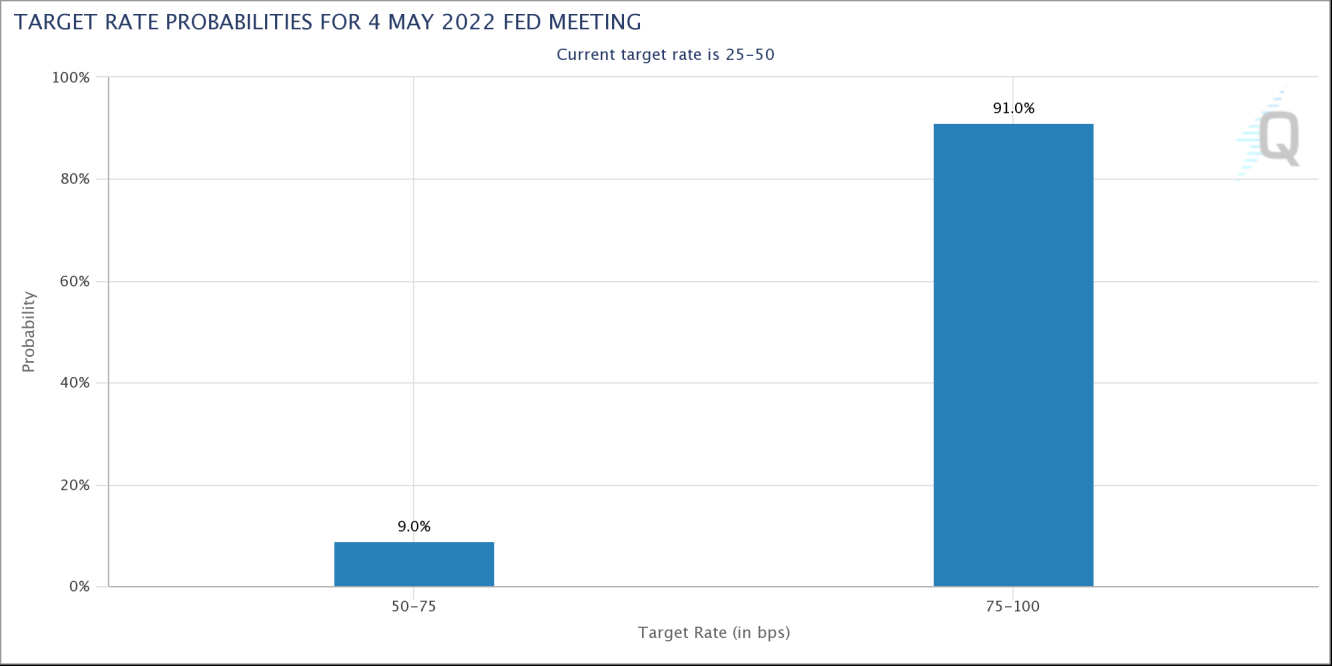

Salı günü gelen enflasyon verisiyle piyasada Fed'in Mayıs ayında gerçekleştireceği toplantıda 0,50 baz puan artışa kesin gözüyle bakılmaya başlandı. Veriyle beraber dolar endeksi ve altında yukarı yönlü hareketlerin olduğunu gözlemlerken hisse senetleri tarafında satış baskısının hâkim olduğu gözlemlendi. Fed'in güçlü seyreden enflasyon karşısında agresif faiz artışına gidecek olması, QT'ye erken başlangıç ve 2 - 10 yıllık tahvil getirilerinin geçtiğimiz haftalarda yatay veya tersine dönmesi ekonominin agresif şekilde soğutulmasının ekonomide resesyona sebep olabileceği sinyallerini vermektedir.

ECB ve TCMB Faiz Kararları

Avrupa Merkez Bankası (ECB) beklentilere paralel bir şekilde faizleri sabit bırakırken net varlık alımlarını (APP) üçüncü çeyrekte sonlandırma kararı aldı. Yönetim Konseyi varlık alımlarının sonlandırmasından bir süre sonra faiz artışlarına kademeli bir şekilde başlayacaklarını belirtti. Rusya - Ukrayna savaşının Avrupa ekonomisini ciddi şekilde etkilediğini ve belirsizlikler yarattığını belirtildi. Enflasyonun önemli ölçüde arttığını ve özellikle enerji maliyetlerindeki keskin artış nedeniyle önümüzdeki aylarda yüksek kalmaya devam edeceği belirtilirken şahin bir programdan bahsedilmemesi, Fed'in gerisinde kalması ve yıl içerisinde muhtemel bir faiz artışı gerçekleşeceği beklentileriyle güvercin algılanırken Euro/Dolar paritesinde satışlar hızlandı. Piyasalar faiz artırım tahminlerini 70 baz puandan yıl sonuna kadar 65 baz puanlık faiz artırımını fiyatladı.

Türkiye Cumhuriyet Merkez Bankası (TCMB) beklentilere paralel bir şekilde politika faizi olan bir hafta vadeli repo ihale faiz oranının yüzde 14 düzeyinde sabit tutulmasına karar vermiştir. Karar metninde dikkat çeken noktalar baktığımızda ise;

* Büyümenin kompozisyonunda sürdürülebilir bileşenlerinin payının artığını ve cari işlemler dengesinde enerji fiyatlarından kaynaklanan risklerin devam ettiğini,

* Cari işlemler dengesinin sürdürülebilir seviyelerde kalıcı hale gelmesinin fiyat istikrarı için önem arz ettiğini,

* Uzun vadeli Türk lirası yatırım kredileri de dâhil olmak üzere kredilerin büyüme hızı ve erişilen finansman kaynaklarının amacına uygun şekilde iktisadi faaliyet ile buluşmasının finansal istikrar açısından önemli olduğunu ve makroihtiyati politika setinin güçlendirilmesine karar vermiştir.

Makroihtiyati politikalardan kast edilen ise sistemik riski azaltmak amacıyla finansal sektöre yönelik düzenlemeler bütününü ifade eder. Burada sistemik risk ise finansal sistemde yaşanan sorunlar nedeniyle, finansal aracılık faaliyetlerinin büyük oranda kesintiye uğraması ve reel ekonomide yıkıcı sonuçların ortaya çıkma riskidir. Makroihtiyati politika ile amaçlanan, sistemik riskin finansal sistem ve ekonomi üzerindeki olumsuz etkilerini sınırlamaktır. Bu çerçevede haftası Türkiye Cumhuriyet Merkez Bankası (TCMB) Türk Lirası cinsinden tesis edilen zorunlu karşılıklara uygulanacak faiz/nema oranının yüzde 0 olarak belirlendiğini, yurt içi yerleşik gerçek kişilere ait hesapların dönüşümüne bağlı olarak TL zorunlu karşılıklara ilave faiz/nema ödenmesi uygulamasına son verildiğini duyurdu.

Küreselden Pozitif Ayrışan Borsa İstanbul

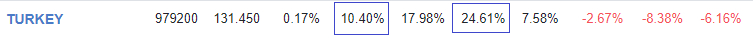

2022 yılı başından itibaren küresel risk iştahını etkileyen faktörlere baktığımızda Fed, ECB ve Rusya - Ukrayna kaynaklı haberler etkili oldu. Rusya - Ukrayna arasındaki savaşın alevlenmesiyle birlikle Körfez ülkeleri ve Latin Amerika'ya ciddi para girişlerinin olduğunu gözlemledik. Nisan ayı itibariyle gelişmekte olan piyasalar içinde Türkiye yüzde +10,40'lık getiriyle en iyi performans sergileyen hisse senedi piyasası olurken Macaristan yüzde - 10,93 ile en kötü performans sergileyen hisse senedi piyasası olarak karşımıza çıkmaktadır.

Sene başından itibaren küresel risk iştahı üzerinde etkili olan Fed'in şahin mesajları ve Rusya - Ukrayna arasında alevlenen savaşın etkilerine rağmen MSCI Türkiye endeksi sene başından itibaren getirisini %+24,61 seviyesine çıkararak küresel hisse senetleri piyasasından olumlu ayrışmaktadır. Küresel hisse senetleri için pazar lideri olan, 23 gelişmiş ve 24 gelişmekte olan ülkelerin piyasasında yer alan büyük ve orta büyüklükteki hisse senetlerinin performansını ölçen MSCI ACWI endeksi haftayı yükselen enflasyon ve Fed'in agresif faiz artışına gideceği beklentisiyle %-0,37 aşağıda kapatarak sene başından itibaren getirisini %-8,56 seviyesine taşıdı. Almanya, İngiltere, Belçika gibi 23 gelişmiş ülkenin dahil olduğu MSCI World endeksi ise haftayı %-0,42 aşağıda kapatarak sene başından itibaren getirisi %-8,42 olarak gerçekleşti.

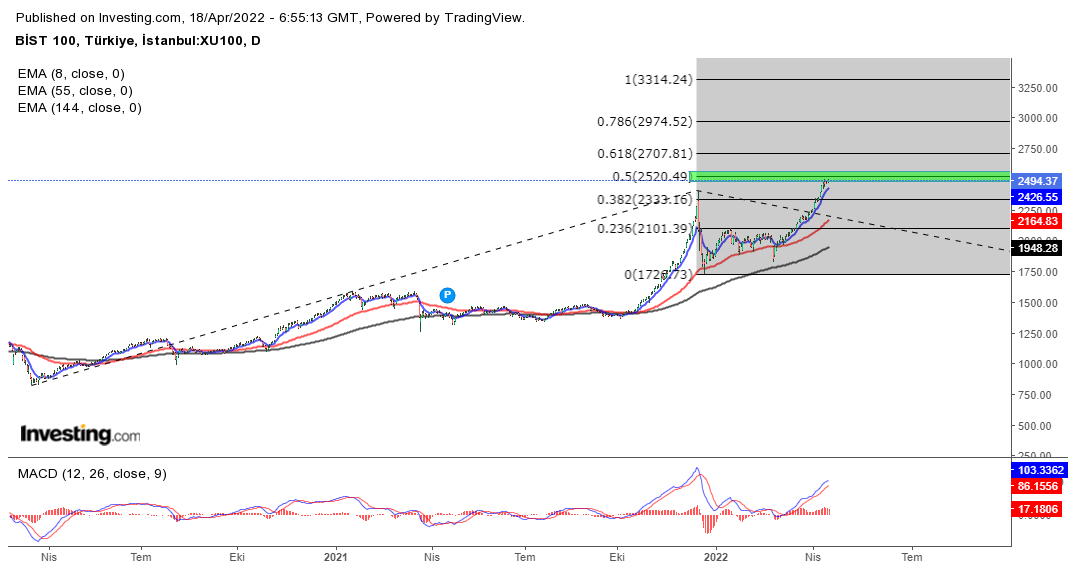

Borsa İstanbul üst üste son 7 haftadır pozitif kapatmaya devam ediyor. 24.02.2022'de Ukrayna savaşı ile test ettiğimiz 1826 seviyelerinden itibaren yükselişe geçen endeks 36 iş gününde toplam getirisini yüzde 36,54 seviyelerine çıkardı. Yani endeks son 36 günde ortalama her gün yüzde 1'lik kazanç sağlamış oldu. Borsa İstanbul'u küreselden pozitif ayıran nedenlere baktığımızda;

* Düşük yabancı yatırımcı oranı,

* Küresel hisse senetleri piyasalarına göre iskontolu oluşumuz,

* Şirket hisse geri alım programları,

* Yüksek enflasyon,

* Şirket karlarının yüksek olması,

* Yaklaşan 1Ç bilanço dönemi,

* Negatif reel faiz ortamı vb. nedenler küreselden pozitif yönde ayrılmamızı sağlamıştır.

Bloomberg aracı kurumların hedeflerine göre ortalama Borsa İstanbul'da yüzde 10,7'lik bir yükseliş öngörmektedir. Bu hedef yaklaşık 2760 seviyelerine denk gelmektedir. Küresel piyasalara kıyasla güçlü seyrine devam eden ve son dönemde banka hisselerinin de yükselişi desteklemesiyle yukarı yönlü hareketlerini güçlendiren endekste 2500 2520 bölgeleri önemli bir direnç olarak karşımıza çıkmaktadır. Bu seviyelerden bir miktar kar realizasyonunun gelmesi trendin güç toplaması için olumlu karşılanabilir kısa vadeli 2420 seviyesi stop kabul edilerek yukarı yönlü hareket takip edilebilir. 2420 seviyesinin altında 2330 seviyelerine doğru satış baskısı oluşturabilir ancak bu seviyelerden toparlanma gelmesi muhtemel görünmekle beraber gelecek haber akışlarının etkisi veya kar realizasyonların hızlanmasıyla satışlar tetiklenebilir.

Borsa İstanbul

Borsa İstanbul'da haftanın genelinde 2500 - 2520 direnç, geri çekilmelerde 2430 destek bölgesi olarak takip edilebilir. 2520 üzerinde kalıcılıklar görülmeden yeni pozisyona girilmemesi gerektiğini düşünüyorum.

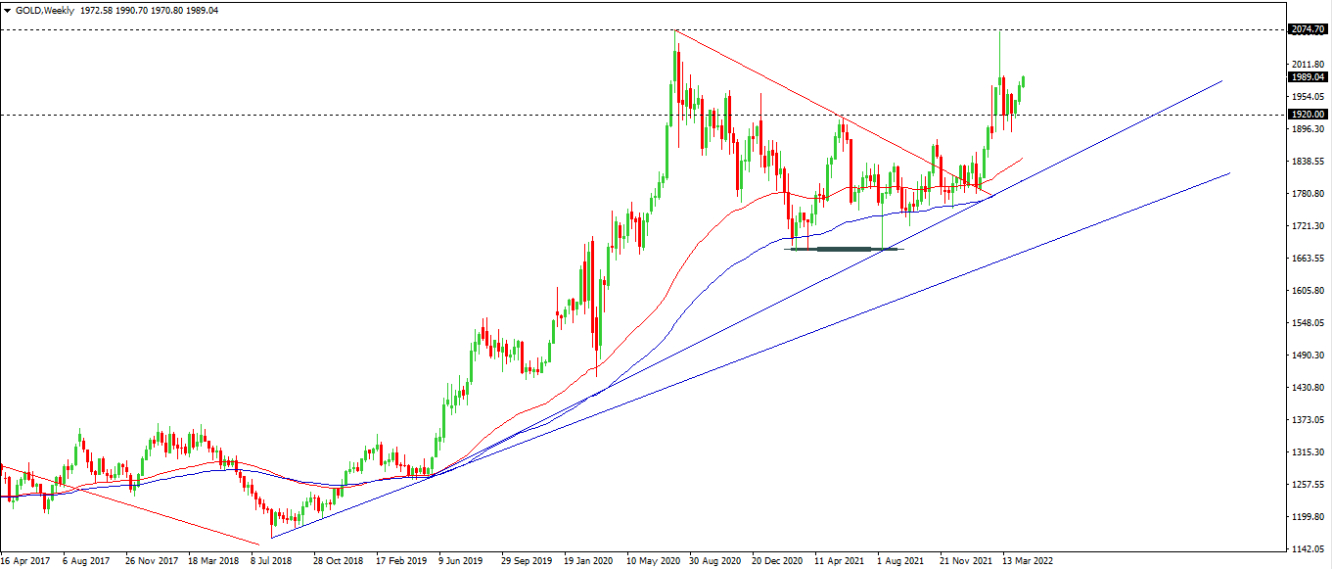

Altın

ABD tarafından gelen enflasyon verisiyle yükselişini hızlandıran Altın'da önemsediğim 1920 dolar bölgesinin ne kadar kusursuz çalıştığını yukarıdaki grafikte görebilirsiniz. Fed'in agresif faiz artışı beklentilerine rağmen yükselişini sürdüren altının arkasında temel olarak artan enflasyonist baskıların olduğu söyleyebilirim. Yukarı yönlü hareketlerde 2000 ve 2015 dolar seviyeleri direnç, 1960 ve 1945 dolar ise destek olarak takip edilebilir.

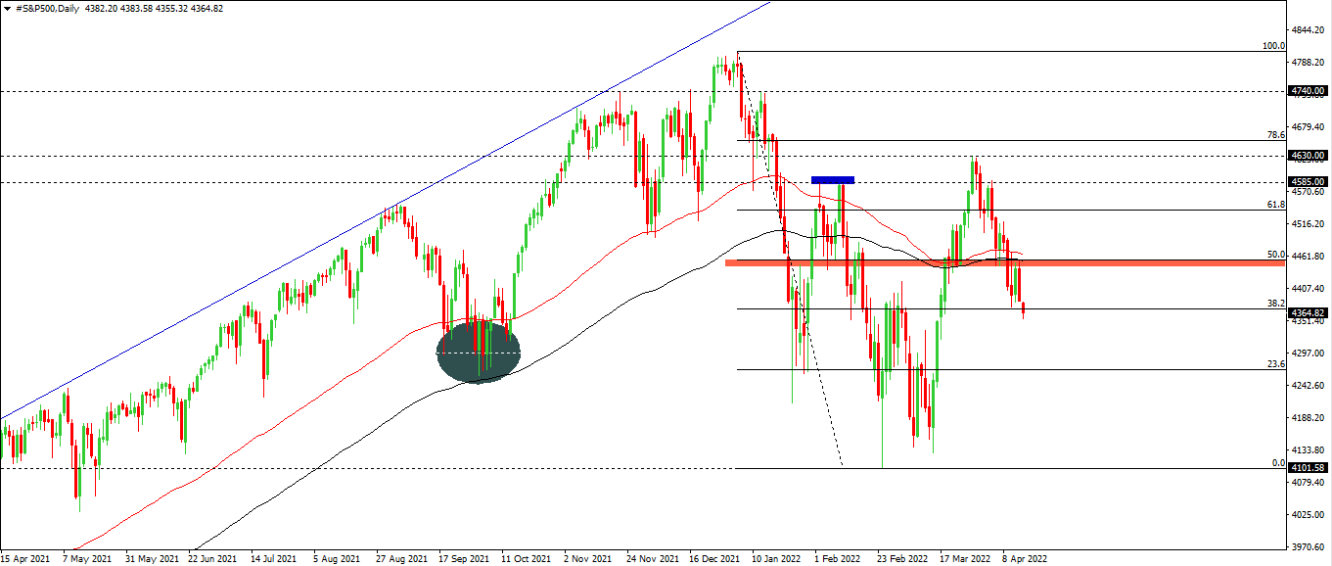

S&P 500

Yükselen enflasyon beklentileri ve Fed'in agresif faiz artışı görüşleri endeks tarafında 4,630 bölgesinden satışların gelmesine sebep olurken geri çekilmelerde 4,450 bölgesinin vereceği tepkiyi yakından takip edilmesi gerektiğini geçtiğimiz analizimde belirtmiştim. Şayet görüleceği üzere 4,450 seviyesinin altında kalıcılık bulan endekste satış baskılarının arttığını gözlemliyoruz. Aşağı yönlü hareketlerde 4,350 - 4320 - 4291 seviyeleri destek, yukarı yönlü hareketlerde ise 4,415 ve 4,450 direnç olarak takip edilebilir.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Borsa İstanbul Yükselen Enflasyon Karşısında Küreselden Pozitif Ayrışıyor

Yayın Tarihi 18.04.2022 10:31

Borsa İstanbul Yükselen Enflasyon Karşısında Küreselden Pozitif Ayrışıyor

Son yorumlar

Sıradaki makale yükleniyor...

Uygulamamızı Yükleyin

Risk Açıklaması: Finansal araçlar ve/veya kripto paralarla işlem yapmak yüksek seviyede risk içermektedir ve yatırım miktarınızın bir kısmını veya tamamını kaybetmenize sebep olabilir, bu sebeple tüm yatırımcılar için uygun değildir. Kripto para fiyatları aşırı derecede hareketlidir ve finansal haberler, politik olaylar ve düzenleme kurumları gibi konulardan kolaylıkla etkilenir. Kaldıraçlı işlem yapmak finansal riskleri yükseltmektedir.

Diğer finansal araçlar veya kripto paralar içinden tercihinizi yapmadan önce, yatırım nesnelerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice gözden geçiriniz ve ihtiyacınız olduğunda profesyonel tavsiye almayı deneyiniz.

Fusion Media sitede yer alan bilgilerin gerçek zamanlı ya da isabetli olacağının mutlak olmadığını hatırlatır. Tüm borsa fiyatları, endeksler, vadeli işlemler, Forex ve kripto para fiyatları, borsalardan değil piyasa düzenleyicileri tarafından oluşturulur, bu sebeple fiyatlar isabetli olmayabilir ve gerçek piyasa fiyatlarından farklı olabilir, bu da buradaki fiyatların fikir verme amaçlı olduğunu ve ticari amaçlar için uygun olmadığını gösterir. Fusion Media veya herhangi bir sağlayıcı, buradaki bilgileri kullanmanız sonucu oluşacak olası kayıplarınızdan ötürü sorumluluk taşımamaktadır.

Bu sitede yer alan bilgileri, Fusion Media ve/veya veri sağlayıcıdan yazılı izin almadan kullanmak, saklamak, kopyasını üretmek, görüntülemek, düzenlemek veya dağıtmak yasaktır. Fikri mülkiyet hakkı, sitede yer alan verileri sağlayanlara ve/veya borsalara aittir.

Fusion Media reklamlarla veya reklam verenlerle etkileşiminize bağlı olarak internet sitesinde görüntülenen reklamlardan gelir elde edebilir. İşbu sözleşmenin aslı İngilizcedir ve İngilizce ve Türkçe versiyonu arasında tutarsızlık olduğunda İngilizce versiyonu dikkate alınacaktır.

Diğer finansal araçlar veya kripto paralar içinden tercihinizi yapmadan önce, yatırım nesnelerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice gözden geçiriniz ve ihtiyacınız olduğunda profesyonel tavsiye almayı deneyiniz.

Fusion Media sitede yer alan bilgilerin gerçek zamanlı ya da isabetli olacağının mutlak olmadığını hatırlatır. Tüm borsa fiyatları, endeksler, vadeli işlemler, Forex ve kripto para fiyatları, borsalardan değil piyasa düzenleyicileri tarafından oluşturulur, bu sebeple fiyatlar isabetli olmayabilir ve gerçek piyasa fiyatlarından farklı olabilir, bu da buradaki fiyatların fikir verme amaçlı olduğunu ve ticari amaçlar için uygun olmadığını gösterir. Fusion Media veya herhangi bir sağlayıcı, buradaki bilgileri kullanmanız sonucu oluşacak olası kayıplarınızdan ötürü sorumluluk taşımamaktadır.

Bu sitede yer alan bilgileri, Fusion Media ve/veya veri sağlayıcıdan yazılı izin almadan kullanmak, saklamak, kopyasını üretmek, görüntülemek, düzenlemek veya dağıtmak yasaktır. Fikri mülkiyet hakkı, sitede yer alan verileri sağlayanlara ve/veya borsalara aittir.

Fusion Media reklamlarla veya reklam verenlerle etkileşiminize bağlı olarak internet sitesinde görüntülenen reklamlardan gelir elde edebilir. İşbu sözleşmenin aslı İngilizcedir ve İngilizce ve Türkçe versiyonu arasında tutarsızlık olduğunda İngilizce versiyonu dikkate alınacaktır.

© 2007-2024 - Fusion Media Limited. Tüm Hakları Saklıdır.