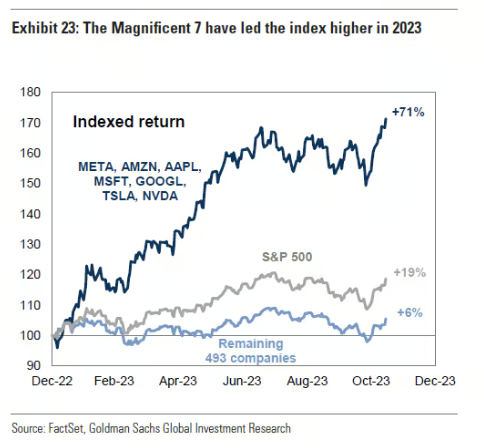

- S&P 500'ün bu yılki performansı büyük ölçüde “Muhteşem 7” hisse tarafından yönlendirildi.

- Bu arada Goldman Sachs ilk 7 hissenin daha iyi performans göstermeye devam edebileceğini tahmin ederken diğer 493 hisse senedi geride kaldı.

- Kasım ayı hisse senetleri için harika bir ay olurken bu performans Aralık ayına da kolayca yayılabilir.

- Efsane Cuma'yı kaçırdınız mı? Uzattığımıx Siber Pazartesi indirimimiz ile InvestingPro aboneliklerinde %60'a varan indirimden yararlanın.

S&P 500 yılbaşından bu yana %19 değer kazanmasına rağmen birçok bireysel yatırımcının yıllık performansı muhtemelen yetersiz kalmıştır.

Endeksin performansı daha yakından incelendiğinde; öncelikle endekste en yüksek piyasa değeri yoğunluğuna sahip yedi hisse senedinin etkisiyle biraz aldatıcı bir eğilim ortaya çıkıyor.

“Muhteşem 7” hisse senedinin, geri kalan 493 hisse senedine karşı gösterdiği performans bunun altını çizmektedir.

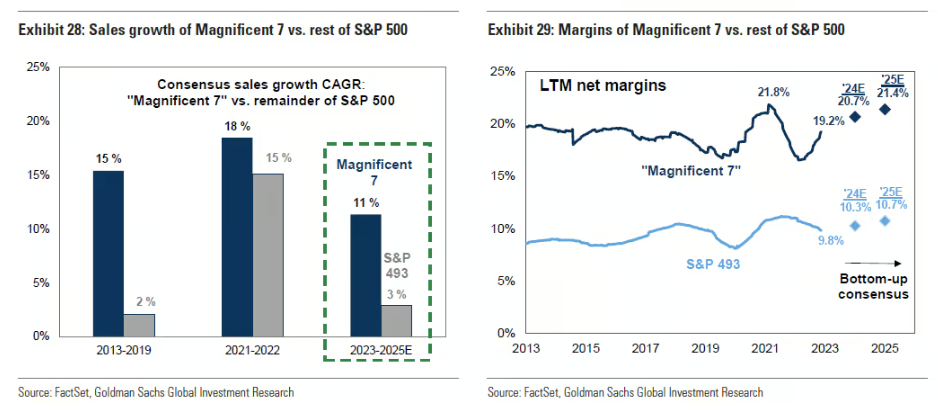

Goldman Sachs'a göre Muhteşem 7, sepetin geri kalanından daha iyi performans göstermeye devam edecek.

Analistlerin tahminlerine göre büyük sermayeli şirketler, 2025 yılına kadar satışlarını %11'lik bir YBBO (yıllık bileşik büyüme oranı) ile artıracakken bu oran geri kalan hisse senetleri için sadece %3.

Bu devler aynı zamanda F/K açısından da piyasanın geri kalanına kıyasla çok daha iyi performans göstermeye hazırlanıyor.

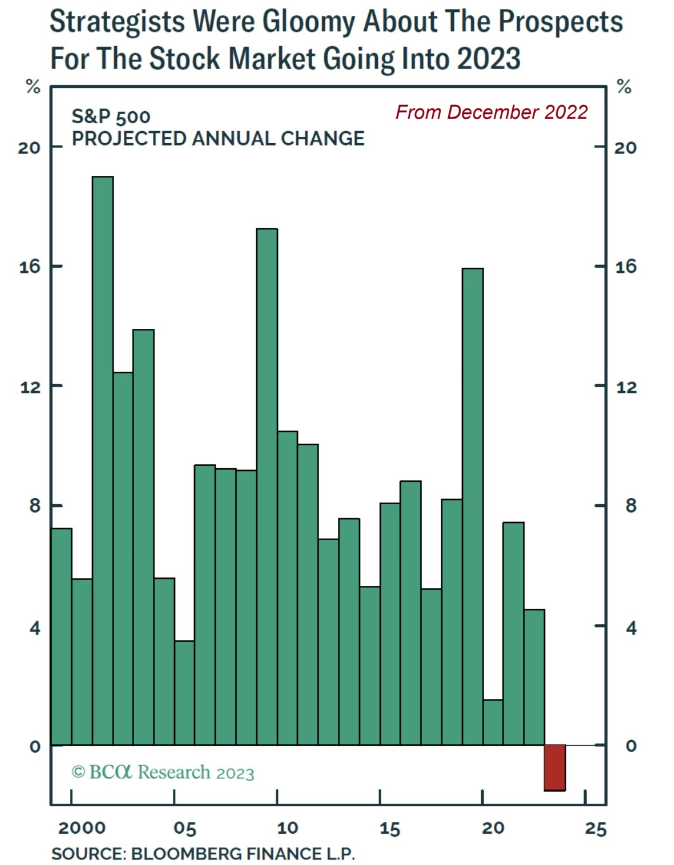

Oysa bir yıl önce büyük yatırım bankalarındaki “stratejistler”, 2023 yılında hisse senetlerinde gerçek bir çöküş öngörüyordu. 2000 yılından bu yana ilk kez böyle bir kayıp tahmin etmişlerdi.

Görünüşe göre stratejistler bu noktaya kadar yanıldı. Bu durum, özellikle son birkaç aydır devam eden pozitif eğilim göz önüne alındığında, Aralık ayında devam eden yükseliş hissiyatını destekleyen önemli bir faktör olabilir.

S&P 500, ortalama yıllık getirisini üçe katlayarak yaklaşık %20'lik bir kazanç elde ederken Nasdaq şu anda yıllık %36'nın üzerinde getiri sağlıyor.

Birçok yatırımcı için iyimserlik ya da kötümserlik düzeyi, özellikle yıl sonuna doğru, genellikle bireysel performanslarına bağlı.

Ancak kötümserliğin, uzun vadeli getirileri önemli ölçüde azaltabileceği göz önüne alındığında, yatırımlarda iyimserliği korumak çok önemli.

Piyasaları anlamaya odaklanmak, gerileme dönemlerine ilişkin algıları bozabilecek olumsuz medya önyargılarını göz ardı etmek ve kişinin volatiliteye dayanma kapasitesini belirleyerek portföyü buna göre ayarlamak tavsiye edilir.

Temel oranlar yükseliş sinyali gönderiyor

Emtiaların düşük volatiliteli hisse senetlerine (SPLV) oranının incelenmesi, içgörü sağlayabilir. Emtialar düşük performans gösterdiğinde bu durum, daha geniş piyasada, özellikle de S&P 500'de güce işaret eder.

Bugün S&P 500'e göre düşük volatilite ve emtia eğilimleri, tüm yıl boyunca olduğu gibi her zaman yeni düşük seviyelere işaret ediyor.

Bu oranların aşağıya doğru işaret ediyor olması, bize başlangıçta olumlu bir görüş vermeli: muhtemelen riskli varlıkların, yıl sonuna kadar büyüme kapasitesi hâlâ var.

***

InvestingPro'da kendi kriterlerinize göre detaylı bir temel analiz yaparak bir şirketin risk profilinize uygun olup olmadığını kolayca belirleyebilirsiniz. Bu sayede portföyünüzü şekillendirirken son derece profesyonel bir yardım almış olursunuz.

Ayrıca portföy yönetimi ve temel analiz için piyasadaki en kapsamlı platformlardan biri olan InvestingPro'ya, uzattığımız Siber Pazartesi fırsatımızdan yararlanarak yılın en büyük indirimiyle (%60'a varan) çok daha ucuza üye olabilirsiniz.

Sorumluluk Reddi: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır; herhangi bir şekilde varlık satın almayı teşvik etme amacı taşımadığı gibi yatırım yapmak için bir talep, teklif, tavsiye veya öneri teşkil etmez. Her türlü varlığın birden fazla bakış açısıyla değerlendirildiğini ve oldukça riskli olduğunu ve bu nedenle herhangi bir yatırım kararının ve ilgili riskin yatırımcıya ait olduğunu hatırlatmak isterim.