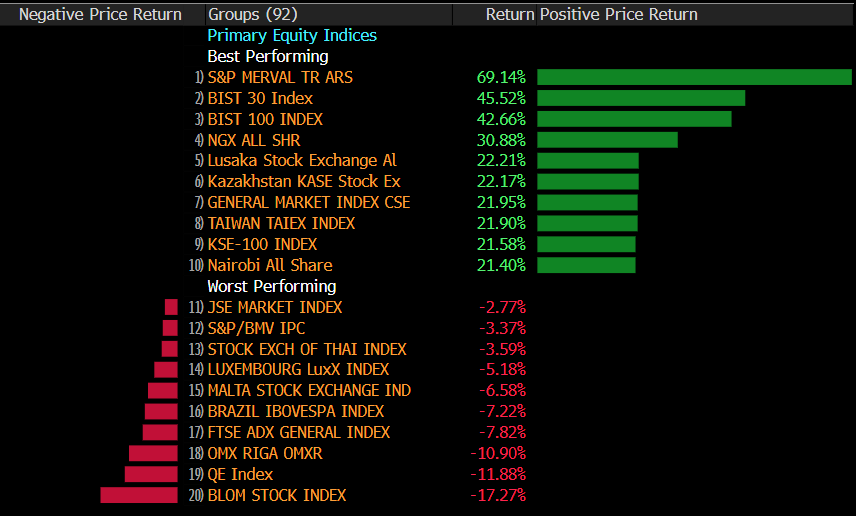

Borsa İstanbul 100 endeksi yılbaşından bu yana sergilediği performans ile göz doldurdu. Gelişen/gelişmiş fark etmeksizin iyi bir reaksiyon verdi. Lokal para cinsinden %43, dolar cinsinden ise %31 ile en iyiler arasında yer almaktadır.

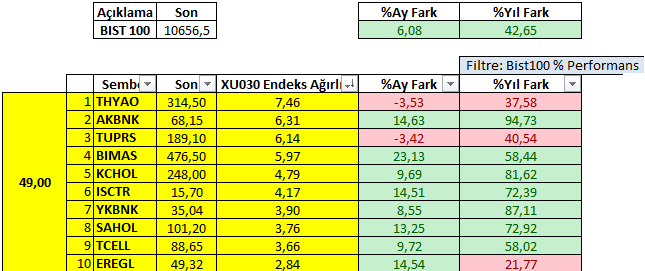

BIST 100 endeksinde ağırlığı en yüksek 10 şirketin toplam endeks içerisindeki oranına baktığımızda neredeyse yarısını temsil ediyor. %49 büyük bir ağırlık olarak izah edilebilir. Ağırlığı en yüksek şirketler sırasıyla THYAO, AKBNK, TUPRS, BIMAS, KCHOL, ISCTR, YKBNK, SAHOL, TCELL, EREGL olarak kaydedilmiştir.

Ağırlığı en yüksek 10 şirketin 3'ü endeksin yıl başından bu yana sergilediği %43’lük performansı altında kalırken en az performans %18 ile SISE, en iyi performans sergileyen ise %94 ile AKBNK olarak kaydedilmiştir.

Endeks yıl başından bu yana %43'lük performansı ile önemli bir seyir izlemesine karşın endeks içerisindeki her şirket için aynı durumu söylemek mümkün değildir.

BIST 100 endeksi üzerinde getiri sağlayan BIST 100 şirketi sadece 40. Bu şirketler içerisinde en iyi performans sağlayan şirket %120 ile TAVHL olmakla birlikte endeks getiri sınırında kalan ise %44 ile ZOREN olarak kaydedilmiştir.

60 şirket BIST 100 endeks getirisi altında performans sergilerken içlerinden 15 şirket negatif, 1 şirket ise nötr performans sergilemektedir. O halde 44 şirket endeks altında ancak pozitif bir getiri sağlamış oluyor.

Bu arada negatif performans sergileyen 15 şirketin toplam endeks içerisindeki ağırlığı SADECE %3,65.

Peki, geride kalan şirketler gelecek dönemde fark yaratabilir mi? Bu haliyle potansiyel oluşturabilir mi? Bu soruya çeşitli gerekçelerle cevap verebilmek mümkündür. Ancak neden geride kaldı, yeni dönem projeksiyonunda geride kalanların hikayesi var mı, yabancı bu süreçte bu bölüme odaklanabilir mi mevcut fiyat ve geçmiş dönemki zirve seviyeleri arasındaki farklılıklar gibi belirli çerçeveler üzerinde düşünülmesi gerekmektedir. Yani kompleks bir yapı ile süreç filtreden geçirilmelidir.

Basit bir bakış açısı ile uzun vadeli periyotta endeksin dolar bazlı tarihi zirveye (505 dolar) doğru bir hareketlilik için yabancı bakış açısına duyulan psikoloji ile kalan bölümde likiditesi yüksek büyük şirketler daha fazla göz önünde olur düşüncesi ile bir başlangıç yapılabilir.

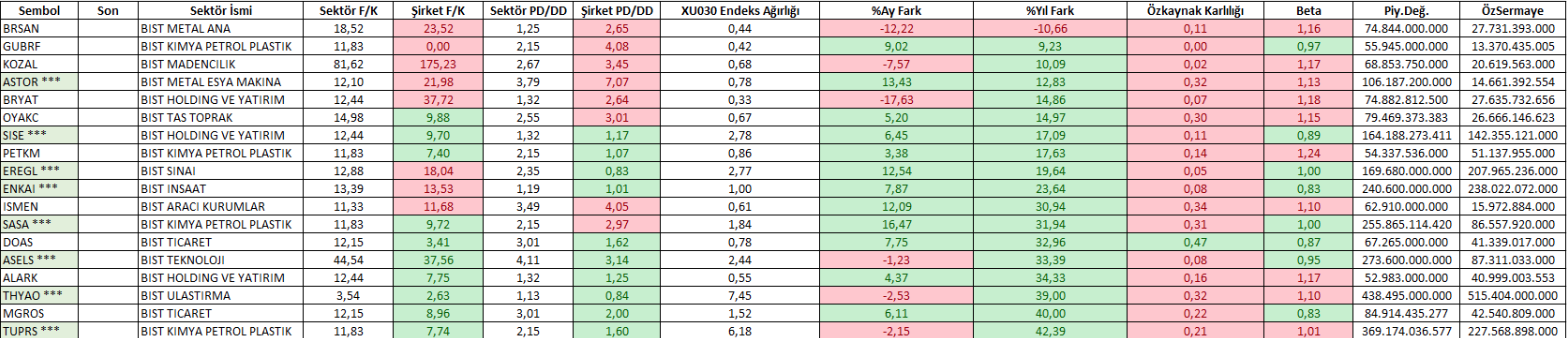

Bu açıdan filtremizi geride kalan 60 şirket üzerinden piyasa değeri 50 milyar TL üzerindeki şirketlere çevirdik. Karşımıza 18 şirket çıktı. Bu şirketlerden 8'i 100 milyar TL üzerinde piyasa değerine sahip olmakla birlikte THYAO endeks içerisinde en değerli 2. şirket konumunda. 50 milyar TL bir keskin kıstas olarak düşünülmemelidir. Teorik açıdan piyasa değeri yüksek ancak geride kalan şirketler arasında bir filtreleme yapabilmek adına bu tür bir rakam izah etme gereği duyduk. Yoksa bu rakamın altında olup geride kalmış ve potansiyele sahip gelecek hikayesi ile fiyat performansı yaratabilecek şirketlerin de olabileceği unutulmamalıdır.

Filtremizi devam ettirecek olursak, mevcut 18 şirketi hem şirket hem de sektör F/K, PD/DD kıyaslaması özkaynak kârlılığının TÜFE ile karşılaştırılması, endeks hareketlerine göre risk parametresi nedir hususunda da beta gibi bölümleri ekledik. Karşımıza çıkan tablo aşağıdaki gibidir.

Bu arada bu 18 şirketin toplam endeks içerisindeki ağırlığının da %32 olduğunu söylemekte fayda var.

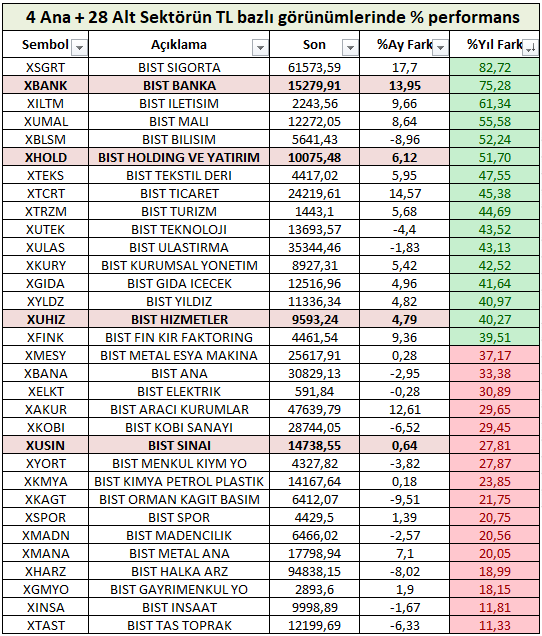

Endeks performanslarından sektörlere geçtiğimizde yıl başından bu yana lokal para cinsinden en iyi performans sergileyenler sigorta, banka ve iletişim olarak görülmektedir. Tablo içerisinde yer alan yeşil renkli sektörler TCMB yıl sonu enflasyon beklentisi olan %38 oranı üzerinde, kırmızı renkli sektörlerse doğal olarak enflasyon rakamı altında kalanlar olarak izah edilebilir.

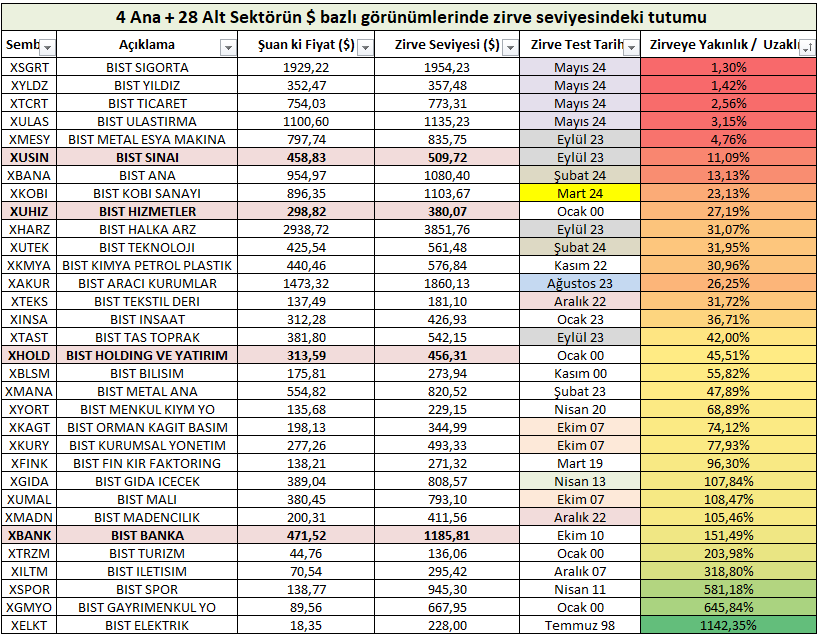

Lokal taraftan sektörlere dolar bazlı baktığımızda Mayıs ayında 4 şirket (sigorta, yıldız, ticaret ve ulaştırma) zirve seviyesini revize ederken 4 ana sektör içerisinde banka zirveden %151 ile hala potansiyelini korumaktadır. 4 ana sektör içerisinde yer alan holding ise dolar bazlı zirvesinden %46, hizmetler %27 ve sınai sektörü %11 uzaklıktadır. Burada 4 ana sektörde zirve zamanlaması en yakın Eylül 2023 ile sınai olurken en uzak Ocak 2000 ile hizmetler olarak kaydedilmiştir.

İncelemeye devam ettiğimizde;

- Enerji şirketlerinin yer aldığı elektrik ise hâlâ dolar bazlı zirvesinden en uzak konumunda.

- Şubat 2024 tarihinde dolar bazlı zirvesini test eden teknoloji sektörü şu an zirveden %32 uzaklıkta.

- Eylül 2023 tarihinde dolar bazlı zirvesini test eden taş toprak sektörü şu an zirveden %42 uzaklıkta.

- Ağustos 2023 tarihinde dolar bazlı zirvesini test eden Aracı Kurumlar sektörü şu an zirveden %26 uzaklıkta.

- Şubat 2023 tarihinde dolar bazlı zirvesini test eden Metal Ana sektörü şu an zirveden %48 uzaklıkta.

- Ocak 2023 tarihinde dolar bazlı zirvesini test eden İnşaat sektörü şu an zirveden %37 uzaklıkta.

Yılın ilk 5 ayını geride bırakırken endeksi kopyalayan şirketlerin yatırımcıları sevindirdiğini, kopyalayamayan şirketlerin ise yatırımcıları üzdüğünü izledik. Fiyat performans açısından yılın kalan bölümü yabancı temasına bağlı olacak şekilde değişmekle birlikte sektör ve şirketlere kısa vadeden ziyade orta uzun vadeli bakış açısı ile gelecek hikayeler ve beklentilerle ortak olunması gerektiği unutulmamalıdır. Kulaktan dolma bilgi ve tüyolar yerine doğru temel bilgiler ve fiyat analiz perspektifi, bu rasyonaliteyi sağlayacak doğru risk yönetimi ve fısıltıları süzgeçten geçirebilecek uygun psikoloji gelecek dönemki yatırımcı performansını direkt olarak etkileyebilecek önemli kalemler olduğu unutulmamalıdır.