- Wall Street'teki hisseler, Fed'den gelen şahin sinyallere rağmen bu hafta boğa piyasası rallisini sürdürdü.

- Powell Temmuz toplantısının 'canlı' olduğu uyarısında bulunurken, yatırımcılar hâlâ Fed ile mücadele ediyor.

- Bu nedenle, yatırımcılar önümüzdeki haftalarda daha keskin hareketlere hazırlıklı olmalı.

- Piyasada yardım eli mi arıyorsunuz? InvestingPro üyeleri her türlü iklimde yollarını bulmak için özel fikirler ve rehberlik alırlar. Daha Fazla Bilgi »

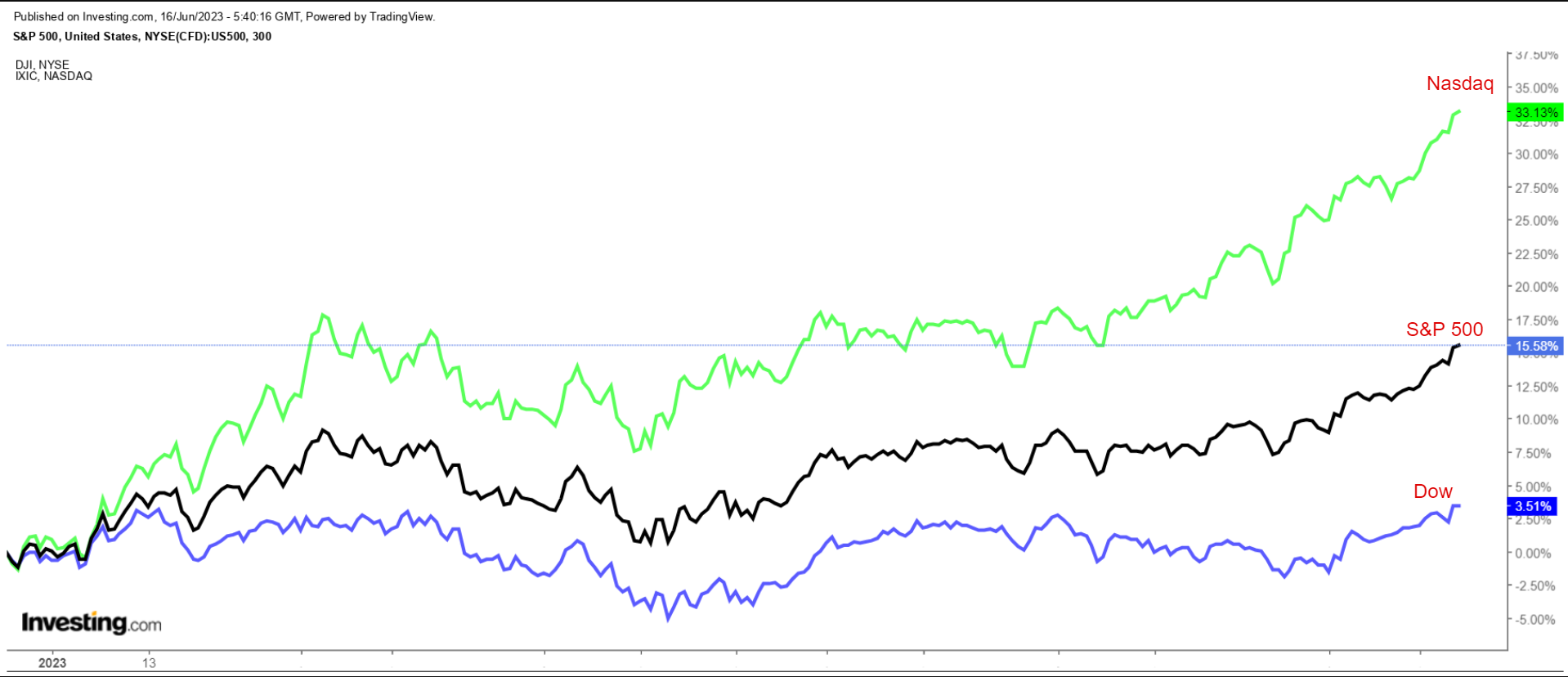

Wall Street'teki hisseler haftayı güçlü kazançlarla kapatma yolunda ilerlerken S&P 500 ve Nasdaq Composite, Fed politika kararının ardından Ağustos 2022'den bu yana en iyi seviyelerine yükseldi.

Teknoloji ağırlıklı Nasdaq bu yıl üç büyük ABD endeksi arasında en iyi performans gösteren endeks oldu ve bugüne kadar %31,7 artış gösterdi.

Buna kıyasla, gösterge S&P 500 %15,7'lik ve mavi çip Dow Jones Industrial Average %4'lük bir kazanç kaydetti.

Bununla birlikte, Fed'in faiz oranlarını piyasaların şu anda öngördüğü seviyelerin üzerine çıkarması ve bunun da yakın vadede bir düzeltmeye yol açması riski giderek artıyor gibi görünüyor.

'Şahin Bir Duraklama'

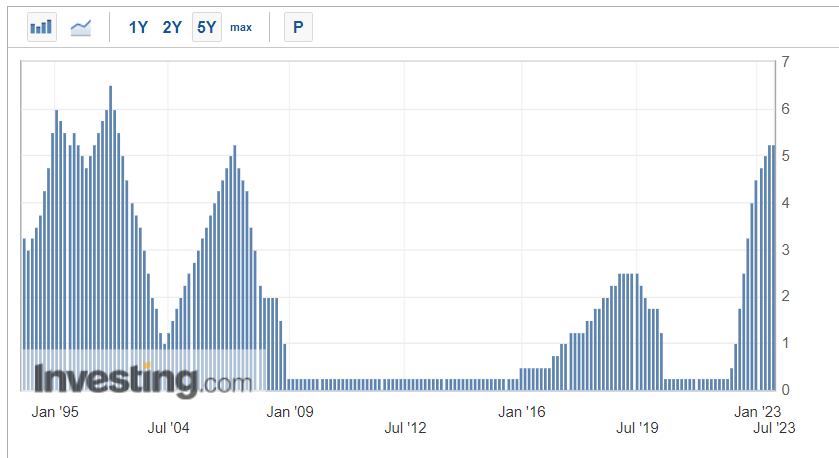

Fed, enflasyonu düşürmeye yönelik tarihi kampanyasının başladığı Mart 2022'den bu yana ilk kez Çarşamba günü faiz oranlarını artırmadı. Fed politika yapıcıları oybirliğiyle federal fon oranı için hedef aralığını %5 ila %5,25'te tutma kararı aldı.

Bu duraklama, geçen yıl 75 baz puanlık dört büyük artış, ardından 50 baz puanlık bir artış ve bu yıl üç kez 25 baz puanlık artış da dahil olmak üzere 15 ay içinde yapılan 10 artışın ardından geldi.

Jerome Powell ve diğer üst düzey Fed yetkilileri, Haziran ayında faiz artırımına gitmeyerek, yüksek faiz oranlarının enflasyonu ve ekonomiyi nasıl etkilediğini daha fazla değerlendirmek için ekstra zaman kullanmayı umuyor.

Fed'in toplantı sonrası açıklamasında şu ifade yer aldı:

"Bu toplantıda hedef aralığını sabit tutmak, Komite'nin ek bilgileri ve bunların para politikası üzerindeki etkilerini değerlendirmesine olanak tanıyor."

Daha Fazla Faiz Artışı Yolda

Şaşırtıcı bir şekilde şahin bir tavırla, Fed politika yapıcıları bu yılın kalan dört toplantısında en az iki 25 baz puanlık faiz artışı daha öngördüklerini gösteren projeksiyonlar yayınladı.

En son yayımlanan noktasal grafiğe göre, çoğu FOMC üyesi Fed fonları faizinin yeni hedef aralığı olan %5,5-%5,75'te zirve yapacağını öngörüyor ki bu oran Mart ayında yayımlanan benzer tahminlere kıyasla yarım puan daha yüksek.

Fed yetkilileri ayrıca gösterge faiz oranının üç ay önce tahmin ettiklerinden daha uzun süre yüksek kalacağını öngörüyor.

Fed Başkanı Powell toplantı sonrası düzenlediği basın toplantısında şöyle konuştu:

"Neredeyse tüm komite katılımcıları bu yıl bir miktar daha faiz artışının uygun olacağını düşünüyor."

Ve ekledi:

"Enflasyon geçen yılın ortasından bu yana bir miktar ılımlılaştı, ancak yine de enflasyon baskıları yüksek seyretmeye devam ediyor ve enflasyonu %2'ye düşürme sürecinin önünde uzun bir yol var."

Powell, Temmuz toplantısının "canlı" bir toplantı olacağını belirterek Fed'in önümüzdeki ay faiz artırımına gideceğine dair güçlü bir ipucu verdi.

Bana göre bu açıklama net bir mesaj veriyor: "Henüz işimiz bitmedi." Bu nedenle, Fed'in Temmuz ayında 25 baz puanlık bir artış yapmasını ve ardından Eylül ayında yine 25 baz puanlık bir artış daha yapmasını bekliyorum.

Enflasyon Yapışkan Bir Nokta Olmaya Devam Ediyor

Enflasyon soğuyor olabilir - ancak bu soğuma henüz Fed için yeterince hızlı değil.

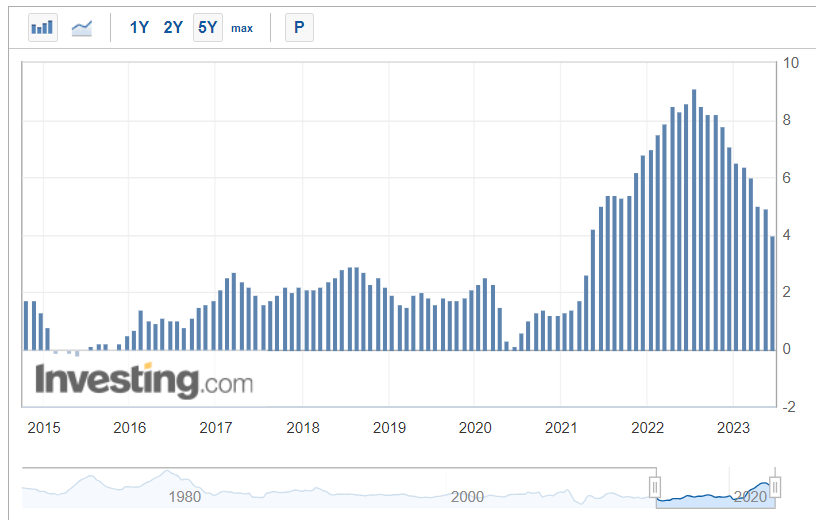

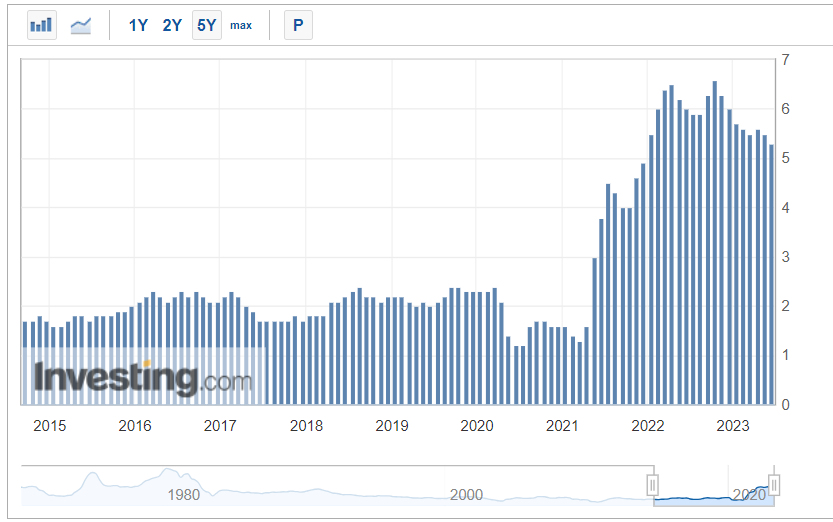

ABD tüketici fiyat enflasyonu Mayıs ayında bir yıl öncesine göre %4 artarak Mart 2021'den bu yana en küçük yıllık artışı kaydetti.

Enflasyon geçen yaz %9'u aşan zirve yıllık oranından önemli ölçüde düşmüş olsa da, Fed'in hedefi olan %2'nin iki katı seviyesinde kalmaya devam ediyor.

Daha da endişe verici olan ise, oynak enerji ve gıda fiyatları hariç tutulduğunda, çekirdek enflasyon hâlâ %5,3 gibi son derece yüksek bir seviyede seyrediyor olmasıdır.

Çekirdek figür, enflasyonun gelecekteki yönüne ilişkin daha doğru bir değerlendirme sağladığına inanan Fed yetkilileri tarafından yakından takip ediliyor.

Powell:

"Enflasyonun ABD ekonomisinde yerleşik hale gelmesine izin vermenin, bugünün çalışanları, aileleri ve işletmeleri için olduğu kadar gelecek için de izin veremeyeceğimiz bir şey olduğunun farkındayız."

Bu nedenle, faiz artırımına devam edilmesi yönündeki görüşler hâlâ güçlü. Kaynak Investing.com

Kaynak Investing.com

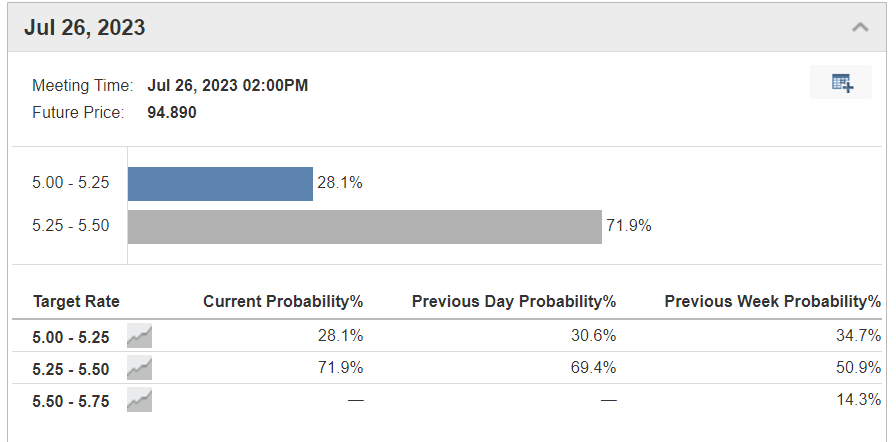

Investing.com Fed Faiz Görüntüleme Aracı'na göre, Cuma sabahı itibarıyla yatırımcılar Fed'in 25-26 Temmuz toplantısında 25 baz puanlık bir faiz artırımına gitme ihtimalini %72 olarak öngörüyor.

Şimdi Ne Yapmalı?

Güçlü bir borsa rallisinin ortasında Fed'den gelen şahin bir mesaj yatırımcıları bir ikilemle karşı karşıya bırakıyor: Hisselerdeki ralliye katılmayı sürdürürken aynı zamanda yaklaşan bir düzeltme olasılığına karşı nasıl korunulabilir?

Mevcut ralli sırasında hisse senedi pozisyonlarıma ekleme yapsam da, trend değişmeye başlar ve piyasa dönmeye başlarsa bu duruşumu tersine çevirmeyi ve kenara çekilmeyi planlıyorum. Genel olarak, sabırlı olmak ve fırsatlara karşı tetikte olmak önemlidir. Aşırı yükselmiş hisseleri almamak ve belirli bir şirket ya da sektörde çok fazla yoğunlaşmamak hâlâ önemli.

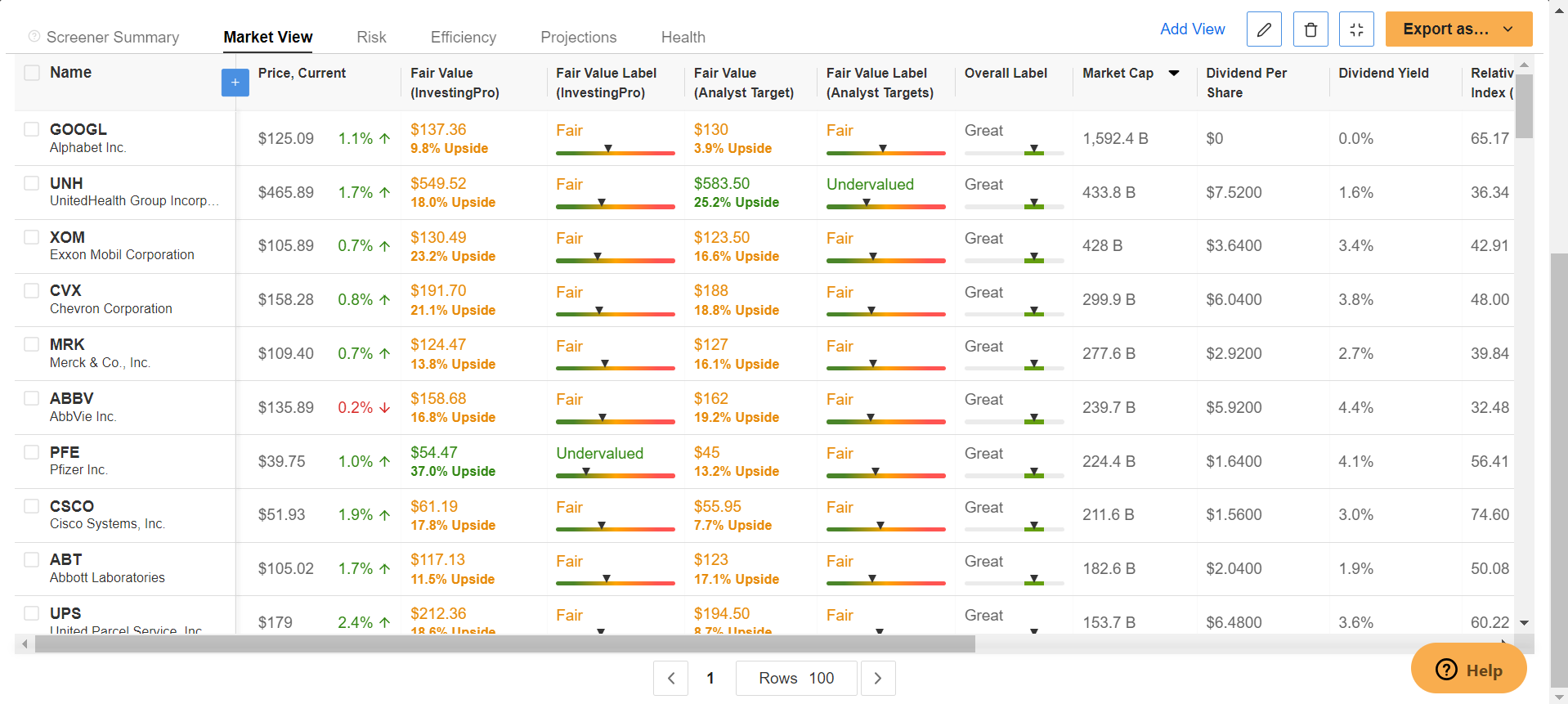

Bunu göz önünde bulundurarak, mevcut piyasa ortamında hâlâ adil değerinin altında bulunan yüksek kaliteli hisselerden oluşan bir takip listesi oluşturmak için Investing Pro hisse senedi görüntüleyicisini kullandım.

Listeye giren isimler arasında Alphabet (NASDAQ:GOOGL), UnitedHealth (NYSE:UNH), ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX), Merck & Company (NYSE:MRK), Pfizer (NYSE:PFE), Cisco (NASDAQ:CSCO) ve Qualcomm'un (NASDAQ:QCOM) yer alması şaşırtıcı değil.

Kaynak: InvestingPro

InvestingPro ile, farklı şirketler hakkında eksiksiz ve kapsamlı bilgilere tek bir yerden kolayca erişebilir, birden fazla kaynaktan veri toplama ihtiyacını ortadan kaldırarak zamandan ve emekten tasarruf edebilirsiniz.

İhtiyacınız olan analiz ve verilere ulaşmak için 7 günlük ücretsiz denemenizi başlatın!

***

Açıklama: Bu yazının yazıldığı sırada, SPDR S&P 500 ETF (SPY) ve Invesco QQQ Trust ETF (QQQ) aracılığıyla S&P 500'de ve Nasdaq 100'de uzun pozisyondayım. Ayrıca Technology Select Sector SPDR ETF'te de (XLK) uzun pozisyondayım. Bireysel hisse senetleri ve ETF'lerden oluşan portföyümü, hem makroekonomik ortamın, hem de şirketlerin mali durumlarının devam eden risk değerlendirmesine dayanarak düzenli olarak yeniden dengeliyorum.

Bu makalede tartışılan görüşler yalnızca yazarın görüşüdür ve yatırım tavsiyesi olarak alınmamalıdır.