- Finans sektörü Mart ayında yaşadığı çalkantının ardından toparlandı

- ABD'li büyük bankalar stres testlerini başarıyla geçtiler

- Bu, bu bankaların hisselerini satın almak için iyi bir zaman olduğu anlamına mı geliyor?

- InvestingPro Yaz İndirimi yeniden başladı: Abonelik planlarındaki büyük indirimlerimize göz atın!

- Aylık: %20 tasarruf edin ve aylık aboneliğin esnekliğini elde edin.

- Yıllık: Tam %50 tasarruf edin ve rakipsiz bir fiyatla tam bir yıllık InvestingPro ile finansal geleceğinizi güvence altına alın.

- İki Yıllık (Web Özel): Özel web teklifimizle tam %52 tasarruf edin ve kârınızı en üst düzeye çıkarın.

Mart ayında Silicon Valley Bank ve Signature Bank'in çöküşünden bu yana sektördeki dalgalanmanın artması nedeniyle yatırımcılar son yılların en tartışmalı stres testlerinden biri öncesinde anlaşılır bir şekilde gergindi.

Ancak ABD'nin en büyük 23 bankası, 500 milyar doların üzerinde bir kayba işaret eden projeksiyonlara rağmen, varsayımsal bir küresel resesyon sırasında sermaye gerekliliklerinin üzerinde kalarak Fed'in yıllık stres testlerini başarıyla geçti.

Bu başarı, büyük bankaların dayanıklılığını vurgulamakta ve varsayımsal bir resesyon sırasında bile hane halklarına ve işletmelere kredi vermeye devam etme kabiliyetlerini göstermektedir. Esasen, ABD bankalarının mevcut sermaye düzeyi, Fed tarafından öngörülen en kötü senaryoda onları olumlu bir şekilde konumlandırmaktadır.

Fed'in bu yılki stres testleri için hazırladığı varsayımsal senaryo, "öncül piyasa etkisi" adı verilen yeni bir bileşen içeriyordu. EFE'nin bildirdiğine göre, enflasyonun olumsuz temel senaryodan daha az şiddetli olduğu, ancak yine de kamu beklentileri nedeniyle artan enflasyonist baskılara maruz kaldığı bir senaryo içeriyordu.

Bu ek bileşen yalnızca Wells Fargo & Company (NYSE:WFC), Bank of America Corp (NYSE:BAC) ve Morgan Stanley'i (NYSE:MS) içeren 'küresel sistematik öneme sahip' kurumlar (G-SIB'ler) olarak listelenen bankalara uygulanmıştır.

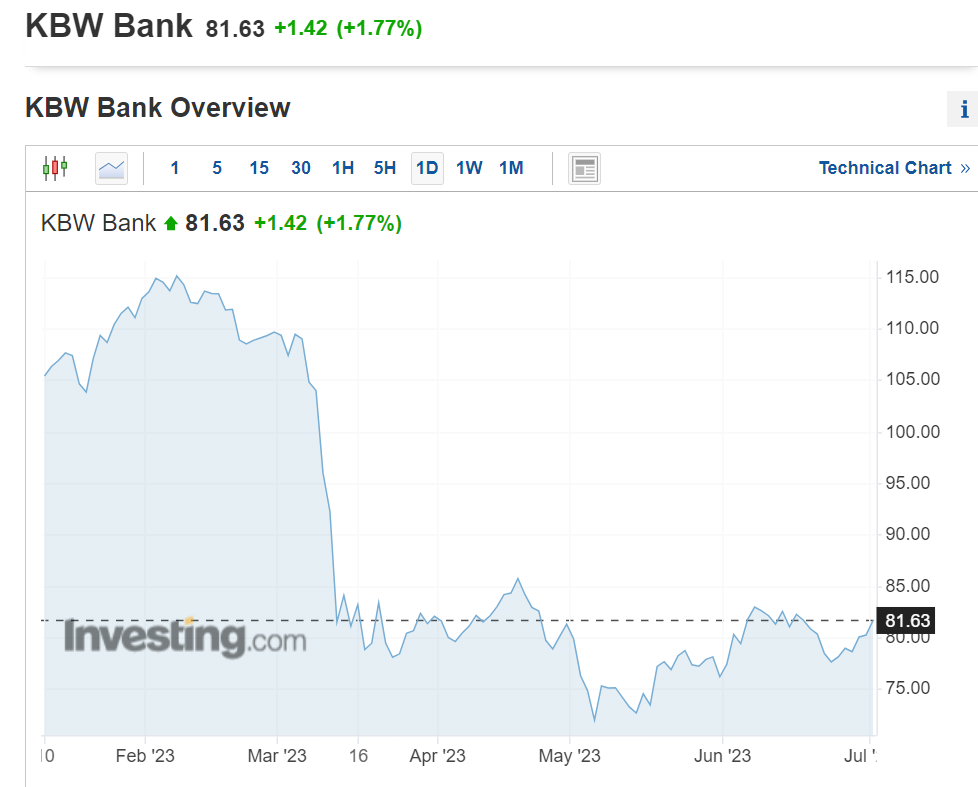

Stres testlerinin olumlu sonuçlanması borsa üzerinde önemli bir etki yaratarak Wall Street'te sektör genelinde kazançlara yol açtı. Nitekim KBW Bank endeksi Haziran ayında %5 oranında yükselerek geçtiğimiz Ocak ayından bu yana ilk kez pozitif aylık kapanış gerçekleştirdi.

Kaynak: Investing.com

Yatırımcılar, olumlu stres testi sonuçlarının ardından büyük ABD bankalarının hissedarlarını ödüllendirme politikalarını geliştireceğini tahmin ediyordu. Fed'in düzenlemelerine göre bankaların stres testi sonuçlarını açıkladıktan sonra herhangi bir açıklama yapmadan önce iki gün beklemeleri gerekiyor.

Beklendiği üzere, geçtiğimiz Cuma günü piyasalar kapandıktan sonra JPMorgan (NYSE:JPM), Wells Fargo, Goldman Sachs (NYSE:GS), Morgan Stanley ve Citigroup (NYSE:C) üçüncü çeyrek için temettülerini artırdıklarını açıkladı.

Peki, bu hisseler mevcut seviyelerde satın almaya değer mi?

InvestingPro'yu kullanarak, Fed verilerine göre varlıklar bazında en büyük 4 ABD bankasını analiz edeceğiz: JPMorgan, Bank of America, Citigroup ve Wells Fargo.

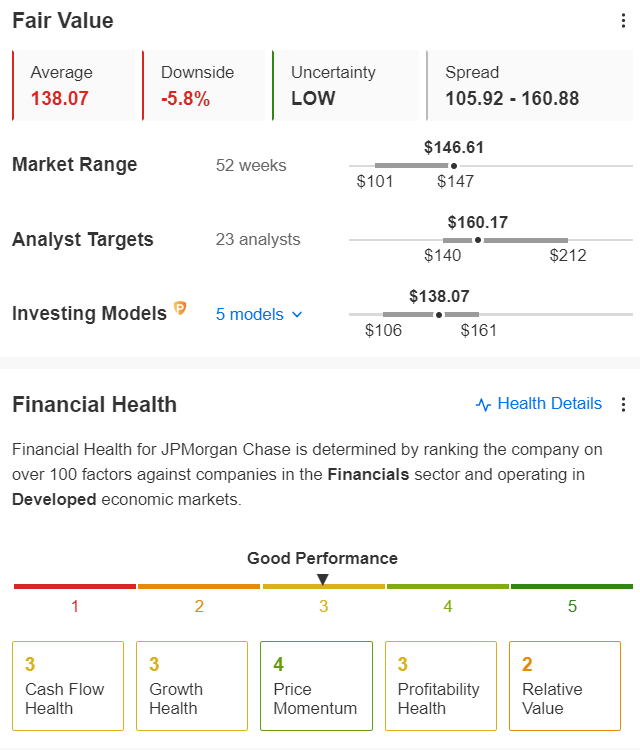

1. JP Morgan

Merkezi New York'ta bulunan JPMorgan, Amerika Birleşik Devletleri'nin en büyük bankasıdır. InvestingPro'ya göre, hissenin adil değeri 138,07 dolar, riski düşük ve finansal sağlığı iyi durumda.

Kaynak: InvestingPro

Etkileyici bir geçmiş performansa sahip olan banka, temettüsünü 12 yıl üst üste istikrarlı bir şekilde artırarak hissedarlarına yüksek bir getiri sunmuştur. Ayrıca, sektör analistleri bankanın son on yıldaki güçlü performansının da desteğiyle mevcut yıl için kârlılığına olan güvenlerini dile getirdiler.

Ancak InvestingPro, yakın vadeli kâr büyümesine kıyasla yüksek fiyat/kazanç oranına (F/K) sahip faaliyetler ve zayıf brüt kâr marjları gibi dikkat edilmesi gereken bazı faktörlerin altını çiziyor.

JPMorgan'ın 14 Temmuz'da yayımlayacağı ikinci çeyrek sonuçları için beklentiler artıyor. Geçtiğimiz 12 ay içinde analistler çeyrek için hisse başına kâr (EPS) beklentilerini %14,1 oranında artırarak hisse başına 3,29 dolardan 3,75 dolara yükseltti.

Kaynak: InvestingPro

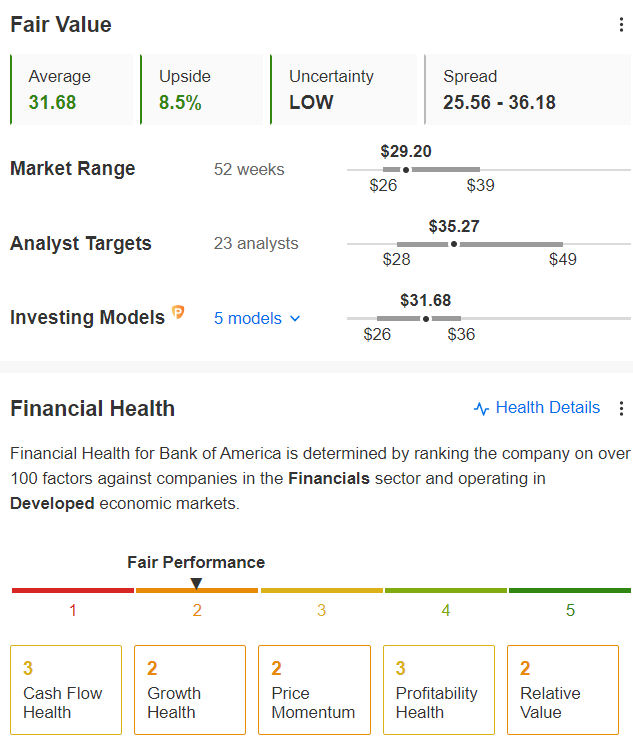

2. Bank of America

InvestingPro değerlendirmesine göre, Bank of America hissesinin adil değeri 31,68 dolar seviyesinde. Bu değerlendirme, bankanın düşük düzeyde risk taşıdığını ve mali sağlığının tatmin edici olduğunu gösteriyor.

Kaynak: InvestingPro

InvestingPro tarafından vurgulandığı üzere, Bank of America'nın öne çıkan güçlü yanı, temettülerini dokuz yıl üst üste istikrarlı bir şekilde artırmasıdır. Ancak, dikkat edilmesi gereken bazı faktörler var. Zayıf brüt kâr marjları, toplam borcun yıldan yıla artması ve beş analistin kazanç tahminlerini düşürmesi izlenmesi gereken alanlar arasında yer alıyor.

Son 12 ayda analistler bu çeyrek için hisse başına kâr (EPS) beklentilerini %-16,8 oranında aşağı yönlü revize ederek hisse başına 1,02 dolardan hisse başına 0,85 dolara indirdi. Şirketin 2023 ikinci çeyrek sonuçlarını 18 Temmuz'da açıklaması planlanıyor.

Kaynak: InvestingPro

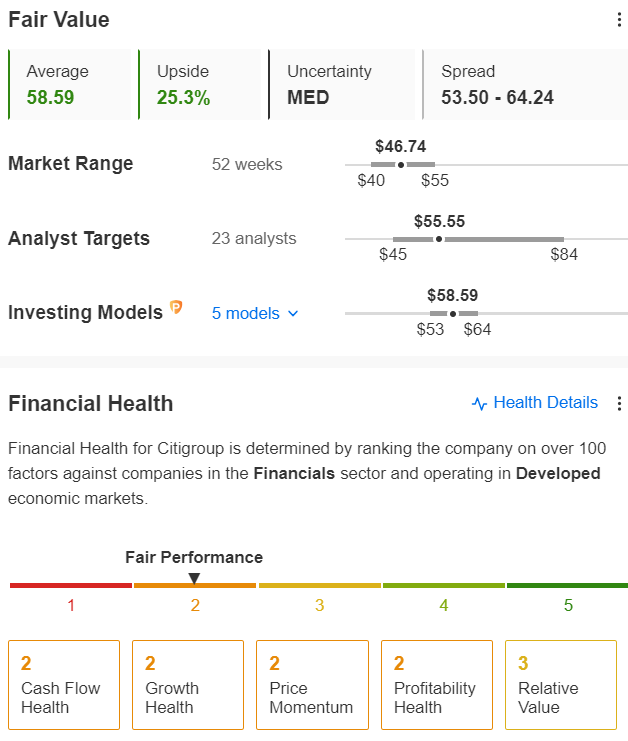

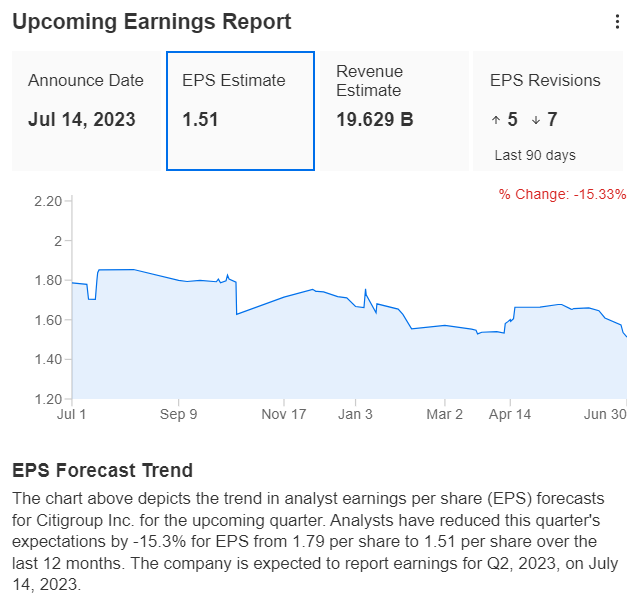

3. Citigroup

InvestingPro'ya göre, Citigroup 58,59 dolarlık bir adil değere sahip, orta düzeyde risk sergiliyor ve finansal sağlığı açısından kabul edilebilir bir performans gösteriyor.

Kaynak: InvestingPro

InvestingPro, Citigroup'un düşük F/K oranı ve üst üste 12 yıl boyunca istikrarlı temettü ödemeleri gibi bazı güçlü yönlerini vurgulamaktadır.

Bununla birlikte, zayıf brüt kâr marjları, yüksek hisse fiyatı oynaklığı ve beş analistin kazanç tahminlerini aşağı yönlü revize etmesi gibi dikkat edilmesi gereken faktörler de var.

Geçtiğimiz 12 ay içinde analistler bu çeyrek için hisse başına kâr (EPS) beklentilerini %15,3'lük bir düşüşle hisse başına 1,79 dolardan 1,51 dolara revize etti. Citigroup'un 2023 ikinci çeyrek sonuçlarını 14 Temmuz'da açıklaması planlanıyor.

Kaynak: InvestingPro

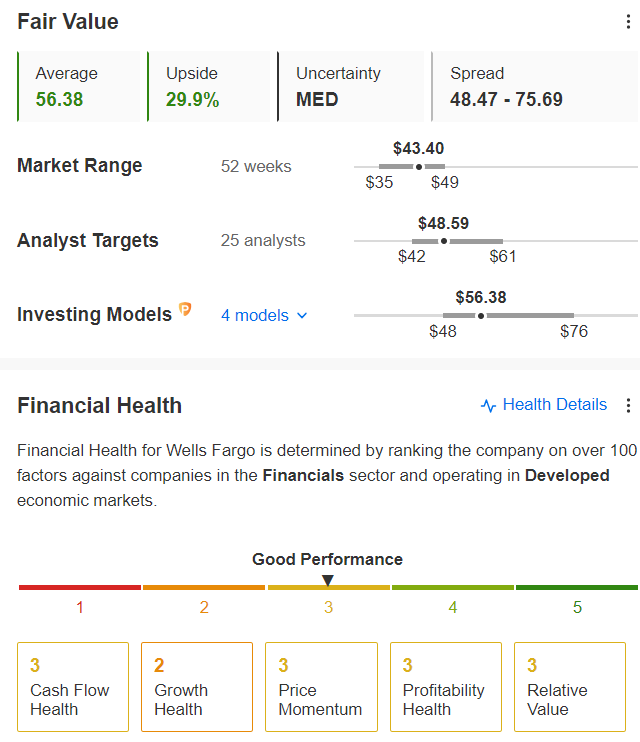

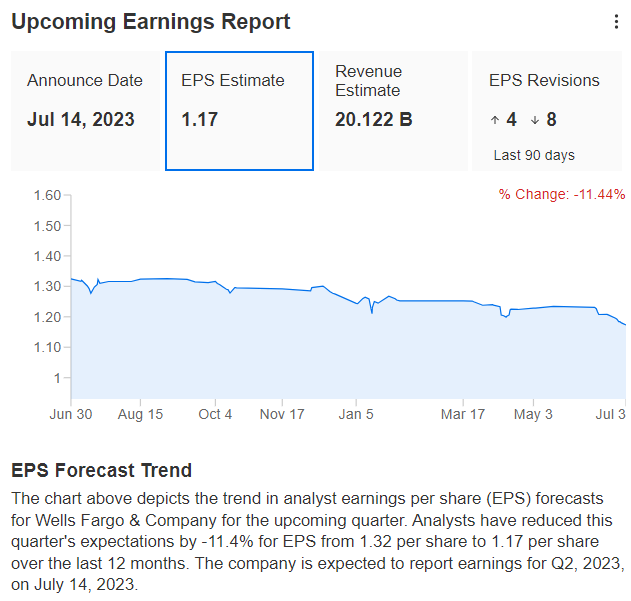

4. Wells Fargo

Wells Fargo 35 ülkede faaliyet göstermekte ve 70 milyondan fazla müşteriye hizmet vermektedir. InvestingPro'ya göre, bankanın adil değeri 56,38 dolar olup, riski orta düzeyde ve finansal sağlık seviyesi iyi durumda.

Kaynak: InvestingPro

Banka, etkileyici bir şekilde 52 yıl üst üste temettü ödemelerini istikrarlı bir şekilde sürdürmüştür.

Ancak, altı analistin kazanç tahminlerini aşağı yönlü revize etmesi ve zayıf brüt kâr marjları gibi dikkat edilmesi gereken bazı faktörler var.

Son 12 ay içinde analistler bu çeyrek için hisse başına kâr (EPS) beklentilerini %11,4'lük bir düşüşle hisse başına 1,32 dolardan 1,17 dolara indirdi. Wells Fargo'nun 2023 ikinci çeyrek sonuçlarını 14 Temmuz'da açıklaması planlanıyor.

Kaynak: InvestingPro

Portföyünüze yeni hisseler eklemeyi veya düşük performans gösteren hisseleri elden çıkarmayı mı düşünüyorsunuz? Yatırımlarınızı optimize etmek için en iyi piyasa bilgilerine erişmek istiyorsanız, InvestingPro profesyonel aracını yedi gün boyunca ücretsiz olarak denemenizi öneririz.

İlk elden piyasa verilerine, hisseleri etkileyen faktörlere ve kapsamlı analizlere erişin. Bağlantıyı ziyaret ederek bu fırsattan yararlanın ve yatırım kararlarınızı geliştirmek için InvestingPro'nun potansiyelini ortaya çıkarın.

Ve şimdi, aboneliği normal fiyatın çok altında bir fiyata satın alabilirsiniz. Yaza özel indirimli satışımız uzatıldı!

InvestingPro yeniden indirimde!

Abonelik planlarımızda inanılmaz indirimlerin tadını çıkarın:

En yeni araçlara, gerçek zamanlı piyasa analizlerine ve uzman görüşlerine erişmek için bu sınırlı süreli fırsatı kaçırmayın.

InvestingPro'ya bugün katılın ve yatırım potansiyelinizi açığa çıkarın. Acele edin, Yaz İndirimi sınırlı bir süre için geçerli!

Açıklama: Bu makale sadece bilgilendirme amacıyla yazılmıştır; yatırım yapmak için bir talep, teklif, tavsiye, danışmanlık veya öneri teşkil etmez ve herhangi bir şekilde varlık satın almayı teşvik etmeyi amaçlamaz.