Bu hafta bol miktarda ekonomik veri olacak, ancak Fed yorumları olmayacak. Fed, karartma döneminin ortasında olduğundan 14 Aralık'taki FOMC toplantısına kadar kendilerinden haber alamayacağız.

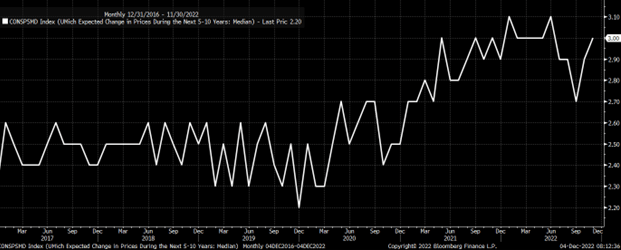

Bence haftanın en önemli verisi, Cuma günü açıklanacak olan Michigan Üniversitesi bir ve 3-5 yıllık enflasyon beklentileri. Tahminler sırasıyla %4,9 ve %3 yönünde. Tüketici beklentilerinin çok önemli olduğunu düşünüyorum; %3,1 civarında zirve yaptıktan sonra yazın büyük bir bölümünde ve sonbaharda düşen beklentiler şimdi yeniden yükselişe geçti. Bu durum, bu serinin düşüş trendi gösteren, daha düşük dip ve tepeler yapan bir seri mi yoksa daha yüksek dip ve tepeler yapan bir seri mi olduğu sorusunu gündeme getiriyor. Bu önemli çünkü eğer beklentiler gelecekte enflasyonun yükseleceği yönündeyse, bu enflasyonun düşürülmesinin çok daha zor olacağı anlamına gelebilir.

Bugünkü ISM hizmetler raporu da kritik önem taşıyacak. Geçen ayki 54.4 seviyesinden 53.3 seviyesine gerilemesi bekleniyor. ISM imalat raporu ekonominin gerçek bir resesyona doğru ilerlediğini öne sürmüştü ve hizmet sektörü bunun gerçekleşip gerçekleşmediğini doğrulayabilir ya da yanlışlayabilir. Resesyon potansiyeline işaret etmek için muhtemelen 52'nin altında bir değer gerekecektir.

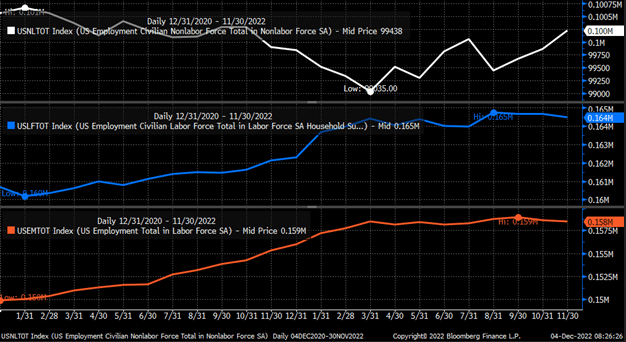

Bence beklenenden daha düşük bir ISM raporu ve daha yüksek bir Michigan Üniversitesi raporu alırsak, Cuma günkü istihdam raporundaki yüksek ücret artışıyla birleştiğinde, bu bir stagflasyon dönemine girdiğimizi gösterecektir. Yani ekonomik büyümenin yavaşladığı, ancak ücretlerin ve fiyatların yükseldiği bir dönem. Ücretlerin artmasının nedeni işgücünün küçülmesi ve işgücüne dahil olmayanların sayısının artması olabilir. Veriler, nüfus azalırken ve çalışan kişi sayısı düşerken, işgücüne dahil olmayan kişi sayısının 100 milyonun üzerine çıktığını gösteriyor.

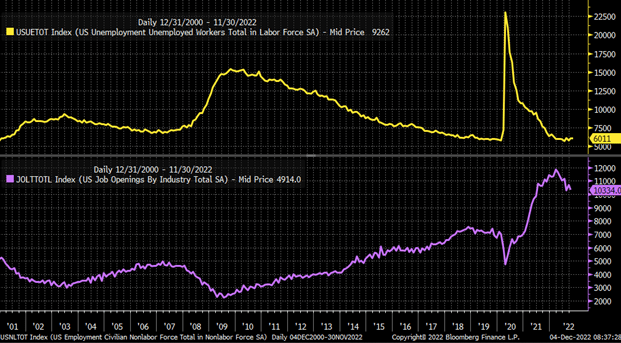

Buna yaklaşık 10,7 milyon açık iş olduğunu ve sadece 6 milyon kişinin işsiz olduğunu da ekleyin. Ücretlerin neden yükseldiğini ve tüketicilerin neden uzun vadede enflasyonun daha yüksek olmasını beklediğini görebilirsiniz.

Dolayısıyla bir noktada daha yavaş bir büyüme görmemiz ve ücretler artmaya devam ettikçe fiyatların yüksek kalması muhtemel görünüyor. Bu durum işletmeler için korkunç bir ortam yaratacak, onları fiyatları yükseltmeye devam etmeye ya da marjların ve karların kötüleştiğini görmeye zorlayacaktır. Dolayısıyla bu haftaki veriler çok önemli.

S&P 500

S&P 500 Cuma günü %1'den fazla düşüşle aşağı yönde boşluk yarattı, ardından boşluğu doldurmak için tekrar ralli yaptı ve sadece 12 baz puan düşüşle kapandı. Şimdi, olaylara nasıl bakmak istediğinize bağlı olarak, S&P 500 Ocak ayında başlayan büyük trend çizgisine yaklaşıyor ve resmi bir kırılma için 4.150'nin üzerinde kapanması gerekiyor.

Ya da 4,100'de bu trend çizgisini test etti ve başarısız oldu. Şimdi nasıl bu kadar farklı iki trend çizgisi olabileceğini soruyorsunuz. Üstteki grafik kapanış zirvelerine, alttaki grafik ise gün içi zirvelere dayanıyor ve bu da büyük bir fark yaratıyor.

Bu tür bir ortamda, tuzağa düşmek oldukça kolaydır ve benim, trend çizgisinin üzerindeki bir hareketin gerçek olup olmadığını belirlemek için birkaç kriterim var. İlk olarak, endeksin trend çizgisinin üzerine boşluk yaptığını ve daha da önemlisi kapanış trend çizgisinin üzerinde kapandığını görmek istiyorum.

Şu ana kadar bildiğim kadarıyla ikisi de gerçekleşmedi. Endeks 4.100'de gün içi zirve trend çizgisine yükseldi ve şu ana kadar başarısız oldu, ki bu en önemlisi. Hatta 13 Eylül'deki boşluğu dolduracak kadar yükselmiş bile olabilirdi. Dolayısıyla, endeksin nereye gideceğini tahmin etmeye çalışmak yerine, ne yapmak istediğini öğrenmek için bir ya da iki gün beklemeye değer. Ancak içimden bir ses kapanış trend çizgisini kırmayacağını söylüyor.

Bunun bir nedeni, gün içi grafikte bir elmas tersine dönüş formasyonu olduğunu düşünmem ki genellikle bu formasyon endeksin başlangıç noktasına, yani bu örnekte 3.950'e geri dönmesiyle sonuçlanır.

VIX

Böyle düşünmemin bir diğer nedeni de VIX spot ile VIX 3 aylık genel vadeli işlem sözleşmesi arasındaki farkın -5,78'e düşmüş olması ve bu yıl bu rakam -5'in altına düştüğünde bize bir piyasa tepesi bölgesinde olduğumuzu söylemesi ve -5,7'nin altına indiğinde de bir piyasa tepesinde olduğumuzu göstermesi. Bu, göstergenin bu kez tekrar çalışması gerektiği anlamına gelmiyor, ancak geçmişte olan buydu.

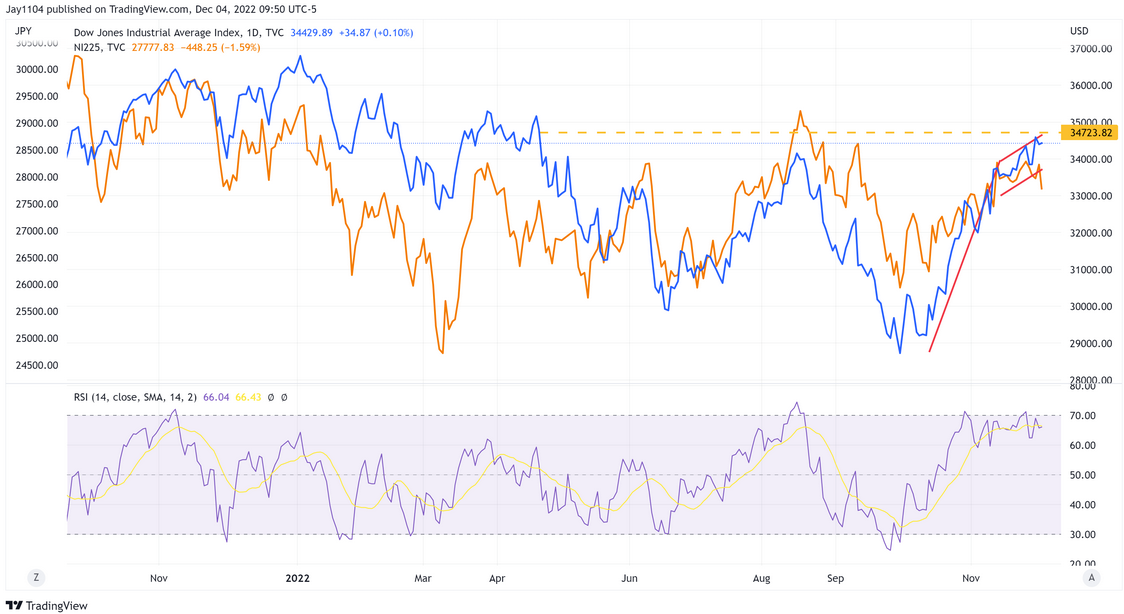

Nikkei

Bu arada, Nikkei son günlerde düşüşe geçti ve bu önemli çünkü Nikkei düşmeye devam ederse, Dow Jones için olumsuz bir gösterge olacaktır. Dow Jones bir süredir Nikkei ile birlikte hareket ediyor ve bu ikisi son zamanlarda ilk kez ayrışıyor.

Dow Jones

Buna ek olarak, Dow'da yükselen bir bayrak formasyonu mevcut ve bunlar aşağı yönlü dönüş formasyonlarıdır. Bu, Dow'un zirveye yakın ya da zirvede olduğunu gösterir ve 33.500'ün kırılması trendin tersine döneceğine işaret eder.

Enerji

Bu arada, Enerji ETF'i (NYSE:XLE) petrol ile ayrıştı ve bu ayrışma muhtemelen daha uzun sürmeyecektir. XLE bir elmas dönüş formasyonu oluşturdu ve bu da XLE'nin 78,50 dolara kadar düşebileceğini gösteriyor.

Goldman Sachs

Goldman Sachs da (NYSE:GS) bir elmas dönüş formasyonu oluşturdu ve bu beklediğim gibi gerçekleşirse, Goldman'ın 352 dolar desteğine geri dönmesine neden olabilir.

Exxon

Exxon Mobil (NYSE:XOM) XLE ve Goldman'da olduğu gibi aynı elmas formasyonuna sahip. Eğer bu bir elmas formasyonu ise, bu muhtemelen Exxon'un 102 dolara düşmesi anlamına gelecektir.