Küresel piyasalar haftaya satıcılı başladı. Çin'de yıllık enflasyon Mart'ta yüzde 1,5 ile üç ayın en yüksek seviyesine çıkarken üretici fiyat endeksi Rusya'nın Ukrayna'yı işgali, tedarik zinciri darboğazları ve artan vaka sayıları nedeniyle yüzde 8,3 olarak gerçekleşti. Ülkenin en büyük şehirlerinden biri olan 25 milyon nüfuslu Şanghay'da 25.000'den fazla yeni koronavirüs vakası tespit edildi. Sabah saatlerinde varlık fiyatlamaları üzerindeki etkilere baktığımızda Çin'de artmaya devam eden vaka sayıları, tahvil getirilerinde yaşanan yükseliş, yükselen enflasyon ve Fed'in sıkılaştırıcı politikalar izleyecek olması varlık fiyatlamalarını etkileyen unsurlar olarak karşımıza çıkmaktadır. Hafta boyunca yurt içi ve yurt dışından gelecek olan ekonomik veriler piyasa katılımcıları tarafından yakından takip edilecek. Haftaya yurt içi piyasalar ödemeler dengesi, iş gücü istatistikleri ile başlarken hafta boyunca sanayi üretimi, perakende satışlar, hazine bütçe dengesi ve perşembe günü haftanın en önemli gündem maddesi olan TCMB politika faizi takip edilecek. Küresele baktığımızda ise özellikle ABD Mart ayı Tüketici Fiyat Endeksi (CPI) ve Avrupa Merkez Bankası (ECB) faiz kararı haftanın gündeminde yer almaktadır. Bu hafta ilk çeyrek kazanç sezonu ABD'nin büyük bankaları ile başlıyor. Hafta boyunca JPMorgan, Chase, BlackRock, Citigroup, Wells Fargo (NYSE:WFC), Morgan Stanley (NYSE:MS) ve Goldman Sachs raporlarını sunacaklar. Refinitiv I/B/E/S'in analist tahminlerine göre en büyük altı ABD bankasının net geliri bir önceki yıla göre yaklaşık yüzde 35 düşecek.

ABD Mart Ayı Tüketici Fiyat Endeksi (CPI)

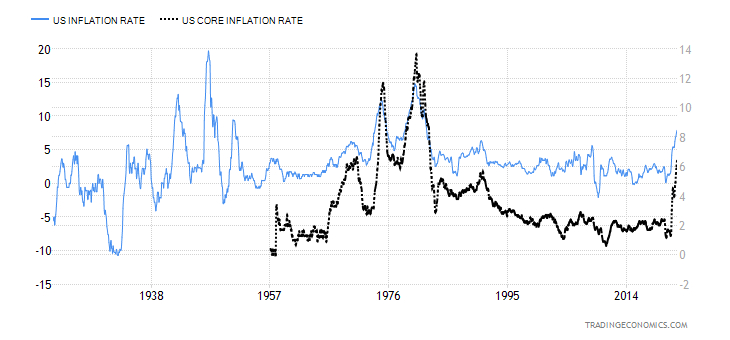

ABD'de yıllık enflasyon Şubat'ta yüzde 7,9'a yükselerek 40 yılın (1982) en yüksek seviyesine çıktı. Rusya - Ukrayna savaşının alevlenmesiyle enerji ve emtia tarafında yaşanan sert yukarı yönlü hareketler, arz kısıtları ve güçlü talep enflasyonu besleyen temel katalizörler olarak karşımıza çıkmaktadır. Enerji ve emtia tarafında yaşanan sert hareketler salı günü gelecek olan ABD enflasyonunda kendisini göstermeye devam edecektir. Artan enerji fiyatları, arz kısıtları ve güçlü talebin etkisiyle enflasyonun Mart ayında yüzde 8,5 ile 1981 yılının Aralık ayından bu yana görülen en yüksek enflasyon verisi olması beklenmektedir.

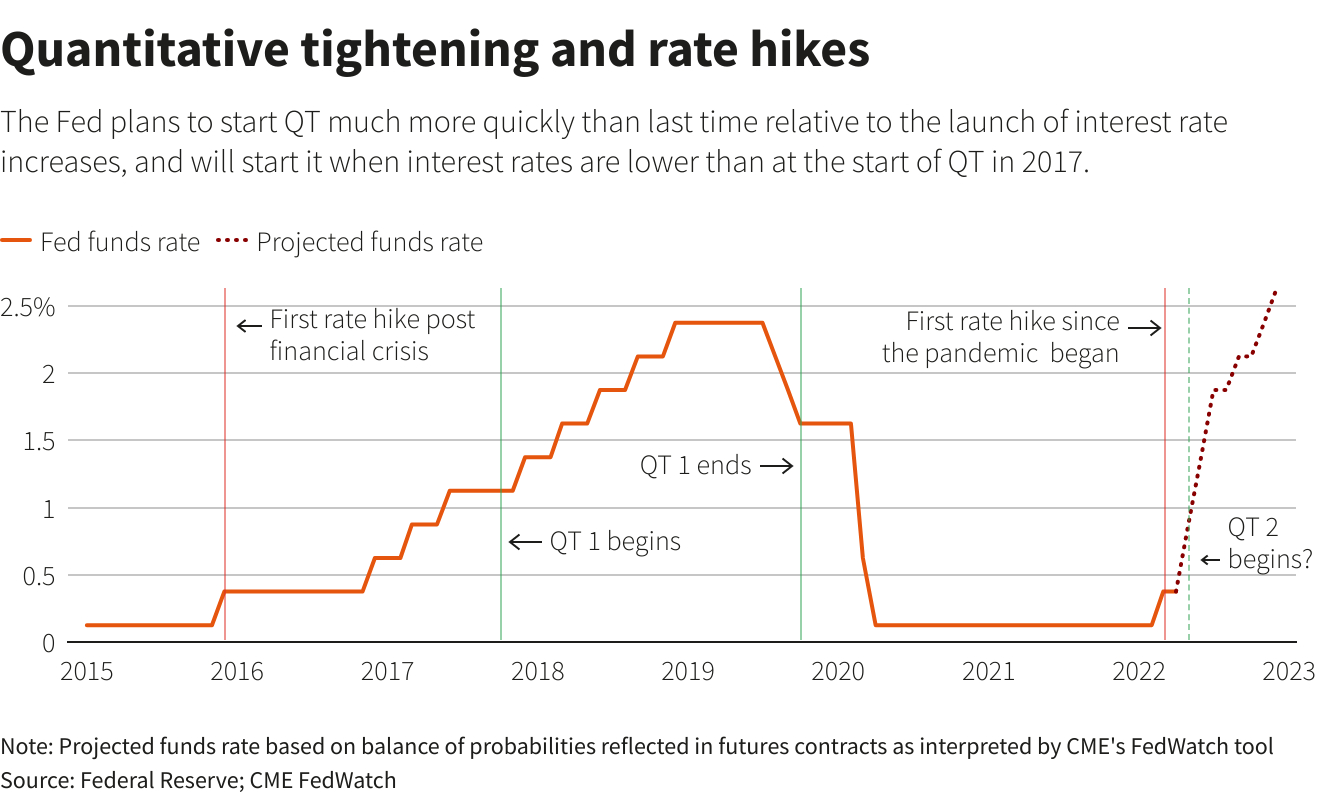

Geçtiğimiz haftalarda Jerome Powell ve Fed üyelerinden gelen şahin mesajlar 4 Mayıs’ta gerçekleşecek olan toplantıda 0,50 baz puanlık faiz artışının fiyatlandığı görülmektedir. Güçlü seyreden enflasyon Fed'i daha agresif faiz artışı için desteklerken Çarşamba günü gelen FOMC tutanaklarında yetkililerin 9 trilyon dolara yaklaşan bilanço için de adım atacaklarını gösterdi. Fed, 2018'den bu yana ilk kez faiz oranlarını arttırırken bir toplantı sonra bilanço küçültmeye (QT) hazır görünüyor. Fed Aralık 2015'te gerçekleştirdiği ilk faiz artışından yaklaşık iki yıl sonra QT'ye başlamıştı.

Fed, 2017'de QT'ye federal fon oranı yüzde 1,00 - 1,25 aralığında başlarken bu sefer yüzde 0,75 - 1,00 aralığında başlamayı düşünüyor. Güçlü seyreden enflasyon karşısında bilanço küçültmeye erken başlayacak. Agresif faiz artışı, QT'ye erken başlangıç ve 2 - 10 yıllık tahvil getirilerine baktığımızda ekonominin agresif şekilde soğutulmasının ekonomide resesyona sebep olabileceği görülmektedir. Geçtiğimiz haftalarda kısa vadeli getirilerin uzun vadeli getirilerinde üzerine çıkarak getiri eğrisini terse çevirdiğini gözlemledik. Ters getiri eğrisi ekonomi hakkında piyasa katılımcılarına önden sinyal verme özelliğinin olduğu görülmektedir. Tarihsel olarak ABD’de birçok durgunluk döneminden önce ters getiri eğrisi gözlenmiştir. Getiri eğrisinin yatay veya ters (negatif) eğimli olduğu durum, gelecekte kısa vadeli faizlerin düşeceği ve dolayısıyla iktisadi faaliyetin zayıflayabileceği ve enflasyonun düşeceği beklentisini gösteriyor olabilir.

Avrupa Merkez Bankası (ECB) Faiz Kararı

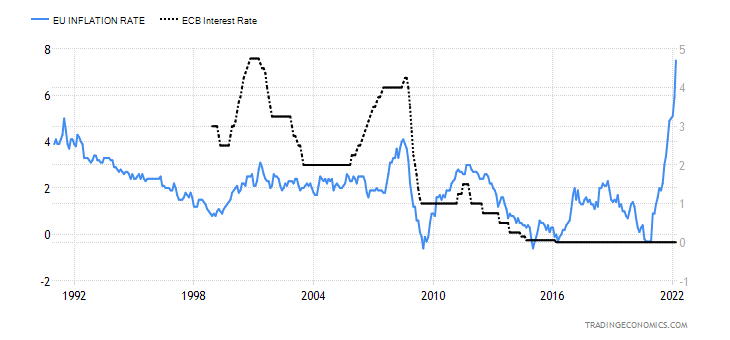

Geçtiğimiz ay gerçekleşen toplantıda faizlerin beklentilere paralel bir şekilde sabit tutulduğu ve varlık alım programının daha hızlı küçültüleceğine dair mesajların geldiğini hatırlıyoruz. Geçen süre içerisinde özellikle son haftalarda Lagarde ve ECB üyelerinden bu yıl içerisinde faiz artışlarına başlayabileceklerine dair mesajlar gelmeye başladı. Lagarde açıklamalarında "Avrupa'nın zor bir döneme girdiğini" kısa vadede daha yüksek enflasyon ve daha yavaş ekonomik büyüme ile karşı karşıya kalacaklarını belirtti. Lagarde, savaş ne kadar uzun sürer ise ekonomik maliyetin o kadar yüksek olacağını, devam eden çatışmalar karşısında ECB olarak gerekli olan tüm adımları atacaklarını belirtti. Lagarde ve ECB üyelerinden gelen mesajlara baktığımızda yılın geri kalanında enflasyonun yükselmeye devam edeceğini, savaşın özellikle Avrupa'da büyüme üzerinde ciddi etkilerinin olacağını ve para politikasında bu yükselen enflasyonla mücadelede gerekli adımları atacaklarını gözlemliyoruz.

Euro Bölgesi’nde enflasyon yüzde 5,9'dan Mart'ta yüzde 7,5'e yükselerek tüm zamanların en yüksek seviyesine çıktı. Rusya - Ukrayna savaşının alevlenmesiyle enerji ve emtia tarafında yaşanan sert yukarı yönlü hareketler gelişmiş ve gelişmekte olan ekonomileri etkilemeye devam ediyor. Avrupa'nın Rus gazına olan bağımlılığı enflasyonist riskleri etkileyen temel katalizör olarak karşımıza çıkmaktadır. Avrupa'da enflasyon ECB'nin yüzde 2 hedefinin yaklaşık 4 katı yukarısında yer almaktadır. Bu hafta gerçekleşecek toplantıda Avrupa Merkez Bankasının şahin tonlamasını bir miktar daha artırmasını, bu yıl içerisinde en az iki faiz artışı sinyalinin kesinleşeceğini ve varlık alım programını beklenenden erken sonlandırabileceğine dair mesajların gelebileceğini düşünüyorum.

Türkiye Cumhuriyet Merkez Bankası (TCMB) Faiz Kararı

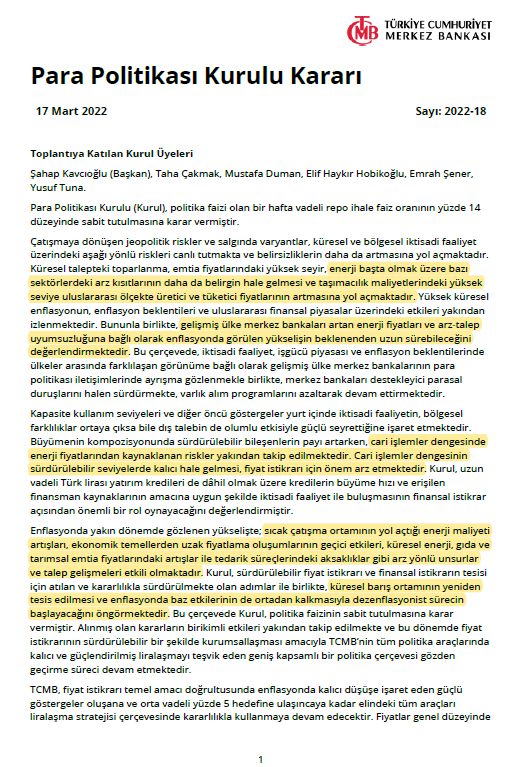

TCMB, geçtiğimiz ay gerçekleştirdiği toplantısında küresel barış ortamının yeniden tesis edilmesi ve enflasyonda baz etkilerinin de ortadan kalkmasıyla dezenflasyonist sürecin başlayacağını öngördü. Daha önceki metinlerinde bu yıl cari dengenin fazla vereceğini öngören TCMB, bu beklentisini terk ederken cari işlemler dengesinde enerji fiyatlarından kaynaklanan risklerin yakından takip edildiğini cari işlemler dengesinin sürdürülebilir seviyelerde kalıcı hale gelmesinin fiyat istikrarı için önem arz ettiğini belirterek politika faizi olan bir hafta vadeli repo ihale faiz oranının yüzde 14 düzeyinde sabit tutulmasına karar vermiştir.

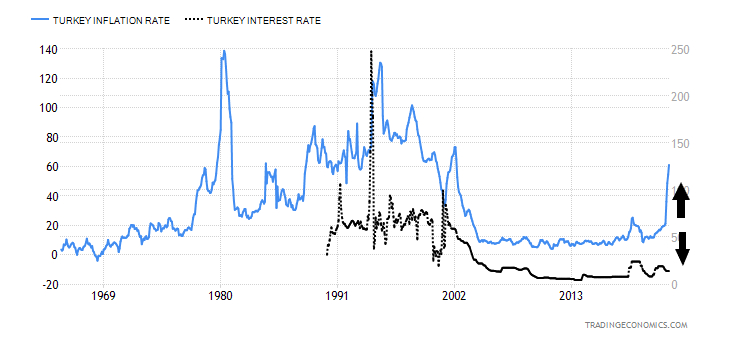

Türkiye İstatistik Kurumu (TÜİK) Mart ayına ilişkin tüketici ve üretici fiyat endekslerini yayımladı. Açıklanan veriler çerçevesinde Türkiye'de Mart ayında enflasyon yıllık yüzde 61,14 ve aylık yüzde 5,46 olarak gerçekleşirken üretici fiyat endeksi ise yıllık yüzde 114,97 ve aylık yüzde 9,19 olarak gerçekleşti. Son gelen veriyle Türkiye'de enflasyon son 20 yılın en yüksek seviyesine çıkarken Yİ-ÜFE yüzde 114,97 ile Mart 1995'ten bu yana ki en yüksek seviyeye ulaştı. Gelen veriyle beraber TÜFE ve ÜFE arasındaki makas farkı 53,8 ile rekor seviyeye çıktı.

TCMB bir hafta vadeli repo faiz oranı ve TÜFE arasındaki makas farkına baktığımızda ise 47,1 seviyesinde gerçekleştiğini görmekteyiz. Yani ciddi şekilde negatif faiz verdiğimiz görülmektedir. Enflasyonun 20 yılın en yüksek seviyesine çıkmasına rağmen TCMB'nin buna karşı aksiyon almaması negatif reel faiz politikasına devam etmesi talep tarafını canlandırarak enflasyonu daha da alevlendirmektedir. Rusya - Ukrayna arasındaki savaşın alevlenmesiyle enerji ve emtia tarafında yaşanan sert hareketler ise üretim maliyetlerini artırarak bir diğer enflasyon nedeni olan maliyet enflasyonunu beslemeye devam etmektedir. TCMB'nin genişleyici politikaya devam etmesi ve yükselen enflasyona karşı bir önlem almaması enflasyonda yukarı yönlü seyri devam ettirecektir. TCMB'nin uyguladığı genişleyici politika ile talep desteklenmeye devam edilirken maliyetlerde yaşanan yükselişler Türkiye'yi içerisinden çıkılamayacak kısır bir döngüye sürüklemeye devam ediyor.

JPMorgan "Gelişmekte Olan Piyasalarda Görünüm ve Strateji" adlı raporunda Türkiye'ye yönelik tahminlerini paylaştı. Türkiye'ye yönelik değerlendirmesinde kurum, politika faizinin yıl sonuna kadar yüzde 14'te kalmasını beklediğini, 2023'ün ilk çeyreği için faiz beklentisinin ise yüzde 18 olduğunu belirtti. JPMorgan enflasyondaki yükselişi tetikleyen faktörler olarak; kur geçişkenliği, küresel emtia fiyatlarındaki yükseliş, güçlü iç talep, gevşek para politikası, ortodoks olmayan politika kararları, zayıf para birimi vb. durumları belirtti.

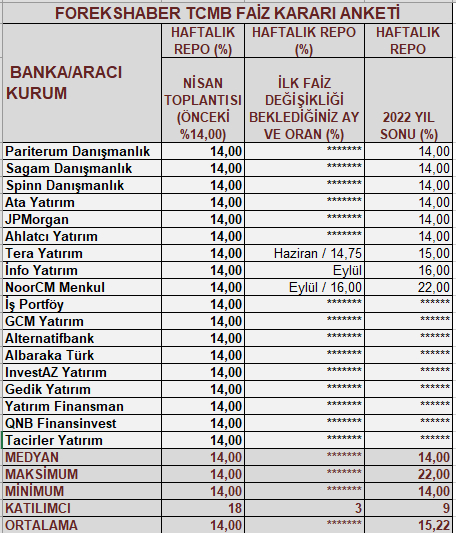

Yurt içinde 14 Nisan 2022 Perşembe günü TCMB faiz kararı takip edilecek. ForeksHaber anketine katılan 18 ekonomistin tamamı faizin değiştirilmeyeceğini öngördü.2022 yıl sonuna ilişkin tahminde bulunan 9 ekonomistin medyan tahmini yüzde 14,00 olurken minimum ve maksimum beklentiler yüzde 14,00 ve yüzde 22,00 seviyesinde oluştu.

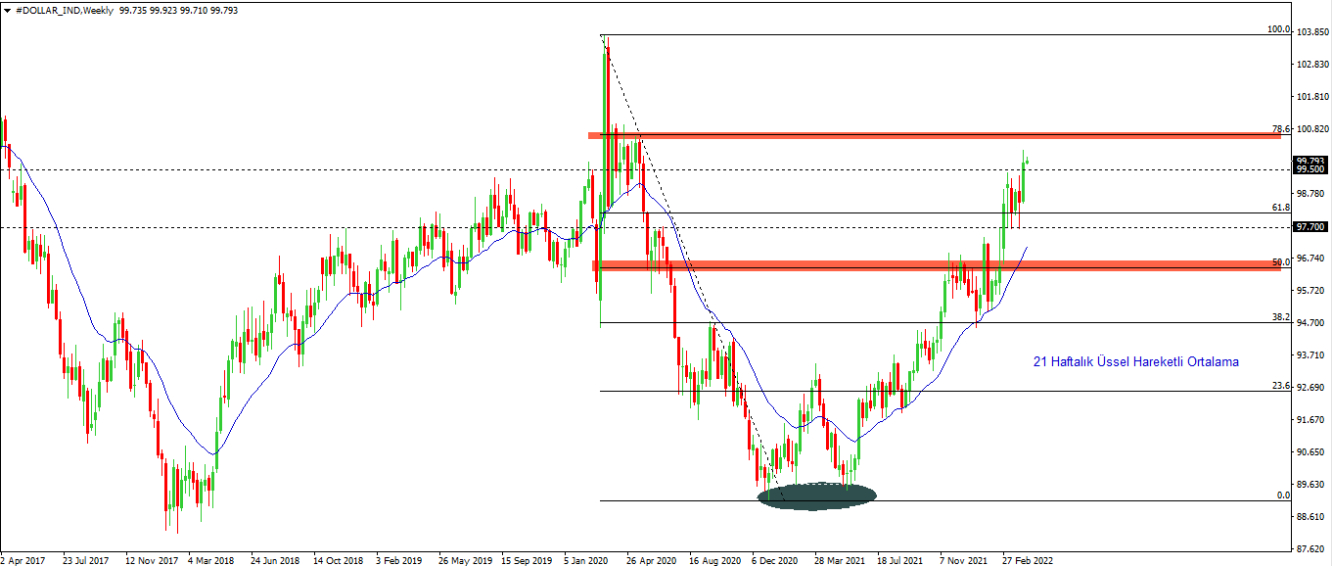

Dolar Endeksi

ABD'de yükselen enflasyon ve Fed'in agresif şekilde sıkılaşacağı beklentileri temel katalizör olarak pariteyi desteklerken yukarı yönlü hareketlerde 100,50 seviyenin önemli bir direnç bölgesi olduğunu bu seviye üzerinde haftalık kapanışlar ile güçlü seyrine devam edeceğini beklemekteyim. Geri çekilmelerde 99,50 bölgesinden gelebilecek reaksiyonlar yakından takip edilmelidir.

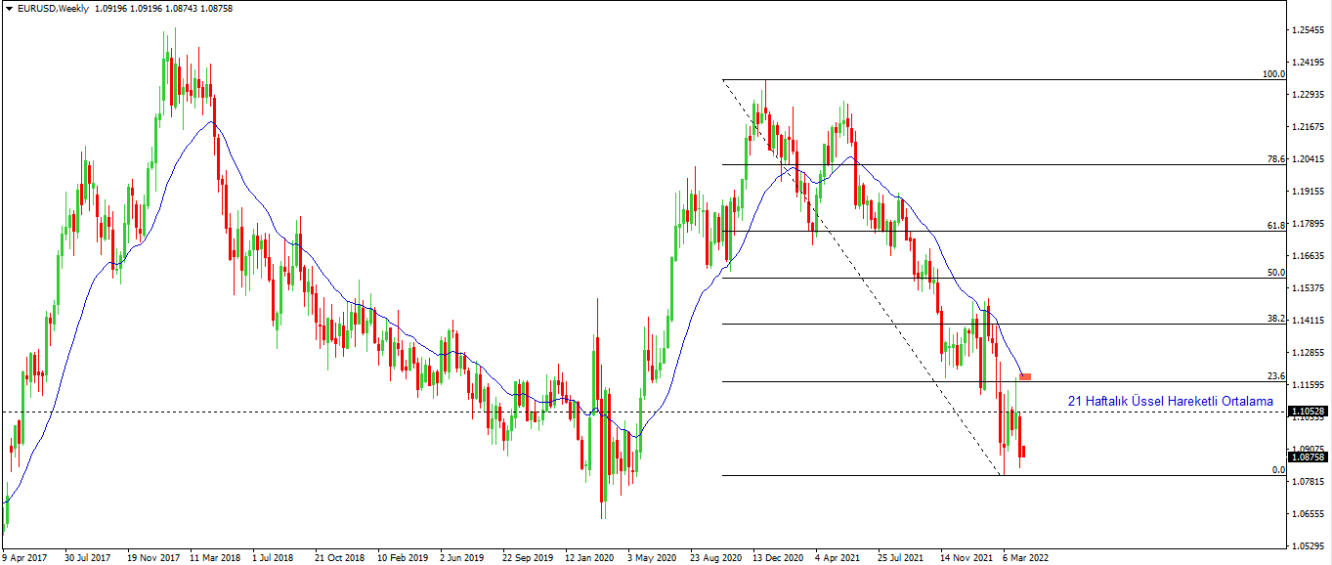

Euro/Dolar Paritesi

Fed'in agresif şekilde sıkılaşacağı beklentisi ve bilanço küçültmeye Mayıs ayında başlayabileceği görüşleri ağırlık kazandıkça EUR tarafında sert satışların olduğu görülmektedir. ABD enflasyon verisi ve ECB tarafından gelecek olan mesajlar parite açısından önemli olacaktır. ECB tarafından şahin mesajların gelmesiyle yukarı yönlü tepki hareketleri yapması muhtemel olan paritede 1,12 üzerinde kalıcılıklar görülmediği takdirde satış fırsatı verecektir.

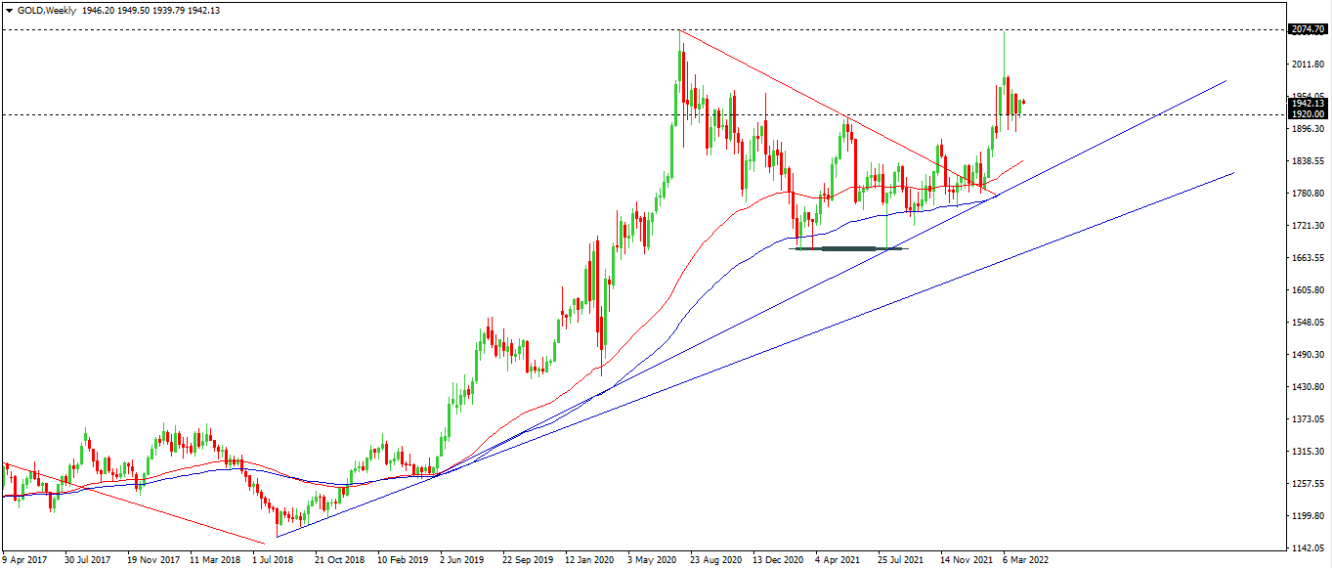

Altın

Hafta boyunca yoğun veri akışının olmasıyla volatilitenin artacağı ve sert hareketlerin yaşanabileceği değerli metalde haftalık kapanışta dikkate aldığım seviye olan 1920 dolar yakından takip edilmelidir. Yukarı yönlü hareketlerde 1950 1965 1990 dolar seviyeleri takip edilebilirken geri çekilmelerde ise 1933 1920 1914 1890 dolar seviyeleri yakından takip edilmelidir.

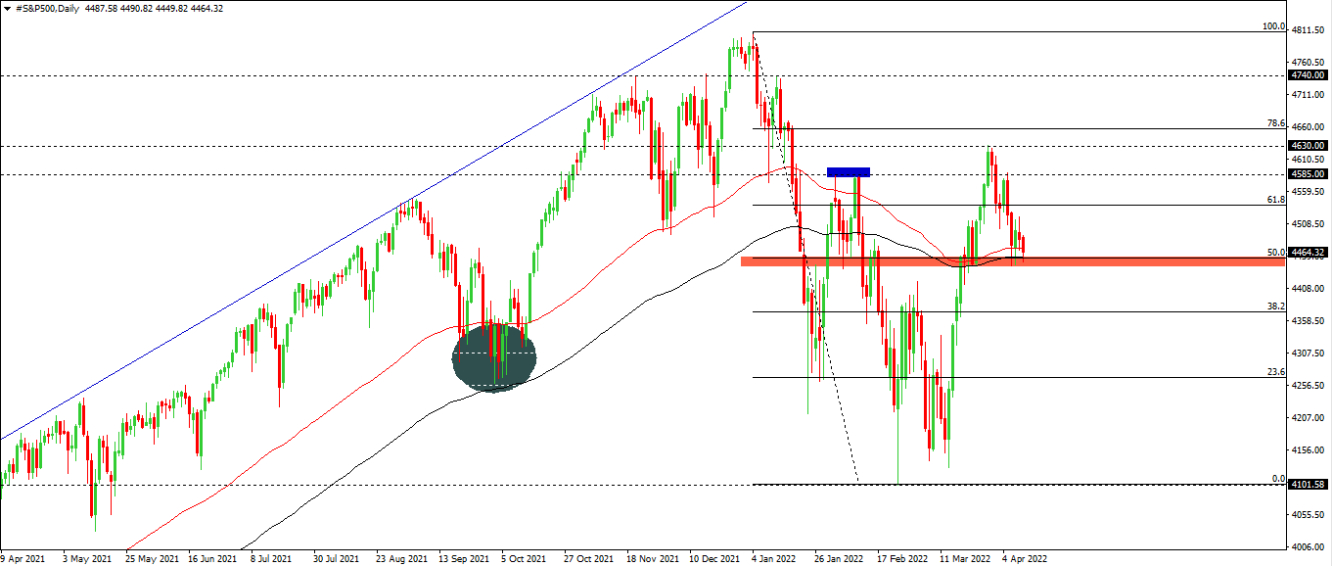

Yükselen enflasyon beklentileri ve Fed'in agresif sıkılaşacağı görüşleri endeks tarafında 4,630 bölgesinden satışların gelmesine sebep olurken geçtiğimiz analizlerimde özellikle dikkat çektiğim bölge olan 4,450 bölgesinin vereceği reaksiyon yakından takip edilmelidir. 4,450 bölgesinden gelebilecek yukarı yönlü hareketlerle 4,515 - 4,535 - 4,585 seviyeleri yakından takip edilmelidir. 4,450 seviyesinin altında kalıcılıklar görülmesi halinde ise 4,413 - 4,370 - 4,317 seviyeleri takip edilebilir.