- Sosyal medya şirketi Snap, çok sayıda makro ekonomik ve temel olumsuz faktörler sebebiyle yatırımcıların gözünden düştü.

- SNAP hisseleri yıl başından bugüne %77,5, Eylül 2021'deki rekor zirveden %87,3 bu yana ise değer kaybetti.

- 3. çeyrek sıonuçlarının zararların arttığını ve gelirin daraldığını göstermesiyle birlikte Snap yatırımcıları zorlu sürecin devam etmesini bekliyorum.

Snap (NYSE:SNAP) için zor bir yıl oldu. Santa Monica, California merkezli şirket resesyon korkuları, yavaşlayan dijital reklam harcamaları ve TikTok gibi şirketlerin artan rekabetinin zehirli bir kombinasyonu nedeniyle değerinin üçte ikisinden fazlasını kaybetti.

Salgın döneminin en büyük kazananlarından biri olan, reklam gelirlerine bağlı sosyal medya şirketi, Apple'ın (NASDAQ:AAPL) iOS uygulamalarında reklam takibine yönelik engellemeleri ve Ukrayna'da devam eden savaşın etkileri karşısında da zorlandı.

Eylül 2021'de 83,34 dolarlık rekor bir zirveye yükseldikten sonra, SNAP hisseleri hızla düşüşe geçerek 28 Temmuz'da 9,34 dolara kadar geriledi. Snap hisseleri o zamandan bu yana mütevazı bir toparlanma göstererek Perşembe günü 10,58 dolardan kapandı, ancak hâlâ tarihi zirvenin yaklaşık %88 altında ve yılbaşından bugüne %77,5 düşmüş durumda.

Santa Monica, California merkezli şirket mevcut seviyelerde 17,5 milyar dolarlık bir piyasa değerine sahip. Zirvedeyken değerleme 136 milyar dolara ulaşmıştı.

Değerlemesindeki keskin düşüşe rağmen, SNAP'ın önümüzdeki haftalarda daha fazla kayba karşı savunmasız olduğuna inanıyorum ve hisse potansiyel olarak salgın öncesi en düşük seviyelerine kadar düşebilir.

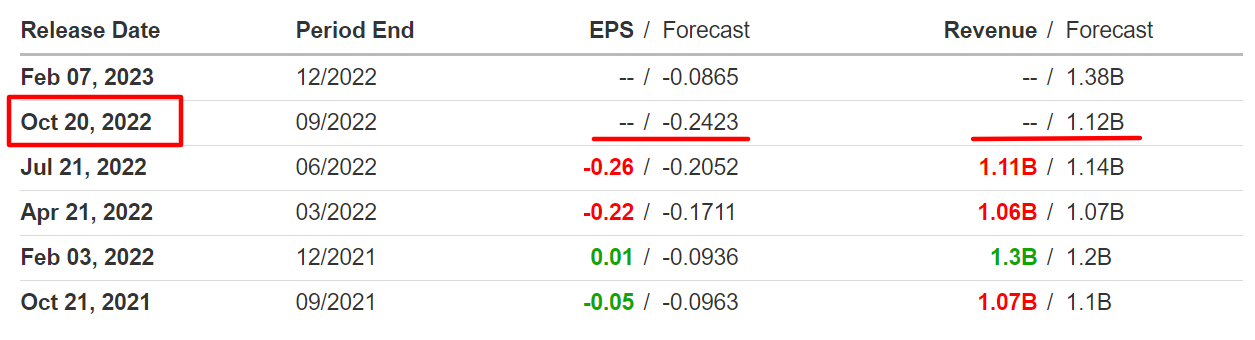

Aşağı yöndeki bir sonraki büyük katalizörün, Snap'in 20 Ekim Perşembe günü ABD piyasası kapandıktan sonra üçüncü çeyrek mali sonuçlarını açıklamasıyla gelmesi bekleniyor.

Konsensüs tahminleri, 2017'de halka açıldığından bu yana yalnızca bir kez kârlı bir çeyrek geçirmeyi başaran Snap'in hisse başına 0,24 dolar zarar açıklaması yönünde. Geçen yılın aynı çeyreğinde ise hisse başına 0,05 dolarlık bir zarar kaydedilmişti.

Şirketlerin ve küçük işletmelerin reklam harcamalarını kısmaya devam etmesi nedeniyle gelirin yıllık (YoY) sadece %4,6 artarak 1,12 milyar dolara yükseleceği tahmin ediliyor. Eğer doğrulanırsa, bu yıllık bazda en yavaş satış büyümesi olarak kayıtlara geçecek.

Snap, reklam işindeki zayıf performans ve Çinli video paylaşım uygulaması TikTok'un artan rekabeti nedeniyle Temmuz ayında yayımladığı 2. çeyrek sonuçlarında kâr ve satış büyümesi beklentilerinin çok altında kalmıştı.

Bunun da ötesinde, yönetim "ileriye dönük görünürlüğün inanılmaz derecede zorlayıcı olmaya devam ettiği" iddiasıyla geleceğe yönelik bir tahmin sunmadı.

Sosyal medya şirketi daha sonra Ağustos ayı sonunda yaptığı bir duyuruyla, işletme maliyetlerini azaltma hedefiyle 6.400 çalışanının yaklaşık %20'sini işten çıkarmayı planladığını açıkladı.

Snap'in reklam satış birimi de, CBO Jeremi Gorman'ın Netflix'e (NASDAQ:NFLX) geçmesiyle sarsıldı. Amerika kıtası reklam satışlarının başındaki Peter Naylor da yeniden yapılanmanın bir parçası olarak ayrıldı ve Netflix'te Gorman'a katıldı.

Snap'e 2018 yılında gelen Gorman, daha önce Amazon'da (NASDAQ:AMZN) altı yıl geçirmiş saygın bir yönetici. Gorman'ın işe alınmasının amacı, Snap'in reklam satış işine güvenilirlik kazandırmaktı. Naylor ise 2020 yılında Snap'e katılmadan önce altı yıl boyunca Hulu'nun reklam satışlarından sorumlu kıdemli başkan yardımcısıydı.

İki üst düzey reklam yöneticisinin ayrılması olumsuz bir gelişme olarak görülüyor ve yatırımcıların sosyal medya şirketinin reklam işinin geleceğine ilişkin endişelerini artırıyor.

Sonuç

Reklam verenlerin zorlu bir ekonomi ortamında harcamalarını daha yüksek performanslı kanallara kaydırması nedeniyle reklam pazarındaki olumsuzlukların yılın geri kalanında ve 2023'ün başlarında da devam etmesini bekliyorum.

Bu durum, Snap'in para kazanma çabaları için iyiye işaret değil, çünkü muhtemelen kârlılığa giden yolu uzatacak ve uygulama riskini artıracak.

Aylar süren düşüşlere rağmen, Snap'in hisseleri bu yılki satışların 28 katından fazla işlem görmesi nedeniyle hâlâ aşırı değerlenmiş durumda ve bu da onu mevcut piyasa ortamında daha az çekici bir seçenek haline getiriyor.

Açıklama: Bu yazının kaleme alındığı sırada Jesse'nin bahsi geçen hiçbir hissede pozisyonu bulunmamaktadır. Bu makalede tartışılan görüşler yalnızca yazarın görüşüdür ve yatırım tavsiyesi olarak alınmamalıdır.