- SVB, yüksek faiz oranları ve likidite sorunu nedeniyle başarısız oldu

- İflasa rağmen, bugünkü durum daha düşük banka kaldıracı, daha güvenli yatırımlar ve Fed desteği ile 2008'den farklı

- Bu da bir bankanın krizinin sistemik bir risk haline gelmemesini sağlıyor

Bugünkü analizde, başlıktan da tahmin edebileceğimiz gibi, iki olayın (2008'deki subprime krizi ve Lehman iflası ile SVB Financial Group'un mevcut durumu) neden çok farklı olduğunu basit terimlerle (mümkün olduğunca) açıklamaya çalışacağım.

SVB Neden İflas Etti?

Salgın sonrası dönemde (piyasa açısından 2020'nin sonları ve 2021), devlet destek programları ve son derece destekleyici merkez bankaları sayesinde büyük bir likidite bolluğu vardı. Bu kadar çok likidite varken varlık fiyatları şişme eğilimindedir (ve bunun tersi de geçerlidir).

Dolayısıyla, ana müşterileri Silikon Vadisi girişimleri olan SVB gibi bir bankaya, çoğunlukla müşterileri tarafından yatırılan bir para seli aktı. Bu para banka için bir yükümlülüğü temsil eder (müşterilerin parasıdır). Banka bu parayla ne yaptı?

Parayı aldı ve dünyanın en güvenli yatırımlarından biri olan ABD devlet tahvillerine yatırdı. Aynı zamanda faiz oranlarının son derece düşük olduğu bir dönem olduğu için, müşteriler paralarını bankaya yatırdıklarında yüzde sıfır faiz aldılar.

Buna karşılık SVB, bu parayı ABD devlet tahvillerine yatırarak yüzde 1'den fazla getiri elde edebiliyordu.

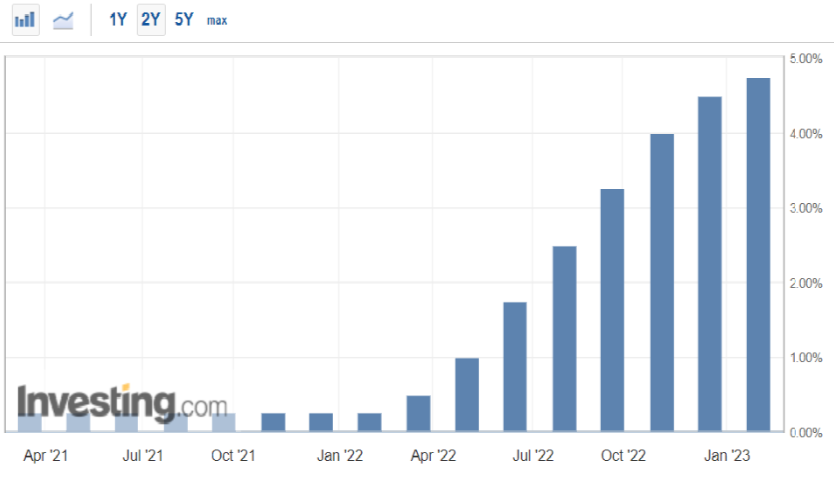

Peki, sorun neydi? 2022'den itibaren ABD Merkez Bankası Fed (enflasyon ile mücadele etmek için) şimdiye kadarki en hızlı ve en güçlü faiz artışı serilerinden birine başladı ve bir yıldan biraz fazla bir sürede faizleri %0,25'ten %4,75'e çıkardı.

Bir yatırımcı olarak, portföyümde 2021 yılında satın aldığım ve bugün (bu faiz artışından sonra) diyelim ki %1,5 getiri sağlayan bir ABD 10 yıllık Hazine tahvilim varsa, aynı vade ve özelliklere sahip tahviller iki katın üzerinde getiri sağlıyor ve yatırımımın değerinin piyasaya uyması için fiyatının düşmesi gerekecektir (aşağıya bakınız).

SVB'nin %20-30 oranında düşen yatırımlarına olan da tam olarak budur.

Şimdi, normal bir durumda, bu devlet tahvilleri ("neredeyse" hiç riski olmayan varlıklar) bankanın bilançolarında "vadeye kadar elde tutulacak" olarak sınıflandırıldığı için bu garip bir şey olmazdı.

Yani tahvil bir kez satın alındığında ve fiyatlar düştüğünde, bilançolarda reel (tam olarak fiyatlardaki düşüşten kaynaklanan) hiçbir zarar görünmez, çünkü bankanın bu yatırımı vadeye kadar tutacağı varsayılır (ve vadede, değerin her zaman 100 olduğunu bilirsiniz).

Peki, her şeyi tetikleyen neydi? Her zaman olduğu gibi likidite sorunu...

Dağlar kadar paranın neredeyse hiç maliyet olmadan aktığı bir durumdan, paranın kıt ve pahalı olduğu bir duruma geçtik. Birçok girişim, özellikle de kârlı olmayanlar, bu yeni ortamda para bulmaya ihtiyaç duydu ve ne yaptılar? Tabi ki parayı almak için bankaya gittiler.

Ve burada başka bir sorun ortaya çıktı, kısmi rezerv sorunu. Bir müşteri bankaya 100 dolar yatırdığında, banka yasa gereği bu mevduatın sadece küçük bir kısmını elinde tutmak zorundadır.

Şu anda bankaların 17.6 trilyon dolar mevduata karşılık yaklaşık 3 trilyon dolar nakit parası var. Ancak bu nakdin çoğu, üzerinde bir miktar yazılı bir web sayfasından ibaret. Aslında, sadece yaklaşık 100 milyar dolar (0.1 trilyon) bankalar tarafından kasalarda ve ATM'lerde fiziksel banknotlar şeklinde tutulmakta. Dolayısıyla, 17.6 trilyon dolarlık mevduat sadece 3 trilyon dolarlık nakit ile destekleniyor ve bunun belki de 0.1 trilyon doları fiziksel nakit. Geri kalanı daha az likit menkul kıymetler ve kredilerle desteklenmekte.

Dolayısıyla, insanlar paralarını geri almak için bankaya koştuklarında, banka yatırımlarını satmak zorunda kalıyor, tıpkı devlet tahvillerinin çoğunu satan SVB'nin yaptığı gibi (yaklaşık 2 milyar dolar zararla). SVB elinde fazla likidite kalmadığı için daha fazla para toplamaya çalıştı, bu da bankaya hücuma neden oldu ve nakit talebi daha da artınca her şey patladı.

2023 Neden 2008 Değil

Birkaç nedenden dolayı değil...

2008 yılında bankalar her 1 dolarlık likiditeye karşılık 23 dolarlık mevduat yükümlülüğüne sahipti ki bu absürd bir kaldıraç seviyesiydi. Bugün, bu finansal trajedinin ışığında, bu oran 5x veya 6x'tir.

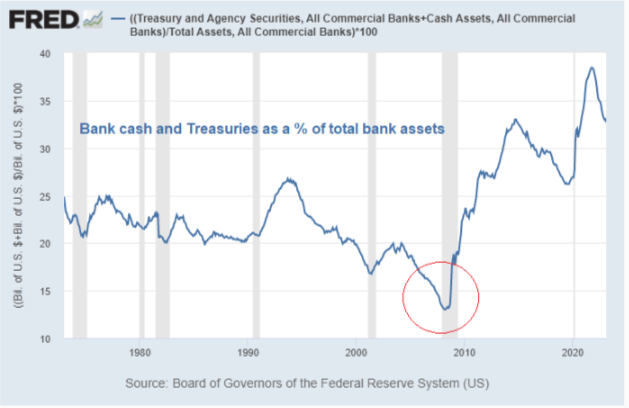

2008'de bankaların bir bütün olarak kredi sorunu vardı ve (şu anda olduğu gibi) ABD Hazine tahvillerine değil, (ünlü bir filmden alıntı yapacak olursak) "kedi dışkısına sarılmış köpek dışkısına" yatırım yapıyorlardı.

Aşağıdaki grafik, bankaların nakit ve Hazine tahvili (kredi riski açısından en güvenli varlıklar) varlıklarının toplam banka varlıklarına oranını göstermektedir:

Tüm bunları bir araya getirdiğinizde ve Fed'in gerektiğinde bankalara likidite sağlamak için zamanında müdahale ettiğini düşündüğünüzde, durum çok farklı. Örneğin dün, Credem ve BPER gibi, küçük ABD bankalarıyla çok az ilgisi olan iyi şirketlere ilk girişleri yaptım.

Bu fiyatlarla iyi alım fırsatları yaratıldı (ve daha fazla düşüş olması durumunda yeni girişler hazırladım).

***

Açıklama: Bu makale yalnızca bilgilendirme amacıyla yazılmıştır; yatırım yapmak için bir talep, teklif, tavsiye, danışmanlık veya öneri teşkil etmez ve bu nedenle herhangi bir varlığın satın alınmasını teşvik etme amacı taşımaz. Her türlü yatırımın farklı açılardan değerlendirildiğini ve son derece riskli olduğunu, dolayısıyla her türlü yatırım kararının ve buna bağlı riskin yatırımcıya ait olduğunu hatırlatmak isterim.