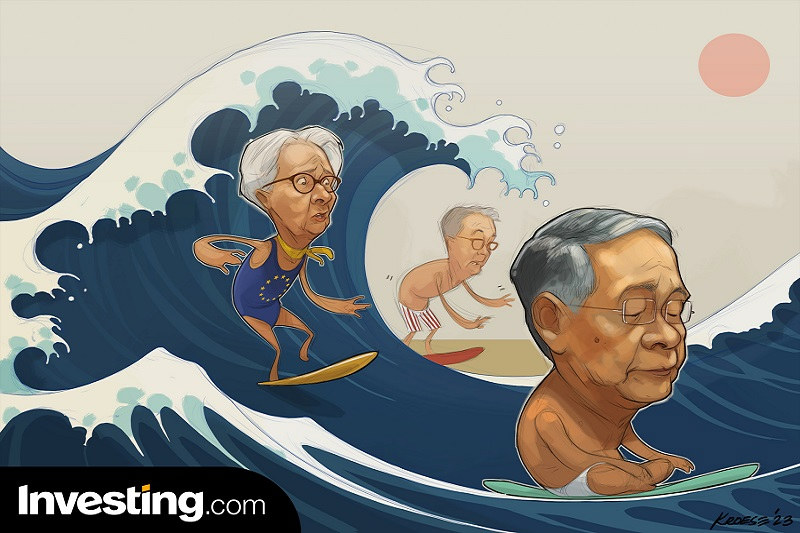

Investing.com – Haruhiko Kuroda, her şeye rağmen son gülen olabilir.

Soğukkanlı Haruhiko Kuroda'nın, bu haftaki politika toplantısında kararlı güvercin tavrına geri dönmesinin ardından iki ay içinde; faizleri yükseltmeden ya da para politikasını sıkılaştırmadan Japonya Merkez Bankası (BoJ) Başkanlığı görevinden ayrılacağı neredeyse kesin gibi görünüyor.

BoJ, uzun vadeli faiz oranları üzerindeki kontrolünü gevşeteceği yönündeki yaygın beklentilere meydan okuyarak 10 yıllık devlet tahvili getirileri için resmi hedef oranını %0'da ve tolerans bantlarını, bunun her iki tarafında %0,5'te tuttu. Enflasyonun son 40 yılın en yüksek seviyesinde olduğu bir dönemde, dünya merkez bankaları arasında benzersiz bir şekilde, resmi kısa vadeli faiz oranı %0'ın altında kaldı.

Bu kararlar, BoJ'un ithalat fiyatlarındaki artış ve yendeki çöküş nedeniyle politikasını sıkılaştırmaya zorlanacağına bahse giren mali piyasalar için bir şok oldu. Aralık ayındaki toplantıda tolerans bantlarının %0'ın her iki yanındaki 25 baz puandan genişletilmesini; durdurulamaz bir spekülatif sermaye selinin akacağı ve BoJ'un stratejisini mahvedeceği, barajdaki ilk çatlak olarak görmüşlerdi.

Bu henüz gerçekleşmeyebilir ancak bu hafta dolar ve ABD Hazine tahvilleri piyasasından daha çok arıza çıkaran, endişe verici derecede zayıf bazı ABD ekonomi verilerinden sonra Kuroda, ceketini almadan önce de bu beklentinin gerçekleşmesi pek olası görünmüyor.

Ne de olsa yen boğası olmak için BoJ'un sıkılaşacağına inanmaya gerek yok. Aynı amaca ABD merkez bankasının daha güvercin olmasıyla da ulaşılabilir. Dolar faizleri için ileriye dönük eğrinin düzleşmesi ve ardından aşağı inmeye başlaması yeterli.

Önemli olan, iki para birimi arasındaki faiz farkının daralmasıdır ve tam da bu oluyor: Dolar/yen çiftinin, yaklaşık 152 ile 32 yılın en yüksek seviyesine ulaştığı Ekim ayından bu yana 10 yıllık Japonya ve ABD faizleri arasındaki fark, yaklaşık 80 baz puan daralarak USD/JPY'yi son sekiz ayın en düşük seviyesi olan 128'in biraz üzerine çekti.

ING'de döviz stratejisti olan Francesco Pesole, BoJ ne kadar güvercin kalsa da dolarda daha da düşme riski gördüğünü söyledi.

Bu durum BoJ'un; zayıf bir yenin, Japonya'nın deflasyonist şeytanlarını sonsuza dek kovmak için yeterli enflasyonu yaratacağı ve şirketleri, iş gücünü azaltmak için ücretleri artırmaya zorlayacağı yönündeki umutlarını yıkmakla tehdit ediyor.

Bankanın bu hafta açıklanan yeni tahminleri böyle bir inancı yansıtmıyor. İçinde bulunduğumuz mali yılda %3 civarında olan enflasyonun, Mart 2024'e kadar %2'nin altına düşmesini ve bir sonraki yıl da bu seviyenin altında kalmasını bekliyor. Yine dünya merkez bankaları arasında neredeyse benzersiz bir şekilde, bu tahminler, merkez bankasının uzun vadeli istikrarlı fiyat tanımının altında.

Bu nedenle bankanın, "gözlemlenen TÜFE'deki (taze gıda hariç tüm kalemler) yıllık artış oranı yüzde 2'yi aşana ve istikrarlı bir şekilde hedefin üzerinde kalana kadar parasal tabanı genişletmeye devam edeceğini" söyleyerek ekonomiyi yeniden canlandırmak için tahvil satın alma taahhüdünü yeniden teyit etmesi kaçınılmazdı.

BoJ'un dile getirmesine izin verdiği tek umut, tahminlerine yönelik risklerin yukarı yönde çok çarpık olmasıydı: Çin'in bu yıl yeniden açılması hem makine ihracatı hem de turist ithalatı yoluyla dış sektörü desteklemeli ve tüm bunlar, Japon şirketleri ücretleri artırma konusunda daha az nevrotik hale getirme eğiliminde olmalı. Japonya’nın iş gücü piyasası sıkıdır ve sıkı kalmaya devam edecektir, enflasyon beklentileri yükselmiştir.

Ancak Japonya, bu konuda daha önce de pek çok yanlış şafak gördü ve şüpheciler herhangi bir “yeni paradigma” hikayesine inanmadan önce daha fazla kanıt görmek isteme hakkına sahip olacak. Küresel enflasyonun aylar önce zirveye ulaştığı düşünüldüğünde Japonya'nın reflasyon çabalarına yönelik en büyük destek zayıflıyor. Merkez bankacılığı söz konusu olduğunda Kuroda, "Geçici Takım”ın son ve en isteksiz üyesi olabilir ancak faiz oranlarını artırma cesaretini topladığında, buna olan ihtiyacın çoktan geride kalmış olabileceği ihtimali gün geçtikçe artıyor.

Yazar: Geoffrey Smith