Bu yazı Investing.com için özel olarak kaleme alınmıştır.

2008'de başlayan büyük finans krizinden bu yana enflasyonun çirkin yüzünü göstermesini bekliyoruz. 2008'de FED'in bastığı paraların enflasyon ve tahvil geliri oranlarını uçuşa geçirmesi kesin gibiydi: 12 yıl sonra geriye baktığımızda, bunun hiç yaşanmadığını kesin olarak söyleyebiliriz.

Bugünkü anlatı da o zamankiyle aynı. FED'in para basımı ve Kongre'ni bütçe açığı harcamaları ileride devasa oranda enflasyona yol açacak.

Enflasyon şahinleri hemen altın ve kereste fiyatlarındaki yükselişin, piyasanın enflasyonda yükseliş beklentilerini nasıl fiyatlandırdığının bir kanıtı olarak gösterecek.

Altın 2010'da ve 2011'de de yükseldi ancak sonu kendisi için iyi olmadı. Bu sefer de muhtemelen o zamanlardan farklı olmayacak.

Enflasyon FED'i Endişelendirmiyor

Daha ilginç bir şekilde, FED yatırımcılara enflasyonun asıl korkusu olmadığını söylüyor. FED bugün deflasyonel güçlerin ekonomiyi ele geçirerek fiyatları düşürmesi ihtimali konusunda daha çok endişeli.

FED deflasyon konusunda o kadar endişeli ki, simetrik %2'lik enflasyon hedefini ortalam %2 hedefine çevirdi ve enflasyonun bir süre yükselişe geçmesine izin veriyor.

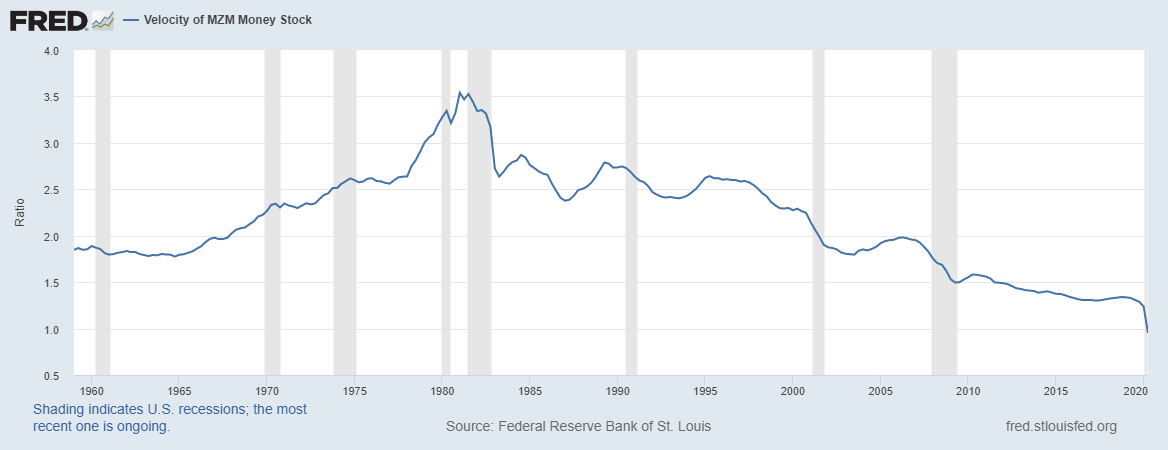

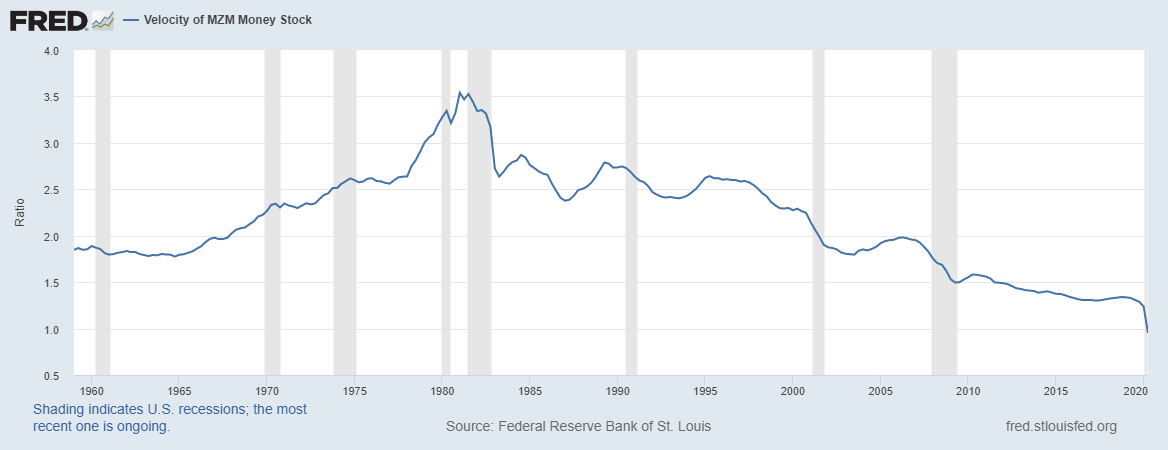

MZM (money with zero maturity) sürati bile bize enflasyon konusunda endişelenecek bir şey olmadığını söylüyor. Basit formül, parayı harekete geçirmek için üretim büyümesine ihtiyaç olduğunu gösteriyor. Yüksek enflasyon oranlarına ulaşmak için nominal GSYİH'nin para arzından daha büyük olması ve sonrasında daha hızlı bir süratle büyümesi gerekiyor.

Şu an ise para arzının boyutu o kadar büyüdü ki, toplam nominal GSYİH'yi aşarak MZM süratini 1'in altına ve 1960 ortalarından beri en düşük seviyesine yolladı.

Tahvil Gelirleri Direniyor

Ek olarak, ABD 10 yıllık Hazine tahvil gelirleri de inatçı bir şekilde 70 baz puan civarında düşük kalmaya devam etti. Bu noktada, enflasyonun ekonomiye yavaş yavaş geleceğine yönelik en düşük ihtimali bile kabullenmediler.

Hatta tahvil piyasası, hisse piyasasına büyümenin yakın tarihte anlamlı bir şekilde geri dönmeyeceğini söylüyor. Bunu bir adım daha ileri götürürsek, 10 yıllık başabaş enflasyon oranları düşük seviyelerinden çok daha yukarı çıkarak, FED'in bilançosunu 3 trilyon dolar civarına çıkarması önceki seviyeleri olan %1,7'ye geri döndü. Aynı zamanda 5 yıllık ileri enflasyon beklentileri de korona virüs önce seviyelere denk bir şekilde %1,8'de.

Yüksek Fiyatlar Uzun Süreli Olmayacak

Evet, birçok emtianın fiyatı yükseldi, ancak bazı durumlarda bu ciddi kazanımlar talep yerine arzla alakalıydı. Örneğin, kereste fiyatları yükseldi, ancak vadeli işlem sözleşmelerinin yapılarına baktığımızda piyasa bu yüksek fiyatların uzun sürmeyeceğini söylüyor. En yakın teslim tarihli Eylül sözleşmeleri şu an 870,80 dolar seviyesinden işlem görürken, Kasım sözleşmelerinde fiyat 611 dolar civarına, Ocak'ta 562 dolara, Mayıs'ta ise 454 dolara kadar geriliyor.

Daha Fazla Para Basımı

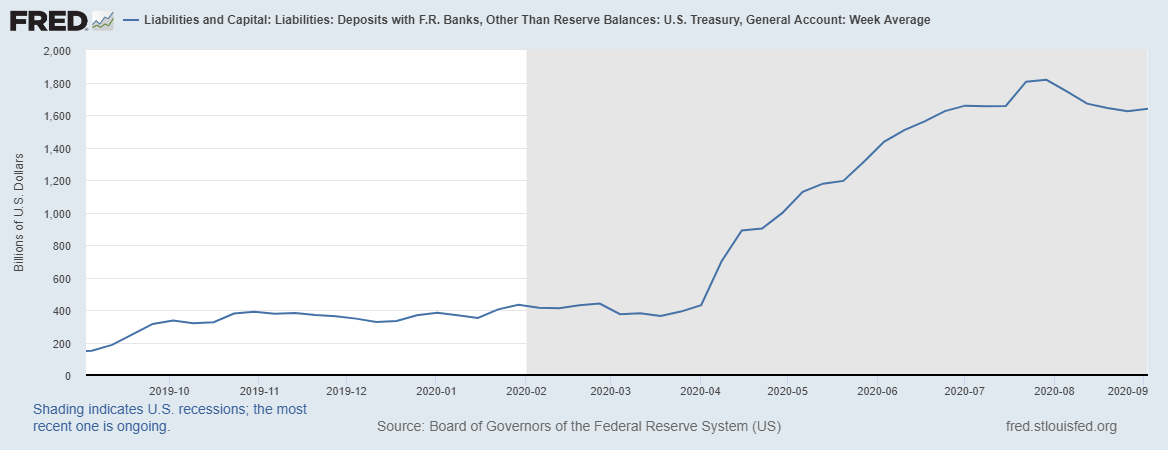

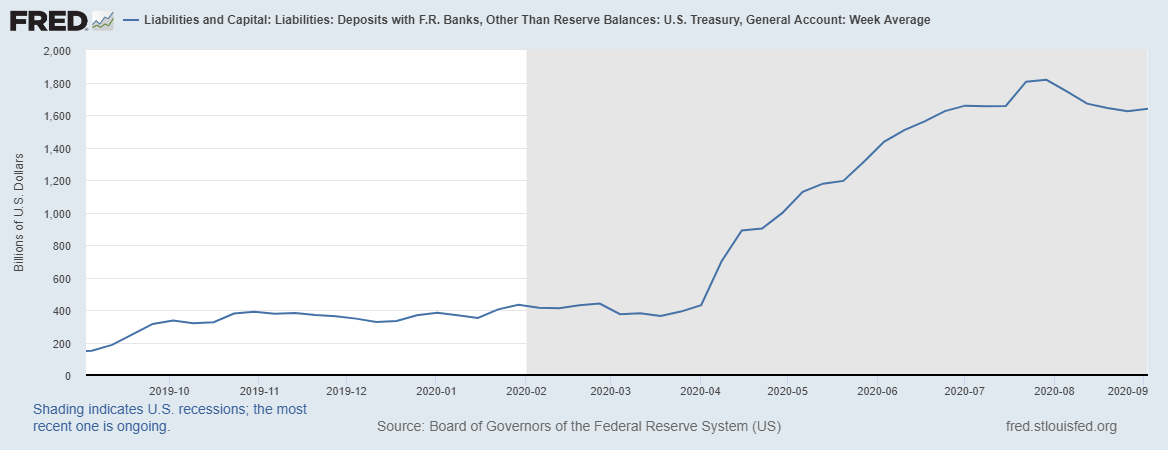

FED'in daha fazla para basmaya ve bilançosunu daha da genişletmeye karar verip vermemesi önemli olmayabilir. Yatırımcıların odaklandığı paranın büyük bir bölümü boşta duruyor.

Şu an, FED'in ABD Hazinesi'ndeki genel hesabı yaklaşık olarak 1,6 trilyon dolar tutarken, FED'in mevduat kuruluşlarındaki fazlalık rezervler 2,7 trilyon civarında ve 2,0 trilyon dolar da dolaşımdaki para konumunda. Toplamda bu hesaplar, FED'in yaklaşık 7 trilyon dolarlık bilançosunun 6,3 trilyon dolara yakın bir miktarını oluşturuyor.

Bu noktada, GSYİH'nin de korona virüsten büyük bir darbe almasıyla birlikte, üretim büyümesi FED'in basıtığı parayı geçecek hızda büyümeyi başaramayacak gibi görünüyor. Bu da yakın gelecekte enflasyonun geri dönmeyeceği anlamına geliyor.

El değiştiren paradaki hızın yükselmesi ve enflasyon oranlarının artması için GSYİH'de bir artış yaşanması gerekiyor.

GSYİH büyümesi eksikliği, FED'in son parasal gevşemesinde bir enflasyon oluşmamasının arkasındaki nedendi. Bu sefer de aynı hikayeye tanık olacağız gibi görünüyor.