BK Asset Management Döviz Stratejisi Genel Müdürü Kathy Lien

ABD doları Salı günü Fed’in para politikası duyurusu öncesinde Avrupa dövizlerine karşı düşük işlem gördü. Dow Jones Industrial Average sekiz işlem günü içinde ilk kez düşük kapatırken yatırımcılar risk ticareti üzerinde kâr realizasyonu yaptı. Hisse senetlerinde ve yüksek beta dövizlerinde çok güçlü bir ralli var ve majör riskli olaylar öncesinde kâr realizasyonu normal değil. ABD doları yarın (10 Haziran) ilgi odağında olacak ancak bugünkü performansında pek tutarlılık yok. Amerikan doları Yen ve Frank karşısında düşük işlem görse de diğer majörler karşısında yükseldi. Ancak bu yarın tersine dönebilir. Döviz piyasaları ABD doları akışları ile hareket ediyor. Son fiyat aksiyonuna bakarsak yatırımcılar Fed’den pek bir şey beklemiyor. Faiz oranlarını değiştirmesi ya da Niceliksel Genişleme programını yükseltmesi beklenmese de FOMC hala döviz ve hisse senetlerinde hareketler yaratacak önemli bir etken.

Çarşamba günü yatırımcıların takip etmesi gereken üç nokta var:

1. Faiz Oranı Noktasal Grafiği: Haziran ayı FOMC toplantısının en önemli yüzü, bankanın faiz oranı projeksiyonları, yani noktasal grafik. Son noktasal grafik Aralık ayında yayınlanmıştı. Mart toplantısı iptal edildi. O zaman politikacılar, faiz oranının 2021’e kadar değişmesini beklemiyordu. Muhakkak ki faizler şimdiye göre daha yüksekti, bu nedenle minimum düzeyde tüm faiz projeksiyon seviyeleri düşmüş olacak. Ancak esas soru, politikacılar faizlerin yeni düşük seviyelerde ne kadar süre kalmasını bekliyor? 2021 boyunca olacağına şüphe yok ancak 2022 sonuna kadar faizleri artırmayı düşünmeyebilir. Sıkılaşma dönemi ne kadar uzarsa tahvil verimlerine ve ABD dolarına olan etkisi o kadar olumsuz olur.

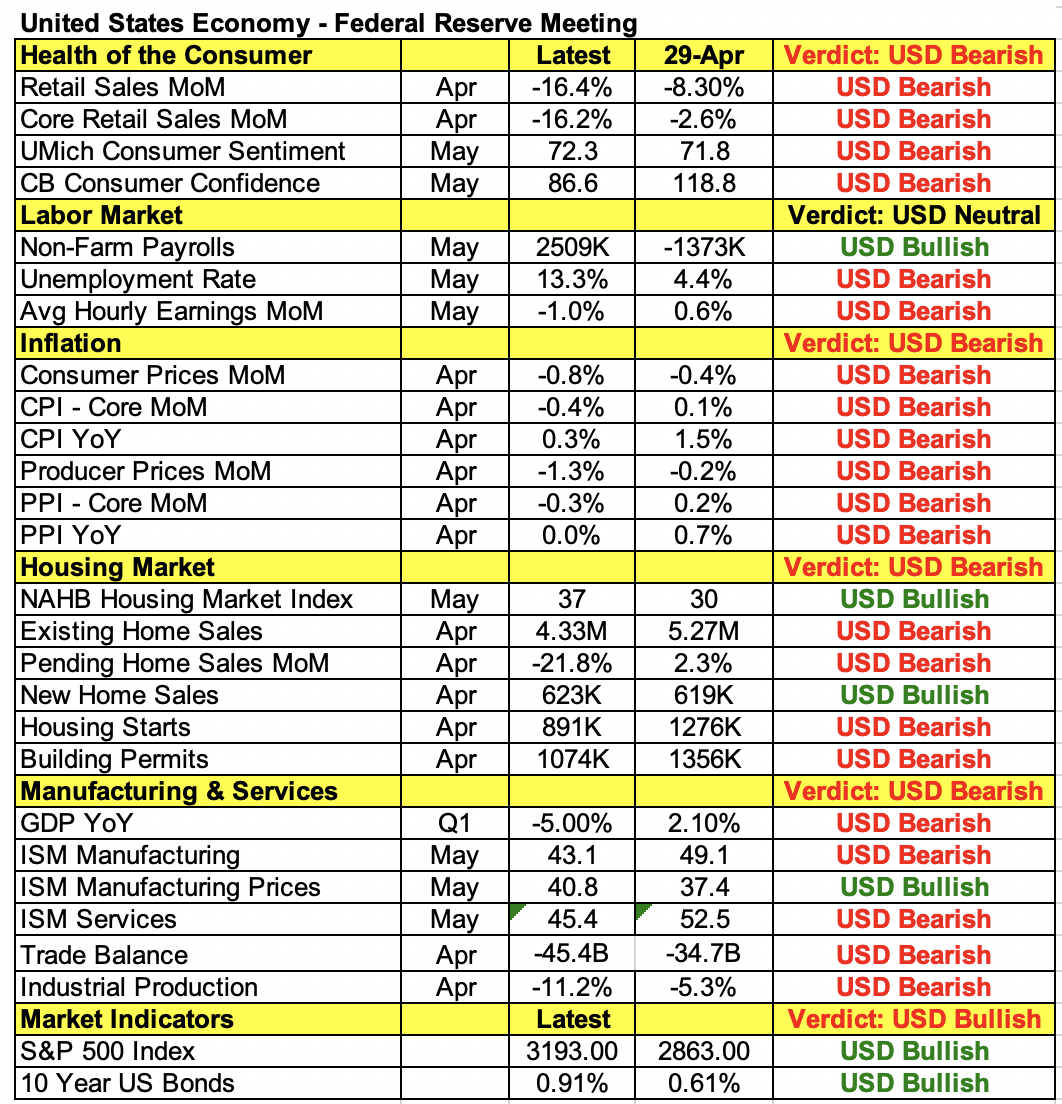

2. Ekonomik Projeksiyonlar: Fed’in son ekonomik projeksiyonlarının yayınlanmasının üzerinden altı ay geçti. Pazartesi günü Ulusal Ekonomik Araştırma Bürosu, ABD ekonomisinin Şubat ayında resesyona girdiğini teyit etti. 2020 büyüme projeksiyonu kötü olacak ancak yatırımcılar buna hazır. Bunun yerine anlamlı bir toparlanma öncesinde ne kadar süreceğine odaklı olacak. Aşağıdaki tablo, Nisan toplantısından bu yana ABD ekonomisinde genel bir bozulmayı gösterirken daha yakın ölçümler, özellikle iş ve imalat raporları, tutarlı iyileşmeler gösteriyor. ABD ekonomisi toparlanma yolunda ancak bu ne kadar sürecek; 9-12 ay, 2-3 yıl? İyileşme ne kadar hızlı olursa ABD doları için de o kadar iyi olur.

3. Powell'ın Bakışı ve Kılavuzu: Yapbozun son parçası, Fed Başkanı Jerome Powell’ın bakışı ve gelecek kılavuzu. Politikanın öngörülebilir bir gelecekte akomodatif kalacağına ve ek genişleme için kapının açık kalacağına şüphe yok. Ancak Powell, dünyanın geri kalanındaki mevkidaşları gibi daha kötü bir durum senaryosunun önlendiğine inanacak mı? İşgücü piyasası toparlandıkça yılın ikinci yarısında daha güçlü bir artış görüyor mu? Virüsün ikinci dalgası için ne kadar endişeli? Düşük faiz oranları ile bol likidite, ekonomideki ve hisse senedi piyasasındaki toparlanma için esas katalizör oldu – buna yönelik herhangi bir işaret, Amerikan dolarını ve hisse senetlerini düşürebilir ve bu, Powell’ın kuvvetle farkında olacağı bir sonuç.

Fed’in para politikası duyurusu ve ekonomik projeksiyonları, ABD saatine göre 14.00’da yayınlanmış olacak ve yarım saat sonra Powell’ın basın toplantısı gerçekleşecek. Noktasal grafik ile ekonomik projeksiyonlar yayınlandığında ABD dolarında büyük bir hareket olacağı kesin. İlk öngörülerinin karamsar olacağını ve Amerikan dolarında daha çok zayıflamaya yol açacağını düşünsek de Powell biraz daha iyimser olabilir ve dolardaki kayıpları sınırlı tutabilecek bir şekilde, toparlanma sinyallerine işaret edebilir. ABD dolarının zayıflığından en çok avantaj sağlayacak olan dövizler yen, Kanada, Avustralya ve Yeni Zelanda dolarları olmalı. Beklenmedik iyimserlikle en çok yara alacak olan dövizler ise yüksek beta dövizleri olabilir, özellikle Euro ve sterlin.

Kathy Lien'in ücretsiz İşlem raporu için Orijinal (İngilizce) Metin