- Çip hisseleri, talepte yavaşlama ve artan ABD-Çin rekabeti nedeniyle sert bir düşüşle karşı karşıya

- Philadelphia Semiconductor Index (SOX) bu yıl yaklaşık %36 düştü

- Texas Instruments, bu zayıflığı oynamak için en güvenli bahislerden biri

Son kazanç raporları sezonunda yarı iletken piyasası için belki de en önemli çıkarım, beklenen geniş çaplı talep düşüşünün nihayet gerçekleşmiş olması. Bu nedenle, bir toparlanma bazı analistlerin tahmin ettiğinden daha uzun sürebilir.

Aslında, kişisel bilgisayar ve akıllı telefon satışlarındaki gerileme beklenenden çok daha derin olurken, veri merkezleri, otomobiller ve diğer uygulamalarda kullanılan çiplerin pazarlarına ilişkin endişeler de arttı .

Buna ek olarak, ABD hükümeti geçtiğimiz ay açıklanan ve önceki ihracat kontrollerini genişleten yeni kurallarla Çinli şirketlere yarı iletken teknolojisi satışlarını daha da zorlaştırıyor.

Bu yeni kısıtlamalar ve Çin'in olası misillemesi ile, çip şirketleri sonu olmayan bu jeopolitik mücadelenin içine sürüklendi.

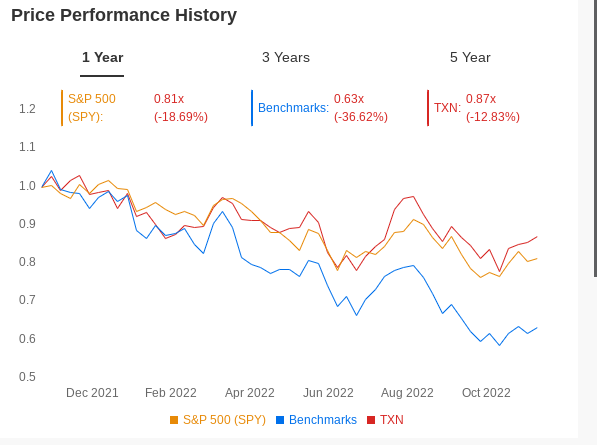

Bu şokların etkisi çip hisseleri için oldukça yıkıcı oldu. Salı sabahı itibarıyla Philadelphia Semiconductor Index (SOX) yıl başından bugüne yaklaşık %36 gerileyerek S&P 500'ün düşüşünün neredeyse iki katına ulaştı.

SOX için ileriye dönük kazançların yaklaşık 14 katında bir değerleme ile, bazıları sektörün bir dibe yaklaşıyor olabileceğini savunuyor. Ancak kötü haber dalgası henüz sona ermiş gibi görünmüyor.

Dünyanın en büyük hafıza çipi üreticisi Samsung Electronics (KS:005930) ve PC işlemcisi üreticisi Advanced Micro Devices (NASDAQ:AMD), korkulandan daha derin bir yavaşlamaya işaret eden sonuçlar yayımladı.

ABD'nin en büyük çip üreticisi Intel Corporation da (NASDAQ:INTC) geçen ay yatırımcılara bilgisayar talebinde kalıcı bir düşüş gördüğü için maliyetleri düşürdüğünü söyledi. CEO Pat Gelsinger, şu anda bilgisayar çipleri piyasası için bir dip öngörmenin "çok varsayımsal" olacağını söyledi.

Çip hisseleri için bu belirsiz ortamda, özellikle de ekonominin resesyona girmesi halinde talepteki düşüşün ne kadar derin ve yaygın olabileceğini hâlâ bilmiyorken, mevcut zayıflıkta bir alım adayı seçmek oldukça zor. Yine de, tüm sektör oyuncularını aynı görmek bana göre iyi bir fikir değil.

Texas Instruments Neden Sektörde Lider Olmaya Devam Edecek?

En büyük çip üreticileri arasında, Texas Instruments Incorporated'ı (NASDAQ:TXN) bu zayıflığa karşı en güvenli bahislerden biri olarak görüyorum. Fabrika ekipmanları ve uzay donanımı gibi çok çeşitli ürünlere giren analog ve gömülü işlem çiplerinin en büyük üreticisi, çok çeşitli bir ürün portföyüne sahip ve bu da şirketi endüstri genelindeki bir gerilemede benzerlerinden daha dayanıklı hale getiriyor.

Hissenin bu yıl sadece %14 düşerek bu gerileme döneminde benzerlerinden daha iyi performans göstermesinin en önemli nedeni de bu.

Kaynak: InvestingPro

TXN'nin çipleri genellikle Intel işlemcilerine veya diğer dijital ürünlere göre daha az gelişmiş üretim gerektiriyor. Bu odaklanma, şirketin temettülere ve hisse geri alımlarına nakit ayırmak için bilanço alanını boşaltmasına izin verdi.

Susquehanna yakın tarihli bir notunda, TXN hissesinin ölçek yoluyla kazanılan dayanıklı rekabet avantajı sayesinde uzun vadeli bir portföyde tutmak için harika bir çip hissesi olduğunu ve bu rekabetçi avantajın yakın vadeli zorluklardan çok daha ağır bastığını söyledi:

"Bu ölçek avantajı; eşsiz analog ürün genişliği (100 bin parçalık bir katalog), kapsamlı hizmet ve satış desteği ve üretim becerisi sağlamaya yardımcı oluyor."

TXN'nin ABD'deki güçlü ayak izi nedeniyle, şirket ABD-Çin'in artan rekabetinden emsallerine göre daha az etkilenecektir.

Yakın tarihli bir notta, Barclays Texas Instruments hisselerini düşük ağırlıktan eşit ağırlığa yükseltti ve şirketin ABD'de yarı iletken üretimini artırmayı amaçlayan Biden'ın CHIPS Yasası'ndan faydalanacağını söyledi.

Ancak uzun vadeli yatırımcılar için en büyük cazibe, şirketin son 19 yıldır her yıl artan temettü programı. Şirket Eylül ayında 15 milyar dolarlık yeni hisse geri alımını onayladı ve çeyreklik temettüsünü %8 artırarak hisse başına 1,24 dolara yükseltti.

Güçlü hisse geri alım programı sayesinde, TXN 2004 sonundan bu yana tedavüldeki hisselerini %47 oranında azalttı. Yaklaşık %50'lik dağıtım oranıyla T.I., önümüzdeki dönemlerde de temettüsünü artırmaya devam etmek için rahat bir konumdadır.

Sonuç

Yarı iletken şirketlerinde yükseliş beklemek için iyi bir zaman değil, çünkü sektör muhtemelen gelecekteki satış görünümünü etkileyecek çok sayıda olumsuz faktörle karşı karşıya.

Ancak TXN, herhangi bir resesyonu benzerlerinden daha iyi atlatacak çeşitlendirilmiş bir ürün portföyüne sahip. Ayrıca, ABD'ye odaklanması ve sağlam sermaye geri dönüş programı, hisselerini bu fırtınayı atlatmak ve ortam sektör için daha parlak hale geldiğinde güçlü bir şekilde toparlanmak için iyi bir konuma getiriyor.

Açıklama: Yazının kaleme alındığı tarihte yazarın bu makalede bahsi geçen hisse senetlerinde herhangi bir pozisyonu bulunmamaktadır. Bu makalede ifade edilen görüşler yalnızca yazarın görüşleridir ve yatırım tavsiyesi olarak alınmamalıdır.

Sonraki İşleminiz İçin Yatırım Fikrine mi İhtiyacınız Var?

Şirket değerlemelerinin 2024’te yaptığı sıçramayla birlikte, birçok yatırımcı hisselerdeki pozisyonlarını artırmak konusunda endişeli. Nereye yatırım yapacağınızdan emin değil misiniz? Başarısını kanıtlamış portföylerimize erişim sağlayın ve yüksek potansiyele sahip fırsatları keşfedin.

Sadece 2024 yılı içinde, ProPicks AI tarafından seçilen 2 hisse %150, 4 hisse %30 ve 3 hisse %25 değer kazandı.

Bu etkileyici bir performans. Dow, S&P ve Teknoloji sektörü gibi farklı odaklara sahip portföylerle kazandıracak çeşitli stratejileri inceleyebilirsiniz.