Her ayın ilk haftası piyasa katılımcıları ABD’den gelecek verilere (Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Kazançlar) odaklanır. Dünyanın en önemli ekonomisinin istihdam ve enflasyon gibi kritik göstergelerindeki aylık değişimleri, ülkenin ekonomik aktivitesini yorumlayabilmek ve Merkez Bankası para politikasına yönelik olası aksiyonları tahmin edebilmek adına önemlidir. Ayrıca bu haber akışının varlık fiyatı üzerindeki anlık etkileri de finansal piyasalarda işlem gerçekleştirenlerin ana gündeminde yer almaktadır. Bu sebeple de Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Kazançlar verilerinin sonuçlarını yakından incelemeliyiz.

Piyasa katılımcıları, haberlerin sonuçlarının olası etkilerini bilmek ve buna uygun stratejiler belirlemek ister. Söz konusu olası fiyatlama davranışı öncesinde de ilgili verilere yönelik tüm detaylara hâkim olması gerekir. Ancak bu destek ile trade performansında pozitif bir değişim izlenebilir. Bu sebeple de “Tarım Dışı İstihdam” temalı raporumuzda, ilgili verilere ve geçmiş dönem etkilerine ilişkin tüm detaylara ulaşabilirsiniz.

Tarım sektörü haricinde (Sanayi, Kamu, Hizmet, vb) son ay içerisinde çalışan insanların sayısındaki değişikliklere Tarım Dışı İstihdam (Nonfarm Payrolls), ABD ekonomisinde geride kalan ay içerisinde, iş aradığı halde iş bulamayan kişilerin, toplam iş gücü içerisindeki oranına İşsizlik Oranı (Unemployment Rate), Tarım sektörü dışında çalışan işçilere ödenen saatlik ücretteki değişimlere ise Ortalama Saatlik Kazançlar (Average Hourly Earnings) adı verilir.

Aynı anda açıklanan bu 3 veri setinden teorik olarak 27 tane olasılık çıkmasına karşın fiyatlama davranışında Tarım Dışı İstihdam popülaritesinin bir adım önde olduğunu söyleyebiliriz. Tarım Dışı İstihdam verisi yerine Ortalama Saatlik Kazançlar verisinin fiyatlama alanına girebilmesi içinse, TDİ verisinin beklentiye paralel bir sonuç oluşturması gerektiği göz ardı edilmemelidir.

Yaz Saati 15.30 / Kış Saati 16.30’da açıklanan bu veriler içerisinde Tarım Dışı İstihdam verisinin anlık fiyatlama davranışı için ilk etapta bakılan bir haber olduğunu yukarıda izah etmiştik. Bu düşüncemizin birinci sebebi 2013 yılından günümüze kadar elde etmiş olduğumuz istatistiklerde veri açıklandığı an TDİ verisi sonucunun fiyatlama mekanizmasına yansıyor oluşudur. İkinci sebebi ise ABD Merkez Bankası Fed’in para politikasında Enflasyon ve İstihdam piyasasını yakından takip ettiği ve buna ilişkin aldığı aksiyonlardır. Özellikle enflasyonun zirve olarak tanımlandığı ve yıl genelinde aşağı yönlü eğilimin izleneceğine yönelik beklenti, ABD Merkez Bankasının faiz tarafında şiddetini ayarlama, artırım döngüsünü sonlandırma hususunda istihdam piyasasındaki soğuma ne kadar geçerli / değil konusu ele alınacaktır. Bu sebeple de Tarım Dışı İstihdam verisi geçmişte olduğu gibi günümüzde de popülaritesini korumaktadır.

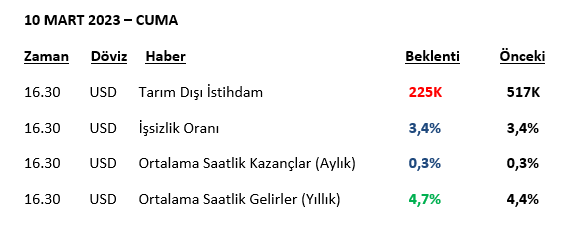

Cuma günü ABD’den gelecek kritik verilere ilişkin piyasa beklentilerine yukarıdaki tablodan ulaşabilirsiniz. Bu rakamların veri sonuçlanana kadarki süreç içerisinde revize edilebileceği hususu göz ardı edilmemelidir. Bu sebeple de en güncel rakamlara veri açıklanmadan önceki “GCM Forex Akşam Analizi” vasıtasıyla ulaşabilirsiniz.

ABD Merkez Bankası Fed, Veri Sonuçlarına Göre Kararını Değiştirir Mi?

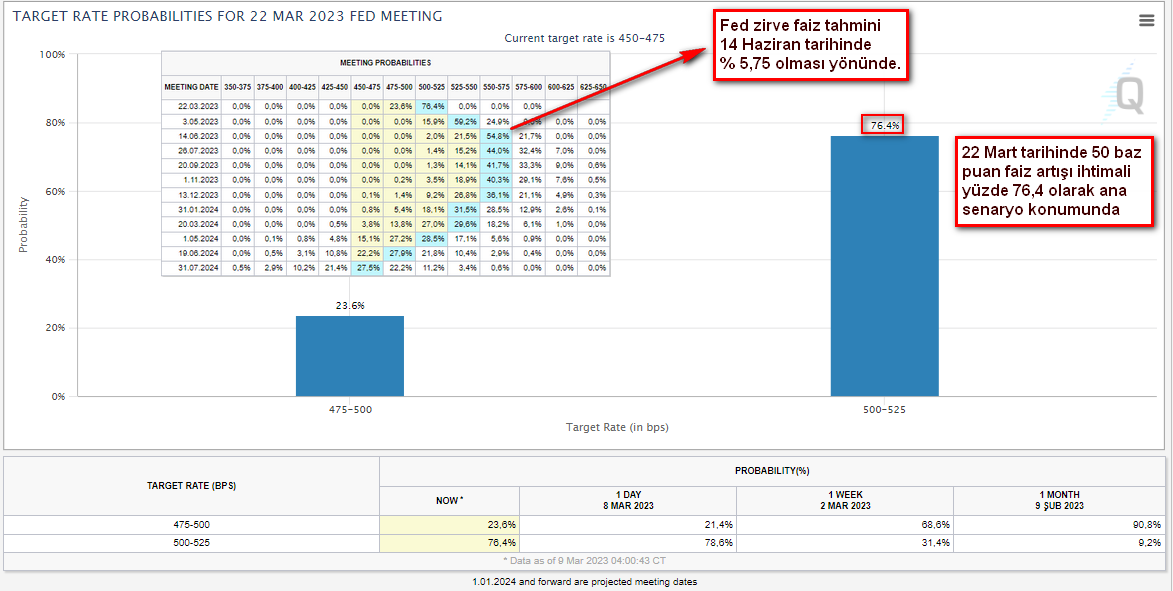

ABD Merkez Bankası Fed, Enflasyon ile mücadele konusunda verdiği sıkı para politikası mesajları ve aldığı faiz artırımı / bilanço daraltımı aksiyonları ile sürece yönelik ciddiyetini net bir şekilde göstermektedir. Ayrıca gelecek toplantılara yönelik de verdiği faiz artırımı mesajları, mücadelenin ciddiyetinin devam ettiği anlamına gelmektedir. Chicago Ticaret Borsası tahminlerine göre 22 Mart tarihinde Fed’in 50 baz puan faiz artırım ihtimali yüzde 76 ile piyasanın ana gündemindedir. Bu stratejiden yola çıkarak Fed için zirve faiz neresi olmalıdır sorusunun cevabında tahminler yüzde 57 ile %5,50 - %5,75 aralığını göstermektedir.

ABD Merkez Bankası Fed, herhangi bir ayda açıklanan verilerin sonuçlarına göre karar mekanizmasını değiştirmez. Banka, makro-ekonomik gelişmeleri bir bütün olarak ele alır ve buna göre para politikasını şekillendirir. O halde bu ayki kritik verilerin sonuçları ne gelirse gelsin Fed Mart ayındaki toplantısındaki stratejisini değiştirme konusunda istekli bir duruş sergilemeyecektir. Burada Fed kaynaklı karar mekanizması ile Fed’e ilişkin spekülatif fiyatlama davranışı arasındaki fark bu tür verilerin anlık sonuçları içerisinde ayrışmaktadır.

Dikkat edilmesi gereken en önemli husus, geleceğe yönelik faiz artırım konusundaki bakış açısıdır. Örneğin beklentinin çok üzerindeki TDİ verisi ile Fed Mart ayındaki 50 baz puan faiz artırım ihtimalini netleştirdi psikolojisi varlık fiyatlama içerisine dahil olabilecekken, beklentinin altındaki TDİ verisi ile 50 baz puan faiz artışı 25 baz puan faiz artışına revize edilebilir, bankanın bu kadar agresif olmasına ihtiyaç yok düşüncesi gündemi meşgul edebilir. Burada dikkat edildiyse faiz artırır / artırmazdan ziyade piyasaların ana odaklandığı ne şiddetle faiz artışı yapacağıdır.

Raporumuzu İnceledikten Sonra Canlı Yayınımızı Kaçırmayınız!

Kritik ABD verilerinin nasıl yorumlanması ve olası etkilerine yönelik hazırlanan raporumuza ek olarak veri açıklanmadan 15 dakika önce piyasa katılımcıları ile buluşarak hem mevcut süreci yorumluyor hem de DOLAR ENDEKSİ, EURUSD, ONS ALTIN gibi önemli referans varlıklar üzerindeki olası etkilerle birlikte kısa vadeli teknik görünümü değerlendiriyoruz. GCM Yatırım Araştırma Müdürü Kudret AYYILDIR, Youtube Canlı Yayın Programı ile kritik ABD verilerine yönelik çalışmalarımızı tamamlamış olacaktır. YouTube canlı yayın programına yönelik kayıt ve katılım bilgisi için https://www.gcmyatirim.com.tr/egitim/canli-yayinlar/ adresini ziyaret edebilirsiniz.

Veri Sonuçlarına Yönelik Başarılı Yorumlar Yapabilmek İçin, Geçmiş Dönemdeki Etkilerin Bilinmesi Önemlidir!

Kritik ABD verilerinin varlık fiyatları üzerindeki olası etkilerini doğru yorumlayabilmek, stratejilerin başarıya dönüşebilmesi adına önemlidir. Bu sebeple de yorumlama yeteneğinizi geliştirebilmek için geçmiş dönemlerde nasıl reaksiyon verdiğinin bilinmesi önemlidir. Ancak bu bilgi, yeni dönemdeki beklentilerde kesin başarıya ulaştırır psikolojisini oluşturmamalıdır. Çünkü günler / haftalar / aylar hatta yıllar içerisinde ülkelerin makro – ekonomik dinamikleri ve piyasa beklentileri farklılaşabiliyor. Bu sebeple de her ay aynı etkiyi beklemek doğru olmayacaktır. Geçmiş dönem çalışmaları, yatırımcıların bu veri ile birlikte olası hareket akışını daha başarılı bir şekilde yorumlayabilmek adına pratik bilgiler olarak düşünülmelidir.

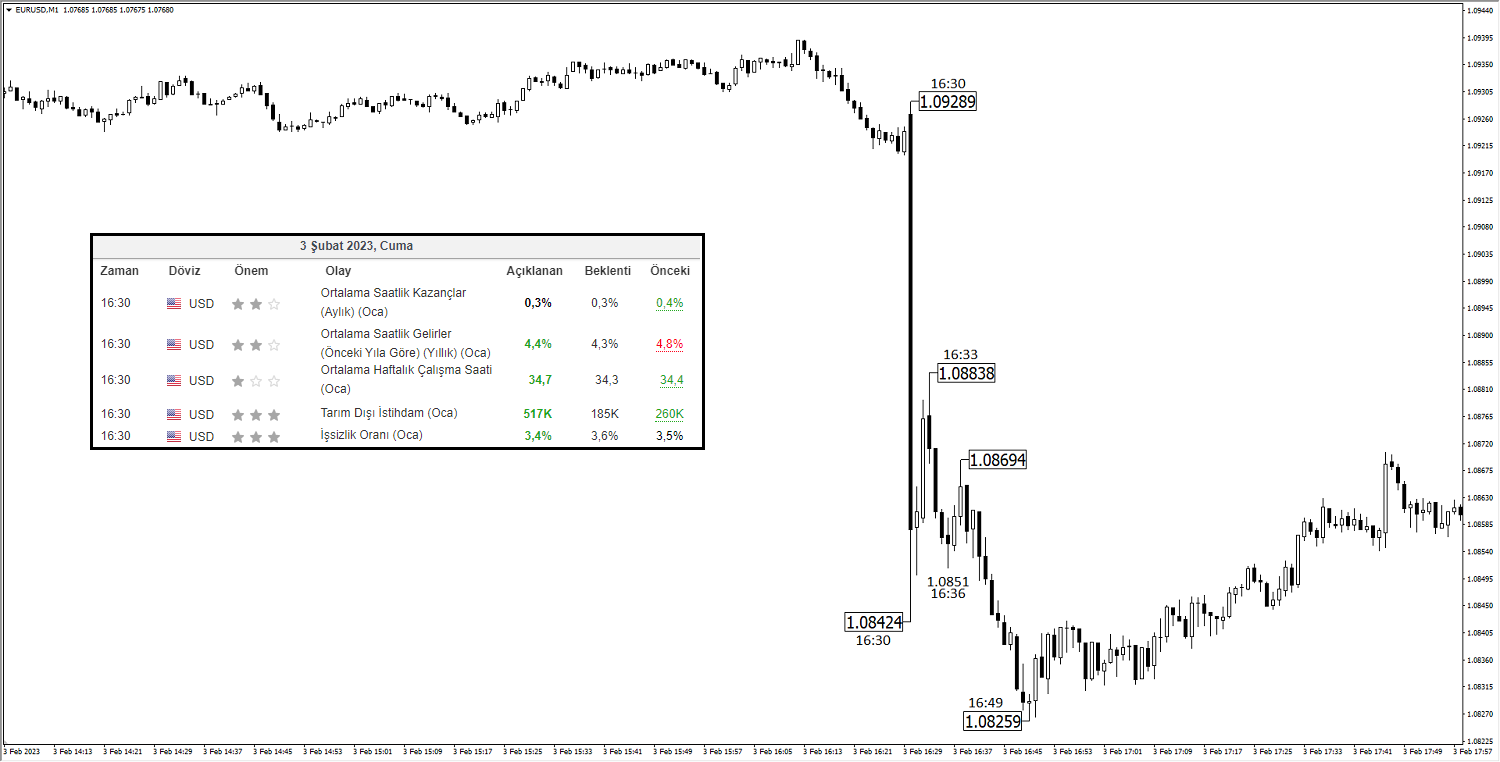

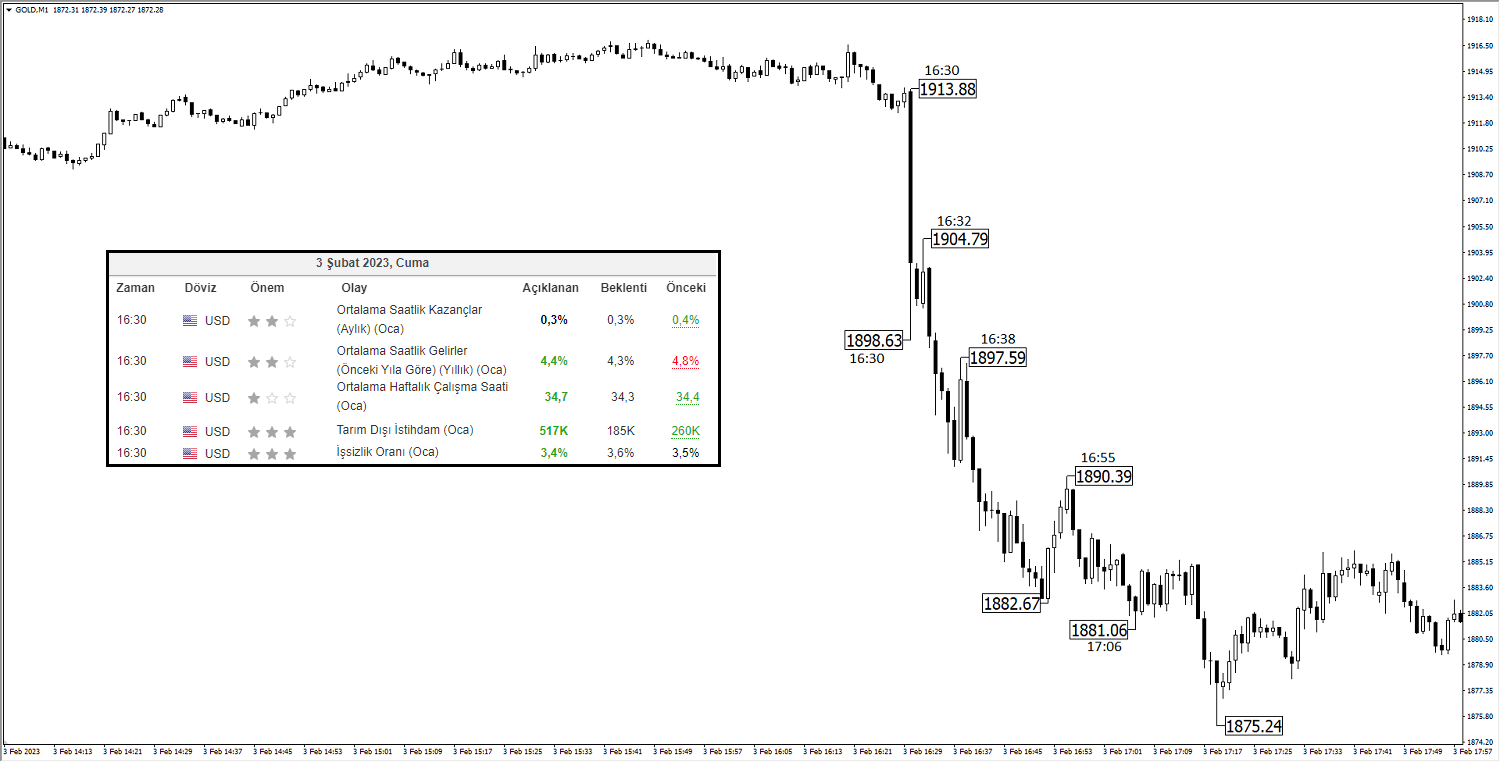

3 Şubat 2023 tarihinde yani bir önceki ay açıklanan ABD verileri ile birlikte EURUSD ve ONS ALTIN ilk dakika fiyatlama davranışında önemli bir düşüş izlemekteyiz. Ancak bu yükseliş ikinci dakikadan itibaren hacimsel anlamda sınırlanmakta hatta davranış biçimini değiştirmektedir. Bu süreç, mevcut haberin açıklandığı anın ne kadar önemli olduğunu ve haberin sonucunun yorumlanmasında zamana endeksli değişimlerin önemini artırmaktadır. Bu nedenle veriye hızlı bir şekilde ulaşmak ve ilgili veriyi doğru bir şekilde yorumlamak kritik bir önem taşımaktadır. “GCM Forex / Viop / Borsa Yatırımcıları”, verilerin sonucuna ilişkin GCM MT4 / GCM MT5 platformları içerisinde yer alan ve anlık olarak veri akışının geçtiği “Haberler” bölümünden yararlanabilir.

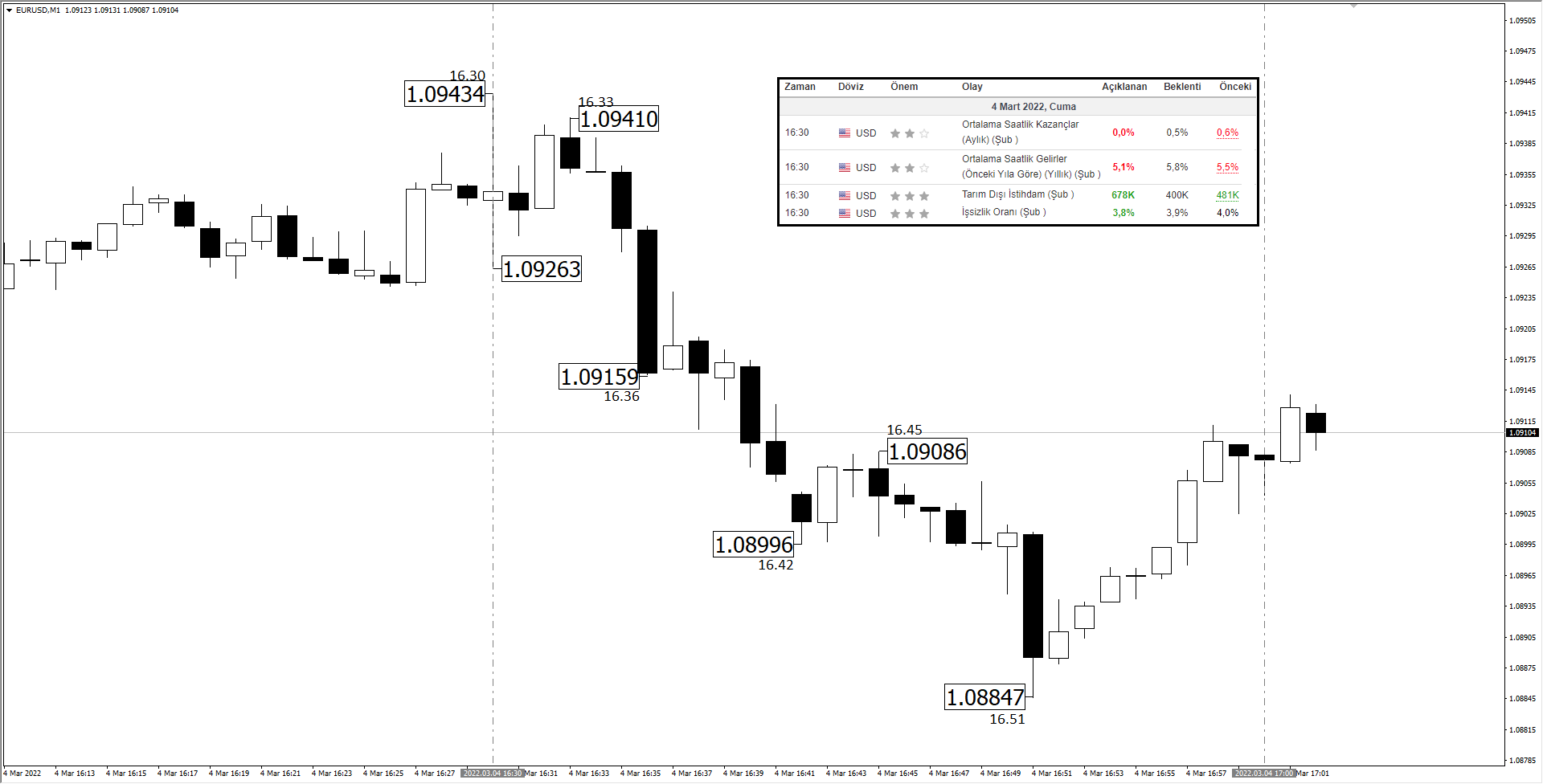

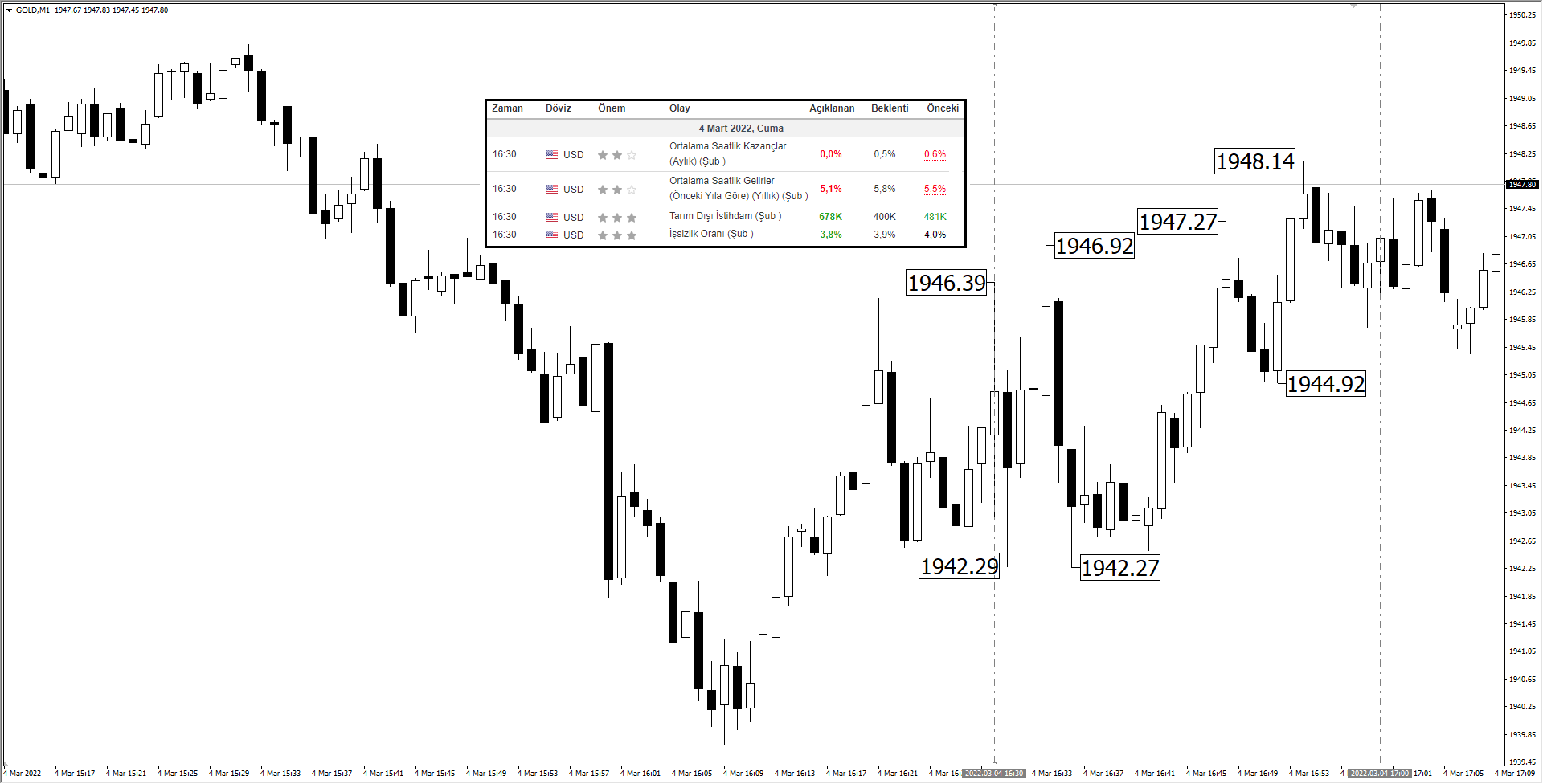

4 Mart 2022 tarihinde yani bir önceki yılın aynı ayında açıklanan ABD verileri ile birlikte EURUSD ve ONS ALTIN ilk dakika fiyatlama davranışında önemli bir dalgalanma izlemekteyiz. Burada Tarım Dışı verisinin beklenti üzerinde sonuçlanmasına karşın ücretlerdeki artışın yavaşlaması ve önemli bir geri çekilme kaydetmesi Dolar cephesindeki yükselişi sınırlandırdı. Bu tutum ikinci ve devamındaki dakikalarda da kendisini hissettirdi. Daha etkin hareketler 5. dakika itibariyle negatif olarak izlendi. ABD Merkez Bankasının ilgili zamandaki makro değerlerle üzerinde oluşan spekülasyon anlık fiyatlama üzerinde etkili olabilir. Bu tür karışık görünümleri net bir şekilde görebilmek ve doğru bir şekilde yorumlayabilmek adına veriye hızlı bir şekilde ulaşmak kritik bir önem taşımaktadır. “GCM Forex / Viop / Borsa Yatırımcıları”, verilerin sonucuna ilişkin GCM MT4 / GCM MT5 platformları içerisinde yer alan ve anlık olarak veri akışının geçtiği “Haberler” bölümünden yararlanabilir.

Önemli Finansal Varlıklar Bu Verilerden Nasıl Etkilenir!

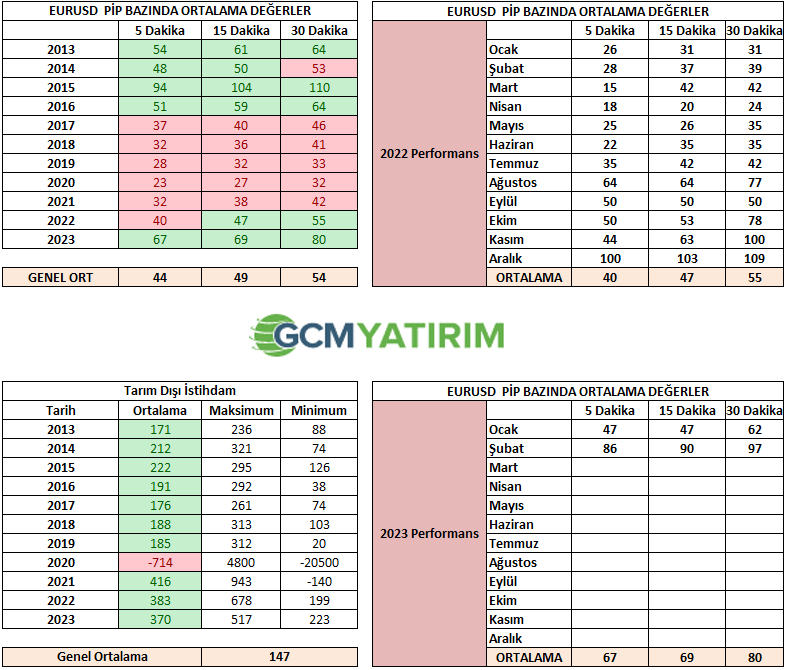

Yukarıda gerek 1 ay gerekse 1 yıl öncesine ilişkin verilerin EURUSD ve ONS ALTIN 1 dakikalık grafik üzerindeki etkisine değindik. Peki, dünyanın en fazla işlem gören EURUSD paritesi, kritik ABD verilerine göre nasıl bir performans oluşturabilir. Bu sorunun cevabı için 2013 Ocak'tan itibaren ilgili haberlerin sonuçlarının parite üzerindeki 5, 15 ve 30 dakikalık zaman dilimlerinde kaç pip hareket ettiğini aşağıdaki tablolardan görebilirsiniz.

122 tane veri (10 yıl + 2 ay) sonucunun EURUSD paritesi üzerindeki etkisini incelediğimizde 5 dakika içerisinde ortalama 44 pip, 15 dakika içerisinde ortalama 49 pip ve 30 dakika içerisinde ortalama 54 pip hareket ettiğini, 5 ile 30 dakika arasındaki ortalama değerler incelendiğinde önemli bir pip farkının olmadığını ve bu nedenle de özellikle istihdam verilerinin ilk 5 dakika üzerindeki olası etkisinin çok daha önemli olduğunu söyleyebiliriz.

Tablo içerisinde yeşil renkli olanlar genel ortalamanın üzerindeki performans, kırmızı renkli olanlar ise genel ortalamanın altındaki performans olarak dikkate alınabilir.

2022 yılının ikinci yarısı ve 2023 yılının şu ana kadarki sonuçları dikkate alındığında genel ortalama üzerindeki performans dikkat çekmektedir. Bu da ilgili verilere yönelik daha hassas bir fiyatlama yani traderların daha fazla odaklandığı anlamına gelmektedir. Çünkü dünyanın en önemli oyuncusu Fed ve bankanın gelecek faiz konusundaki olası zirve neresi hususundaki spekülasyon varlık fiyatları üzerinde önemli değişimler oluşturmaktadır.

İlk 5 dakikanın öneminden bahsediyoruz ancak bu düşünce 5 dakikanın sonuna kadar ilgili etkinin devam ettiği anlamına gelmemelidir. Bu konu ile alakalı en net bilgi hiç şüphesiz ki bir ay ve bir yıl önce vurgusu ile paylaştığımızı EURUSD ve ONS ALTIN 1 dakikalık grafiktir. Burada ilk iki dakikada hareket alanının genel itibariyle yoğunlukta olduğu zaman dilimi olarak söyleyebiliriz.

Bu istatistik DOLAR ENDEKSİ (#DOLLAR_IND), GBPUSD, USDJPY, ONS ALTIN (GOLD), DAX40, USDTRY, EURTRY, HAM PETROL (CRUDE OIL) ve BRENT PETROL (BRENT OIL) gibi finansal varlıklarda da benzer özellikler taşımaktadır.

Örneğin aşağıdaki grafikte Tarım Dışı İstihdam verisi açıklanması ardından NASDAQ100 endeksi ve TESLA hisse fiyatının ilk 300 saniye yani ilk 5 dakikalık performansının son 1 yıllık görüntüsü yer almaktadır. Veri açıklandığı an fiyatlama reaksiyonunun sakinden hareketliliğe geçtiğini ve 5 dakikanın tamamında esnek bir reaksiyon verdiğini izlemekteyiz. Bu sebeple de verinin etkisinin anlık olduğu varlıklara ek olarak ABD endeks ve şirket özelinde hareketin daha da uzayabileceği göz ardı edilmemelidir.