- S&P 500'ün ileriye dönük işletme F/K oranı 15 civarına geriledi

- Daha yüksek faiz oranları, varlıkların daha düşük fiyatlandırılması gerektiği anlamına geliyor

- Çok daha düşük bir F/K oranı makul mü?

- Fiyat-kazanç katsayısında 'kazancın' ne olacağını bilmiyoruz

- Bugün daha yüksek faiz oranları, S&P 500'ün 15,1 ileri işletme F/K'sını ucuz değil, pahalı hale getiriyor.

Finans çevrelerini değerleme ve şu anda S&P 500 'da adil bir F/K katsayısının ne olduğunu tartışmak kadar çok az şey heyecanlandırır. Sadece bir yıl öncesine dönelim - indirgenmiş nakit akışı (DCF) olarak adlandırılan değerleme yöntemi, gelir getirmeyen pek çok varlığın değer kazanması nedeniyle pek çok yeni yatırımcı tarafından alay konusu olmuştu. Kripto paralar, NFT'ler ve hatta kârlı olmayan pek çok hisse senedi popüler varlıklardı. İlginç bir şekilde, değer hisseleri -yani yakın vadeli nakit akışı üretenler- aslında o zaman da gayet iyiydi.

Çok Daha Düşük F/K için Argümanlar

Günümüze dönecek olursak, artık borsanın iyi bir fırsat sunduğunu söylediğimizde şöyle cevaplarla karşılaşıyoruz:

Yani, birdenbire indirgenmiş nakit akışlarını her zamankinden daha önemli hale geldi. Kim bilebilirdi ki!

Tarih Çalışması

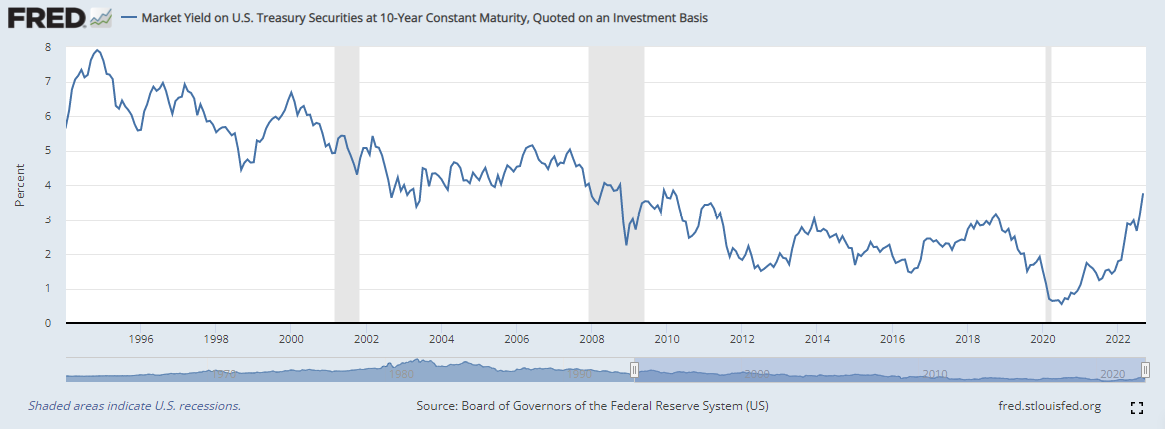

Neyin gerçek bir argüman, neyin sadece korku tellallığı olduğunu anlamak için geçmiş verilere baktım. ABD 10 yıllık Hazine tahvilinin bugünkü %3,8'lik faizinin 1994'ten bu yana tam ortalama olduğu ortaya çıktı. Sadece son 25 yılda, bugünkü gösterge faiz oranı %3,4'lük ortalamadan biraz daha yüksek. Dolayısıyla, 10 yıllığın %1,5 olduğu Ekim 2021'e kıyasla Ekim 2022'de önemli ölçüde daha düşük bir F/K'nın gerekli olduğunu tahmin etmek mantıklıdır.

1994'ten Bu Yana ABD 10 Yıllık Tahvil Faizleri

Kaynak: Louis Federal Rezervi

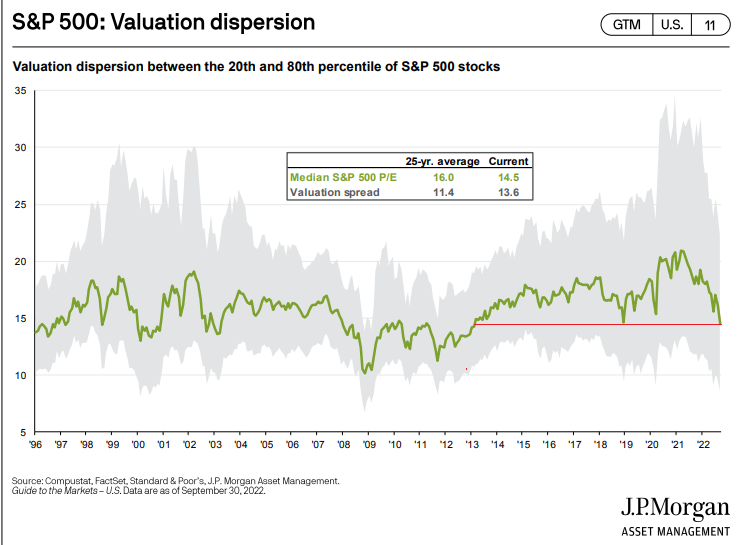

Ancak burada ilginç olan, J.P. Morgan Asset Management'a göre medyan S&P 500 şirketinin F/K oranının sadece 14,5 olması. Bu orana kıyasla 25 yıllık ortalama 16,0. Bu önemli bir perspektif, çünkü SPX son çeyrek yüzyıldaki ortalamaya kıyasla bugün daha dev şirket ağırlıklı ve teknoloji odaklı. Her iyi piyasa analizinde olduğu gibi, geçmişin tam olarak günümüze ve geleceğe benzediğini varsayamazsınız. Bu göstergeye göre, ortalama hisse senediniz makul fiyatlı görünmekte.

S&P 500 Değerlemesi: Medyan Hissenin F/K'sı 2013 Başından Beri En Düşük Seviyede

Kaynak: J.P. Morgan Varlık Yönetimi

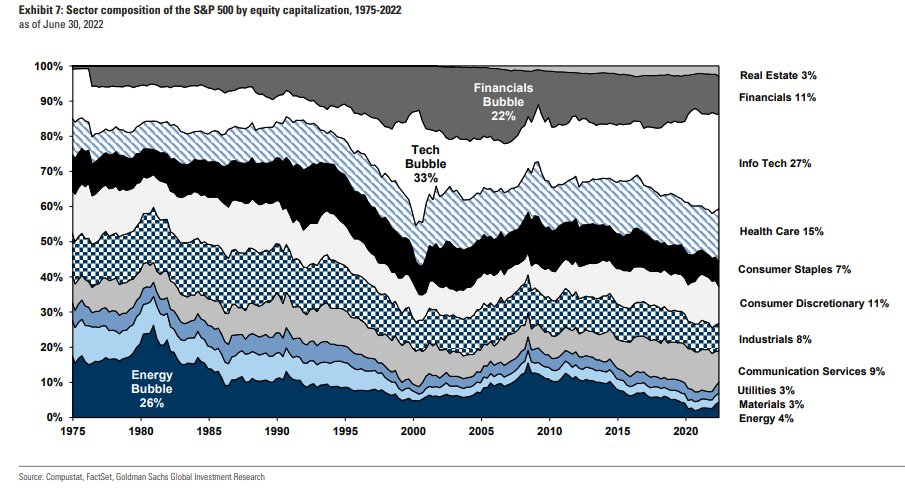

Peki S&P 500'ün bileşimi zaman içinde ne kadar değişti? Goldman Sachs Global Investment Research'ün feferans vermekten hoşlandığım ve 1975'ten bu yana işlerin nasıl geliştiğini gösteren bir grafiği var.

2022 ortasına kadar, Teknoloji sektörü toplam piyasa değerinin %27'sini oluştururken, Enerji ve Finans gibi düşük F/K'lı sektörler endeksin sadece %15'ini oluşturdu. Bu iki sektör eskiden piyasanın çok daha büyük bir parçasıydı. Burada vurgulanmak istenen nokta, daha yüksek katsayılı büyüme sektörlerinin bugünlerde borsa pastasının daha büyük bir parçası olduğu, dolayısıyla daha yüksek bir genel F/K'nın makul olduğudur.

1975'ten bu yana S&P 500 Sektör Kompozisyonu

Kaynak: Goldman Sachs Global Investment Research

Sonuç

Uzun vadeli yatırımcılar bugünün hisse senedi ve tahvil piyasası değerlemelerinden biraz rahatlamalıdır. SPX'te 15 ileri işletme F/K'sı çok büyük bir alım fırsatı değil, ancak pahalı da değil. Bugünkü kâr oranı, örneğin 2000'li yılların ortalarındaki aynı değerlemeden çok farklı. Dahası, medyan S&P 500 şirketi piyasa ortalamasına kıyasla daha da düşük bir kazanç katsayısıyla işlem görüyor.

Cadılar Bayramı öncesinde, ayılar Ekim ayına girerken ürkütücü bir istatistiğe işaret edebilirler: S&P 500'ün bugünkü F/K ve temettü verimi (sırasıyla %15,1 ve %1,9) hisse senetlerinin Ekim 2007'de zirveye ulaştığı dönemle aynı.

Açıklama: Mike Zaccardi bu makalede bahsi geçen menkul kıymetlerin hiçbirine sahip değildir.