- Salgın dönemindeki piyasa çöküşünden sonra güçlü bir şekilde toparlanan Simon Property'nin hisseleri yeniden satış baskısı altında

- Fed'in enflasyonu dizginlemeye kararlı olduğu bir ortamda Simon Group gibi mülk sahiplerinin ekonomik rüzgarlardan etkilenmemesi mümkün değil

- Alışveriş merkezleri keyfi tüketici harcamalarından en çok etkilenen bölüm ve ekonomi yavaşladığında daha büyük zorluklarla karşılaşıyor

Amerika'nın en büyük alışveriş merkezi işletmecisi Simon Property Group (NYSE:SPG), yatırımcılara ilginç bir risk-ödül önerisi sunuyor. Şirketin alışveriş merkezlerindeki trafik, salgının tetiklediği darbeden sonra tamamen iyileşmiş olsa da, bir resesyon riski birçok yatırımcıyı temkinli hale getiriyor.

Piyasadaki hissiyat, Indianapolis merkezli Simon Property'nin hisselerine de yansıyor. Mart 2020'de salgın dönemindeki piyasa çöküşünden güçlü bir şekilde toparlandıktan sonra, SPG hisseleri geçtiğimiz yıl boyunca baskı altında kaldı. Hisseler, S&P 500'deki %15'lik zayıflığa karşılık bu yıl yaklaşık %25 değer kaybetti.

Kaynak: Investing.com

Binalardan elde edilen gelirin tüketici fiyatlarına ayak uydurma eğiliminde olduğu ilkesine dayalı olarak, gayrimenkul bir enflasyondan korunma aracı olarak uzun bir geçmişe sahiptir. Ancak bu kez durum farklı olabilir. Fed'in faiz oranlarını agresif bir şekilde artırarak enflasyonu son kırk yılın en yüksek seviyelerinden geri getirmeye kararlı olmasıyla, Simon Group gibi mülk sahiplerinin ekonomik rüzgarlardan etkilenmemesi zor.

Alışveriş merkezleri isteğe bağlı tüketici harcamalarına en çok maruz kalıyor ve ekonomi yavaşladığında daha büyük zorluklarla karşılaşıyor. Yüksek gelir düzeyindeki tüketiciler daha yüksek yakıt, konut ve gıda maliyetlerine hâlâ katlanabilirken, düşük ve orta gelirli tüketiciler, hükümetin geçen yılki teşvik çekleri artık yardım için mevcut olmadığından, bunu yapamıyor.

ABD genelinde önde gelen alışveriş, yemek, eğlence ve karma kullanım noktalarının sahibi olan bir gayrimenkul yatırım ortaklığı (GYO) olan Simon, şimdiye kadar bu tür baskılarla karşılaşmadı.

Alışveriş Merkezi Faaliyetleri Güçlü

CEO David Simon geçen ayki kazanç konferansında, ABD'de alışveriş merkezi faaliyetlerinin hâlâ oldukça güçlü olduğunu bildirdi. Kiracıları için metrekare başına satışlar bir önceki yıla göre %14 artarak rekor kırdı. Simon'ın alışveriş merkezlerinin doluluk oranı Eylül sonu itibarıyla %94,5 iken, bu oran bir önceki yılın aynı döneminde %92,8 idi. Metrekare başına baz asgari kira, bir yıl önce aynı çeyrekteki 53,91 dolara kıyasla üçüncü çeyrekte 54,80 dolardı.

Bu rakamlar cesaret verici görünse de, normal bir model göstermiyor. Salgın sebebiyle uygulanan kısıtlamaların ardından tüketiciler dışarıdaki faaliyetlerine devam ediyor ve buna alışveriş merkezlerine ve diğer toplumsal toplanma yerlerine daha fazla ziyaret de dahil.

Birçok ekonomistin öngördüğü gibi, resesyon önümüzdeki yıl tüm gücüyle vurursa, Simon güçlü bir doluluk oranını korumayı zor bulabilir. Daha yavaş bir ekonomik ortam, daha iyi durumdaki perakendecilerin genişleme talebini azaltır ve zayıf perakendecileri operasyonlarını kapatmaya zorlar.

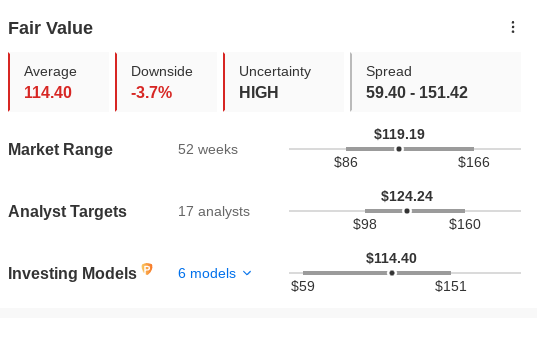

Bu riskler nedeniyle, InvestingPro'nun çeşitli modelleri Simon hissesi için bu seviyelerde bir alım sinyali vermiyor. Aslında, bu modeller SPG hissesinin adil değerine yakın işlem gördüğünü gösteriyor.

Kaynak: InvestingPro

Simon gibi GYO'ları satın almanın bir diğer büyük cazibesi de gelir potansiyelidir.

GYO'lar yatırımcılara gayrimenkul sektörüne maruz kalma imkanı sunar. Yatırımcılar sabit bir gelir akışının faydalarını korurken, fiziksel bir mülkü satın almak için büyük bir sermaye harcaması veya ipotek borcu gerekmez.

Ancak faizler yükseldiğinde bu teklif daha az cazip hale geliyor. Yıllarca faiz oranlarının dip yaptığı bir dönemde getiri peşinde koşan yatırımcıları cezbettikten sonra, denklem hızla değişiyor. Bankrate.com'a göre, yatırımcılar bugünlerde üç yıl vadeli düşük riskli bir mevduat sertifikasından (CD) yıllık %4'e kadar getiri elde edebiliyor.

Kaynak: InvestingPro

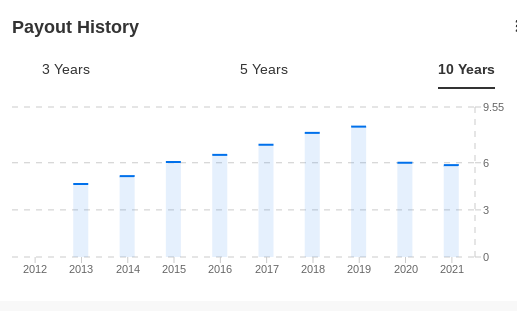

Simon Property, temettü konusunda da çok etkileyici bir geçmişe sahip değil. Şirketin gelir düşüşüyle başa çıkmak için 2020'de kesintiye gitmesinin, ardından temettü ödemeleri hâlâ salgın öncesine göre daha düşük. Alışveriş merkezi devi şu anda yıllık 7,20 dolar temettü ödüyor ve bu da %6'lık bir verim anlamına geliyor.

Şirket alışveriş merkezi ziyaretleri için bastırılmış bir talepten faydalanırken, bu yıl daha fazla temettü artışı olasılığı var. Simon'ın sunduğu son yönlendirmeye göre, karşılaştırılabilir FFO (faaliyetlerden elde edilen fonlar) Aralık ayında sona eren yıl için sulandırılmış hisse başına 11,83 ila 11,88 dolar aralığında olacak. Buna kıyasla, 2019 yılında bu figür 12,04 dolardı ve şirket 8,30 dolar temettü ödemişti.

Ancak o dönem faiz oranlarının çok düşük olduğu bir dönemdi. Faiz oranları yükselirken ve diğer maliyetler artarken, faizlere duyarlı GYO'nun yatırımcılara daha fazla nakit dağıtması oldukça zor görünüyor.

Sonuç

Simon Group, yatırımcıların faiz oranları yükselirken satın alması gereken türden bir hisse değil. Alışveriş merkezi işletmecileri, ekonomi çirkin bir hal alır ve perakendeciler mağazalarını kapatmaya başlarsa baskı altına girebilir. Mevcut ekonomik döngüde gayrimenkul hisselerine yatırım yapmak geride kaldı.

Açıklama: Bu yazının kaleme alındığı sırada yazarın SPG hissesi bulunmamaktadır. Bu makalede ifade edilen görüşler yalnızca yazarın görüşleridir ve yatırım tavsiyesi olarak alınmamalıdır.