"Boğa piyasaları, endişe duvarına tırmanır." Bu söz, Wall Street'in ünlü özdeyişlerinden biridir.

Pusuda bekleyen gerçek ve potansiyel tehlikeler hiç de az değil. Ancak yakın tarihin de gösterdiği gibi insanlar en azından henüz korkmuş değil. Aslında tam tersine, dünyanın dört bir yanındaki piyasalarda riskli konumlanmayı vurgulayan çeşitli trend profillerine göre, yatırımcı duyarlılığı alım lehine artmış görünüyor.

Aşağıdaki inceleme CapitalSpectator.com'un ETF çiftleri aracılığıyla fiyat-momentum eğilimine periyodik bakışını gösteriyor. Referans için okuyucular aşağıdaki grafikleri 26 Haziran tarihli makale ile karşılaştırabilir. Bugünkü veride dünkü kapanışa (17 Temmuz) kadar olan fiyatlar kullanılıyor.

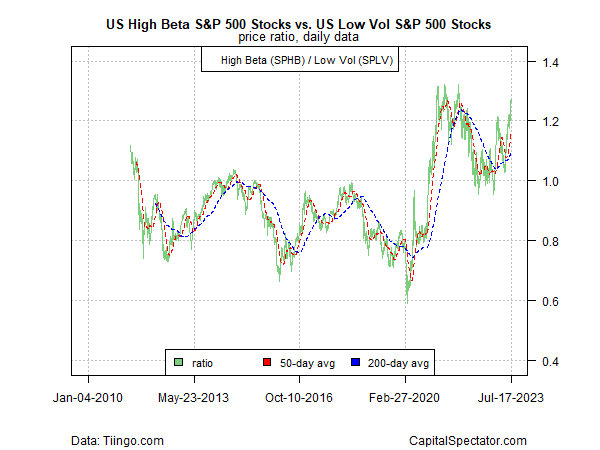

Bir kez daha, ABD hisse senetlerinde daha yüksek/düşük risk konumlandırma iştahını değerlendirmek için bir vekil olan düşük volatiliteli (düşük riskli) hisselere (Invesco S&P 500® Low Volatility ETF (NYSE:SPLV)) karşı ABD için yüksek beta (yani yüksek riskli) hisselerle (Invesco S&P 500® High Beta ETF (NYSE:SPHB)) başlıyoruz. Aşağıdaki grafikte de görüldüğü üzere, bu ölçüt risk iştahında güçlü bir toparlanmaya işaret etmektedir.

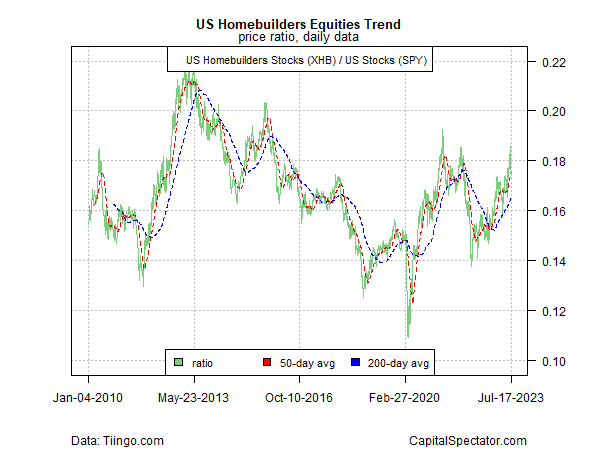

İnşaat hisselerindeki (SPDR® S&P Homebuilders ETF (NYSE:XHB)) ralli de, döngüsel olarak hassas olan bu sektörün geniş ABD hisse senedi piyasası karşısında mutlak ve göreceli olarak toparlanmaya devam etmesi nedeniyle güç sinyali veriyor (SPY).

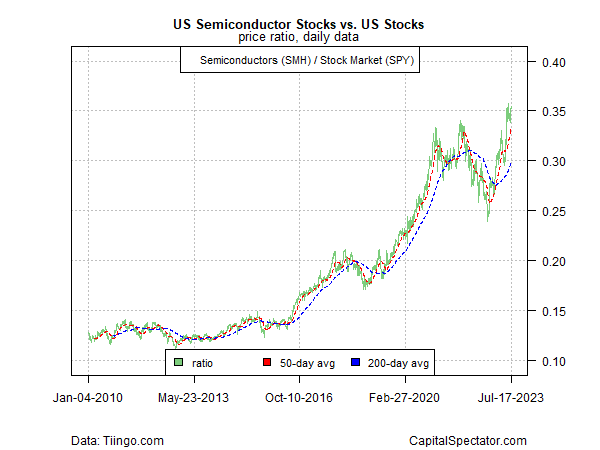

Risk iştahı ve iş döngüsü için bir gösterge olarak kabul edilen yarı iletken hisseleri (VanEck Semiconductor ETF (NASDAQ:SMH)), genel olarak hisse senetlerine (SPY) göre güç göstermeye devam ediyor.

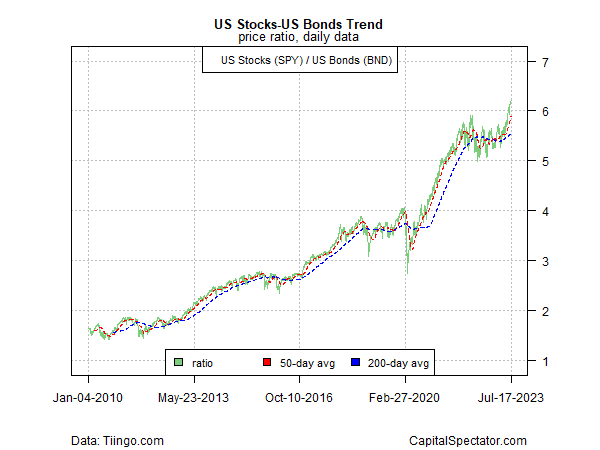

Bu arada, tahvillere (Vanguard Total Bond Market Index Fund ETF Shares (NASDAQ:BND)) kıyasla hisse senetlerini (SPY) tercih eden fiyat eğilimi sıcak kalmaya devam ediyor.

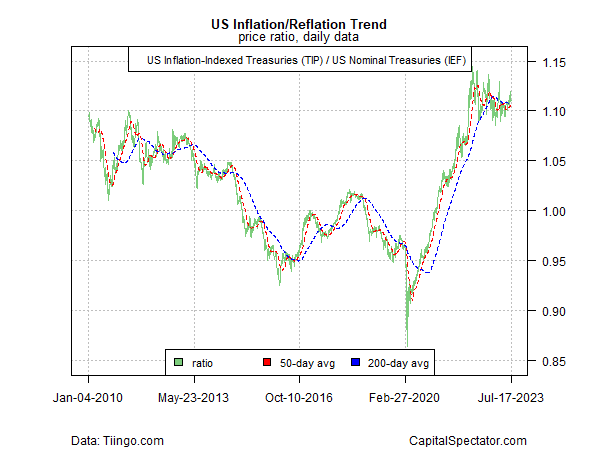

Reflasyon ticareti gevşiyor ve bu da risk iştahının artmasına yardımcı oluyor. Özellikle, daha önce enflasyona endeksli Hazine tahvillerini (TIPS) standart Hazine tahvillerine (iShares 7-10 Year Treasury Bond (NYSE:IEF) ETF (NASDAQ:IEF)) tercih eden eğilim, 2022'de yükseldikten sonra düşmeye devam ediyor.

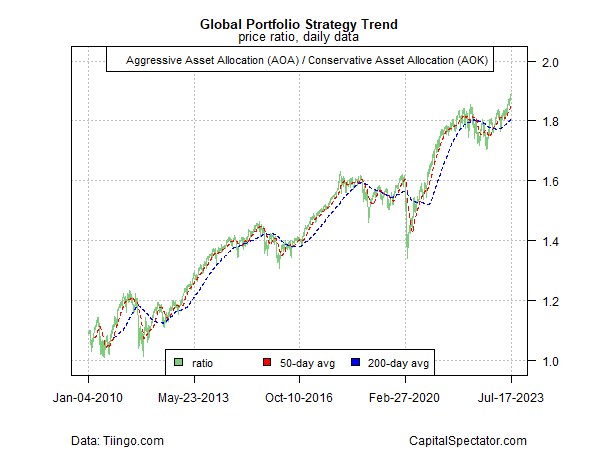

Son olarak, yatırımcıların risk iştahı küresel varlık dağılımı perspektifinden incelendiğinde, agresif varlık dağılımının (iShares Core Aggressive Allocation ETF (NYSE:AOA)) muhafazakar muadiline (iShares Core Conservative Allocation ETF (NYSE:AOK)) oranına dayalı olarak güçlü bir boğa piyasası eğilimine de işaret etmektedir.

Olumlu eğilimleri rayından çıkaracak ne yaşanabilir? The New York Times'tan Jeanna Smialek, Federal Rezerv'in para politikasının önümüzdeki aylarda nasıl gelişebileceğini değerlendiren bugünkü makalesinde faydalı bir özet sunuyor:

"Elbette görünüme yönelik riskler hâlâ ortada duruyor. Yüksek faiz oranlarının etkileri arttıkça ekonomi daha keskin bir şekilde yavaşlayabilir, büyümeyi ve işe alımları azaltabilir. Enflasyon Ukrayna'daki savaşın tırmanması ya da başka bir beklenmedik gelişme nedeniyle kükreyerek geri gelebilir ve merkez bankacılarını fiyat artışlarının hızla kontrol altına alınmasını sağlamak için daha fazlasını yapmaya itebilir. Ya da fiyat artışları acı verici bir şekilde inatçı olabilir."

Ancak şu an için piyasalar yeni bir döngüyü fiyatlıyor gibi görünüyor. Bunun ne kadar süreceği elbette her zaman olduğu gibi tartışmaya açık. Ancak bu kimsenin fikir yürütmesine engel değil. Örneğin Yardeni Research'ten Ed Yardeni, ABD hisseleri için daha fazla yükseliş öngörüyor:

"Bence piyasa dezenflasyonist bir yumuşak iniş senaryosundan fazlasıyla memnun kaldı. İçinde bulunduğumuz durum bu gibi görünüyor. Bir süredir resesyonda olduğumuzu düşünüyordum, ancak bunun ekonomi çapında bir resesyon değil, inişli çıkışlı bir resesyon olduğunu savunuyordum. Şimdi ise inişli çıkışlı bir toparlanma içinde olduğumuzu düşünüyorum. Sonuç olarak 12 Ekim'den bu yana bir boğa piyasasındayız."