Küresel piyasalarda geçtiğimiz haftalarda olduğu gibi başta ABD endekslerinde olmak üzere volatilite güçlü bir biçimde devam ediyor. Küresel endeksler “agresif Fed geliyor, faizler artacak ve finansal koşullar sıkılaşacak” fiyatlamasını bile isteye uzunca bir süre yapmak istemediler ama özellikle 4 Mayıs sonrasında bu fiyatlamanın çok sert biçimde yapılmaya başlamasıyla endekslerde sert geri çekilmeler olduğunu görüyoruz. Son günlerde piyasa artık “agresif Fed gelecek” durumunu kabullendi ve büyük ölçüde fiyatladı. Fakat asıl belirsizlik yaratan kısım başta ABD olmak üzere ülkelerin bir resesyona veya stagflasyona girmeden enflasyonu düşürüp düşüremeyecekleri. Bildiğimiz gibi Fed bu konuda kendine oldukça güveniyor ve yumuşak iniş yapma şansım yüksek diye düşünüyor. Avrupa tarafına bakıyoruz, yine dün konuşan Lagarde Euro bölgesi için temel senaryomuzda resesyon öngörmüyoruz diyor. Her ne kadar politika yapıcıları böyle konuşsa da piyasanın onlara -ki özellikle de Powell’a ve Fed’e- eskisi kadar güveni yok. Piyasa diyor ki enflasyon uzun süre geçici deyip kalıcıya çeviren ve hatta onu da geçtim daha geçen hafta “faizleri artırmakta geç kaldık” itirafı yapan Powell değil miydi. E o zaman neden resesyon olmayacağını düşünen Fed’e güveneyim ki fiyatlamasını yapıyor şu an.

Bu gelişmelerle son haftalarda yüksek enflasyonun yanı sıra özellikle de ekonomik büyümenin öncü göstergeleri ve verilerine karşı piyasanın aşırı duyarlı olduğunu ve bu noktada var olan belirsizlik nedeniyle de gelen iyi veya kötü makroekonomik verileri aşırı fiyatladığını söyleyebiliriz. Bu noktada iyi gelen ekonomik veriler resesyon ihtimalini azalttığından endekslere alım getirirken, kötü gelen her veride “resesyon veya stagflasyon geliyor” fiyatlamasıyla riskten kaçışı tetikliyor. Fakat şunu söylemek çok yanlış olmayacaktır, piyasalar şu an için resesyon fiyatlamasından ziyade ağırlıklı olarak “ekonomik aktivitedeki yavaşlamayı” fiyatlıyor. Yani henüz resesyon hele ki stagflasyon tam olarak fiyatlamalara girmiş durumda değil.

Dün bu bağlamda ABD verileri kötü gelince yeniden riskten kaçış fiyatlamasının yanı sıra resesyon ve ve stagflasyon tartışmalarının alevlendiğini gördük. Bu arada dün sadece ABD’den gelen veriler değil Euro bölgesi PMI verilerinin de beklenti altı olması ve son günlerde de Çin’den beklentilerin oldukça altında gelen veriler sonrasında hemen hemen tüm kurumların Çin’in büyüme rakamlarını aşağı yönlü revize etmesi de resesyon ve stagflasyon tartışmalarını güçlendirmiş durumda.

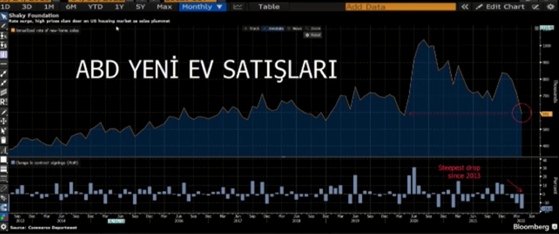

Dün ABD İmalat PMI 57,5 (bir önceki ay 59,2’ymiş), hizmet PMI ise beklentilerin altında 53,5 (beklenti 55,2 iken bir önceki ay 55,6’mış) olarak açıklandı. Her ne kadar büyümenin en önemli öncü göstergelerinden biri olarak kabul edilen PMI hala fena sayılamayacak düzeyde olsa da ekonomik yavaşlamaya işaret edebileceğine ilişkin bir sinyal de vermiyor değil. Ama aslında dün piyasayı PMI verilerinden ziyade asıl bozan ABD’nin yeni konut satışları verisi oldu. Nisan ayına ilişkin yeni konut satışları 750 bin beklenirken veri 591 bin olarak açıklandı. Yani ABD’de bir aylık sürede yeni konut satışlarında %16,6’lık bir azalma meydana gelmiş. Bu azalma 2010 yılından bu yana görülen aylık en sert düşüş olarak nitelendiriliyor. Aynı zamanda bu rakam Mayıs 2020’den bu yana görülen en düşük satış rakamı. Yeni konut satışlarındaki bu sert düşüşün temel nedenlerinin enflasyon karşısında gelirlerin giderek azalmasının yanı sıra ekonominin gidişatına ve Merkez Bankalarının ilerleyen dönemlerde atacakları adımlara ve bu adımların sonuçlarının ne olacağına ilişkin belirsizlik olduğu dile getiriliyor.

Hazır merkez bankalarının atacağı adımların belirsizliği demişken dün Atlanta Fed başkanı Raphael Bostic’den de oldukça çok tartışılacak ve bir o kadar da belirsizliği artıracak açıklamalar geldi. Bostic Fed’in Haziran ve Temmuz olmak üzere iki toplantı da faizleri artırmasının ardından “Eylül’de durmasının makul olabileceğini” söyledi. Bostic’in oldukça güvercin ve aynı zamanda oy hakkı olmadığını biliyoruz. Ama yine de Bostic’in bu açıklamaları piyasada belirsizliği artırdı diyebilirim. Şöyle ki, Bostic’in açıklamaları sonrasında piyasa “kötü gelmeye başlayan makroekonomik veriler sonrasında (ve borsalara gelen sert satışlar ve böyle de giderse daha da sertleşebileceği ihtimali ile) artmaya başlayan resesyon ve stagflasyon ihtimalinin kuvvetlenmesi ile Fed sıkılaşmadan çark mı ediyor” sorusunu sormaya başladı. Şimdilik Fed’in çark edip etmeyeceği ile ilgili kesin bir şey söylemek mümkün değil, bundan sonra gözler diğer Fed üyeleri ve Powell’da olacak. Onlardan gelen sözlü yönlendirmelerle durum netleşecek diye düşünüyorum. Ama şundan daha eminim diyebilirim, Fed eskisine oranla resesyon ihtimalini çok çok daha güçlü görüyor. Bu nedenle bundan sonraki süreçte bunun iletişiminin de yapılmaya başlanacağını düşünüyorum. Bence Powell geçen hafta “faizleri artırmakta geç kaldık” diyerek bu hatanın resesyon ihtimalini artırdığının gizli itirafını da yapmış oldu diye düşünüyorum, devamı Bostic ile geldi. Hatta o çok şahin Bullard bile geçen gün “şimdi faizleri artıralım ki 2023 ve 2024’te faizleri indirme alanımız olsun” minvalinde bir açıklama da yapmadı değil. Ben tüm bu konuşmalardan şunu anlıyorum, eğer ekonomik büyüme verileri kötü gelmeye devam ederse Fed bir miktar güvercinleşebilir, yani bu senaryo da ekonomik büyümeye zarar vermeden artık düşürebildiği kadar enflasyonu düşürme seçeneği ile ilerleyecektir. Yani bu senaryo da enflasyonla mücadele ile tamamen vazgeçmeden örneğin 50 bp yerine 25 bp’lik artışlarla gidecektir, o da olmaz ise öbür ay pas geçecektir gibi. Ama daha da kötü senaryo olan finansal piyasalarda bir çöküş sinyali olursa bu kez daha sert bir dönüş ile enflasyonla mücadeleyi bir süreliğine masadan kaldırabilir elbette. Ama benim daha önce de sıklıkla dile getirdiğim şimdilik baz senaryom Eylül toplantısından itibaren beklenenden daha güvercin bir Fed olacağı yönünde.

Bu arada unutmadan hemen şunu da belirteyim, her ne kadar yukarıda özellikle de dün ABD’den gelen verilerin kötü olduğunu söylesem de kesin bir resesyon veya stagflasyon olacağına ilişkin net bir şey söyleyebilmek için biraz daha veri görmemiz gerektiğini düşünen bir kesim de var. Bu kesim özellikle konut piyasası verilerinin aydan aya çok değiştiğini, bu nedenle hem konut piyasası ile ilgili diğer verileri hem de diğer makroekonomik verilere bakarak net bir şey söylenebileceğini düşünüyor. Çünkü bu kesimin beklentisine göre ABD’nin ikinci çeyrek büyüme rakamının birinci çeyreğe göre daha iyi olabilir.

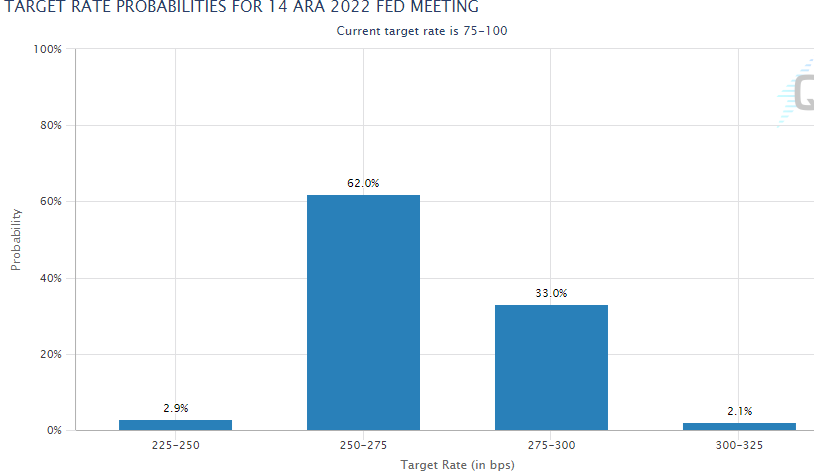

Fed’in bu yıl 5 toplantısı daha var. Piyasa fiyatlamalarına baktığımızda ağırlıklı olarak Temmuz ve Haziran’da 50 bp’lik faiz artışı geleceği ve geriye kalan 3 toplantıda da Fed’in 25’er bp’lik artış yapacağı fiyatlanıyor. Bu faiz artışlarıyla yılsonunda ağırlıklı olarak (%62 olasılıkla) faiz oranının %2.50-2.75 düzeyine ulaşacağı fiyatlanıyor. Son not olarak şunu söyleyeyim uzunca bir süredir Fed’in faizleri sene sonunda ağırlıklı olarak %2.75-3.00 düzeyine yükselteceği fiyatlanırken, şimdilik ağırlıklı fiyatlamada sene sonu faiz düzeyi %2.50-2.75 düzeyine düşmüş durumda. Bu düşüşün devamı gelecek mi hep birlikte göreceğiz.